税理士を探すとき、どのような基準で選ぶでしょうか。税理士には、経営のアドバイスも期待する経営者は少なくありません。しかし、税理士に偉そうな態度をとられたり、威圧的な振る舞いをされたりするとイライラし、経営のパートナーとして良好な関係を続けることが難しいでしょう。しかし、「税理士の態度」は税理士変更の理由になるものなのでしょうか。そこで、今回はいい税理士の見極めポイントや、税理士への不満をランキング形式でご紹介しているので、自社にぴったりの税理士探しにお役立てください。

目次

「税理士の態度が悪い」で税理士変更はできる?

結論から言うと、答えは「できる」です。そもそも、税理士の態度やコミュニケーション能力は、税理士変更理由の筆頭でもあります。

税理士や弁護士、司法書士など、末尾に「士」がつく職業を「士業」といい、「しぎょう」または「さむらいぎょう」と読みます。国家資格を持ち、専門性の高い分野で知識を有することから、「先生」と言われることも多い職業です。そのため、税理士には「偉そう」というイメージを持つ人も、偉そうな態度をとる税理士も、残念ながら少なくはないでしょう。

税理士とのトラブルや契約解除の理由ランキングをもとに、多くの経営者がもつ、税理士の態度への不満について見ていきましょう。

税理への不満ランキング

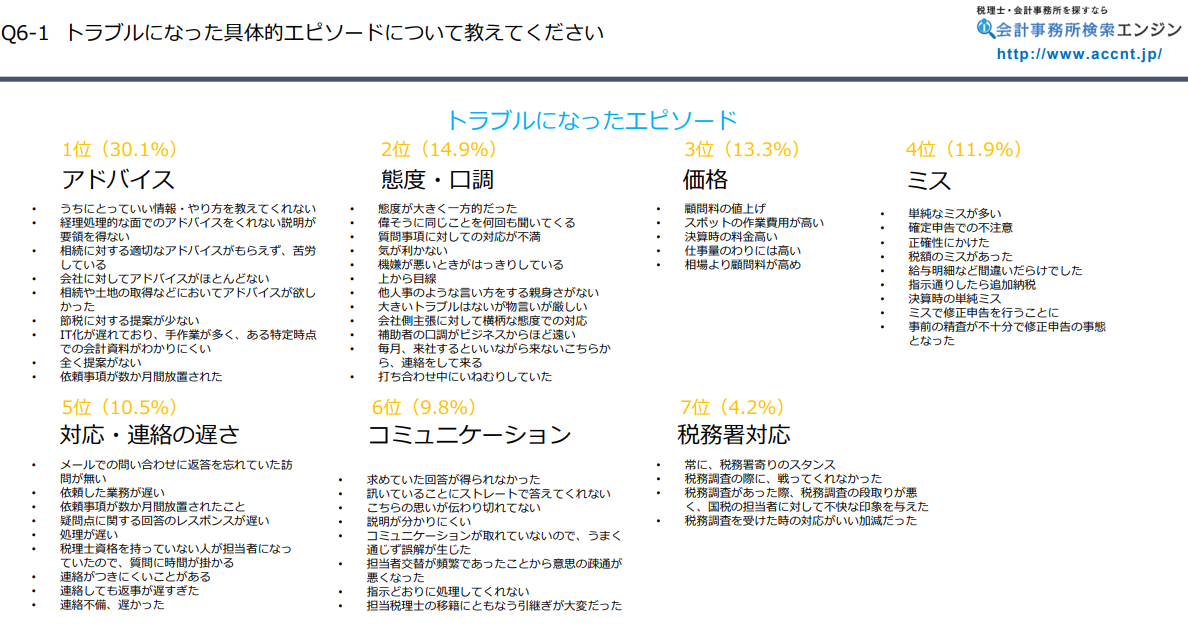

実際に、全国の事業主586名を対象として、2017年に行われた事業主と税理士・公認会計士のコミュニケーション実態調査では、税理士・公認会計士とのトラブル要因として「態度・口調」が第2位にランクインしています。

引用:株式会社ミロク情報サービス|会計事務所白書【事業主編】2017年

このうち、具体的なエピソードとしては「態度が大きく一方的だった」「上から目線」「会社側主張に対して横柄な態度での対応」などがあり、「税理士が偉そう」が要因となるトラブルが多いことがわかります。

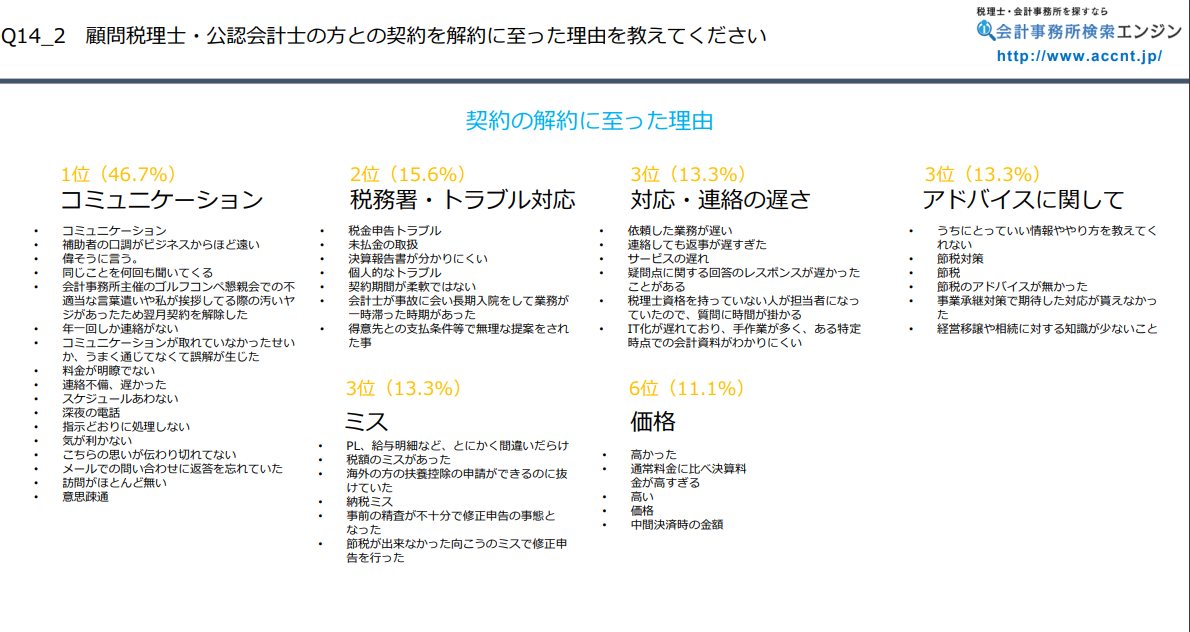

また、同じ調査の「顧問税理士・公認会計士との契約を解約に至った理由を教えてください」との項目において、「コミュニケーション」が第1位です。全体の約半数である46.7%の事業者が「税理士とのコミュニケーションの難しさ」を解約理由としてあげています。

引用:株式会社ミロク情報サービス|会計事務所白書【事業主編】2017年

具体的な内容としては「口調がビジネスからほど遠い」「偉そうに言う」などの回答があり、担当者の偉そうな態度に不満を持ったことを理由に、解約に至る事業者が多いようです。

態度の悪い税理士との契約を続けると、さまざまなデメリットがあります。まず、税理士とのコミュニケーションが不足すると、経営上の相談や悩みを共有できません。また、税理士に対する信頼感や満足度が低くなるため、税理士との関係は悪化する一方です。

税理士の態度へ不満を持ったまま放置し、税理士との関係が悪化すると、税理士が税務調査や節税対策などに対応できない可能性が高まるため、会社の利益や成長に大きな影響を受けます。このような悪循環に陥る前に態度の悪い税理士とは契約を解除し、相談できる税理士に変更することが望ましいでしょう。

参考:株式会社ミロク情報サービス|会計事務所検索エンジン「会計事務所白書」

【税理士監修】税理士が合わないと感じたら税理士変更がおすすめ!税理士不満ランキング

【税理士監修】税理士がITに弱いなら税理士変更できる?ITに強い税理士とは?資格やサポート内容

税理士変更以外の態度が悪い税理士への対応策

態度の悪い税理士との契約を解除することができれば、それが最善の対応策ですが、契約を解除することが難しい場合や、解除する前に一時的な対処をしたい場合は、以下の方法を試してみましょう。

担当を変えてもらう

態度の悪い税理士と契約しているのが、税理士法人の場合は、態度の悪い税理士から担当を変えられる可能性があります。規模にもよりますが、税理士法人は、複数の税理士が所属しており、担当の税理士は、顧客である事業者の希望や事務所の方針によって決まります。

態度が悪い税理士との関係に不満を感じている場合は、まずは税理士法人の代表者や担当者に相談してみましょう。要望や状況を説明し、担当の税理士を変えてもらいたいという要望を伝えます。税理士法人の規模や体制によっては、担当の税理士を変えてもらうことができない場合もあるでしょう。その場合は、他の対応策を検討する必要があります。

日本税理士協会の苦情窓口で相談

態度の悪い税理士と契約しているのが、個人の税理士の場合や、税理士法人の場合でも、担当の税理士を変えてもらえない場合は、日本税理士協会に相談できます。

日本税理士協会は、全国の税理士を統括する団体であり、税理士の資質や倫理を向上させるために、さまざまな活動を行っています。税理士に関する相談窓口が設置されており、税理士とのトラブルや不満について、無料で相談することが可能です。

また、日本税理士会には紛議調停委員会が設置されており、税理士と顧客の間に起きたトラブルを解決できるよう働きかけてくれます。態度の悪い税理士との関係に悩んでいる場合は、日本税理士協会に相談してみましょう。

なぜ態度が悪い税理士がいるの?

税理士という職業は、専門知識や資格を持っていることで、社会的な信頼や地位を得ています。しかし、そのことが逆に、税理士の態度や性格に影響を与えているということもあります。もちろん、経営者への態度が良く、親切で丁寧な信頼できる税理士もたくさんいますが、ここでは、態度が悪い税理士が多い理由について考えてみましょう。

税理士独占業務があるから

税理士は、「税務の代理」「税務書類の作成」「税務相談」など、税理士以外にはできない独占業務を持っています。

- 税務の代理:納税者に代わって、税務署とのやりとりを行うことです。確定申告や税務調査、申し立てなどが該当します。

- 税務書類の作成:納税者に代わって、税務署に提出する書類を作成することです。確定申告書や法人税申告書、償却資産税申告書などが該当します。

- 税務相談:納税者から税金に関する相談を受けることです。納税額の計算方法や節税対策、税務調査の対応方法などが該当します。

これらの業務は、税理士法によって、税理士以外が行うことが禁止されており、税理士以外が行うと、2年以下の懲役または100万円以下の罰金に処される可能性があります。

税理士は、税金の専門家として、納税者の利益を守るために、これらの独占業務を行います。税理士独占業務の遂行は、税理士にとっては強みであり、顧客にとっても必要不可欠なサービスです。

税理士は、自分の仕事に対する責任や使命感を持つとともに、お客様に対する敬意や感謝の気持ちを忘れるべきではありません。しかし、中には「どうせ、こちらに頼むしかないんだろう」という傲慢な考えを持たせてしまうこともあるかもしれません。

高齢の税理士が多い

税理士の平均年齢は60代であり、60代以上の税理士が全体の過半数を占めています。これは、税理士に定年制度がなく、長く働き続けることができることなどが要因です。

また、税理士試験は、合格するまでに平均して7年以上かかるといわれています。税理士資格を得るまでに長い時間を要するため、税理士登録できる年齢も高くなります。

税理士になるためには税理士試験に合格するのが早道ですが、国税庁や税務署などで働いていた国税OBは一定の条件を満たせば、税理士試験の受験科目を免除されます。このような制度の利用により、多くの国税OBが、定年退職後や退職間近に税理士資格を取得し、独立開業します。必然的に、税理士を目指す年齢も高くなり、税理士の高齢化につながるというわけです。

高齢の税理士は、人によっては昔ながらのやり方や考え方に固執しやすく、新しい情報や変化に対応できないことがあります。だからといって、すべての高齢税理士の態度が悪いわけではありません。高齢でも信頼できる税理士も大勢います。

年齢だけが要因ではありませんが、税理士業界全体として高齢の税理士が多く、自分の経験や実績に自信を持ちすぎて、顧客の意見や要望を無視したり、押し付けたりすることもあるかもしれません。若手の経営者に何となく偉そうだったりする税理士がいるのも事実です。

士業であるという自負

前述のとおり、税理士は「士業」と呼ばれる専門職の一種です。士業は、一般のサラリーマンや会社員とは異なり、自分の専門分野において独立して仕事をすることができます。

税理士は、士業の中でも、特に税務という重要な分野において、専門家としての役割を果たしています。そのため、税理士の多くは、自分の仕事が社会にとって重要であると感じ、自分の能力に自信を持っています。

税理士は、士業であるという自負心から、自分の価値を高く評価する傾向があるかもしれません。しかし、この自負が過剰になると、自分の地位や知識を他人に見せつけたり、自分の意見や判断を絶対視したりするようになります。このような税理士は、お客様に対して横柄な態度をとったり、自分の意見を押し通したりすることになり、顧客からの信頼を失うことにも繋がります。

人間性の問題

税理士のなかには、税務という専門的な分野に没頭するあまり、他の分野や人間関係に対する興味や関心が薄れてしまう人もいます。税務や会計といった専門的な知識や技能を持っているものの、顧客への気遣いやコミュニケーションにおいては、あまり得意ではないことが多いかもしれません。

また、税理士は数字や法律に基づいて仕事をすることが多く、感情や感覚に依存しないよう意識すべき職業でもあります。そのため、お客様の気持ちや立場に寄り添うことができなかったり、コミュニケーションのスキルが低かったりすることがあるでしょう。

さらに、税理士は、一般企業の経験がない人や、税理士事務所で一日を過ごす人が多いため、世間の常識や流れに疎いことがあるかもしれません。これらのことが、税理士の人間性に問題を生じさせ、顧客に対してふさわしくない態度を取ると考えられます。

信頼できる良い税理士の見極めポイント

税理士は、自分の税務に関するパートナーとして、長期的な関係を築くことが望ましいです。そのため、税理士を選ぶ際には、慎重に判断することが大切です。信頼できる良い税理士を見極めるには、以下の5つのポイントに注目してみましょう。これらのポイントは、税理士との面談や電話、メールなどでのやりとりから、すぐにわかるものです。

話し方や雰囲気

信頼できる良い税理士は、話し方や雰囲気が穏やかで、丁寧で、親切であることが特徴的です。税務に関する知識や経験が豊富であっても、話し方が高圧的だったり、雰囲気が冷たかったり、態度が不親切だったりする税理士は、信頼できません。逆に、話し方や雰囲気が穏やかで、丁寧で、親切であれば、信頼できる税理士といえるでしょう。

税理士は、顧客の税務に関する悩みや疑問に寄り添い、解決策を提案するパートナーであるべきです。そのため、話し方や雰囲気で、税理士の人柄や姿勢を判断することが重要です。税理士とのやりとりで、気持ちよく話せるかどうか、相手の言葉や態度に不快感を感じるか、などをチェックしましょう。

年代

信頼できる良い税理士は、年代に関係なく、税務に関する最新の知識や情報を常にアップデートしています。税務は、常に変化するものであり、時代に合わせて学び続けることが必要です。税務に関する最新の知識や情報を持っている税理士は、信頼できます。

一般的には、年代が若い税理士は、税務に関する知識や経験が浅い可能性があります。一方、年代が高い税理士は、税務に関する知識や経験が豊富ですが、最新の知識や情報に疎い可能性があります。そのため、年代を参考にして、税理士の知識や経験のレベルを把握することができます。

ただし、年代だけで税理士を判断するのではなく、他のポイントと総合的に判断することが大切です。年代が若くても、税務に関する知識や経験が豊富な税理士もいますし、逆に、年代が高くても、税務に関する最新の知識や情報に精通している税理士もいます。

税理士の年代を見るときには、税務に関する知識や経験のバランスを考えることが重要です。税理士に依頼する前に、税理士の年代や資格取得年度などを確認しておくとよいでしょう。

経験業界

信頼できる良い税理士は、自分の業界や業種に精通している税理士です。税務は、業界や業種によって、適用される法律や制度、税率や控除などが異なります。そのため、自分の業界や業種に詳しい税理士は、より適切な税務処理や節税対策を提案できます。

また、税理士が、自分の業界や業種に関連する税務調査や訴訟にも対応できるかも重要です。税務調査や訴訟は、顧客の財産や信用に大きな損害を与える可能性がありますが、自分の業界や業種に精通した税理士であれば、あらゆる事態においても頼りになります。

税理士に依頼する前に、税理士の経験業界や業種を確認することが重要です。税理士に問い合わせるときには、自分の業界や業種に関する税務の知識や経験を尋ねましょう。また、税理士のホームページやブログなどで、自分の業界や業種に関する税務の情報や事例を発信しているかどうか、もチェックすることも有効です。

税務に関する取り組み方

信頼できる良い税理士は、税務に関する取り組み方が積極的で、柔軟です。税務は、常に変化するものであり、顧客の状況やニーズに応じても変わります。そのため、税理士は、税務に関する最新の知識や情報をキャッチアップし、顧客の状況やニーズに合わせて、最適な税務処理や節税対策を提案するべきです。

また、良い税理士は、税務に関する問題やリスクにも対応できる能力やネットワークを持っています。問題やリスクが生じた際には、迅速に対応し、適切に解決することができる税理士は、信頼できるといえます。

そのため、税理士に依頼する前に、税理士の税務に関する取り組み方を確認することが重要です。税理士に問い合わせるときには、税務に関する最新の知識や情報をどのように入手しているか、顧客の状況やニーズにどのように対応しているか、税務に関する問題やリスクにどのように対処しているかなどを尋ねましょう。

コミュニケーション方法や頻度

信頼できる良い税理士は、コミュニケーション方法や頻度が適切で、円滑です。税理士は、顧客の税務に関する相談や申告を行うだけでなく、税務に関する情報やアドバイスを提供することもあります。そのため、税理士とのコミュニケーションは、税務に関する正確さや信頼性に影響します。

コミュニケーション方法や頻度が不適切だと、税務に関するミスやトラブルが発生する可能性があります。たとえば、税理士がコミュニケーションを取らないことで、顧客である経営者が税務に関する重要な情報を見逃したり、税理士がコミュニケーションを過剰に取ることで、顧客がストレスを感じたりすることがあります。

税理士とのコミュニケーション方法や頻度は、顧客の希望や状況に応じて変えるべきです。税理士に依頼する前に、自分の希望や状況を伝えましょう。また、税理士とのコミュニケーションの中で、「こうして欲しい」という要望があれば、その都度、フィードバックをすることも大切です。

良い税理士をお探しなら、ぜひ私たち「小谷野税理士法人」にご相談ください。

態度が悪い税理士からの税理士変更の注意点

偉そうな税理士から、新しい税理士に変更する場合、注意しなければならない点がいくつかあります。特に、偉そうな態度を取るような税理士に、契約解除を告げた場合、不平や不満を不躾に述べてくる可能性も高く、トラブルにならないように、対応には気をつけましょう。

契約書の内容を要確認

まず、現在の税理士との契約内容を確認しましょう。契約書には、契約期間や解除条件が記載されています。契約内容によっては、契約解除にある程度の期間や手数料が必要になる場合もあるため、契約解除に伴う費用や期限を把握しておきましょう。

契約書を確認せずに解約の段取りを進めてしまうと、法外な契約解除料が発生する場合もあるかもしれないため、十分に注意しましょう。

また、態度が悪い税理士の場合、思いがけない暴挙に出られる可能性もゼロではないかもしれません。そのような場合でも、契約書の内容に沿って、適切な解約の手続きを行うことで、毅然とした態度で対応できるでしょう。契約解除可能時期を確認し、税理士変更を行いましょう。

新しい税理士は数社比較して慎重に

税理士を変更する際、次の税理士選びを失敗しないよう注意が必要です。税理士選びに失敗し、短期間でコロコロ税理士を変えることになった場合、税務申告や会計処理にミスが発生する可能性が高まることもあります。

また、人からの紹介を受けた場合は、その税理士に直接会って、自分のニーズや状況に合ったサービスを提供できるかどうかを確認することが重要です。料金や契約内容、対応のスピードや品質なども、他の税理士と比較して、納得できるかどうかを慎重に判断する必要があります。

銀行から、新しい税理士の紹介を受ける場合もあります。銀行からの紹介は、比較的信頼できるといえるでしょう。しかし、紹介者である銀行と自社との間に利害対立がある場合、税理士が自社のために最適なアドバイスをしてくれないことも考えられます。したがって、銀行からの紹介を受けた場合でも、その税理士が、自分を優先に考えてくれるかどうかを確認することが重要です。

つまり、新しい税理士は、信頼できる人や機関から紹介を受けたとしても、契約する前に面談するなどして「自分の目と感覚でその税理士を評価することが大切」ということです。

新税理士に依頼したい内容は明確に

依頼内容があやふやだと、税理士のペースに持ち込まれ、態度が大きくなることがあるかもしれません。税理士に依頼する内容は、自分で事前に明確にしておくことが大切です。

たとえば、税務申告だけでなく「経営や資金調達の相談もしたいのか」「会計ソフトの導入や経理業務の代行もしてほしいのか」など、具体的な依頼内容を想定しておきましょう。また、経営や資金調達の相談をしたい場合は、経営コンサルタントや金融機関とのネットワークが豊富な税理士を選ぶことが望ましいです。

依頼したい内容が不明確だと、契約後税理士に適切なサービスを提供してもらえないことがあります。また、依頼したい内容に応じて、税理士の選び方も変わってくるため、自社の課題や問題を解決してくれるようなサービスを提供する税理士を選びましょう。

態度が悪い旧税理士とも円満な関係を保つ努力を

態度が悪い税理士との契約を解除する際、その税理士に対してどれほど不満があろうと、円満に契約を解除できることが望ましいです。過去の税務状況を把握しているのは、態度が悪かった旧税理士です。そのため、どんなに気に入らない態度を取られたとしても、税務調査の場合や引き継ぎの際には協力を得られるよう、大人の対応を心がけましょう。

引き継ぎが適切に行われなかった場合、前の税理士や次の税理士、どちらかとの間にトラブルが起こる恐れがあります。旧税理士に癖がある場合は、選考段階で新税理士に伝えておきましょう。事前に何も話さず、引継ぎがうまくいかないことが予想されると、新税理士の方から契約を断られる可能性もあります。引き継ぎは、隠し事なく、抜かりなく行うようにしましょう。

旧税理士から必要書類は必ずすべて返却してもらう

税理士変更の際、特に注意したいのが、書類の返還です。現在の税理士から決算に必要な書類の返還を要求しましょう。たとえば、請求書や領収書、年末調整関係書類、決算書、税務署への提出書類は決算にも必要な重要書類です。また、定款や登記簿謄本、データに関する書類、電子申告に関わる情報も旧税理士が預かっている場合がありますので、確認しましょう。

これらの書類は、会社の財産であり、税理士に預けているだけのものです。契約解除時には、返還を求められます。書類の返還を受ける際には、書類の内容や枚数を確認することを忘れないようにしましょう。

忘れやすいのが「電子申告に係る利用者識別番号・利用者ID及びパスワード」の引継ぎです。これらの利用者情報の引継ぎが正しく行われなかったことにより、さまざまなトラブルが発生しているようです。トラブルを起こさぬよう、税理士の変更時には利用者情報の取扱いに十分注意しましょう。当事者間では解決が難しいと感じた場合は、日本税理士会連合会に相談することも有効です。その際は、以下の「ご意見受付フォーム」より問い合わせることができます。

契約解除は口頭+文書

契約解除の際は、解約の期日をはっきり指定しましょう。そうすることで、相手は自分の業務の計画や予算を立てやすくなります。また、新しい税理士との契約や業務移行の準備をしやすいというメリットもあります。

解約の期日について契約書に示されている場合は、契約書に記載されている解約条件に従って解約の期日を指定できます。契約書に記載されていない場合や、相手の事情に配慮したい場合は、相談して解約の期日を決めましょう。

契約更新を断るときには、口頭で終わらせずメールや文書で伝えることも大切です。口頭で終わらせると、相手や自分が聞き間違えたり、忘れてしまったりして、お互いの認識がズレてしまう可能性があります。

口頭でやりとりした内容は、できる限りメールや文書で記録として保存しておきましょう。これは、後からトラブルが発生した場合に証拠となる可能性があるからです。「言った・言わない」という揉め事に発展させないためにも、文書として形に残しておくことがポイントです。

書類の返還を要求するタイミングも、契約解除の通知と同時に行うとスムーズです。文書や税務業務に必要な情報の返却も、期日を決めて依頼するようにしましょう。

税理士変更でコストダウンにならないケースも

税理士変更でコストダウンにならないケースもあります。税理士の報酬は、税理士との契約内容や業務の内容、規模、難易度などによって異なりますが、一般的には月額顧問料と決算料の2つが主な費用となります。

税理士変更でコストダウンになるかどうかは、自社の状況やニーズに応じて判断する必要があります。ただし、コストダウンだけを目的に税理士を変更するのはおすすめできません。

税理士は、税務や会計だけでなく、経営や節税などのアドバイスやサポートも行う重要なパートナーです。税理士の変更は、サービスや品質、相性などを総合的に考慮して行うことが望ましいです。

良い税理士をお探しなら、ぜひ私たち「小谷野税理士法人」にご相談ください。

態度が悪い税理士でも税理士変更を我慢したほうがよいタイミング

税理士変更には、タイミングが重要です。態度が悪い税理士でも、税理士変更を我慢したほうがよいタイミングがあります。ここでは、以下の3つのタイミングについて解説します。

決算前後

決算前後は、税理士変更を避けるべき時期です。決算前後は、税理士にとっても、経営者にとっても、最も忙しい時期です。この時期に税理士変更を行うと、現在の税理士や新しい税理士に大きな負担をかけることになります。

また、税務処理や引き継ぎにも時間がかかることが予想されます。その結果「決算申告や納税の期限に間に合わない「ミスやトラブルが発生する」「税務署からの指摘や課税が増える」などのリスクが高まります。

ビジネスに悪影響を及ぼさないためにも、決算前後は、税理士変更を我慢することが賢明です。

税理士変更は決算書が引継ぎのカギ?ベストタイミングや手続きの流れを徹底解説

税務調査の可能性がある時期

税務調査の可能性がある時期も、税理士変更を控えるべき時期です。税務調査とは、税務署が納税者の帳簿や書類を調べることで、不正や誤りがないかをチェックすることです。

税務調査が行われる次期に明確な決まりはなく、税務署の判断によっては、いつでも行われる可能性があります。

税務調査の可能性がある時期に税理士変更を行うと「現在の税理士や新しい税理士が税務調査に対応できない」「税務調査の結果が不利になる」「税務署からの信頼を失う」などのリスクがあります。

税務調査に備えるためにも、税務調査の可能性がある時期は、税理士変更を見合わせることが望ましいです。

税務調査とは?どこまで・何を調べる?流れや個人・法人の対応方法などについて詳しく解説

【税理士監修】税務調査が入る確率はどのくらい?10~20年来ない?個人と法人の違いや売上いくらから

確定申告期間

確定申告期間も、税理士変更を避けるべき時期です。確定申告とは、個人事業主やフリーランスなどの自営業者が、所得税や消費税などの納税額を計算して申告することです。

確定申告期間は、税理士にとっても、自営業者にとっても、繁忙期です。この時期に税理士変更を行うと「必要な書類が揃わない」「適切な対応を行ってくれない」などのリスクがあります。

確定申告をスムーズに行うためにも、確定申告期間は、税理士変更を控えることがおすすめです。

確定申告に税理士に頼む際の費用とは?相場と費用対効果を知ろう

税理士変更で自社にとって最適な税理士を選ぼう

この記事では、「態度の悪い税理士」で困っている事業者のために「税理士の態度は税理士変更の理由になるのか」をテーマに、税理士変更の方法や注意点、態度の悪い税理士への対応策などを紹介しました。

税理士は事業者にとって重要なパートナーですが、相性や信頼関係がなければ、円滑なコミュニケーションや業務の効率化ができません。態度の悪い税理士に我慢する必要はありませんが、税理士変更は慎重に、できるだけ円満に行う必要があります。

態度の悪い税理士に悩まされることなく、事業を成功させるために、最適な税理士との関係を築きましょう。また、新しい税理士選びが不安だったり、十分な時間が足りない場合は「小谷野税理士法人」の相談も視野に入れてみてはいかがでしょうか?