個人事業主が支払わなければならない税金に消費税が挙げられますが、消費税が課税されるケースや計算方法について不明点がある方は少なくありません。本記事では、個人事業主に消費税が課せられるケースと課されないケース、消費税の計算方法や申告の流れについて解説しています。個人事業主と消費税の関係について理解を深めたい方は、ぜひ本記事を参考にしてください。

目次

個人事業主に課される消費税とは

消費税とは、さまざまな物やサービスの提供時に消費者に対して課せられる税のことです。個人事業主は、消費者から受け取った税金を国に納税する義務があります。しかし、消費税の納税義務はすべての個人事業主にあるわけではありません。

消費税の納税義務がない事業者を免税事業者、消費税の納税義務がある事業者を課税事業者と呼び、どちらに該当するかは売上高や適格請求書発行事業者の登録の有無などによって異なります。

以下では、免税事業者と課税事業者の条件と違いについて解説していきます。

免税事業者

上述のとおり、消費税の納税義務がない事業者のことを免税事業者と呼びます。

免税事業者となる条件は一般的には以下の通りです。

- 基準期間の課税売上高が1,000万円以下である

- 特定期間の課税売上高または給与等支払額の合計額が1,000万円以下である

- 適格請求書発行事業者に登録していない

- 課税事業者選択届出書を提出していない

上記の内容に当てはまる個人事業主は免税事業者となります。なお、個人事業主における基準期間は2年前の1月1日から12月31日までを指します。例えば、2020年の課税売上高が1,000万円以下である場合は2022年の消費税は免除されるということです。

また、上記における特定期間とは前年の1月1日から6月30日までの半年間を指します。

課税事業者

すでに解説しましたが、課税事業者とは消費税の納税義務がある事業者のことを指します。

課税事業者となるのは一般的には以下の条件に当てはまる事業者です。

- 基準期間の課税売上高が1,000万円超である

- 特定期間の課税売上高と給与等支払額の合計額が1,000万円超である

- 適格請求書発行事業者に登録している

- 課税事業者選択届出書を提出している

上記のいずれかに当てはまる個人事業主は、消費税を納税しなくてはなりません。

インボイス制度が開始される前までは、課税事業者となる条件は基準期間の課税売上高と特定期間の課税売上高で判定していました。しかし、現在では適格請求書発行事業者の登録申請書を提出している個人事業主は売上高に関わらず課税対象となっています。

参考:消費税のしくみ|国税庁

関連記事:【税理士監修】インボイス制度で免税事業者はどうなる?個人事業主が知っておきたい取引のポイントをわかりやすく解説!

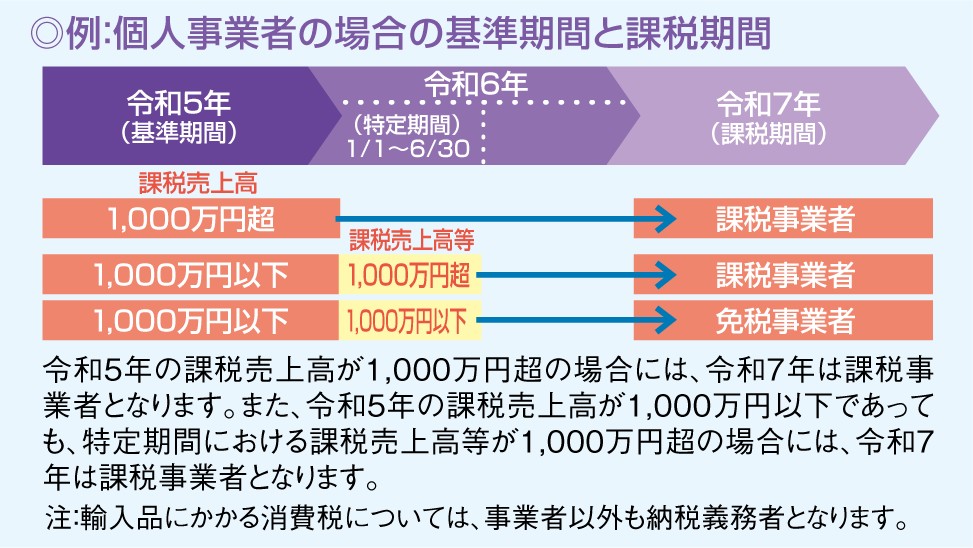

消費税が課される時期

個人事業主が消費税を課せられる時期は、基準期間と特定期間によって異なります。国税庁のHPでは、個人事業主の課税期間について以下の図が掲載されています。

出典:消費税のしくみ|国税庁

上記の図からも分かるように、基準期間の課税売上高が1,000万円以下であったとしても特定期間の課税売上高が1,000万円を超えていれば課税事業者になってしまうのです。

免税事業者に該当するのは基準期間と特定期間の両方の課税売上高が1,000万円以下で、適格請求書発行事業者に登録していない場合のみということになります。

参考:消費税のしくみ|国税庁

消費税の課税方式と計算方法

消費税には、原則課税方式と簡易課税方式という2つの課税方式があります。課税事業者は、原則課税方式または簡易課税方式いずれかの方法によって消費税を算出し、納めなくてはなりません。

以下では、それぞれの課税方式の概要と消費税の計算方法について解説していきます。

原則課税方式

原則課税方式は一般課税方式とも呼ばれる方式で、消費者から受け取った消費税-支払った消費税という計算によって納付すべき消費税額を算出する方式のことを指します。

例えば、消費者から受け取った消費税が900万円で仕入等によって支払った消費税が500万円の場合は、400万円が納付すべき消費税ということになります。

現在の消費税率は10%と軽減税率の8%が用いられています。そのため納付すべき消費税額を計算する際には、10%の取引と8%の取引を分けなければならないため注意しましょう。

参考:消費税のしくみ|国税庁

簡易課税方式

簡易課税方式とは、一般課税方式よりも簡易的な計算によって納付額を算出する方式です。簡易課税方式を選択できるのは、基準期間の課税売上高が5,000万円以下の事業者のみとなっています。

簡易課税方式では、受け取った消費税額-(受け取った消費税額×業種ごとのみなし仕入率)で納付すべき消費税額を算出します。みなし仕入率は以下の通りです。

事業区分

仕入率

第1種事業(卸売業)

90%

第2種事業(小売業等)小売業、農林漁業(飲食料品の譲渡に係る事業)

80%

第3種事業(製造業等)農林漁業(飲食料品の譲渡に係る事業を除く)、建設業、製造業など

70%

第4種事業(その他)飲食店業など

60%

第5種事業(サービス業等)運輸・通信業、金融・保険業、サービス業

50%

第6種事業(不動産業)

40%

注:2種類以上の事業を営んでいる場合は、原則として、課税売上高を事業の種類ごとに区分し、それぞれの事業区分ごとの課税売上高に係る消費税額にみなし仕入率を掛けて計算します。

この制度は、基準期間の課税売上高が5,000万円以下の事業者が、事前に届出書を提出している場合に適用されます。

出典:消費税のしくみ|国税庁

例えば、不動産業を営んでいる個人事業主で受け取った消費税額が1,000万円だった場合は1,000万円-(1,000万円×40%)=600万円となるため、600万円を消費税として納付しなくてはなりません。

参考:消費税のしくみ|国税庁

個人事業主に課される消費税に関する特例

個人事業主が納めなくてはならない消費税額の計算方法には、原則課税方式と簡易課税方式の2種類がありますが、この2つのほかにも特例として2割特例という計算方法があります。

2割特例とは、インボイス制度によって課税事業者となってしまった事業者を対象とした制度で、納税額の8割が控除されるようになっています。

2割特例を用いる場合の消費税額の計算方法は、受け取った消費税額-(受け取った消費税額×80%)です。例えば、消費者から受け取った消費税額が600万円の場合、600万円-(600万円×80%)=120万円となるため、納付すべき消費税額は120万円となります。

上記の例からも分かるように、2割特例を用いることで大幅に納税額を抑えられるため、インボイス制度をきっかけに免税事業者から課税事業者になってしまった場合は2割特例を用いると良いでしょう。

ただし、2割特例が適用されるのは2026年9月30日までの課税仕入のみとなっています。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

関連記事:【税理士監修】インボイス制度と消費税の基礎知識!計算方法や納付の仕組みについても解説!

消費税申告の流れ

個人事業主が消費税を納める場合は、原則課税方式、簡易課税方式、2割特例のいずれかの方法で税額を算出します。

では、実際に消費税を申告する場合はどのような流れで手続きをすればよいのでしょうか。以下では、消費税申告の流れについて解説していきます。

確定申告を行う

個人事業主が消費税を申告する場合、初めに行うのが確定申告です。原則として、個人事業主の課税期間は1月1日から12月31日までとなっているため、この期間の課税売上高を基に納めるべき消費税額を計算しましょう。

中間申告を行う

確定申告によって算出した消費税額が一定額を超える場合は、中間申告をしなければなりません。中間申告とは、納税予定の税金の一部を分割で課税期間に納めることを言います。

中間申告が必要な場合は、税務署から消費税及び地方消費税の中間申告書と納付書が送られてきます。

上記の書類が送られてきたら、中間申告書に必要事項を記入して税金を納めなければなりません。以下は、中間申告の回数や納付時期の一覧です。

確定消費税額 | 48万円以下 | 48万円超から 400万円以下 | 400万円超から 4,800万円以下 | 4,800万円超 |

|---|---|---|---|---|

中間申告の回数 | 中間申告不要 ただし、任意での 中間申告は可能 | 年1回 | 年3回 | 年11回 |

中間申告提出 納付期限 | 各中間申告の対象となる課税期間の末日の翌日から2か月以内 | 1月~3月分は5月末日 4月~11月分は中間申告対象期間の末日の翌日から2か月以内 | ||

中間納付税額 | 直前の課税期間の確定消費税額の6/12 | 直前の課税期間の確定消費税額の3/12 | 直前の課税期間の確定消費税額の1/12 | |

上記の表からも分かるように、中間申告が必要となるのは確定消費税額が48万円を超えた場合となります。ただし、48万円以下でも任意で中間申告が行えるため覚えておきましょう。中間申告の提出、納付の期限は48万円超から400万円以下と400万円超から4,800万円以下、4,800万円を超える場合で異なります。

また、上記の表の4,800万円を超えた場合の期限は個人事業主の場合の期限となっており、法人とは期限が異なるため注意が必要です。

個人事業主の消費税の納付方法

個人事業主が消費税を納める方法には、予納と申告時の納付の2種類あります。以下では、それぞれの納付方法について詳しく解説していきます。

予納しておく

予納とは、その名の通りあらかじめ税金を納めておく方法を指します。予納する場合の金額は任意となっており、消費税の納税時期に手元にお金がないという状況を避けられるというメリットがあります。

予納をするには、ダイレクト納付の届出とe-Taxの利用が必須です。

申告時に納付する

個人事業主は、課税期間の翌年3月31日までに確定申告書を提出しなければなりません。消費税の納付期限も申告書の提出と同日なので、基本的には申告時に納付するようになっています。

具体的な納付方法は、以下の7種類から選択可能です。

- 金融機関窓口や所轄税務署窓口での現金納付

- コンビニでのQRコード決済による納付

- スマホアプリによる納付

- 金融機関からの振替

- ATMやインターネットバンキングによる送金

- クレジットカードによる納付

- ダイレクト納付(e-Taxによる口座振替)

上記の納付方法のうち、コンビニでのQRコード決済とスマホアプリでの納付は上限が30万円までとなっているため注意しましょう。また、金融機関からの振替は事前の手続きが必要です。

関連記事:個人事業主の税金はいくら?税理士はいらない?税金の種類やシミュレーションなども含めて解説!

期限を過ぎた場合の罰則はある?

すでに解説した通り、個人事業主は課税期間の翌年3月31日までに消費税の申告と納付をしなければなりません。万が一、納期限を過ぎてしまうと罰則として附帯税が課せられる可能性があるため注意しましょう。

具体的な附帯税は以下の通りです。

- 延滞税

- 無申告加算税

以下では、それぞれの罰則について詳しく解説していきます。

延滞税

延滞税とは、税金が期日までに納められない場合に課される税金のことで、遅れた日数に応じて金額が加算されていく仕組みになっています。

延滞税の税率は、原則として納期限の翌日から2か月を経過する日までは年7.3%、それ以降は年14.6%です。

無申告加算税

無申告加算税は、期限内に確定申告を行えなかった場合に課せられる税金のことです。

無申告加算税は、納付すべき税額の50万円までの部分は15%、50万円を超える部分は20%を乗じた金額となっています。

個人事業主と消費税の関係について理解を深めよう

個人事業主は、免税事業者に該当する場合を除いて消費税を納めなければなりません。

なお、消費税を課せられる時期は基準期間と特定期間によって異なります。仮に基準期間の課税売上高が免税事業者に該当する金額だったとしても、特定期間にその金額を超えてしまうと消費税が課される仕組みになっています。

消費税の申告は基本的に確定申告によって行いますが、中間申告の対象となる場合は納税予定の税金の一部を分割で納める必要があります。

消費税の納付方法には予納と申告時の納付の2種類があり、万が一申告期限や納付期限を過ぎてしまうと罰則として附帯税が課されてしまいます。

附帯税が課されないようにするためにも、消費税の納付は余裕をもって行うようにしましょう。