2023年10月1日、インボイス制度がスタートしました。すでにインボイス制度は導入されているものの「個人事業主がどのような影響を受けるのか知りたい」「免税事業者がとるべき対策がわからない」と不安を抱える方も多いのではないでしょうか。インボイス制度は、個人事業主、特に免税事業者にとって影響が大きいとされる制度です。この記事では、すでに個人事業主として活動している方、これから起業したいと考えている方に向けて「インボイス制度によって受ける影響」や「免税事業者が知っておくべきポイント」をわかりやすく解説します。インボイス制度の影響を理解し、スムーズな経営を実現していくためにも、ぜひ最後までご覧ください。

目次

免税事業者(課税売上高1,000万円以下)がインボイス制度から受ける影響

インボイス制度により、主に影響を受けるのは、免税事業者といわれています。免税事業者とは、前々年の課税売上が1,000万円以下の事業者のことです。免税事業者は、どのような影響を受けるのかを正確に理解し、適切な対策をとることが重要です。インボイス制度の概要や、免税事業者と課税事業者の違い、それぞれが受ける影響について詳しく解説します。

インボイス制度とは

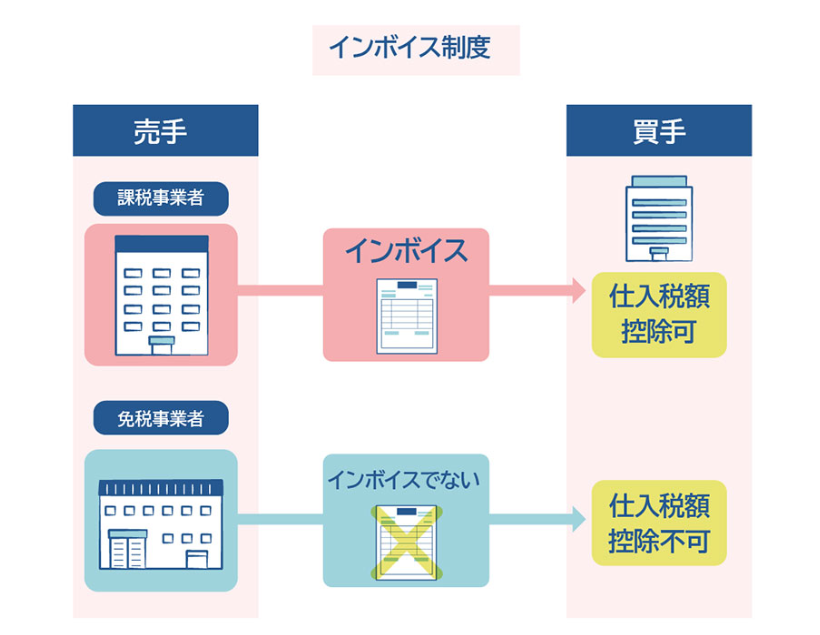

インボイス制度とは、消費税の仕入税額控除に関する新しい制度です。

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

インボイス制度では、買い手は「仕入税額控除を受けるために原則として、売り手からインボイスを受け取り保存する」必要があります。しかし、売り手が免税事業者の場合はインボイスの交付が受けられないため、仕入税額控除をすることができません。免税事業者がインボイスを発行するためには、税務署にインボイス発行事業者の登録を申請する必要があります。登録を受けると課税事業者となることから、本来消費税納付義務のない免税事業者も消費税を納付する必要が生まれます。

この場合、これまで不要だった消費税の負担が増えるため、課税事業者になるかどうか、慎重に検討することが大切です。

出典:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

免税事業者と課税事業者の違いは?

原則として、基準期間・特定期間の課税売上高によって、免税事業者か課税事業者かに分かれます。それぞれの違いを簡単に説明すると下図のようになります。

免税事業者 |

|

|---|---|

課税事業者 |

|

基準期間や特定期間は、下図のとおりです。(令和5年を当課税期間とする)

基準期間 | 特定期間 | 当課税期間 |

令和3年1月~12月 | 令和4年1月~6月 | 令和5年1月~12月 |

基準期間の判定は、下図を参考にしてください。(令和5年を当課税期間とする)

したがって、開業したばかりの個人事業主等で、前々年の課税売上高がない場合や、その期間に事業をしていない場合などは、原則として消費税の納税が免除されます。しかし、特定期間も考慮しなければならないため、基準期間である前々年の課税売上高が1,000万円以下であっても、特定期間である前年の1月~6月までの課税売上高(または給与等支払額)が1,000万円を超える場合は、課税事業者となります。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

免税事業者となりうる個人事業主とインボイス制度の影響

個人事業主とは、税務署に開業届(正式には個人事業の開業・廃業等届出書)を提出して事業をおこなっている人をさします。個人事業主は、経験やスキル等をいかして収入を得るケースが多く、飲食店や小売店などの事業を経営している人や、企業や組織と雇用契約ではなく業務委託契約を結んで仕事をしている人が多いです。いわゆる自営業ですが、自営業の中でも会社設立をして法人化している場合は法人経営者となるため、個人事業主の中には、基準期間および特定期間の課税売上高が1,000万円以下の免税事業者が多いとみられています。

まずは、業務委託契約と雇用契約の違いについて簡単に説明します。

業務委託契約と雇用契約の違い

業務委託契約とは、注文主から特定のサービスを引き受け、その仕事を完成させることで報酬を受け取る契約です。注文主とは雇用関係にはなく、事業主としてあつかわれます。

一方、雇用契約は使用者から労働者として雇用されます。使用者は、その労働に対して賃金を支払うもので「使用従属性」があるといわれます。「使用従属性」をわかりやすく説明すると、雇用主が従業員に命令や指示をおこない、雇用主の監督下で従業員が労働をおこなうという関係性です。従業員は業務を遂行することにより、賃金を得られます。

基本的に、雇用主の指揮監督のもと、勤務場所や勤務時間等が拘束され、指示されたとおりの労働を提供する関係性であることが多いでしょう。

インボイス制度導入後も「免税事業者」だった場合の影響

業務委託で仕事を受けていたり、小規模ビジネスを自身で展開していたりする免税事業者は、インボイス制度導入後も免税事業者でいることを選択した場合、つまりインボイス登録をしない場合は、これまでどおり消費税を納める必要はありません。しかし、インボイスの発行ができないと、取引先は仕入税額控除ができなくなるため、取引に損が生じると予想されます。そのせいでインボイス制度導入後も免税事業者のままでいる場合、以下のような影響が想定されます。

- 取引先が仕入税額控除を受けられないことにより、消費税の税負担が増えるため、値下げや取引停止などを交渉される可能性がある

- インボイスを交付できないことから、新規の取引を獲得しづらくなる可能性がある

インボイス制度導入後に「インボイス発行事業者」となった場合の影響

免税事業者がインボイス発行事業者となった場合は、取引先にインボイスを発行することができるため、安定的な取引の継続が期待できるでしょう。しかし、これまで必要のなかった消費税の納付義務を負うことになります。これは個人事業主にとって、大きな負担となると予想されます。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

免税事業者はインボイス制度導入でどれぐらい損する?

インボイス制度の開始後、具体的にどれくらい税負担が大きくなるのかについて不安な方も多いでしょう。そこで、さまざまな業種の取引を例にシミュレーションしますので、参考にしてください。

シミュレーションの前提条件は以下の通りです。

- 消費税率は売上・仕入ともに10%を想定

- 「一人親方」「美容師」はともに免税事業者

シミュレーションケース1:飲食店の場合

免税事業者の飲食店がインボイス制度に対応した場合、どのような結果になるのでしょうか?

飲食店が課税事業者の場合

課税事業者である飲食店が、免税事業者から材料等を仕入れている場合、インボイスの発行をしてもらえなければ、仕入税額控除を受けられず、消費税の負担が増えることになります。

下記の例でシュミレーションします。

課税売上 | 600万円(外税60万円) | |

仕入 | 200万円(外税20万円) | |

(そのうち免税事業者からの仕入) | (70万円)(外税7万円) | |

経費合計 | 150万円(外税15万円) | |

(内訳) | 水道光熱費 | 30万円 |

地代家賃 | 50万円 | |

接待交際費 | 20万円 | |

その他経費 | 50万円 | |

インボイス制度導入前と導入後の比較は下表のとおりです。

インボイス制度 | ①受け取った消費税 | ②控除できる消費税 | ③納付すべき消費税 (①-②) |

導入前 | 60万円 | 35万円 | 25万円 |

導入後 | 60万円 | 28万円 | 32万円 |

飲食店が免税事業者の場合

飲食店の取引先であるお客さんは一般消費者であることが多く、そのほとんどがインボイスを必要としないと考えられます。そのため、インボイスへの登録を求められることは少ないでしょう。

しかし、法人が接待でお店を使う場合などは、飲食代を経費として計上しているケースがあります。その場合、インボイスを発行しなければ、お店を利用する法人などが仕入税額控除を受けられなくなるため、影響が生じる可能性があります。

したがって、ビジネスで利用されることが多い飲食店は、インボイス発行事業者になることを検討する必要があるでしょう。

シミュレーションケース2:建設業(一人親方)の場合

労働者を雇わずに、建設業など特定の事業をおこなう一人親方についてもインボイス制度の負担は大きいといわれています。

建設業(一人親方)が免税事業者の場合

一人親方が免税事業者である場合に、仕事を委託する建設会社の税負担がどれぐらい大きくなるかについて、シミュレーションをおこないます。

課税売上 | 600万円(外税60万円) | |

仕入 | 200万円(外税20万円) | |

経費合計 | 200万円(外税20万円) | |

(内訳) | 外注費(一人親方との取引)※ | 100万円 |

広告宣伝費 | 10万円 | |

材料費 | 40万円 | |

その他経費 | 50万円 | |

※外注費のうち、免税事業者である一人親方との取引金額が50万円(外税5万円)

インボイス制度導入前と導入後の比較は下表のとおりです。

インボイス制度 | ①受け取った消費税 | ②控除できる消費税 | ③納付すべき消費税 (①-②) |

導入前 | 60万円 | 40万円 | 20万円 |

導入後 | 60万円 | 35万円 | 25万円 |

シミュレーションケース3:美容師などのサービス業の場合

雇用契約ではなく、業務委託契約の美容師についてシュミレーションします。免税事業者の美容師が、業務委託契約で働いている場合、注文主である美容サロンからインボイスの発行を求められることが予想されます。

美容師が課税事業者になった場合

美容師に限らず、免税事業者から課税事業者になると、消費税の納付が必要になり、税負担が増大します。たとえば課税売上450万円の場合以下のような消費税額の納税が算出できます。

課税売上(美容サロンからの報酬) | 450万円(外税45万円) | |

経費合計 | 20万円(外税2万円) | |

(内訳) | 消耗品費 | 15万円 |

その他経費 | 5万円 | |

納付する消費税(45万円ー2万円) | 43万円 | |

これまで消費税の納税負担は0円だったのに、一気に43万円もの負担が生まれます。このギャップを埋めるために、業務委託契約を結ぶ個人事業主の美容師などは報酬アップ等の交渉をしたり、業務委託から雇用契約への移行したりなどの対策を検討するとよいでしょう。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイス制度の負担軽減措置や給付金・補助金はある?

インボイス制度開始後も「できれば現状の免税事業者のままでいたい」「課税事業者になったとしても負担を減らしたい」と考える方も多いでしょう。インボイス制度の負担軽減措置や救済措置について詳しく解説します。

個人事業主への負担軽減措置は?

個人事業主への負担軽減措置は、主に次の2つです。

2割特例

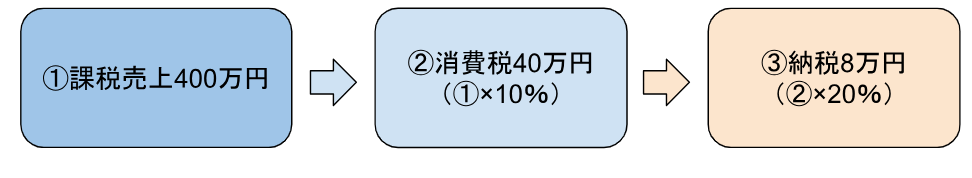

インボイス発行事業者となるために、免税事業者から課税事業者となった場合、売上にかかる税額の2割を納めればよいという、通称「2割特例」という制度を選択することができます。2割特例の計算のイメージは、以下のとおりです。

経費などにかかわらず、消費税の2割を納付すればよいという制度であり、例であげた課税売上400万円の場合の納税額は8万円となるため、本則課税より負担が軽減される事業者が多いと考えられます。さらに、事前の届け出は不要で、消費税の確定申告書に付記するだけで利用が可能です。

個人事業主の場合の適用期間は以下のとおりです。

課税期間 | 適用期間 |

1月から12月 | 令和5年から令和8年まで |

上記のとおり、しばらくの間は2割特例を受けられるため、消費税の税負担・事務負担を軽減しつつ、インボイス発行事業者として、現在の取引先との取引を継続することも可能でしょう。

少額特例

1万円未満の少額な課税仕入れについては、インボイス制度開始から6年間、インボイスの保存がなくとも帳簿のみで仕⼊税額控除ができます。ただし、以下の2つの条件がありますので、確認しておきましょう。

- 基準期間における課税売上高が「1億円以下」または、特定期間における課税売上高が「5千万円以下」の事業者

- 令和5年10月1日から令和11年9月30日までにおこなわれる仕入れが対象

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

免税事業者の個人事業主への救済措置

免税事業者である個人事業主は、インボイス制度開始により「取引中止」や「報酬ダウン」の可能性があるため、インボイス発行事業者への登録の選択をせまられている側面があります。

そこで、国は免税事業者である個人事業主を守る法的救済措置として「独占禁止法」と「下請法」で一定のラインを示しています。2つの法律を理解し、価格交渉や取引継続の協議の際に不利益を被らないよう、お互いが納得するまで協議をしながら進めていくとよいでしょう。

独占禁止法

たとえば、以下のようなケースは独占禁止法上問題であると国はアナウンスしています。取引先との交渉の際に参考にしてみてください。

- 取引先から課税事業者になってほしいと要請され、免税事業者のままなら「価格を10%引き下げる」と通告されたり、了承しなければ「取引を停止する」と通告される

- 免税事業者から課税事業者になり、消費税の負担が増えたにもかかわらず、取引金額がこれまでどおりの金額で「価格交渉をさせてくれない」

下請法

下請法でも、免税事業者である個人事業主との取引について言及されています。たとえば取引終了後、報酬の請求を受けた段階で免税事業者と知った取引先から、「消費税分は支払えない」と一方的に要請された場合などは、下請法違反として裁かれる可能性があります。

小規模事業者持続化補助金とは

小規模事業者が、物価高騰やインボイス等の制度変更に対応し、事業を継続するための費用を支援する制度が「小規模事業者持続化補助金」です。2023年9月12日に、第14回小規模事業者持続化補助金の公募要領が公表されました。この補助金には「インボイス特例」が設けられており、免税事業者からインボイス発行事業者になった事業者には、補助上限額が50万円上乗せされます。

補助上限額は下図のとおりです。

引用:「小規模事業者持続化補助金<一般型> 第 14 回公募 公募要領」全国商工会連合会

なお、インボイス特例の適用要件は、以下のとおりです。

- 2021 年 9 月 30 日から 2023 年 9 月 30 日の属する課税期間で、一度でも免税事業者であった、または免税事業者であることが見込まれる事業者のうち、インボイス発行事業者の登録を受けた事業者であること

このほかにも通常枠などの各要件を満たす必要がありますので、詳しくは公募要領をご確認ください。

出典:「小規模事業者持続化補助金<一般型> 第 14 回公募 公募要領」全国商工会連合会

免税事業者に関する「インボイス制度Q&A」

ここでは、個人事業主に関する「インボイス制度Q&A」をまとめましたのでご確認ください。

Q:個人事業主はすべて免税事業者ですか?

個人事業主のすべてが免税事業者というわけではありません。個人事業主でも、基準期間または特定期間の課税売上高が1,000万円を超える個人事業主は、課税事業者として消費税の納付が必要です。

Q:副業や白色申告をしている事業者にも影響はある?

副業も、インボイスの影響を受けることがあります。原則として「所得が20万円以下」の場合は、所得税の確定申告が必要ないため、インボイスに関しても無関係だと考える方もいるかもしれませんが、所得税と消費税は別の話です。仕事の受注先が課税事業者の場合、インボイスがなければ仕入税額控除を受けられないため、取引中止や値下げの交渉をされるかもしれません。

また、白色申告をしている事業者も、インボイスの影響を受けることがあります。自身が免税事業者の場合は副業の場合と同様で、インボイス発行を求められる可能性があります。

どちらの場合も、インボイス発行のために課税事業者になる決断をした場合は、消費税の納付をしなければなりません。

Q:開業届をだしていない人はインボイスを発行できますか?

開業届をだしていない人でも、インボイスを発行することは可能です。

開業届は所得税法上の届け出であり、インボイス発行事業者になるために必要な届け出ではありません。なお、インボイスを発行するには、納税地を所轄する税務署長に対して登録申請する必要があります。

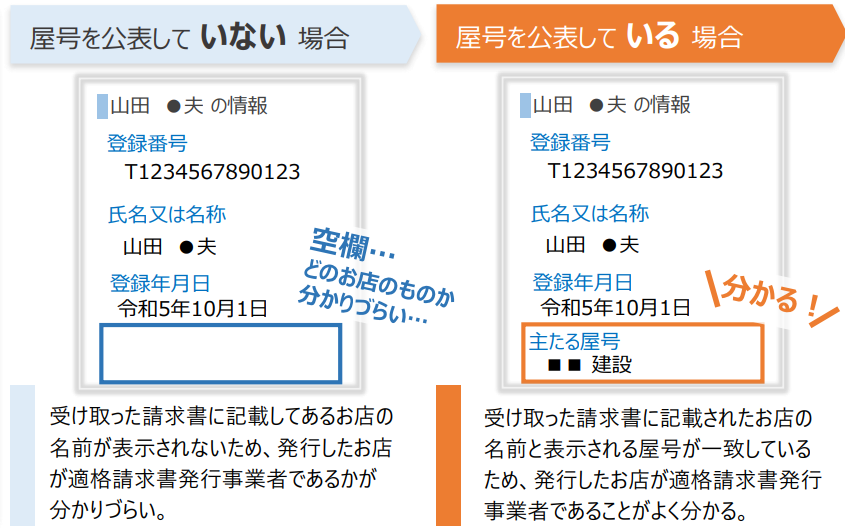

Q:インボイスに記載されるのは屋号でしょうか?個人名でしょうか?

インボイスに記載されるのは、基本的には個人名です。しかし、電話番号を記載するなどして、インボイスを交付する事業者を特定することができれば、屋号の記載でも差し支えありません。

詳細は、国税庁の資料「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 」のQ&A問55を確認してください。

出典:「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A 」国税庁

Q:接待交際費もインボイスは必要でしょうか?

接待などの営業目的で飲食店等を利用した場合、その支出について仕入税額控除をおこなうためには、インボイスが必要です。

Q:インボイスの登録で個人名は公開されますか?

インボイスの登録は個人名です。そのため、原則として、インボイス発行事業者公表サイトでは個人名が公開されます。しかし、申し出をすれば「屋号」や「ペンネーム」等を公表することも可能です。

引用:「請求書やレシートに「屋号」を記載している個人事業者の皆さまへ」国税庁

なお、屋号やペンネーム等で公表するためには「適格請求書発行事業者の公表事項の公表(変更)申出書」の提出が必要です。

出典:「請求書やレシートに「屋号」を記載している個人事業者の皆さまへ」国税庁

免税事業者の個人事業主こそ救済措置や補助金を使ってインボイスに対応しよう

インボイス制度の導入により、今まで免税事業者だった個人事業主への影響が危惧されています。同時に、今後起業を考えている方にとってもインボイス制度についての一層深い理解が必要です。

インボイス制度に対する正確な知識があれば、救済措置を申し出たり、特例制度や補助金など適切な対策を講じたりできるため、ビジネスにおけるリスクを最小限に抑えられるでしょう。場合によっては税理士など専門家の手を借りて、インボイス制度に前向きに対応しましょう。