会社設立時には、さまざまな手続きが必要です。また、手続きによっては期日があるため、手続き漏れがないよう対策が求められます。今回は、会社設立前後のやることリストを一挙に紹介します。一人で会社をつくる場合でも、スムーズに会社設立手続きを進められるように、事前に会社設立に向けてやるべきことをしっかりと把握しておきましょう。

目次

会社設立のためにやることリスト

会社を設立をする際には、設立前と設立後にそれぞれやるべきことがあります。株式会社や合同会社か、など会社の種類によって多少の違いがあるものの、一人で会社を設立した場合も、基本的に会社設立のためにやるべきことは同じです。ここでは、会社設立の手順として主にやるべきことを、設立前と設立後に分けてリストアップして紹介します。

会社設立前のやることリスト一覧

会社設立前に基本的にやるべきことをリストアップしました。会社設立の際にはチェックリストとしてご使用ください。また、各「やることリスト」について、詳しくは後程紹介します。

- 会社の基本情報の決定

- 会社の印鑑の購入

- 資本金の準備

- 定款の作成

- 株式会社の場合は定款認証を申請

- 会社設立の登記申請(法人登記)

- 登記事項証明書を取得

- 印鑑カードの取得

会社設立後のやることリスト一覧

会社設立後にやるべきことの代表的なものをリストアップしました。各項目の詳細は次項で解説します。

- 税務署へ法人税の届け出

- 税務署へ法人青色申告承認申請書の届け出

- 各都道府県税務署・市町村役場に地方税の届け出

- 年金事務所や健康保険組合に厚生年金や健康保険の手続き

- 労働基準監督署へ労働保険の手続き

- ハローワークへ雇用保険の届け出

- 銀行で法人口座を開設

会社設立前のやることリストの詳細

前項でリストアップした、会社設立前にやることについて、項目ごとに詳細を解説します。

会社の基本情報の決定

会社の基本情報を決定するために、以下の項目を検討しましょう。

- 商号(会社名)

- 本店所在地

- 事業目的

- 発起人

- 資本金

- 事業年度

他にも検討する項目はありますが、少なくとも上記の項目は決めておきたいところです。これらの情報は、会社の規則である定款に記載する内容であるため、慎重に検討しましょう。

社印の購入

会社の設立登記と併せて印鑑登録を行うため、会社の設立時には実印が必要です。印鑑は、材質やサイズなどによってさまざまな種類があり、値段も異なります。会社設立時には、銀行印や認印を使うシーンも多々出てくるため、社印と銀行印、認印の3つの印鑑を用意しておきましょう。

資本金の準備

会社設立に対して出資された資産である資本金を準備しましょう。資本金は会社の体力や信用度を表す指標であるため、高額であるほど金融機関や取引先からの信用度が高まります。

しかし、資本金を高額にすることで、デメリットが生じることもあります。資本金が1,000万円以上となると、会社設立初年度から消費税の課税事業者となることに注意が必要です。2006年の会社法改正によって、最低資本金制度が撤廃されたことで、資本金1円以上から会社を設立できるようになりました。しかし、資本金の額は、社会的信用度に関わる重要な指標のため、業種や事業の性質に応じて、適切な額を設定しましょう。

定款の作成と定款認証の申請

会社の根本的な規則となる項目を記載した定款を作成します。定款に記載する項目は必須事項である「絶対的記載事項」、記載しなければ効力を有しない「相対的記載事項」、任意記載である「任意的記載事項」の3種類に分かれます。

絶対的記載事項とは以下の項目で、その記載が漏れていると、定款自体が無効になるため注意しましょう。

- 商号

- 本店所在地

- 目的

- 資本金の額

- 発起人の氏名・住所

株式会社設立時には、作成した定款を公証役場に持参して、公証人からの認証を受けなくてはなりません。一方、合同会社設立時は、認証手続きは不要です。

参考:株式会社の設立手続き | 起業マニュアル – J-Net21 – 中小機構

会社設立の登記申請(法人登記)

資本金の払い込み完了後に、会社の設立登記を行います。会社の設立登記においては、以下の書類が必要です。

- 登記申請書

- 定款

- 登録免税納付用台紙

- 印鑑届出書

- 印鑑カード交付申請書

- 設立時取締役の就任承諾書

- 設立時取締役の印鑑証明書

- 設立時代表取締役の就任承諾書

また、会社の設立時には登録免許税の納付が必要で、会社形態によって計算方法が異なります。法務省のホームページ・資料を参考に会社設立手続きを進めましょう。

参考:法務省 株式会社の設立手続(発起設立)について

参考:法務省 合同会社の設立手続について

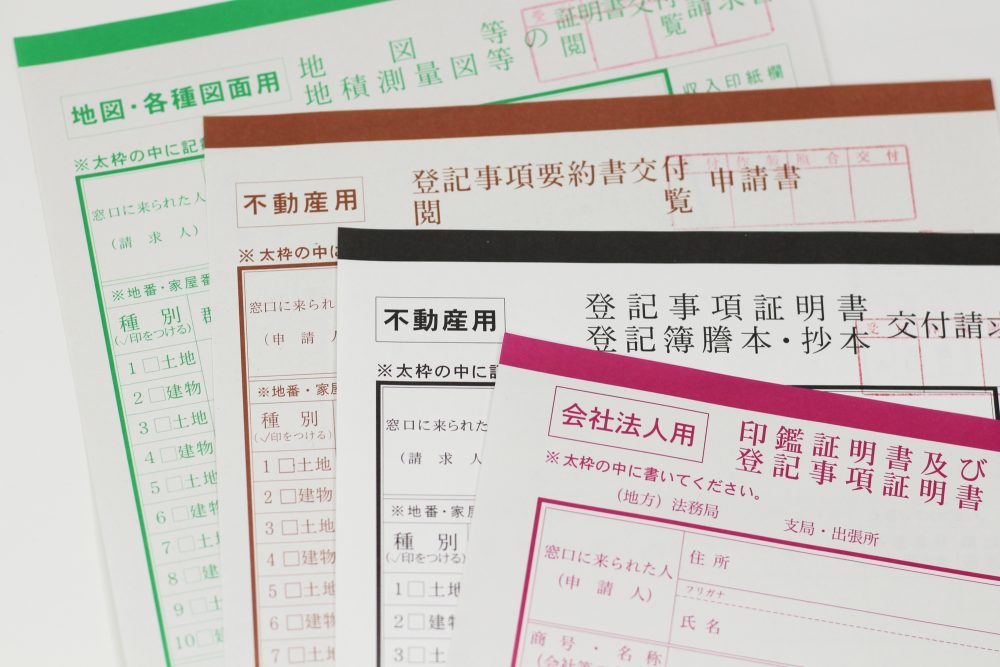

登記事項証明書を取得

会社の設立登記が完了すると、法務局で登記事項証明書、いわゆる「登記簿謄本」を取得できます。会社に関連する諸手続きを進めるにあたって必要となる書類のため、何通かまとめて取得しておくと法務局へ出向く手間を省けます。

印鑑カードの取得

印鑑証明書を発行するのに必要な印鑑カードを作成しましょう。印鑑カードを所有していることが実印を所有していることの証明となるため、印鑑届出書と同時に印鑑カードの交付申請をしておくことをおすすめします。

会社設立の手続きは、行政書士・司法書士と連携する税理士に一任することも可能です。

会社設立後のやることリストの詳細

会社設立後にもやるべき手続きが多々あります。手続き漏れがないように、やることリストを把握するだけでなく、手続きの詳細を理解しておきましょう。ここでは、会社設立後にやるべき手続きと流れについて詳しく紹介します。

税務署へ法人税届け出

法人設立の届出書を提出する必要があります。提出期限は法人を設立した日から2か月以内と決められています。

この届出書には、「法人番号」の記載が必須です。法人番号通知書は、設立登記後に国税庁から通達される登記上の本店、または主とする事業所に郵送される法人番号通知書で確認できます。

税務署へ法人青色申告承認申請書の届け出

会社設立後の第一期目から青色申告を受けたい場合は、管轄の税務署に届出書を提出します。提出期限は法人を設立してから2ヵ月以内です。

各都道府県税務署・市町村役場に地方税の届け出

地方税である法人住民税、法人事業税に関する手続きとして、本店所在地となる都道県税事務所と市町村役場に法人設立届出書の提出が必要です。

申請書類の形式、提出期限については都道府県や市町村によって異なるため、各自治体のホームページを確認してください。

年金事務所や健康保険組合に厚生年金や健康保険の手続き

次に社会保険の手続きが必要です。社会保険とは、健康保険、厚生年金保険、労災保険、雇用保険、介護保険のことです。会社を設立した場合、社長しか社員がいない場合でも社会保険に加入しなくてはいけません。それぞれの手続きに期限があるため、遅れないように注意しましょう。

健康保険、厚生年金保険は、会社設立後5日以内に年金事務所に新規適用届を提出します。また、従業員を雇用して新たに健康保険と厚生年金保険への加入する場合は、雇用後5日以内に年金事務所へ届け出が必要です。

詳しい要件や手続き方法の確認は日本年金機構や国民健康保険、協会けんぽ等の資料を参考にするとよいでしょう。以下のリンクから確認してください。

参考:【日本年金機構 適用事業所と被保険者】 ※適用要件

参考:【日本年金機構 新規適用の手続き】 ※手続方法

参考:【東京都 千代田区 国民健康保険(国保)のしくみと手続き】※手続方法

参考:【協会けんぽ 任意継続被保険者資格喪失申出書】※手続方法

労働基準監督署へ労働保険の手続き

会社設立後に従業員を雇った場合、雇用保険と労災保険の加入手続きをしなくてはいけません。提出が必要な書類とその詳細を以下に解説します。確認が必要な用件や資料も参考にまとめました。

適用事業報告書

労働者を雇った場合、労働基準法の適用事業所になります。労働者とは雇用形態に関係なく賃金を支給する人全てが該当します。どのような形態でも従業員を雇った場合は、提出が必要なため、事業開始後速やかに提出しましょう。

労働保険 保険関係成立届

従業員を雇った日の翌日から10日以内が提出期限です。登記事項証明書と事業所の実在を確認できる書類(賃貸借契約書類など)を添付します。

労働保険 概算保険料申告書

従業員を雇用したその年度分の労働保険料の見込み額を納付するための書類です。賃金の総額は、年度末にならないと確定しません。そのため、翌年度の労働保険料納付時に、賃金総額に基づいた確定保険料を算出して過不足分を精算します。

参考:【厚生労働省 様式第23号の2(第57条関係)】※届出書

参考:【厚生労働省 労働保険の成立手続】※制度概要

参考:【厚生労働省 概算保険料申告書の記入見本】

ハローワークへ雇用保険の届け出

従業員を雇った場合、雇用保険の適用が義務付けられるため、管轄のハローワークにて、雇用保険の手続きをしましょう。従業員を雇用した翌日から10日以内が手続きの期限です。詳細は以下の厚生労働省のホームページを参考にするとよいでしょう。

参考:【厚生労働省雇用保険適用事業所設置届】※届出書ダウンロード

参考:【厚生労働省 雇用保険適用事業所設置届】※記入例

参考:【厚生労働省 事業主の行う雇用保険の手続】※概要と適用対象

参考:【厚生労働省 被保険者資格取得届】※届出書ダウンロード

銀行で法人口座を開設

会計処理や税務処理を適切に行うためにも、銀行で会社名義の法人口座を開設しましょう。また、法人口座を開設するときは、個人口座よりも厳格な審査が行われます。そのため、法人口座を開設しておくと、社会的な信用度も高まり融資の申請にも有利に働くといわれています。

法人口座の開設に期限はありませんが、社会保険の手続きと併せて口座開設の手続きを済ませておくと、その後の手続きや業務を円滑に進めやすくなるでしょう。

個人事業主の廃業手続きについて

法人として会社を設立したら、個人事業主としては廃業手続きをしなければなりません。ここでは、法人成り後の個人事業主の廃業手続きの方法について解説します。

税務署へ所得税の青色申告の取りやめ届

個人事業主として所得税の青色申告を行っていた場合、管轄の税務署に取りやめ届を提出します。届出書の提出期限は、翌年の3月15日です。

ただし、1月1日から個人事業を廃止した日までの期限については確定申告が必要です。消費税の課税事業者である場合には、消費税の申告も忘れずに行いましょう。

税務署へ個人事業の廃止届

税務署に個人事業を廃止したことを届け出ます。廃業から1カ月以内に手続きをしましょう。手続きについては、以下の国税庁の資料を参考にするとよいでしょう。

参考:【国税庁 個人事業の開業届出・廃業届出等手続】※手続方法

税務署へ消費税の事業廃止届

個人事業で消費税を申告していた場合は、税務署へ事業廃止届を提出する必要があります。提出期限は設けられていませんが、できるだけ速やかに手続きするのが望ましいです。

個人事業の資産や負債の移行手続き

個人事業として所有していた資産や債務を、全て法人に移行する手続きが必要です。資産・負債の移行は、以下の4つの方法があります。

- 売買契約(資産)

- 債務引責契約(負債)

- 現物出資

- 事業譲渡契約

なお、動産・不動産を移行せずに、そのまま保有し賃貸契約を終結することで、法人から個人に賃料を支払う方法もあります。

地方自治体への個人事業廃止届

個人事業税に関する手続きとして、都道府県税事務所に「事業開始(廃止)等申告書」を提出しなくてはいけません。

個人事業を廃業した年度の事業税の納付は翌年ですが、特例として課税見込み額分を廃業した年度の必要経費として計上できます。

一人社長でも会社設立前後のやることリストは同じ!個人事業主からの法人成りは要注意

会社設立前と後にはやるべきことがたくさんあります。しかも、社員が一人しかいない場合でも、やるべき手続きは同じです。

手続きによっては期限が設けられているため、漏れなく間に合うように手続しなくてはいけません。会社設立時の手続きには専門的な知識を求められることも多々あるため、不安なときは専門家に相談しましょう。