2023年10月1日より、インボイス制度が開始されてました。インボイス制度は事業者への負担が大きいことから、開始前より批判の声が多く寄せられています。そのため、制度が開始された現在でも「今後、廃止の可能性はあるの?」や「なぜ廃止の声があるの?」等の疑問がある方も多いのではないでしょうか。この記事では、インボイス制度の概要を改めて解説しつつ、インボイス制度は今後どうなっていくのかについて、現時点での予測や廃止されない場合の対応方法などを詳しく解説します。

目次

インボイス制度は廃止される?

2023年の10月1日から開始されているインボイス制度ですが、廃止の可能性はあるのでしょうか。現時点での国税庁の対応状況などから、今後の動向を予測してみましょう。

廃止の可能性は低い

現段階では、国税庁をはじめとした公的な機関において、インボイス制度の説明会の開催やパンフレット等が作成されており、より多くの人に制度の理解を求めています。

また、後述する特例措置も3年や6年といった期間を設け、段階的に負担軽減を解除しつつ、制度への本格的な移行を進めています。これらを踏まえると、インボイス制度が廃止になることは、期待できない状況だといえるでしょう。

そのため、自身の事業への影響を確認し、今後のインボイス対応を検討することが大切です。早めに対策を進めることで、影響を最小限に抑えることができるでしょう。

インボイス制度とは?

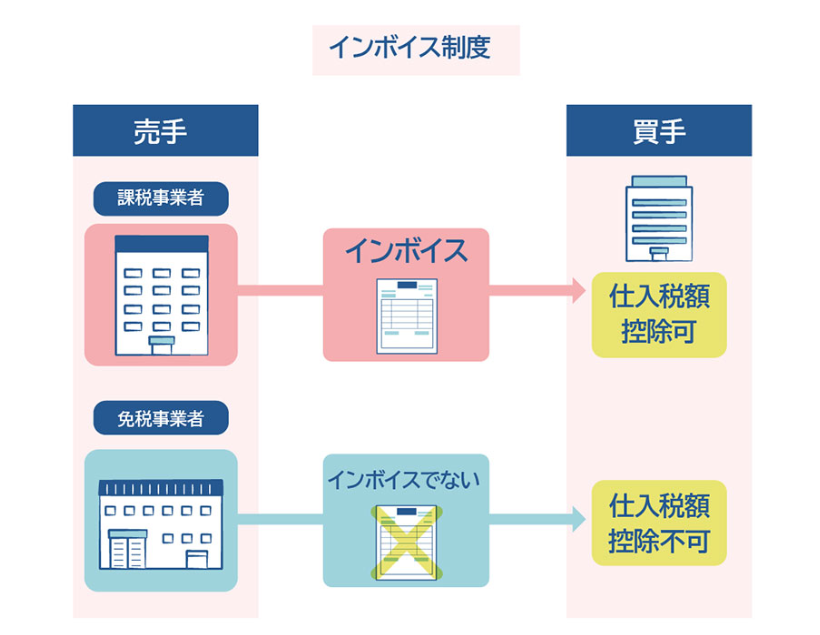

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

インボイス制度の目的の一つは、消費税の納税額を正確に計算することです。そのため、現行の「区分記載請求書」に、「適用税率」や「税率ごとの消費税額の合計」などの要件が追加されています。

また、インボイス制度の開始により、原則として、インボイス(適格請求書)がある取引のみ仕入税額控除が認められるため、益税問題の解消が期待されています。

出典:政府広報オンライン「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」

インボイス(適格請求書)とは

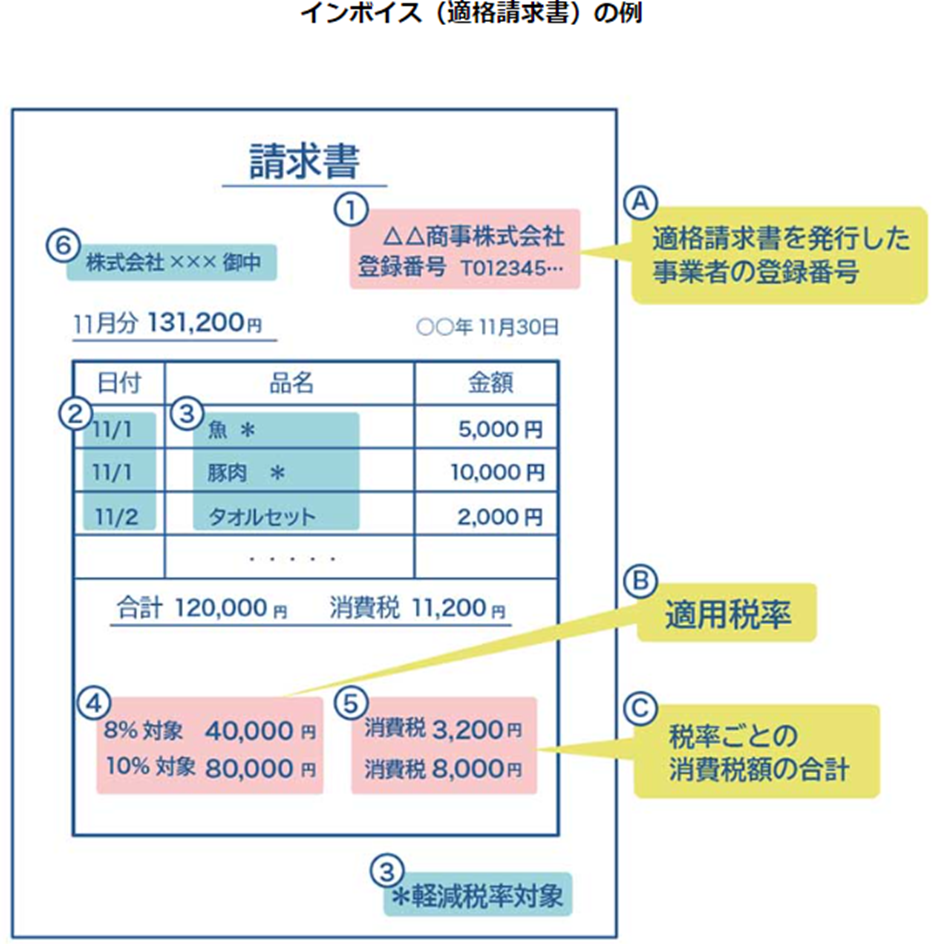

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

前述したとおり、インボイス制度の導入目的のひとつは、消費税額を正確に計算することです。そのため、インボイスには、従来の区分記載請求書に「3つの要件」が追加されています。

- A:適格請求書を発行した事業者の登録番号

- B:適用税率

- C:税率ごとの消費税額の合計

Aの「適格請求書を発行した事業者の登録番号」は、インボイス発行事業者にのみ交付されるものです。そのため、インボイスを発行するためには、インボイス発行事業者になるための登録申請が必要になります。

しかし、インボイス登録事業者となれるのは課税事業者だけのため、免税事業者が登録申請した場合は課税事業者となる点に注意が必要です。

出典:政府広報オンライン「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」

インボイス制度導入でどう変わる?

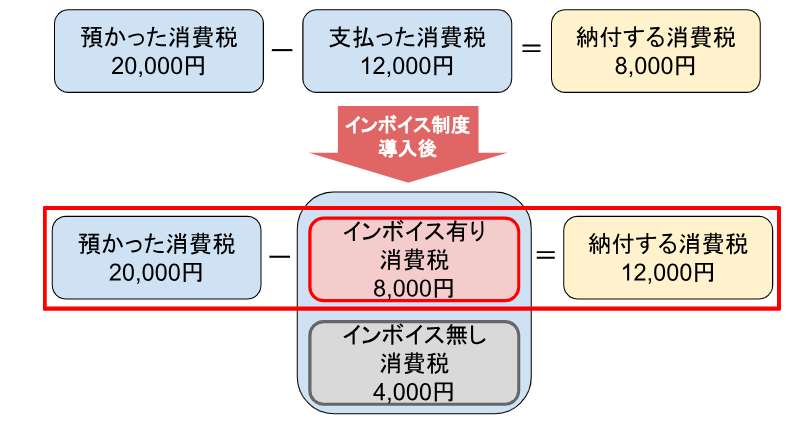

インボイス制度が導入されると、消費税の納税額の計算方法が変わります。原則として、納税額は、商品やサービスなどを売り上げた際に「預かった消費税」から、仕入のために「支払った消費税」を引いた差額で計算されます。これを「仕入税額控除」といいます。

インボイスがないと、仕入で支払った消費税を差し引くことができないため、下図のとおり、消費税の納税額が大きくなります。

なお、インボイス制度の詳しい情報については、「【税理士監修】インボイス制度を簡単に解説!基礎知識・ポイントをゼロから学ぼう」で解説していますので、あわせてご覧ください。

インボイス制度廃止の声が多い理由

インボイス制度は、多くの事業者にとって大きな影響があるため、従来より廃止の声が多くあがっていました。課税事業者・免税事業者それぞれの立場から、インボイス制度のデメリットについてわかりやすく解説します。

免税事業者と課税事業者とは?

「免税事業者」とは、消費税の納税義務を免除された事業者です。反対に、消費税の納税義務を負わされた事業者を「課税事業者」といいます。どちらに該当するかは、基準期間や特定期間の課税売上高などで決まります。

なお、基準期間や特定期間は個人事業主と法人では異なっているため、詳細は下図をご参照ください。

個人の場合は暦年(令和5年を当課税期間とする)

基準期間 令和3年1月~12月 | 特定期間 令和4年1月~6月 | 当課税期間 令和5年1月~12月 |

法人の場合は事業年度(3月決算で令和5年度を当課税期間とする)

基準期間 令和3年4月~令和4年3月 | 特定期間 令和4年4月~令和4年9月 | 当課税期間 令和5年4月~令和6年3月 |

原則として、基準期間の課税売上高が1,000万円を超えた場合に課税事業者となります。基準期間の課税売上高が、1,000万円以下の場合でも、特定期間の課税売上高と給与の支払額が両方とも1,000万円を超えた場合には、課税事業者となる点に注意が必要です。

免税事業者のデメリット

ここでは、インボイス制度導入による「免税事業者」のデメリットについて解説します。

取引先との良好な関係作りが難しくなる

免税事業者は、インボイス制度が始まると「課税事業者との取引が難しくなる」可能性があります。免税事業者など、インボイスを交付できない事業者との取引では、買い手である取引先は、支払った消費税を仕入税額控除することができません。

そのため、取引先の納税の負担が大きくなることから、良好な関係作りが難しくなる可能性があります。

取引機会が減少する

免税事業者のデメリットとしては「取引機会が減少する可能性」も考えられます。

買い手(課税事業者)からみると、インボイス登録事業者との取引のほうが、仕入税額控除をおこなえる分、消費税の税負担は小さくなります。免税事業者との取引でも、経過措置として「80%、50%控除」がありますが、それでも課税事業者にとって消費税の納税額が増えることに変わりありません。

そのため、免税事業者は新規契約が獲得しづらいなどの影響が生じる可能性があります。

なお、上記の経過措置については、「【税理士監修】インボイス制度が個人事業主に与えるメリット・デメリットは?押さえておきたいポイントについてわかりやすく解説!」で詳しく解説しているので、あわせてご覧ください。

廃業に追い込まれる恐れがある

インボイス制度に対応しない免税事業者が、廃業に追い込まれる可能性についても、否定できません。取引の減少は、少なからず売上に影響を及ぼします。しかし、免税事業者は小規模な事業者が多く、大企業のように多くの現金や資産を保有していません。

そのため、免税事業者は、毎月一定の売上がないと資金繰りが苦しくなる可能性があります。また、取引先が少ない事業者も存在するため、契約が終了することにより事業継続の危機に陥る可能性があるでしょう。

課税事業者のデメリット

ここでは、インボイス制度導入による「課税事業者」のデメリットについてわかりやすく解説します。

消費税の納税額が増加する

消費税の納税額が増える可能性があることは、課税事業者にとって大きなデメリットです。前述のとおり、免税事業者との取引では、仕入税額控除に必要なインボイスが交付されないため、消費税の納税額が増えることが予想されます。

会計処理が複雑化する

インボイス制度開始によるもう一つのデメリットは、「会計処理が複雑化する」ことです。これまでの仕訳入力の項目に加えて、今後は取引先がインボイス発行事業者かどうかで会計処理が異なります。

経理担当者に求める事務レベルがあがるため、新たな教育コストなどもかかる可能性があります。さらに、インボイス制度に対応した経理システムの見直し等も必要となる可能性があるため、手間やコストが大きくなることもあるでしょう。

免税事業者との取引機会が減少する

課税事業者にとって、「免税事業者との取引機会が減少する可能性」もインボイス制度のデメリットの一つとしてあげられるでしょう。事業者が取引先を選ぶ際には、さまざまな要件を考慮して判断することが必要です。

インボイス制度が開始される前は、取引先が課税事業者であるかどうかにかかわらず、サービス内容を第一条件として取引先を選定することが可能でした。しかし、制度導入後は、「サービスの質」と「消費税の納負担」というバランスを考慮し、取引先を選定する必要があるでしょう。

判断基準が複雑になるため、条件にあった取引先を見つけることが難しくなり、手間が増える可能性があります。一方で、インボイスがなくても仕入税額控除をおこなうことができる「2割特例」や「簡易課税制度」といった制度もあります。

これらの制度を利用することで、免税事業者との取引でも納税額の増加を抑えることができますが、制度の利用には要件があるため、適用可能かどうかの確認が必要です。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイス制度の今後について

ここまでは、インボイス制度が開始されたことによって発生する事業者ごとのデメリットを解説してきました。ここからは、特に大きな影響を受けることが予測される免税事業者が、今後どのようにすれば対処すればよいのかについて解説します。

廃止は期待できないが対策は可能

前述のとおり、インボイス制度が廃止される可能性は低いでしょう。繰り返しとなりますが、国は、特設サイトやインボイスコールセンターに力を入れ、インボイス制度への移行を進めています。

また、事業者の急な負担増大を軽減するために、さまざまな特例措置を設けているところからも廃止の可能性が低いといえるでしょう。そのため、負担軽減措置などを利用し、今後の対応について検討しておく必要があります。

なお、インボイス制度の負担軽減措置については、「インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。」「【税理士監修】少額特例や返還インボイス免除って?インボイス制度の負担軽減措置についてわかりやすく解説」などで詳しく解説していますので、あわせてご覧ください。

インボイスの登録はメリット・デメリットを考慮する

前述のとおり、取引先が課税事業者の場合、免税事業者のままでいることで、取引先の納税の負担が増える可能性があります。取引先が課税事業者の場合には、インボイス登録事業者になるために課税事業者に転換することを検討する必要性もでてくるでしょう。

しかし、課税事業者になると、消費税の納税義務が発生し、納税額や納税のための事務手続きが増大します。そのため、事業者によっては、増大した作業のために従業員の増員やシステムの導入などのコストが発生する場合があります。

このように、免税事業者のままでいることのメリットとデメリットを考慮し、今後を決める必要があります。

インボイス制度のQ&A

インボイス制度にまつわる疑問点について、あらためて確認します。

Q:益税って何ですか?

益税とは、売上の際に預かった消費税が、免税事業者の手元に残ることをいいます。本来、消費税は、売上の際に預かった消費税を事業者が納付する仕組みですが、免税事業者は消費税の納付を免除されているため、納税されずに免税事業者の手元に残ることがあります。

これは、中小企業などの負担を軽減するために導入された制度ですが、消費税が適切に納税されていないということで、長く問題視されてきました。

Q:インボイス制度で益税の問題は解消するの?

インボイス制度により、インボイスが発行されない免税事業者からの仕入れは、仕入税額控除ができなくなりました。

そのため、免税事業者へ支払われた消費税については国の税収となり、益税が解消されると考えられます。

Q:インボイス制度はなにが問題なの?

インボイス制度は、消費税の納税額を正しく計算できるようになり、益税の問題の解消も期待できるといったメリットもありますが、ここまで解説してきたように、多くの事業者にとって負担が大きい制度でもあります。

免税事業者には、フリーランスなどの小規模な事業者も多く、取引停止や値引きなどの影響を受けやすい面があります。そのうえ、インボイス登録により課税事業者となることで消費税の税負担が発生することから、いずれにしても厳しい状況に追い込まれる可能性があります。

また、課税事業者になったことで、納税により減少する利益を商品やサービスの価格に上乗せする事業者もでてくることが想定され、社会全体の物価上昇に拍車をかける可能性もあります。このようにインボイス制度は、事業者にとって大きな影響があることから、廃止を期待する声や反対の声があがっているのです。

インボイス廃止の可能性は低いが対策は可能

この記事では、インボイスの廃止の声があがる理由やインボイス制度への対処法について、具体的に解説しました。

現段階では、インボイス制度が廃止される可能性は低いと考えられます。そのため、今後については、新たな対応策の模索が不可欠であるといえるでしょう。すでに解説したとおり、インボイス制度は事業者にとって大きな負担であることから、いくつかの経過措置や支援措置が用意されています。

インボイス制度の廃止が望めない状況下では、これらの措置をうまく活用し、インボイス登録のメリットとデメリットを踏まえたうえで制度への対処方法を決定していくのが得策でしょう。