2023年10月から、インボイス制度が導入されます。現状、免税事業者として活動している場合「インボイス発行事業者となるかどうか」の選択は自由ですが、悩んでいる方も多いでしょう。インボイス制度による影響が大きいといわれている「個人事業主」向けに、インボイス登録のメリットとデメリット、よくある疑問点などを、わかりやすく解説しています。今後の負担増加や取引への影響が心配な方に向けて「負担を減らすための措置」や「個人事業主を守るための法律」なども紹介します。

目次

インボイス制度は個人事業主への影響が大きい

個人事業主も、インボイス制度の対象です。なかでも、前々年の課税売上高が1,000万円以下の、通常であれば免税事業者となる個人事業主には、インボイス制度開始が大きな影響を与えることになるでしょう。

まず、前々年の課税売上高が1,000万円以下の個人事業主には本来、消費税の納付義務はありません。こうした事業者を免税事業者と呼びます。しかし、免税事業者もインボイス制度が導入によりインボイス発行事業者(課税事業者)になるか、免税事業者のままでいるかの判断をしなくてはなりません。課税事業者になることで、次のような影響が考えられます。

- 事務手続きの負担が増大する

- 免税事業者は消費税分の利益が減少する

なぜ、このような影響が生じるのかについては後ほど詳しく解説します。まず、インボイス制度について説明をします。

インボイス制度とは?

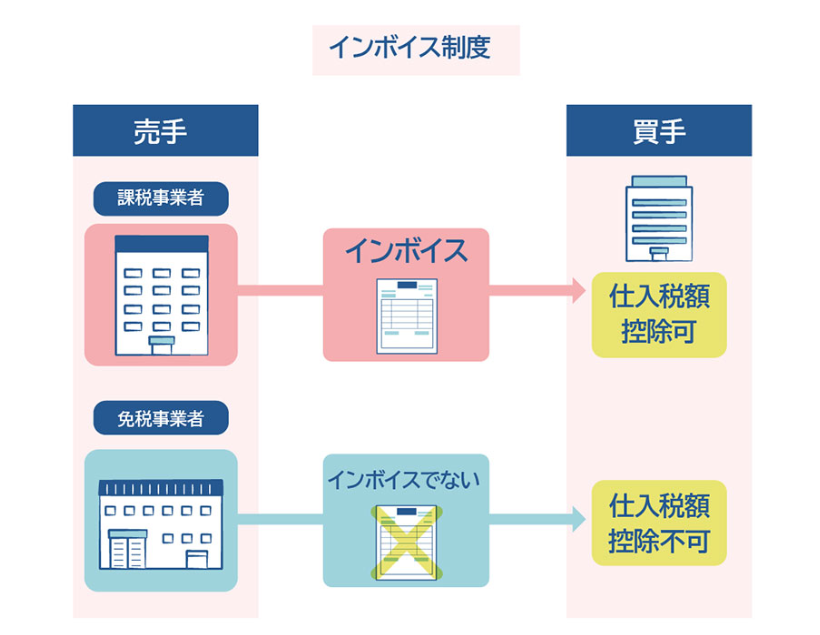

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

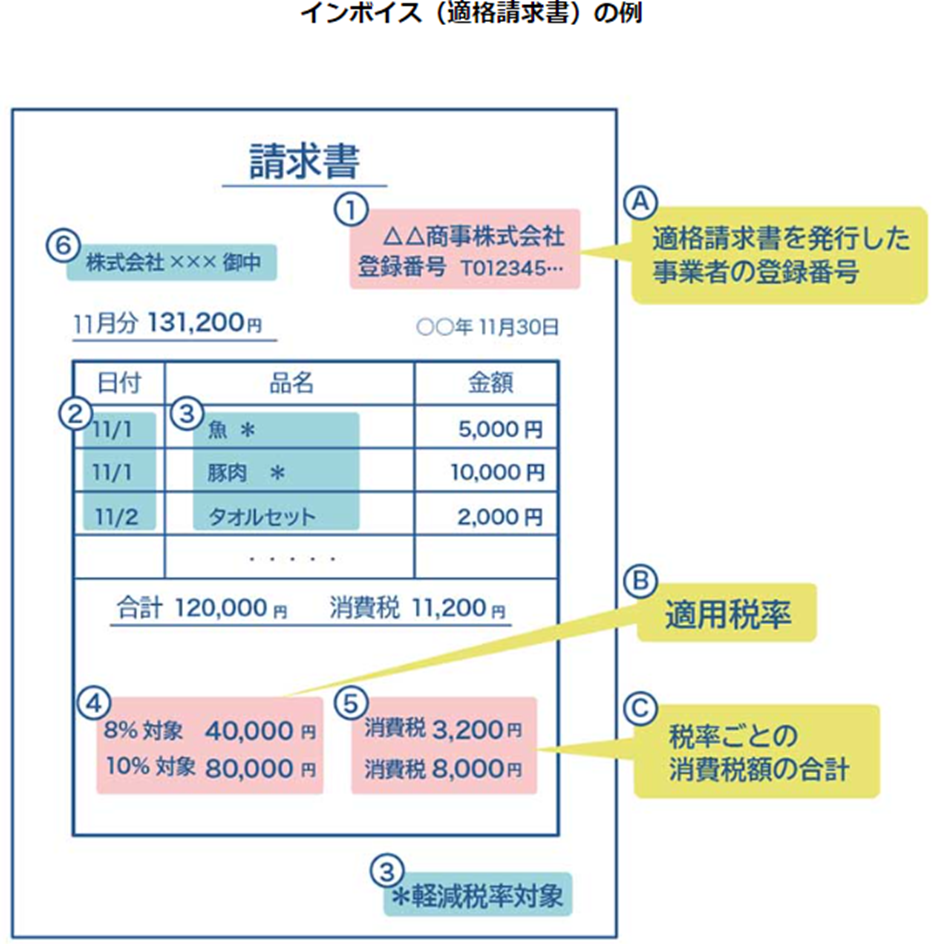

そもそもインボイス制度とは、消費税の納付税額を正確に計算するための制度です。インボイスとは適格請求書のことで、インボイス制度は、商品やサービスの取引の際、交付を求められた場合には「適格請求書(インボイス)」を発行するという制度です。次の3つの事項が記載されているインボイスがある場合にのみ、仕入税額控除の適用を受けられます。

- 登録番号

- 適用税率

- 消費税額

下図は政府広報オンラインが発表しているインボイスの例です。3つの事項が記載されていれば、様式はどのようなものでも構いません。

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」 政府広報オンライン

インボイスは、インボイス発行事業者(課税事業者)だけが発行できます。免税事業者がインボイス発行事業者になる場合は、課税事業者となり消費税の納税義務を負うことになります。

出典: 政府広報オンライン「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイスの影響が大きいのは?

インボイス制度の影響が大きいと考えられているのは「主な取引先が課税事業者」「経理や税務に不慣れ」な個人事業主です。それぞれの理由を解説します。

取引先が課税事業者である個人事業主

取引先が課税事業者である場合、免税事業者のままインボイスの交付できないと、取引先が仕入額控除を受けられず、取引を見直される心配があります。インボイス発行事業者を選択するケースも多いと考えられますが、その場合、請求書のフォーマット変更など「事務手続きの負担」が増えます。

また、免税事業者の場合は、インボイス発行事業者(課税事業者)となることで、「消費税の税負担」や「納税に関する事務負担」も増える点に注意が必要です。

経理や税務に不慣れな個人事業主

インボイス制度が始まると、売り手・買い手双方にインボイスの保管を義務付けられます。サービスや商品を提供した売り手は、インボイスの発行にくわえ、写し(控え)の保存が必要です。買い手も、仕入税額控除を受けるためにはインボイスの保存が求められます。保管期間は売り手・買い手ともに7年間です。保管場所の確保やファイル管理などに手間も増えるでしょう。

さらに、買い手として特例を受ける場合、仕訳の摘要欄へその旨を記載したり、仕入先がインボイス発行事業者かどうか区別したりする必要があるなど、経理等に不慣れな個人事業主にとっては、これらも負担となる可能性があります。

インボイス制度の問題点については関連記事でもご紹介しています。あわせてお読みください

インボイスは「ひどい」制度?問題点や対応策、メリットについてもくわしく解説!

個人事業主とインボイス制度の関係性

インボイス発行事業者の登録は、強制ではありません。そのため、登録するかどうかはそれぞれの状況を踏まえて判断する必要があります。特に熟考が必要な個人事業主とは何か、類似語との違い、インボイス制度との関係性について見ていきましょう。

個人事業主とは?

個人事業主とは、個人で「商売」や「事業の経営」などを行う人のことを指します。事業の経営といっても、個人事業主は法人とは違い、会社法に基づく設立手続きは不要です。

個人事業主とフリーランス、副業の違いは?

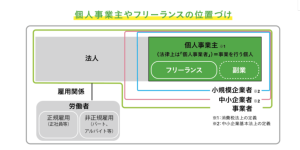

引用:「個人で活動するということ」 文化庁

個人事業主と概念が似ている「フリーランス」や「副業」の定義はどうなるのでしょうか。フリーランスは、特定の企業や団体には所属せず、独立して仕事をする人のことをいい、副業は、本業のかたわらで、副収入を得るために行う仕事のことです。

上図のとおり、フリーランスは個人事業主の中に属しており、副業は個人事業主の中の1つの仕事の形態を指しています。フリーランスや副業であっても、基本的にインボイス制度の影響を受けることになります。

個人事業主がインボイスに登録するメリット・デメリット

個人事業主がインボイス発行事業者となる場合と免税事業者のままでいる場合のメリット・デメリットをわかりやすく解説します。

個人事業主がインボイスに登録するメリット

インボイスに登録する主なメリットは、次の3つです

- 取引先が仕入税額控除を適用できる

- 取引の透明性が向上する

- 取引先からの信用度が高まる

前提として、インボイスが交付されている仕入れだけが、仕入税額控除の対象です。そのため、インボイスに登録すると、取引先が仕入税額控除をできるようになり、良好な関係性の継続が期待できます。

また、インボイスを交付することで、取引に関する情報が明確になります。これにより、取引先と「税率」と「税額」の認識を一致させることができ、取引の透明性が向上して、結果的に信用度も高まります。

個人事業主がインボイスに登録するデメリット

インボイスに登録するデメリットは、次の3つです。

- 消費税の納税義務が発生する

- 手間が増える

- 費用がかかる

インボイス登録による最大のデメリットは「消費税の納税義務が発生する」ことでしょう。免税事業者の場合は、課税事業者にならなくてはなりません。つまり、今までは免除されていた消費税の納税義務が発生します。

デメリットの2つ目は、手間が増えることです。インボイスに登録申請するための手間はもちろんのこと、それ以外にも、次のような諸々の事務負担が発生します。

- 免税事業者だった場合は、消費税を納税するための手続き

- 請求書のフォーマットの変更

- 売り手の場合は、インボイスの作成と写しの保管

- 買い手の場合は、仕入先のインボイス交付の有無で仕訳方法を分けたり、インボイスを保存するなどの事務手続き など

デメリットの3つ目は、費用がかかることです。登録申請自体には、費用は発生しません。しかし、インボイスに対応するために、次のような費用が発生する可能性があります。

- 経理システムの導入や更新

- インボイスに対応するための人件費の増加

なお、具体的な費用については個々の事業主により異なるため、それぞれの状況に応じて確認が必要です。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

個人事業主がインボイスに登録しないメリット・デメリット

次に、個人事業主がインボイスに登録しない場合のメリットとデメリットを解説します。

個人事業主がインボイスに登録しないメリット

前々年の課税売上高が1,000万円以下の個人事業主がインボイスに登録しないままであれば、免税業者で居続けられます。その場合のメリットは「手間が増えない」「消費税納税の義務がない」ことです。

インボイスの登録を行わないため、現状とまったく状況が変わらないということがメリットです。

個人事業主がインボイスに登録しないデメリット

インボイスに登録しないデメリットは、主に3つあります。まず一つが「取引先が仕入税額控除を適用することができなくなる」点です。そのため「取引先の税負担が増える可能性」があり、結果として「取引を見直されることがある」と考えられます。

また、インボイスは、取引に関する情報の明確化が保障されているため、取引の透明性が低下し、信用度が低下することも否定できないでしょう。

なぜインボイスが必要?

そもそも、なぜインボイスが必要なのでしょうか。インボイス制度の導入についての国の狙いや、インボイスが必要な理由について解説します。

国の狙いは?

消費税は、消費者から「消費税を預かった事業者」が納付することになっています。しかし、前々年度(個人事業主は前々年)の課税売上高が1,000万円以下の事業者は免税事業者であるため、預かった消費税分を自分の利益にすることができます。この利益のことを「益税」といい、課税事業者と比較し公平性に欠けるため、従来より問題視されてきました。

インボイス制度開始後は、インボイス発行事業者(課税事業者)が発行したインボイスがないと仕入税額控除ができないため、免税事業者が課税事業者を選択するケースが増えると想定されています。そのため国は、インボイス制度を導入することで益税を解消し、次の3つの効果を狙っていると考えられます。

- 税収の適正化を図る

- 課税事業者間の公平な競争を促進する

- 消費税の適正な納付を促進する

インボイス制度導入の理由

インボイスが必要となる理由は、主に次の2つです。

- 「益税」の解消

- 複数税率に対応

ここでは、インボイスにより、なぜ「益税解消」と「複数税率への対応」が可能となるのかについて、ひとつずつ解説します。

益税の解消

前述のとおり、インボイスがなければ、買い手は仕入税額控除ができません取引上の理由から、インボイスを交付するために免税事業者から課税事業者になるケースが増えることが予想され、益税が解消されると考えられています。

複数税率に対応

複数税率になったことで、税率ごとに納税額の計算が必要になり、行政は納税された消費税額の確認が難しくなりました。インボイスが導入されると「税額」と「税率」が明確になるので、納税額が適正かどうか把握することができます。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイスで得をするのは誰?

インボイス制度で得をするのは、「国」「課税事業者」「社会全体」と考えられます。それぞれ、詳しく解説します。

国

インボイスにより「税額」と「税率」が明確になり、税務行政などの業務効率化が図られます。また、益税の問題の解消により税収が適正化され、増収が期待できます。

課税事業者

インボイスの発行により、取引の透明性が向上し、信用が高まります。また、前述のとおり、インボイス制度が始まることにより益税が解消され、課税事業者間の公平な競争の促進が期待できます。

社会全体

インボイス制度により、消費税の適正な納付が促進されるようになります。そのため、税収の増加による社会全体の利益につながることが期待できます。

インボイス制度導入の背景については、こちらの記事でくわしく解説していますので、あわせてご覧ください。

インボイスは誰が決めた?なぜ導入?成立の経緯や目的についてわかりやすく解説!

インボイス制度の負担を減らす措置は?

インボイスに登録するかしないかのどちらを選択しても、個人事業主が影響を受けることは避けられないと考えられます。そのため、国は、個人事業主の負担を軽減するために、次のような措置を用意しています。

- 最初の3年間は「80%控除」次の3年間は「50%控除」

- 2割特例

- 少額特例制度

- 少額返還インボイスの交付不要

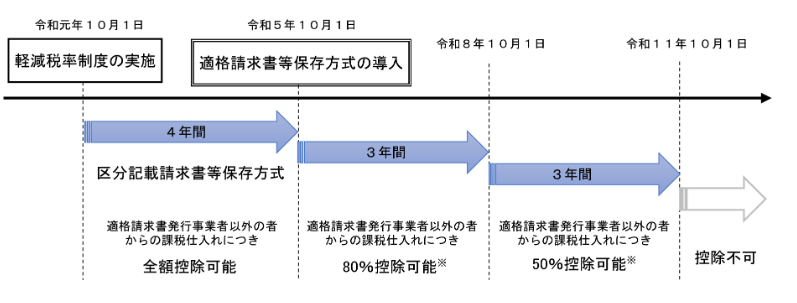

最初の3年間は「80%控除」次の3年間は「50%控除」

インボイス制度の開始からの3年間は、免税事業者からの課税仕入れでも、かかった消費税額の内80%については仕入税額控除ができます。そして、開始から3年経過後の3年間は、控除割合50%へ段階的に引き下げられます。

引用:国税庁「令和3年2月の消費税経理通達の改正の趣旨」国税庁

これは、買い手の課税事業者の負担を軽減することで、制度開始後に「売り手がインボイス発行事業者になるかどうか」を検討できるようにしたものです。

出典:国税庁「令和3年2月の消費税経理通達の改正の趣旨」国税庁

2割特例

2割特例とは、制度開始から3年間は、売上時に預かった消費税の2割を納付するというもので、インボイス発行事業者になるために、免税事業者から課税事業者となった場合の負担を軽減するための措置です。たとえば、年間の売上が500万円の場合、売上の際に預かった消費税は500万円×10%で50万円となります。2割特例では、その2割分を納付するため、10万円(50万円×2割)を納めることになります。

2割特例は、上記のとおり、計算方法が簡単であり、かつ、事前の届出も不要です。また、消費税の納税額を売上税額のみで計算することができ、仕入れに関わる帳簿やインボイスの保存や管理が必要なくなります。売上時の消費税額のみで納税額を算出する点については「簡易課税制度」と似ていますが、2割特例の方が多くの事業者にとってメリットがあるといえるでしょう。

出典:国税庁 「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」

少額特例制度

小規模の事業者は、インボイス制度の開始からの6年間は、税込1万円未満の少額な課税仕入については、インボイスがなくても仕入税額控除を適用できます。なお、対象となる事業者は以下のとおりです。

①基準期間(個人事業者であれば前々年)の課税売上高が1億円以下

もしくは、

②特定期間(個人事業者であれば前年の1月1日から6月30日)の課税売上高が5,000万円以下

上記の①か②のどちらかの要件を満たすことが必要です。

注意点として「税込1万円未満の少額な課税仕入」に該当するかどうかは、一商品ごとの金額ではなく、一回の取引で判断されるという点です。そのため、6,000円の商品と8,000円の商品を同時に購入した場合、合計は14,000円となり、少額特例の対象外となります。

出典:国税庁「少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要」

少額返還インボイスの交付不要

税込1万円未満の少額な値引きや返品などについては、返還インボイスの交付が不要です。少額返還インボイス交付義務免除は、すべての事業者に適用されます。また、期間も限定されていません。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイス制度から個人事業主を守る法律は?

免税事業者は、インボイス制度が始まるにあたり、インボイスに登録するか、免税事業者のままでいるかの選択が必要です。判断を迫られている「個人事業主を守るための法律」について解説します。

独占禁止法

独占禁止法は、市場の自由な競争を促進し、消費者利益を保護することを目的とした法律です。独占禁止法では、事業者に対して、次の行為を禁止しています。

- カルテル(価格カルテル、入札談合等)

- 不当な取引制限(再販売価格の拘束、取引の拒絶等)

- 不当な取引方法(不当な優待、不当な差別待遇等)

下請法

下請法は、下請事業者の利益を保護し、下請取引の適正化を図ることを目的とした法律です。下請法では、資本金1000万円超の事業者が下請事業者に対して、次の行為等を禁止しています。

- 不当な代金の支払遅延

- 不当な返品・代金の減額

- 不当な取引上の拘束

上記のとおり、独占禁止法や下請法により、過度に不利な条件を一方的に押し付ける行為は禁止されています。具体的には、以下のような買い手の行為は、独占禁止法などにおいて問題となることを押さえておくとよいでしょう。

①インボイス制度により仕入税額控除できないことを理由に、免税事業者が仕入れの際に負担していた消費税額も払えないほどの低い価格を設定し、不当に免税事業者の不利益を与えることや、これに応じない免税事業者との取引を停止すること

②商品購入の契約後に、仕入先がインボイス発行事業者でないことを理由に商品の受け取りを拒否すること

③免税事業者である仕入先に対し、インボイス制度開始後も取引価格を据え置く代わりに、金銭の負担や商品・サービスの購入を要請すること

実態が労働者であれば「労働基準法」の適用も

労働基準法は、労働条件の最低基準を定めた法律です。個人事業主であっても、業務委託契約を締結して業務に従事している際に、業務委託者から使用者のように指示を受けるなど、実態が労働者である場合には、労働基準法が適用されます。

また、法定労働時間を超える勤務や賃金の未払いなどの不当な労働条件について、個人での交渉が難しい場合には、労組と団体交渉ができます。個人でも加入できる「合同労組」と呼ばれる労働組合があるので、働き方の実態によっては労組への相談を検討してもよいでしょう。

インボイス制度と個人事業主についてのQ&A

インボイス制度と個人事業主に関連してよく寄せられる質問をまとめました。

Q:インボイス登録しなくてよい人は?

商品やサービスを提供する「販売先」が、以下の場合はインボイス登録はしなくてもよいでしょう。

- 簡易課税制度を選択している課税事業者

- 免税事業者

- 一般消費者

これらの販売先は、インボイスが不要です。そのため、インボイスの交付ができなくても影響がないと考えられます。

Q:アルバイトにはインボイス制度の影響がある?

アルバイトは、請求書を発行して給与をもらうわけではないため、基本的にインボイス制度の対象ではありません。

Q:日雇い労働者にインボイス制度の影響はある?

日雇い労働者は、インボイス制度の対象ではありません。ただし、日雇い労働者が個人事業主として事業を運営する場合には、インボイス制度の対象となります。

Q:小規模な農家へのインボイス制度の影響は?

小規模な農家は、基本的にインボイス制度の対象となります。ただし、一般消費者などへ直接販売する場合には、インボイスの交付ができなくても影響がないと考えられるため、販売先の状況で判断するとよいでしょう。

出典:農林水産省 「令和5年10月から消費税のインボイス制度(適格請求書等保存方式)が始まります」

Q:一人親方へのインボイス制度の影響は?

一人親方は、基本的にインボイス制度の対象となります。しかし、取引先が一般消費者や免税事業者などの場合には、インボイスの交付ができなくても影響はないと考えられるため、販売先の状況で判断するとよいでしょう。

Q:声優はインボイス制度の影響を受ける?

個人事業主である声優は、基本的にインボイス制度の対象となります。当面の間は80%控除などの経過措置が用意されています。このような措置を活用し、状況を冷静に判断しながら、対応方法について慎重に検討するとよいでしょう。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイス制度は個人事業主にメリット・デメリットあり

2023年10月から導入されるインボイス制度により、個人事業主が受けそうなメリット・デメリットについて解説しました。

インボイス発行事業者となるかどうかは、自由に選択できますが、登録の有無により、さまざまなメリット・デメリットが生じます。インボイスの導入は間近であるものの「80%控除」・「50%控除」により、現在免税事業者の方には、検討の猶予が与えられていると考えることもできます。

ご自身の事業の状況を分析し「負担軽減のための措置」や「個人事業主を守るための法律」などを理解したうえで、最善の方法を検討していくとよいでしょう。また判断に迷うときは専門家に相談するのも一つの手です。検討してみましょう。