個人事業主としての経営は、多くの決断と選択を伴います。その中でも「税理士変更」は、ビジネスの成長や安定を左右する重要な選択の一つです。この記事では、税理士変更のメリットとデメリット、変更に伴う手続きや費用、そして最も重要な税金の納税方法について詳しく解説します。税理士との関係は、単なるビジネスパートナー以上のもの。その選択が、ビジネスの未来を大きく左右することも。正しい知識と情報を手に、最適な選択をしましょう。

目次

個人事業主も税理士変更はできる?

日本には多くの税理士が存在しますが、事業者にとって税理士変更は一般的なのでしょうか?税理士変更の背景やその必要性について詳しく解説します。

税理士変更は珍しくない

日本には約8万人以上の税理士が存在し、それぞれが異なる専門知識や経験を持っています。個人事業主の中には、事業の拡大や方針の変更、さらには税務上の問題や節税のニーズに応じて、税理士を変更することを検討する方も少なくありません。実際、事業の成長や変化に伴い、それに見合ったサポートやアドバイスを提供できる税理士を求めるのは自然な流れといえるでしょう。

たとえば、起業初期には基本的な税務処理をサポートしてくれる税理士を選ぶことが一般的です。一方、事業が拡大し、複雑な税務問題や資金調達のアドバイスが必要になった場合、その専門領域に強い税理士に変更することを検討するのは理にかなっています。税理士の変更は、個人事業主のニーズや事業のステージに応じて行われることが多く、珍しい行為ではありません。むしろ、適切なタイミングでの税理士変更は、事業の健全な成長をサポートする重要なステップといえるでしょう。

個人事業主が税理士を変更するポイント

税理士との相性やサービスの質、報酬の適正性など、様々な要因が税理士変更の背景に考えられます。たとえば、事業の拡大に伴い、より専門的な税務知識や経験が求められる場合、現在の税理士のサポートだけでは対応が難しいと感じることがあります。税理士とのコミュニケーションが取りづらい、相談内容に対する返答が遅い、報酬が高額であるなどの理由から、新しい税理士を探すことを検討する個人事業主もいます。

このように、税理士変更の背景にはさまざまな理由が存在します。重要なのは、自身のビジネスに合った税理士を選ぶことで、税務処理をスムーズに進めることができるという点です。

個人事業主が税理士を変更する費用とは?

税理士を変更する際、どのような費用が発生するのでしょうか?この章では、変更に伴う費用や税理士の報酬の変動性について詳しく解説します。

費用の有無

税理士変更には一定の費用がかかることが一般的です。この費用は、主に新しい税理士との契約費用や、旧税理士との契約解除に伴う違約金などが考えられます。具体的な金額は、税理士や契約内容によって異なりますが、平均的には10万円から30万円の範囲で変動することが多いです。特に、契約の途中での変更の場合、違約金が発生する可能性があるため、契約内容をしっかりと確認することが重要です。

税理士報酬の変動性

税理士の報酬は、業務の内容や範囲、税理士の経験や専門性によって変動します。例えば、大手の税理士事務所や経験豊富な税理士の場合、報酬が高くなる傾向があります。

一方で、新たに開業した税理士や地域によっては、よりリーズナブルな報酬でサービスを提供している場合もあります。また、業務の内容が複雑である場合や、特定の専門知識を要する場合は、報酬が高くなることも考えられます。税理士を変更する際には、報酬だけでなく、提供されるサービスの内容や税理士の経験・専門性も考慮することが必要です。

税理士との相談内容については下記の記事で詳しく解説しています。併せてご覧ください。

税理士の相談料について知っておくべきこととは?料金相場と選び方のポイント

個人事業主が税理士を変更する手続きとは?

税理士変更の手続きは、以下のステップで進めることが望ましいでしょう。

契約内容の確認

現在の税理士との契約内容を確認することは、税理士変更の第一歩です。具体的には、契約書や過去のやり取りを通じて、解約条件・契約期間・違約金などの詳細を把握する必要があります。特に、契約期間中の解約に関する条項や、解約時の手数料・違約金の有無などを詳しく確認しましょう。後々のトラブルを避けることができます。

新しい税理士を探す

新しい税理士の選び方は、非常に重要なステップです。信頼できる紹介元や業界団体、オンラインの口コミサイトを活用して、新しい税理士を探すことができます。また、業界のセミナーや勉強会に参加することで、直接税理士とのコンタクトを取ることも可能です。

特に、業界団体のリストや認定を受けている税理士の情報は、信頼性が高いといえます。選ぶ際のポイントとしては、金額も大事ですが、自身の業種やビジネススタイルに合うかどうかです。

税理士変更をご検討の際は、専門家の意見を聞くのもおすすめです。ぜひ「小谷野税理士法人」にお気軽にお問い合わせください。

必要書類の準備

個人事業主が税理士を変更する際、必要な書類を整理し、新しい税理士に提供することで、より詳細かつ正確なアドバイスやサポートを受けられます。事前に書類を整理しておくことで、税理士とのコミュニケーションがより効果的に行えるでしょう。

適切なサービスを受けるためには、具体的には以下の書類の準備が不可欠です。

過去の決算書

事業の収益性や資産の状況を示すもので、通常、損益計算書や貸借対照表などが含まれます。新しい税理士はこれを基に、事業の財務状況やキャッシュフローを把握します。

税務申告書

過去数年分の所得税や消費税の申告内容を示す書類です。これにより、新しい税理士は過去の税務処理の正確さや、今後の税務対策の参考にできます。

帳簿

収入や支出の詳細を記録したもので、日々の取引の内容や金額を一覧で確認できます。特に、売上帳、仕入帳、現金出納帳などの基本的な帳簿が重要です。

契約書や取引書類

顧客や取引先との契約内容や、取引の詳細を示す書類です。例えば、リース契約や融資の契約書、取引先との間の契約書などが該当します。これにより、新しい税理士は取引の条件や契約の詳細を正確に理解できます。

その他の関連書類

事業に関連する許可証や免許証、社会保険や労働保険の手続きに関する書類なども、新しい税理士に提供するとよいでしょう。

税理士変更で気を付けたい契約更新の断り方

現在の税理士との契約を更新しない旨を伝える際は、丁寧なコミュニケーションが求められます。直接面談するか、書面での通知を選ぶかは、個人の判断となりますが、どちらの方法を選んでも、感謝の意を示しつつ、今後の方針変更やビジネスの方向性など、変更の理由を明確に伝えることが大切です。

書類の返却方法

旧税理士からの書類の返却については、事前に方法や期間を確認しておくことが重要です。特に、経理帳簿や税務関連の書類は、後々の税務調査などで必要となる可能性があるため、返却に関するやり取りを怠らないようにしましょう。

新しい税理士との契約方法

新しい税理士との契約時には、業務の範囲や報酬、契約期間などの詳細をしっかりと確認することが必要です。具体的には、月額の報酬や、特定の業務に対する追加料金、契約更新の際の手続きなど、細かい部分まで確認し、双方の納得の上で書面にて契約を結ぶことが推奨されます。

税理士変更にかかる費用

税理士変更に伴う費用は、多くの要因によって変動します。以下に、主な費用の内訳とその詳細を説明します。

新しい税理士の報酬

新しい税理士の報酬は、その税理士の経験や専門性、提供するサービスの内容や範囲によって異なります。例えば、経験豊富な税理士や、特定の業界に特化した専門的なサービスを提供する税理士は、高い報酬を設定している場合があります。また、月額固定の報酬制と時間単位の報酬制があり、どちらを選ぶかによっても費用が変動します。

旧税理士との解約に伴う違約金

契約期間中に税理士を変更する場合、違約金が発生することが考えられます。この違約金は、契約内容や税理士との取り決めによって異なるため、事前に確認しておくことが重要です。特に、契約更新のタイミングや、解約通知の期限など、細かい部分を確認することで、不必要な費用を抑えることができます。

必要書類の作成費用

税理士変更に伴い、新しい税理士に提供するための書類の作成や、旧税理士からの書類の取得に関する費用が発生することがあります。これには、経理帳簿のコピー料金や、特定の証明書の発行料金などが含まれる場合があります。

その他の費用

税理士変更に伴うその他の費用としては、新しい税理士との初回ミーティングの際の交通費や、新しい契約書の作成費用などが考えられます。また、税理士変更を機に、新しい経理ソフトの導入や、経理業務のアウトソーシングを検討する場合、それに伴う初期費用や月額費用が発生することもあります。

税理士変更をご検討の際は、専門家の意見を聞くのもおすすめです。ぜひ「小谷野税理士法人」にお気軽にお問い合わせください。

個人事業主ならではの税理士変更のメリット

税理士変更は、個人事業主にとって多くのメリットをもたらす可能性があります。どのようなメリットがあるか、見ていきましょう。

節税効果

新しい税理士には、最新の税制改正や節税策に精通し、その専門知識や経験を活かして、効果的な節税策を提案してくれることが期待されます。節税効果を期待する場合は、契約前に数人の税理士と面談し、どのくらいの節税効果が得られるか相談するのもよいでしょう。

たとえば、特定の税制優遇措置の活用や、経費の適切な計上方法など、細かい部分でのアドバイスが得られることで、年間の税負担を大きく削減することが可能になります。

経費についてはこちらの記事で詳しく解説しています。あわせてお読みください。

個人事業主は経費をどこまで切れる?経費にできるものや上限・メリットなどぶっちゃけ紹介!

業界の人脈拡大

税理士は、多くのクライアントとの関係を持っており、その中には同業者や取引先となる可能性のある企業や個人も含まれています。新しい税理士とのネットワークを通じて、業界内の人脈を拡大することで、新たなビジネスチャンスを掴むことができるかもしれません。

税理士報酬の減額

税理士変更を機に、報酬の見直しを行うことで、経費の削減ができる場合があります。特に、業務の範囲や内容が変わった場合、過去の契約内容とは異なる報酬設定が適切である可能性があります。新しい税理士との交渉を通じて、より適切な報酬額に見直すことにつながるでしょう。

税務知識の習得

新しい税理士からのアドバイスや情報提供を通じて、税務に関する知識を深めることができます。税務に関する知識は、ビジネスの運営において非常に重要な要素であり、正確な知識を持つことで、将来的なトラブルを避けることができます。

税理士変更に際し、数人の税理士と面談する際には、新旧の税務について質問を重ねるのもおすすめです。どのくらい知識があるか、わかりやすい説明ができるか、などに着目して良し悪しを判断するのも良いでしょう。

個人事業主ならではの税理士変更のデメリット

税理士変更は、多くのメリットが期待できる一方で、いくつかのデメリットも考慮する必要があります。

節税効果の不確実性

新しい税理士が提案する節税策が、必ずしも期待通りの効果をもたらすとは限りません。たとえば、特定の税制優遇措置を活用する提案があった場合、その措置が短期的には節税効果をもたらすものの、長期的には税務リスクを高める可能性があるなど、さまざまな要因により期待する効果が得られない場合があります。

節税についてはこちらの記事で詳しく解説しています。あわせてお読みください。

個人事業主・フリーランスの節税・税金対策とは?知っておきたい裏ワザやテクニックをご紹介

税理士変更の頻度問題

税理士を頻繁に変更することは、経理や税務の進行に混乱をもたらす可能性があります。特に、年度末や税務申告の時期など、税務業務が集中する期間に税理士を変更すると、情報の共有や連携が不十分となり、ミスや過誤が生じるリスクが高まります。

信頼関係の構築に時間がかかる

新しい税理士との間で、信頼関係を築くには一定の時間が必要です。初めての税理士変更では、お互いのコミュニケーションスタイルや業務の進め方を理解し合うまでに時間がかかることが考えられます。

旧税理士との情報共有の不足

税理士を変更する際、旧税理士からの情報提供や書類の引き継ぎが不十分であると、新しい税理士が適切なサービスを提供するのが難しくなる可能性があります。特に、過去の税務履歴や経理データなど、重要な情報が不足していると、税務申告や経理業務に支障をきたすことが考えられます。

個人事業主が支払う税金

個人事業主として事業を運営する際、さまざまな税金の支払いが発生します。これらの税金は、所得などによって異なるため、正確な理解と適切な対応が求められます。個人事業主が税理士を変更する際には、これらの知識を本人も一通り理解し、適切に申告を行ってくれる税理士を探すのが重要です。個人事業主が支払う税金の種類について、一つ一つ深掘りします。

所得税

所得税は、個人事業主の所得(もうけ)に対して課される税金です。所得とは収入から必要経費を差し引いた金額をいい、1年間の所得から所得控除を差し引いた残りの課税所得に対して税額を計算します。この税金は、所得の金額や種類に応じて税率が異なります。たとえば、課税所得金額が195万円未満の場合の税率は5%、1,000万円の場合は33%となります。

所得税は、青色申告と白色申告の2つの方法で申告することができ、それぞれの申告方法に応じて控除額や税額が異なります。特に、青色申告を選択することで、65万円の控除や特別な税制優遇を受けることができるため、適切な申告方法の選択が重要です。

引用:国税庁_税のしくみ 税の種類と分類

上記は国税庁が発表している、所得税の区分と税額表です。自社の課税所得額から所得税の概算を出すときに参考になるでしょう。

出典:国税庁_所得税の税率

出典:国税庁_税のしくみ 税の種類と分類

住民税

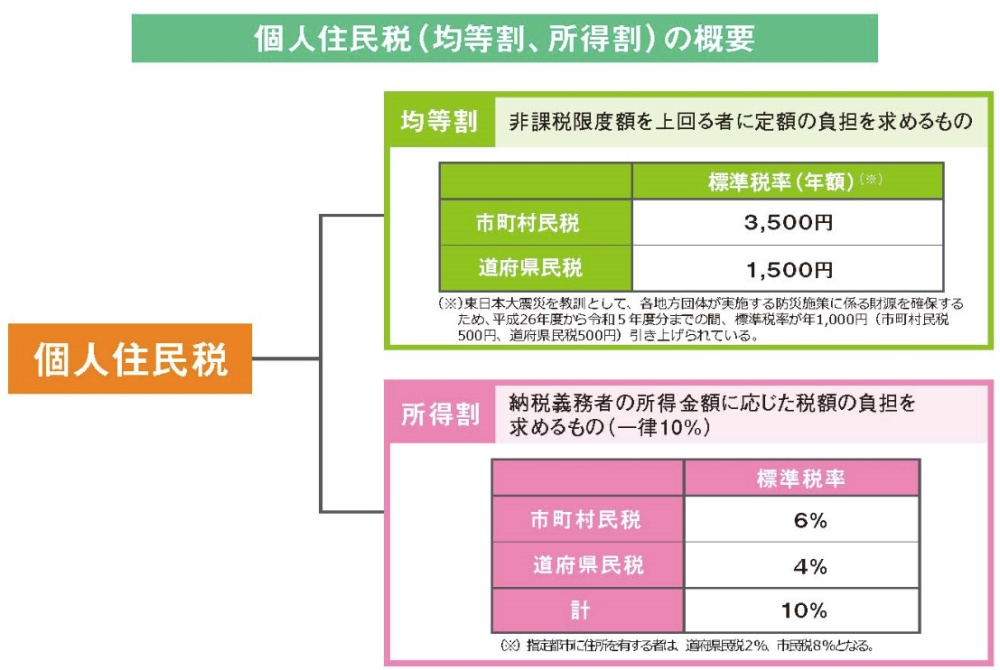

住民税は、市町村や都道府県に住んでいる人が支払う税金です。住民税は、所得金額に応じて課税される「所得割」や所得金額に関わらず一定金額課税される「均等割」などがあります。

出典:Q&A ~身近な税について調べる~_財務省

上記は財務省が発表している、個人住民税の均等割、所得割の概要です。税額負担の違いを知るときに参考になるでしょう。

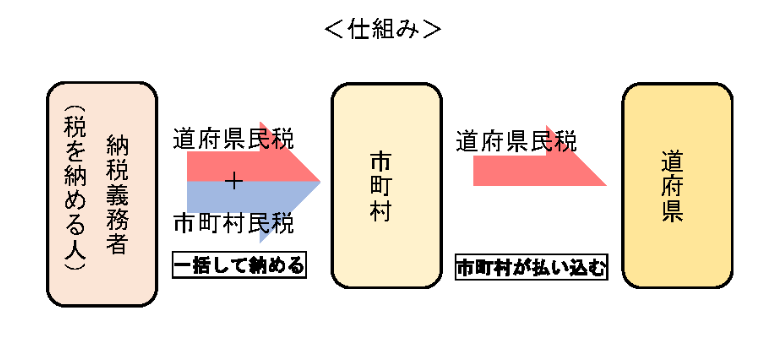

引用:総務省_個人住民税

上記は総務省が発表している、個人住民税の仕組みです。税金の流れを知るときに参考になるでしょう。

出典:Q&A ~身近な税について調べる~_財務省

出典:総務省_個人住民税

消費税

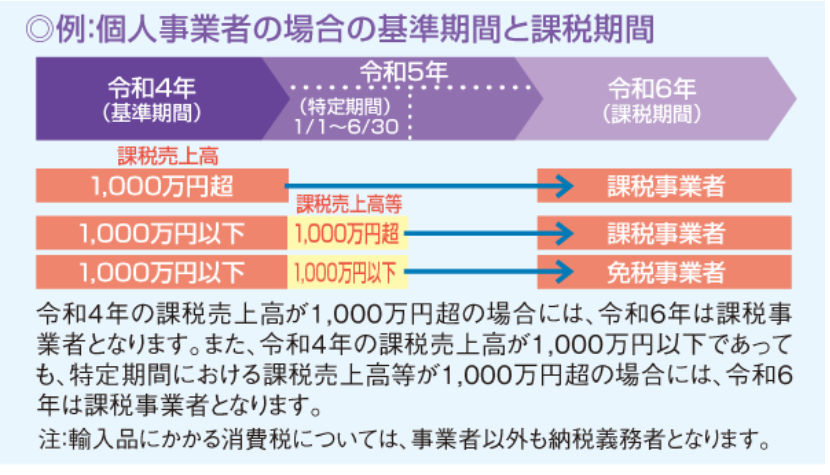

消費税は、商品の販売や貸付け、サービスの提供などに対して課される税金です。現在の税率は10%ですが、軽減税率制度の導入により、酒類や外食を除く食品の販売や週二回以上発行される定期購読契約の新聞の販売には8%の軽減税率が適用されます。個人事業主として事業を行う場合、原則として、2年前の年間の課税売上高が1,000万円を超えると消費税の納税義務が発生するため、適切な申告と納税が求められます。

上記は国税庁が発表している、個人事業者の場合の基準期間と課税期間の仕組みです。課税事業者、免税事業者の違いを知るときに参考になるでしょう。

出典:国税庁_消費税の仕組み

事業税

事業税は、事務所や事業所を設けて、地方税法等で定められた70の業種の事業を行っている人が支払う税金です。この税金は、所得の金額に応じて課税され、事業の種類によって税率が異なります。事業税は、所得税とは異なり、青色申告特別控除などの適用を受けることができませんが、代わりに事業主控除として290万円控除できます。

事業税についてはこちらの記事で詳しく解説しています。あわせてお読みください。

起業後の税金にはどんな種類がある?個人事業主・企業の税金について詳しく解説

個人事業主が簡単に納税するには税理士変更も吉

個人事業主にとって税理士変更は、税務処理の効率化や節税効果の追求、さらにはビジネスの拡大といった多岐にわたる目的が存在します。しかし、税理士変更を成功させるためには、その過程での注意点やポイントを押さえることが不可欠です。税理士変更を検討する際には、現在の税理士との関係や契約内容をしっかりと確認することが求められます。適切なタイミングでの変更や、新しい税理士との契約内容の確認は、後々のトラブルを避けるための重要なステップです。

また、新しい税理士を選ぶ際には、その専門性や経験、そして信頼性を重視しましょう。税理士との長期的な関係を築くことで、節税効果を最大限に引き出し、税務処理がスムーズになるでしょう。

最後に、税理士変更は単なる手続きではありません。それは、ビジネスの成功へと繋がる大切なパートナーシップの始まりを意味します。税理士との良好な関係を築くことで、ビジネスの成長や安定した経営を実現するためのサポートを受けることができます。税理士変更は、個人事業主のビジネスをより一層強化するための有効な手段です。適切な判断と行動をもって、そのメリットを最大限に活用しましょう。