交通費の精算は、会社員やフリーランスにとって必須業務の一部です。交通費の請求書を作成する際には、実際に発生した交通費を正確に記録する必要があります。交通費の精算を行うにあたり、どのような点に注意すれば良いのでしょうか?この記事では、交通費精算の概要や気をつけるべきポイントなどについて、詳しく解説します。

目次

交通費の精算とは?

交通費の精算とは、業務に関連して発生した電車やバス、タクシーなどの交通費を実費で支払った後、企業やクライアントに請求する工程のことです。

精算する交通費の透明性を保つために必要で、正確な経費管理には欠かせません。交通費の精算が誤って行われると、経理の不透明さや経理担当者、上司などへの負担に繋がってしまうため注意が必要です。

関連記事:個人事業主の経費はいくらまで?経費にできる上限と割合について解説

交通費請求の流れ

交通費の正しい精算は、会社員やフリーランスの経費管理において大切です。実際に交通費を請求する際には、どのようなステップを踏めば良いのでしょうか?この章では、交通費の具体的な請求方法について詳しく解説します。

ステップ1:支払い証拠の収集

交通費を請求する際には、電車やバスのチケット、タクシーの領収書などを取っておきましょう。交通費を実費で支払った証明や請求書の裏付けとなるため、必ず保管してください。重複請求のリスクも未然に防げるでしょう。

ステップ2:請求書の作成

次に、利用した交通機関のチケットや領収書をもとに、請求書を作成します。請求書には交通費が発生した日付や経路、金額を明記してください。交通費に対する消費税の計算も忘れずに行いましょう。適切な請求書の書き方を身につければ、経費計上におけるトラブルを未然に防げるはずです。

ステップ3:上司や経理担当者の承認

請求書を作成したら、経理担当者や上司に提出し、内容の確認と承認を受けます。請求書について質問された場合は、交通機関のチケットや領収書などの証拠をもとに、内容を説明してください。

ステップ4:支払いの受領

経理担当者や上司の承認がおり次第、企業やクライアントから交通費が支払われます。実際に交通費が支払われるまでどのくらいの期間がかかるのか、事前に確認しておくのもおすすめです。支払いが確認できたら、交通費精算のプロセスは終了です。

関連記事:【税理士監修】法人ならではの最強の節税対策とは?裏ワザも紹介!

交通費の請求書の書き方

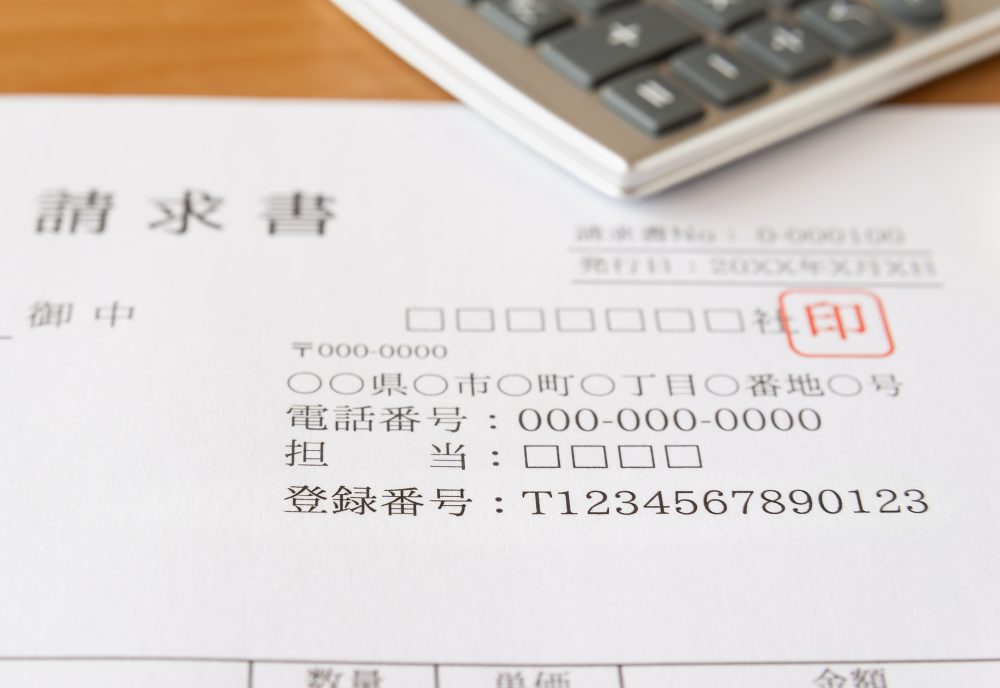

会社員やフリーランスとして交通費を請求する際は、正確な請求書の作成が必要です。正しい請求書の作成は、企業の経理担当者やクライアントに対する信頼性に繋がります。以下を参考にしながら、請求書を適切に作成しましょう。

必要な記入項目

交通費の請求書を作成する際は、利用した交通手段(電車、バス、タクシーなど)と実際の利用日時、出発地と到着地を明記しましょう。また、各区間の料金や、往復の場合はその旨も記載してください。情報を細かく記載すれば、経費精算の透明性を保てるほか、正確さも示せるでしょう。

内訳は分けて記載する

交通費の請求書には、消費税に関する情報も含める必要があります。具体的には、交通費の総額と内訳(税抜き価格と消費税額)を分けて記載してください。経理担当者が適切に税務処理をしやすくなります。

関連記事:個人事業主は経費をどこまで切れる?経費にできるものや上限・メリットなどぶっちゃけ紹介!

交通費の消費税に関する注意点

交通費の精算や請求書作成時には、消費税の取り扱いに注意が必要です。会社員やフリーランスが交通費の精算を正しく行うためには、どのような点に注意すれば良いのでしょうか?この章では、交通費の精算や請求書作成時における消費税の取り扱いについて、詳しく解説します。

交通費の消費税は10%

交通費に関する消費税率は、一般的には10%です。電車やバス、タクシーなどの交通費は、すべて消費税の課税対象です。

また、タクシーの通常料金や、深夜料金および高速道路料金も同様に消費税が含まれています。そのため、交通費を経費として計上する際には、消費税を含めた金額の記載が求められます。消費税額を明確にするために、交通機関の領収書や明細書を必ず保管しておきましょう。

交通費(車)の計算方法

会社員やフリーランスで、自家用車や社用車を利用している方もいるはずです。この章では、車を利用した場合の交通費の計算方法について説明します。事前に計算方法を把握しておけば、スムーズな交通費精算が可能になるでしょう。

燃費を求める場合

自家用車や社用車を利用している方で、燃費をもとに交通費を精算したい方もいるのではないでしょうか。計算方法は以下の通りです。

燃費=走行距離÷ガソリンの消費量

燃費は、走行距離をガソリンの消費量で割って算出します。車両によって燃費は異なるため、上記の計算式を活用して計算しましょう。

ガソリン代を求める場合

支払ったガソリン代をもとに交通費を精算する場合、計算方法は以下の通りです。

使用したガソリン代=走行距離÷燃費×1L当たりのガソリン代

自家用車や社用車を利用する場合、チケットや領収書がない場合も多いでしょう。そのため、エクセルシートやメモアプリなどを活用し、車を利用した日時やルートを管理しておくのがおすすめです。重複請求のリスクを最小限に抑えられるでしょう。

関連記事:個人事業主が経費計上できる項目と事例、経費の落とし方を徹底解説!

交通費の重複請求のリスクと対策法

交通費の精算や請求において、注意すべきポイントは多くあります。中でも、重複請求は特に気をつけたいポイントの一つです。この章では、交通費の重複請求で発生するリスクや、具体的な対策法について詳しく説明します。

交通費の重複請求とは

交通費の重複請求とは、同じ経費を二重で計上してしまうトラブルを指します。経理処理の際に発覚しやすく、会社員やフリーランスにとって、キャッシュフローに影響を及ぼす可能性があります。

重複請求が発生する原因

重複請求は様々な原因で発生します。例えば、領収書の紛失や経費データの入力ミスなどが挙げられます。また、交通系ICカードの利用履歴から直接精算を行う場合でも、システムの不具合や手動での入力ミスが発生する可能性があるでしょう。

具体的な対策法

交通費の重複請求を防ぐために、経費計上の際は複数のチェックポイントを設けるのをおすすめします。

まず、領収書や交通系ICカードの履歴を定期的に確認し、経費データの重複を未然に防ぎましょう。次に、経費精算システムを導入し、手動入力のミスを減らすのも効果的です。消費税に関する注意点や請求書の書き方を事前に理解しておけば、さらなるトラブル防止に繋がるでしょう。

まとめ

この記事では、会社員やフリーランスの方が交通費を精算する方法や請求書の書き方、消費税に関する注意点などについて詳しく解説しました。交通費以外の経費処理方法についてや、リスクの少ない経営について知りたいとお考えの方は、小谷野税理士法人までお気軽にお問い合わせください。創業27年、累計支援社数3,800社以上のプロフェッショナル集団が、企業運営をサポートいたします。