インボイス制度の変更により免税事業者の状況が一新され「2割特例」という新制度がスタートしました。免税から課税事業者へ移行した多くの事業主の中には、2割特例の仕組みに対して不安や疑問を感じている方もいるでしょう。そこで本記事では、2割特例の適用条件や期間、メリット、注意点についてわかりやすく解説します。

目次

2割特例とは?

「2割特例」とは、インボイス制度の導入により課税事業者となった小規模事業者を対象に、3年間限定で消費税の負担を軽減するための特例です。

2割特例を活用することで、事業者は売上にかかる消費税の実質的な納税額を20%に軽減できます。

計算式:「受け取った消費税-受け取った消費税×80%」または「売上げにかかる消費税額×20%」 |

例えば本来100万円を納税すべき場合でも、2割特例を活用すれば、20万円の納税で済みます。

また仕入れにかかる消費税の実額計算も不要になるため、税務申告の手間を大きく削減できる点も魅力です。

関連記事:【税理士監修】インボイス制度の負担軽減措置「2割特例」とは?要件や計算方法、適用期間を解説!

2割特例の適用に必要な書類

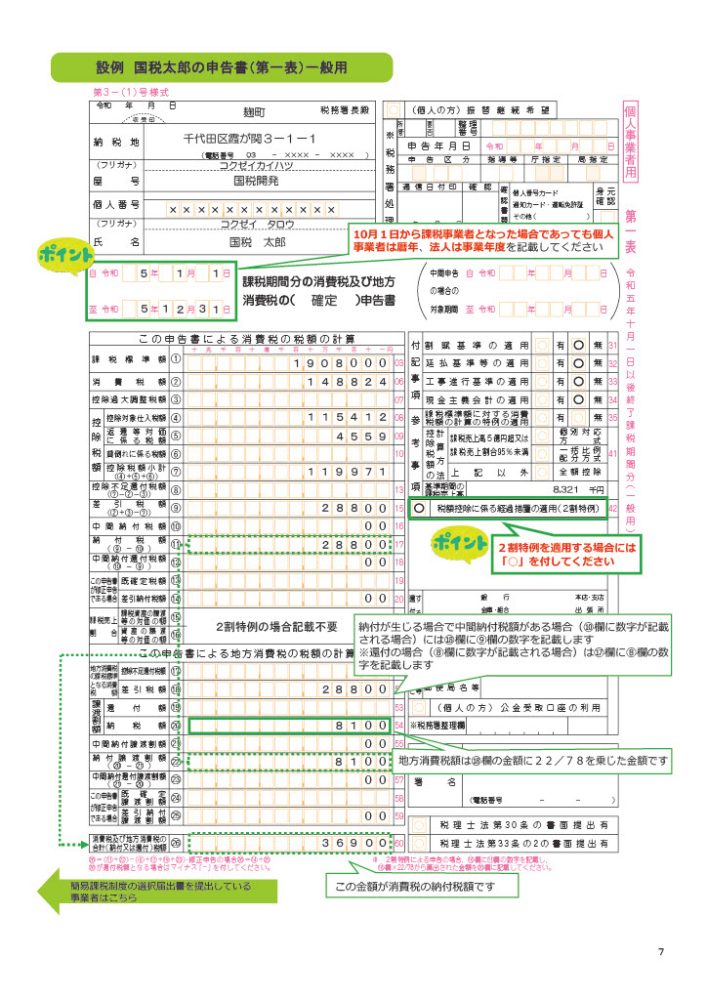

出典:国税庁 2割特例用 消費税及び地方消費税の 確定申告の手引き

2割特例の適用にあたっては特別な申請は必要なく、申告書に所定のマークを入れ、新たに設けられた付表6(後述)を添付するだけ。また通常の消費税申告と同様に、以下の書類が必要です。

- 消費税及び地方消費税の確定申告書(一般課税用または簡易課税用)第1表

- 消費税及び地方消費税の確定申告書第2表

- 付表6「税率別消費税額計算表」

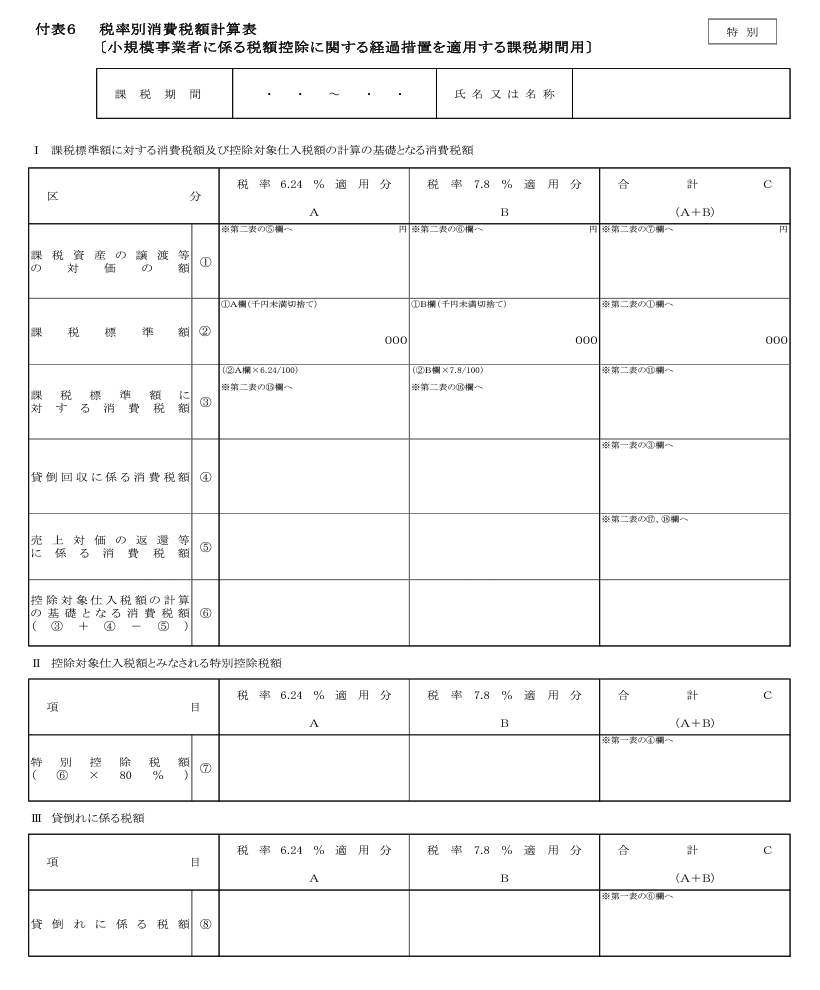

出典:「消費税の軽減税率制度に関する申告書等の様式の制定について」等の一部改正について(法令解釈通達)新旧対照表」別紙1|国税庁

2割特例のスタートに伴い変化したのは、付表6の「税率別消費税額計算表」が新しく必要となった点です。

「付表6:税率別消費税額計算表」は、2割特例を適用の際に消費税の計算を行うために新設されたものです。消費税申告時に忘れずに準備しましょう。

なぜインボイス制度で2割特例が導入されたか

インボイス制度で2割特例が導入された理由は、インボイス発行事業者の登録が国の想定よりも進まなかったためといわれています。

事業者がインボイスを発行するためには、消費税の課税事業者として登録する必要があります。

しかし、これまで消費税の納税義務対象外だった個人事業主や課税売上1,000万円以下の小規模事業者は、納税の負担や申告の手間が増えることに対する抵抗があったようです。

ちなみに2023年12月に公表されたフリーランス協会の調査結果では、個人事業主の半数近くが「インボイス制度の登録申請をしていない」あるいは「検討中」であることが明らかになりました。

参考:【調査集計速報】インボイス制度によるフリーランスへの影響 _ フリーランス協会ニュース

免税事業者とインボイス制度

免税事業者とインボイス制度は深い結びつきがあります。先述のフリーランス協会によるアンケート調査によれば、インボイス制度が始まっても約35%の事業者が「免税事業者のままでいる」選択をしました。

一方で、インボイス制度下で課税事業者にならない道を選択した事業者が、市場からの信頼や取引機会を失う原因になっていることも報告されています。

免税事業者はインボイス制度に対応した請求書(適格請求書)を発行できないため、取引先から契約を解除されたり、価格を下げさせられたりするケースが約17%にも上るという報告もあるそうです。

またインボイス制度は特に個人事業主にとって、これまで報酬に含まれていた消費税分を正確に管理するなどの適応が、今後の大きな課題といえます。

以上のようにインボイス制度はかつて免税事業者だった事業主にとって、事業の大きな変化をもたらしています。

価格転嫁の議論を含め今後の影響も大きいことから、インボイス制度に関する更なる議論展開については、今後注視が必要です。

参考:【調査集計速報】インボイス制度によるフリーランスへの影響 _ フリーランス協会ニュース

関連記事:【税理士監修】インボイスは誰が決めた?なぜ導入?成立の経緯や目的についてわかりやすく解説!

関連カテゴリ:インボイス

2割特例の適用条件

2割特例を適用するためには、まずインボイス発行事業者として登録されていることが大前提です。しかし個人も法人も、それぞれ特定の適用条件をクリアする必要があります。

個人事業主の場合

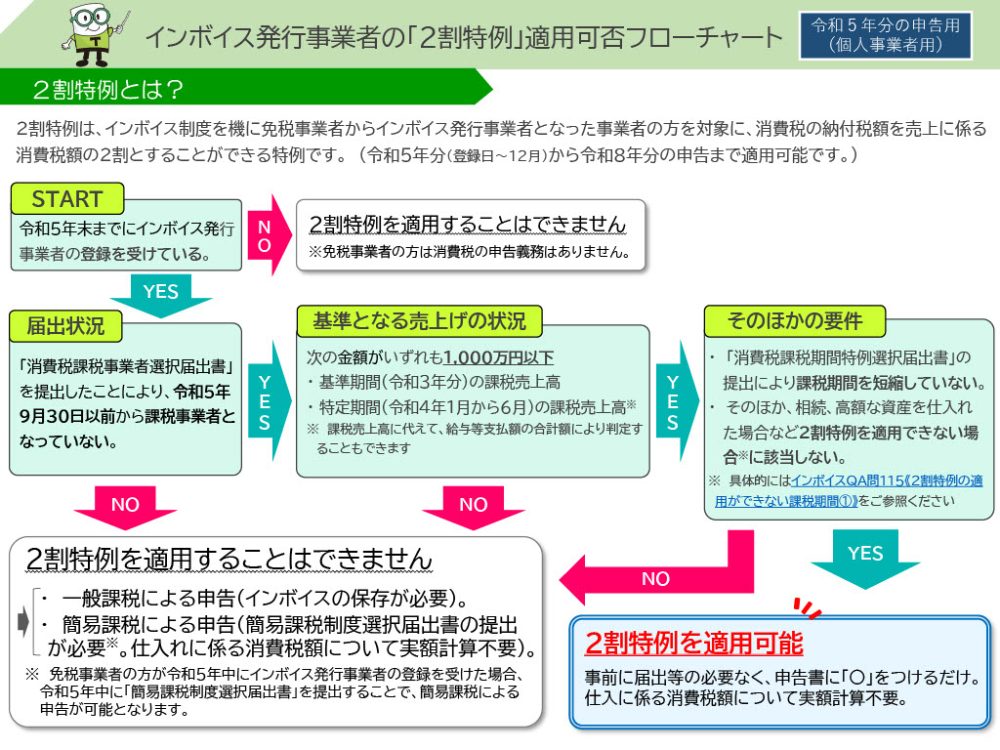

出典:インボイス発行事業者の「2割特例」適用可否フローチャート

個人事業主が2割特例を受けるには、以下の条件があります。

- 基準期間および特定期間の課税売上または給与等支払額の合計額が、いずれも1,000万円以下である

- 消費税の課税期間を短くする制度である「消費税課税期間特例選択届出書」を提出していない

- 相続や高価な資産の購入など、特例が適用されない特定の状況に当てはまっていない

以上の条件を満たせば、個人事業主も2割特例の適用が可能です。

参考:インボイス発行事業者の「2割特例」適用可否フローチャート

参考:インボイス制度の負担軽減措置のよくある質問とその回答財務省(令和5年3⽉ 31 ⽇時点)

法人の場合

法人が2割特例を適用する条件は、個人事業主とは少し異なります。

まず基本として、もしインボイス制度適用開始前から免税事業者だった法人がインボイス登録をすれば、2割特例を受けるチャンスがあります。

しかし、もともと年間売上が1,000万円を超える課税事業者であったという場合は、2割特例は適用できません。

特に新しく法人を立ち上げた際は注意が必要です。資本金が1,000万円以上ある場合、設立年度は課税事業者と見なされるため、その年の2割特例の適用は受けられないのです。

以上を理解し、自社が2割特例の対象となるかを確認しましょう。

関連記事:KW 2割特例 適用期限

2割特例を適用できない事業者

先述でも触れていますが、2割特例を適用できない事業者の条件は以下の通りです。

- インボイス発行事業者として登録していない場合

- 既に「消費税課税事業者選択届出書」を提出し、2023年9月30日以前から課税事業者となっている場合

これらに該当する事業者は、一般課税(本則課税)または簡易課税による申告を行う必要があります。その場合、2割特例のメリットを受けることができませんので、注意しましょう。

参考:インボイス制度の負担軽減措置のよくある質問とその回答財務省(令和5年3⽉ 31 ⽇時点)

2割特例の適用期間

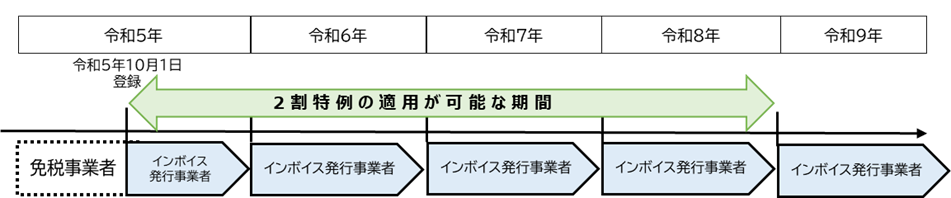

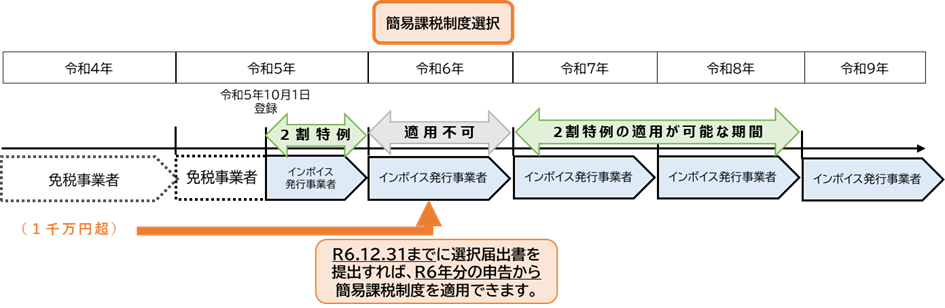

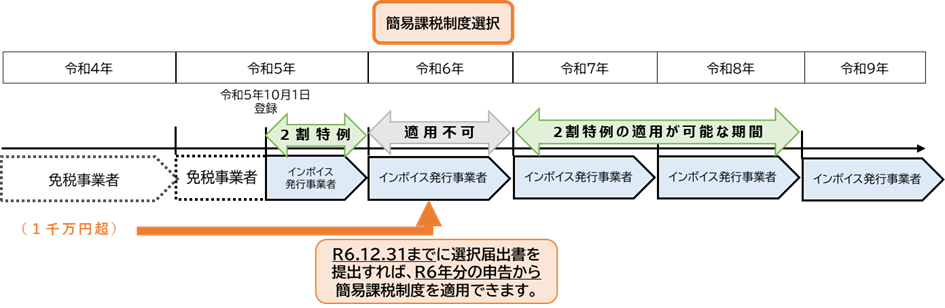

2割特例は、2023年10月から2026年9月までの期間内で、最大約3年間の特例が適用されます。

また、個人事業主と法人では適用の詳細が異なるため、注意が必要です。

個人事業主の場合

出典:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

個人事業主の場合、適用条件を満たしていれば、2023年10月1日から2026年9月30日までの約3年3か月、消費税申告時に2割特例を適用できます。

個人事業主の会計年度は1月1日から12月31日まで一律ですので、準じて2割特例の適用期間も一律です。

例えば、これまで免税事業者だった方が2023年10月1日からインボイス制度に登録すると、2023年10月から2026年12月までの期間は2割特例を受けられます。

出典:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

ただし、期間中に課税売上が1,000万円を超えるなどの理由で2割特例の適用要件を満たせなくなると、それに応じて一部年度では特例が受けられなくなります。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

法人の場合

出典:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

2割特例は基本的に2026年9月30日を含む事業年度まで適用されますが、法人の場合、自社の決算月によって適用可能期間が異なるため注意が必要です。

例えば、3月決算の法人は2027年3月の決算期間まで特例を活用でき、8月決算の法人は最長で約3年11カ月の適用が見込まれます。

ただし法人の2割特例は2026年9月30日を含む事業年度をもって終了するため、9月決算や10月決算の法人は他の月に比べて適用期間が短くなるとされています。

また、法人の場合も個人事業主と同様、2割特例適用期間中に課税売上高が1,000万円を超えるなど適用条件から外れてしまうと、その年度は特例の対象外です。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

2割特例のメリットと落とし穴

2割特例がもたらすメリットは大きいですが、一方で落とし穴も存在します。

本章で詳しく確認しましょう。

メリット

2割特例のメリットは以下の通り、主に節税と経理の簡素化にあります。

- 消費税額が実質的に少なくなる

- 事前の適用申請手続き不要

- 経理事務負担の軽減

- 納税額計算が容易

- 申告のたびに算出方法を選べる

最も大きな利点として挙げられるのは、卸売業を除くほとんどの業種で節税効果が見込める点です。

また、簡易課税を利用する場合と比較しても計算方法が簡単であるため、経理事務の負担軽減も期待できます。

さらに毎回の申告時に適用する税制を選択できるため、簡易課税と異なり「2年縛り」がないのも大きなメリットです。

2割特例の落とし穴

インボイス制度により、免税事業者から課税事業者になった方に多くの恩恵をもたらす2割特例ですが、以下の通り落とし穴もあります。

- 受け取った消費税よりも支払った消費税が多い場合は還付されない

- 条件を満たさないと適用不可のため申告の都度、適用可否の確認が必要

- 業種や事業数が多いと事務的負担が増える可能性がある

- 経費が多いと税負担が増える可能性がある

- 法人は決算月によって有利、不利が大きく分かれる

適用条件でも触れた通り、2割特例はインボイス制度を導入した事業者が対象です。2023年10月1日以前、すでに課税事業者だったという場合は適用できません。

また、2割特例の適用可能期間は2023年10月1日から2026年9月30日までと限定されていますので、期間を過ぎると終了します。

出典:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

さらに適用期間の途中で課税売上が1,000万円を超えると、その年度は2割特例が適用できないなど、少しでも適用条件から外れると利用できません。

そのため、事業者は申告ごとに2割特例の適用条件下にあるかどうかを都度確認しなければなりません。

また前述の通り、決算月が特例の適用期間に大きく影響する点も法人にとっては落とし穴だといえます。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

参考:インボイス制度の負担軽減措置のよくある質問とその回答 財務省(令和5年3⽉ 31 ⽇時点)

2割特例についてよくある質問

本章では、2割特例に関してよくある質問をまとめてご紹介します。2割特例に関する疑問を解消し、自社にとってより良い選択ができるよう準備しましょう。

2割特例は誰もが有利なの?

2割特例がすべての事業者にとって有利か不利かは、事業の種類や売上、経費の状況により異なるため、残念ながら何でも二割特例にすれば得というわけではありません。

例えば卸売業を営む事業者の場合、90%のみなし仕入率が適用される簡易課税制度のほうが、消費税の納付額を少なくできる可能性があります。

一方、多額の設備投資がある場合や課税仕入れの消費税額が売上げにかかる消費税額を超える場合は、一般課税(本則課税)を選んだほうが還付を受けられる可能性が高まります。

自社の経理状況をよく把握・分析したうえで、2割特例を適用するかどうか判断しましょう。

また、以下の記事では簡易課税にもついて詳しく解説しているので参考にしてください。

関連記事:【税理士監修】インボイス制度の負担軽減措置「2割特例」とは?要件や計算方法、適用期間を解説!

法人を新設したばかりですが2割特例は適用できますか?

前提として2割特例は、インボイス制度の導入によって初めて消費税の納税義務が生じる小規模事業者向けの支援措置です。

以上を踏まえると、新設法人でも2割特例の利用が可能ですが、すべての新設法人が対象となるわけではありません。

特に会社立ち上げ時の資本金が1,000万円を超える法人は「始めから消費税を納める必要がある課税事業者」と見なされます。

したがって、インボイス制度の変更によって「初めて課税対象となる」という条件に合致しないため、このケースは2割特例を適用できません。

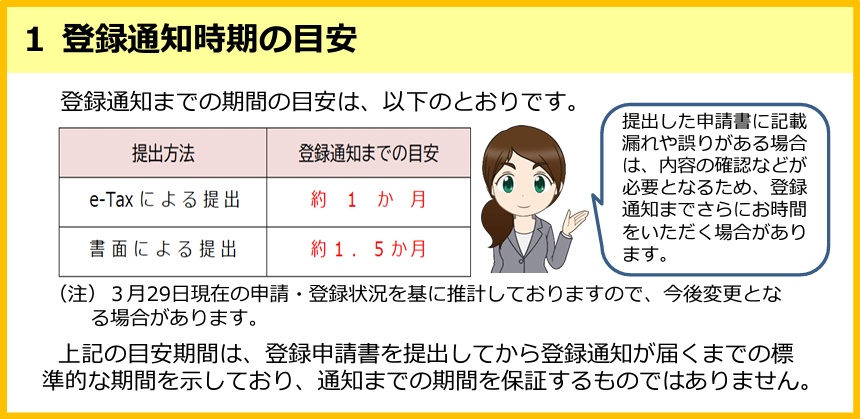

個人事業主です。2024年に入ってからインボイス制度に登録しようとしていますが、2割特例は適用されますか?

インボイス制度開始後、2024年に入ってからインボイス制度に登録して免税事業者からインボイス発行事業者になる場合も、適用条件を満たせば2割特例の適用対象です。

出典:適格請求書発行事業者の登録通知時期の目安について|令和6年3月 1 3 日 国税庁

ただし特例を受けるためには、制度開始後の課税期間中に登録を完了させる必要があります。インボイス制度への登録申請は、指定送付先への郵送またはe-Taxで行いましょう。

インボイス登録は、書類提出日から15日以降の日に反映されますので、この期間から2026年の対象期間終了までの間、条件さえ合致すれば2割特例が適用されます。

ただし2024年以降にインボイス登録を行うと、2年間は課税事業者から免税事業者へ戻れなくなりますので、注意が必要です。

参考:申請手続|国税庁

参考:『消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A』|国税庁

インボイス制度の2割特例を理解して、うまく活用しよう

インボイス制度の2割特例は、新しい制度に登録して課税事業者になった際の税負担や事務負担を軽減することを目的とした制度です。

2割特例を適用するためには細かい条件を満たす必要があるため、適用可否は一見すると複雑に思えるかもしれません。

しかし、2割特例について理解し適切に活用すれば、税負担の大幅な軽減を見込めるでしょう。

インボイス制度や2割特例については、今後もさまざまな議論や改訂などの発生が予想されますので、常に最新情報を把握しておくことが大切です。

「2割特例が自身の事業に適用可能かどうか不確か」「理解が及ばない」「発表された情報がわからない」など、疑問や心配事がある方は、ぜひ「小谷野税理士法人」にご相談ください。