令和5年10月1日から、インボイス制度がスタートしました。インボイス制度では、小規模な事業者の消費税納税負担が増える可能性があります。インボイス制度の負担を減らすための措置「負担軽減措置」は複数ありますが、小規模事業者に使いやすい制度、通称「2割特例」といわれる制度があります。この記事では、2割特例に焦点をあて、制度の詳細や具体的な計算方法などについてわかりやすく解説します。

目次

インボイス制度の2割特例とは?

前述のとおり、インボイス制度の導入にあたり、いくつかの負担軽減措置が設けられました。2割特例は、こうしたインボイス制度の負担軽減措置のうちの一つです。ここでは、制度の概要や具体的にどれくらい負担が軽減されるのかについて解説します。

2割特例の基礎知識

2割特例とは、簡単に説明をすると、インボイス制度をきっかけに、免税事業者から課税事業者になった場合、消費税の納税金額を「売上税額の2割」にする制度です。正確には、売上にかかる税額の8割を仕入税額控除(特別控除税額)することで、納付する税額が売上にかかる税額の2割となることから、2割特例といわれています。

2割特例の計算方法

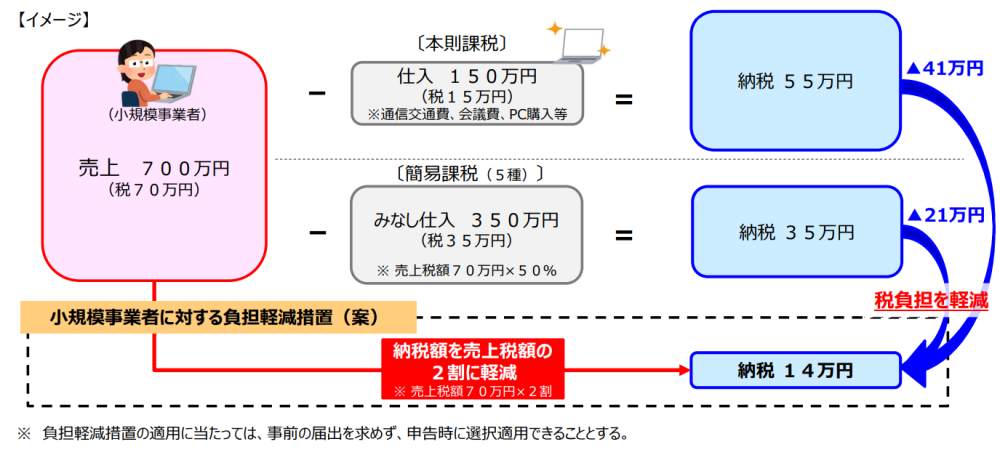

2割特例の具体的な計算方法について解説します。

引用:「小規模事業者に対する納税額に係る負担軽減措置(案)」財務省

図の例でいうと、売上700万円にかかる消費税額が70万円であるため、その2割である14万円を納税することになります。2割特例は、売上とその他の収入を把握するだけで消費税額の計算ができることから、大幅な事務負担の軽減につながるでしょう。

出典:「小規模事業者に対する納税額に係る負担軽減措置(案)」財務省

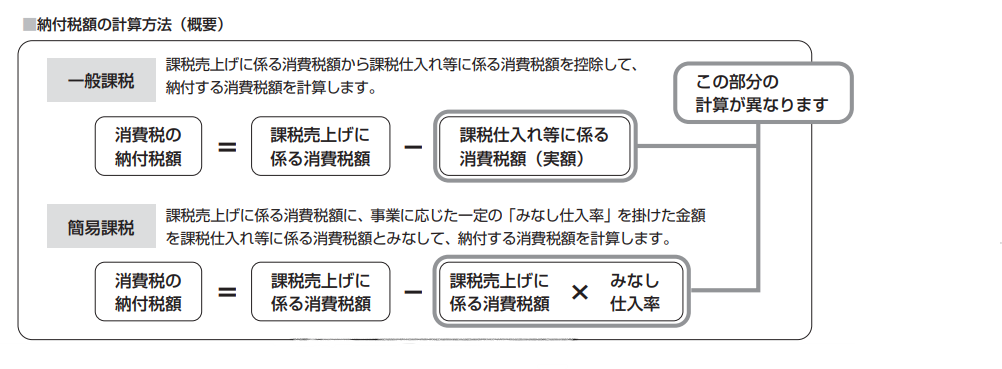

消費税の原則的な計算方法(本則課税)とは?

引用:「消費税のあらまし令和5年6月」国税庁

原則的に、課税事業者が消費税額を算出する際は「本則課税」により計算します。本則課税は、課税売上げにかかる消費税額から、課税仕入れにかかる消費税額を差し引いて、納付する消費税額を計算します。この場合、仕入等にかかる消費税を差し引くには、原則として「インボイスの保存」が必要です。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

簡易課税とは?

簡易課税制度とは、課税売上げにかかる消費税額をもとに消費税額を計算する、簡易的な方法です。具体的には、課税売上げにかかる消費税に、みなし仕入率を乗じて求めた金額を、仕入税額控除として差し引きます。そのため、仕入や経費に関する消費税の計算や、インボイスの保存は不要です。

みなし仕入率は下表のとおり、業種により異なります。

事業区分 | みなし仕入率 |

第1種事業(卸売業) | 90% |

第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) | 70% |

第4種事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) | 60% |

第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)) | 50% |

第6種事業(不動産業) | 40% |

簡易課税は、原則として基準期間の課税売上高が5,000万円以下の事業者が選択できる制度ですので注意しましょう。

出典:「簡易課税制度」国税庁

2割特例で負担はどのぐらい軽減される?

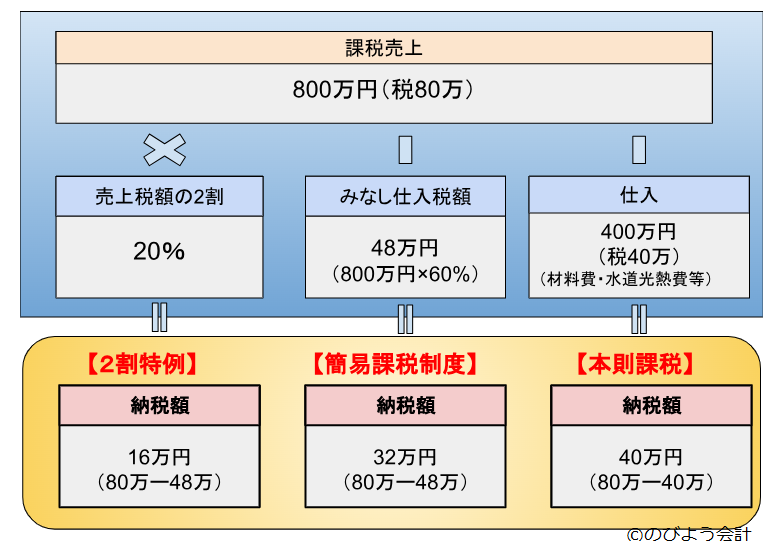

上述したとおり、消費税の計算にはいくつかの方法があります。その中でも、2割特例は税負担の軽減効果が高いとされていますが、具体的にどのくらい負担が軽減されるのか、気になる方は多いでしょう。「本則課税」「簡易課税制度」「2割特例」それぞれの計算方法を比較し、具体例を用いてシミュレーションを行います。

飲食店業のケース

課税売上高800万円(外税80万)、課税仕入高400万円(外税40万円)の場合で、それぞれ計算すると下図のようになります。なお、飲食業のみなし仕入率は第4種事業なので「60%」です。

このケースの納税額は、2割特例の場合は16万円、簡易課税制度の場合は32万円、本則課税の場合は40万円となり、2割特例を選択すると税負担が最も小さくなることがわかります。しかし、どのようなケースにおいても、2割特例の納税額が最も少なくなるわけではありません。

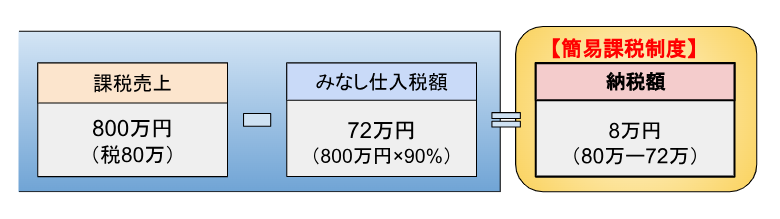

卸売業のケース

卸売業については、みなし仕入率が90%であるため、2割特例より簡易課税制度の方が納税額が抑えられる可能性が高いと考えられます。

上記の飲食店業と同条件でシミュレーションをすると、簡易課税制度だけ納税額が変わります。2割特例の場合、納税額は「16万円」であるのに対し、簡易課税制度では「8万円」となり税負担が少なくなることがわかります。

また、小売業等の第2種事業はみなし仕入率が80%であることから、簡易課税制度と2割特例の計算結果が同じになります。事業区分のうち、第3種から第6種までは簡易課税制度との比較においては、2割特例の方が有利となることが多いでしょう。

したがって、多くの場合は2割特例が有利になると考えられますが、本則課税における比較と合わせて計算することが大切です。

業種や課税売上高、課税仕入れの額等によって、納税額が有利になる計算方法が変わることも想定されるため、実際の数字を用いて、より具体的にシミュレーションすることをおすすめします。

2割特例の対象者は?

2割る特例はすべての事業者に適用されるわけではありません。2割特例を受けるにはどのような条件があるのか、確認していきましょう。

2割特例の適用を受けられるのは?

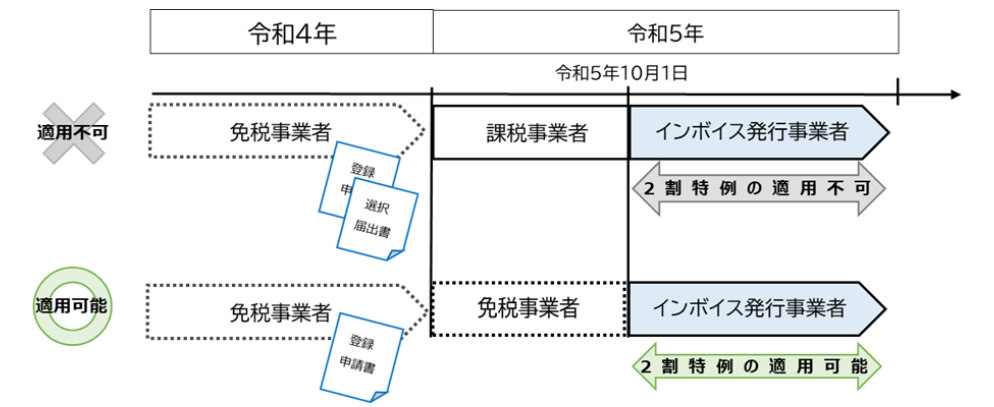

2割特例は、原則として、インボイス制度の導入をきっかけに、免税事業者からインボイス発行事業者(課税事業者)となった事業者が対象です。免税事業者は、基準期間または特定期間の課税売上高が1,000万円以下の事業者です。基準期間は個人事業主と法人で、下図のように異なります。

個人事業主の場合は暦年(令和5年を当課税期間とする)

基準期間 令和3年1月~12月 | 特定期間 令和4年1月~6月 | 当課税期間 令和5年1月~12月 |

法人の場合は事業年度(3月決算で令和5年度を当課税期間とする)

基準期間 令和3年4月~令和4年3月 | 特定期間 令和4年4月~令和4年9月 | 当課税期間 令和5年4月~令和6年3月 |

※特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することもできます。

また、インボイス発行事業者の登録と合わせて、「簡易課税制度選択届出書」を提出している場合でも、申告時に2割特例を選択することで、適用を受けることが可能です。

参考:「インボイス制度の負担軽減措置のよくある質問とその回答 問6」財務省

2割特例の適用を受けられないのは?

2割特例を受けられない主なケースは、以下のとおりです。

- ①インボイス発行事業者の登録を受けていない場合

- ②インボイス導入前に課税事業者となった場合

- ③基準期間または特定期間の課税売上高が1,000万円超の事業者

- ④資本金が1,000万円以上の新設法人

なお、②のケースのように、インボイス制度導入開始である令和5年10月1日より前に課税事業者となっている場合は、令和5年分の申告に関しては適用を受けられませんが、令和6年分については2割特例の適用を受けられる可能性があります。

参考:「インボイス制度の負担軽減措置のよくある質問とその回答 問5」財務相

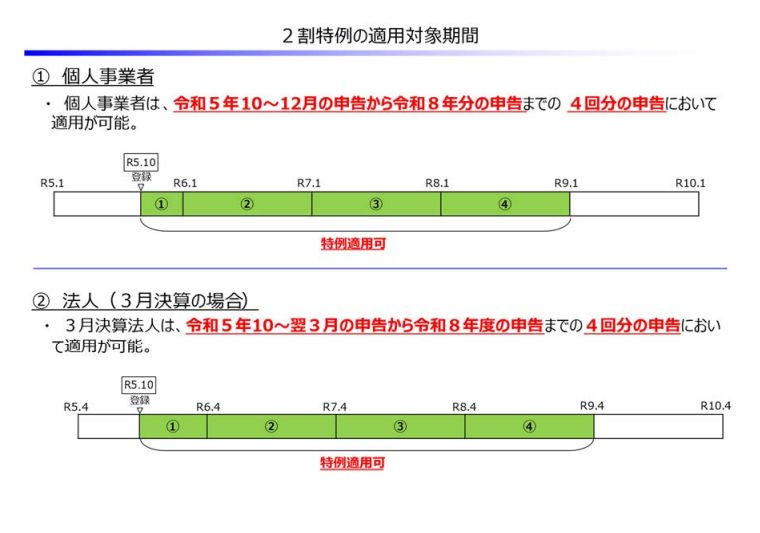

2割特例の適用期間は?

2割特例を受けられる期間は、令和5年10⽉1⽇から令和8年9⽉30⽇までの⽇の各課税期間です。

引用:「インボイス制度の負担軽減措置のよくある質問とその回答」財務省

上図のとおり、令和5年10月から適用を受ける場合「最大4回分」の申告が対象です。具体的には、下記のとおりです。

①個人事業主 | ・令和5年分~令和8年分の4年間が対象 ※令和5年分は、10月から12月までの3か月間のみ対象 |

②3月決算の法人 | ・令和6年3月決算~令和9年3月決算分が対象 ※令和6年3月決算分は、令和5年10月から令和6年3月分のみ対象 |

出典:「インボイス制度の負担軽減措置のよくある質問とその回答」財務省

2割特例の適用を受けられないケースはある?

先述した適用要件を満たしていても、2割特例を受けられない場合があります。ここでは、適用を受けられない具体的なケースについて解説します。

過去の売上金額による判定

基準期間または特定期間の課税売上高が1,000万円を超える場合は、2割特例の適用を受けられません。

新たに設立された一定規模以上の法人

資本金が1,000万円以上の新設法人等は免税事業者とならないため、適用要件である「インボイスをきっかけに免税事業者から課税事業者になった事業者」に該当しません。この条件に該当する事業者は、2割特例を選択することができません。

高額な資産を仕入れた場合

以下のような、高額な資産の仕入れをおこなう場合等で、免税事業者とならない課税期間は2割特例を受けることができません。

①課税事業者として登録された課税期間の初日から、2年を経過するまでに開始した各課税期間において、調整対象固定資産を仕入れ「消費税課税事業者選択不適用届出書」の提出ができない場合

※調整対象固定資産とは、税抜100万円以上の棚卸資産以外の資産

②本則課税により、高額特定資産の仕入れ等をおこなった場合

※高額特定資産とは、1,000万円以上の棚卸資産または調整対象固定資産

課税期間を短縮している場合

課税期間を「3か月」または「1か月」に短縮し、課税期間の特例の適用を受ける場合は、2割特例の適用を受けられません。

「消費税課税事業者選択届出書」を提出している場合は?

インボイス制度が始まる、令和5年9月30日以前に「消費税課税事業者選択届出書」提出した場合は、原則として2割特例の適用を受けられません。これは、インボイスとは関係なく課税事業者となったケースであることから、基準期間の課税売上高が1,000万円以下であっても特例の対象外となります。

ただし、上記のケースでも、令和5年10月1日を含む課税期間中に「課税事業者選択不適用届出書」を提出した場合は「課税事業者選択届出書」が取り消され、2割特例の対象となります。

出典:「2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要」国税庁

2割特例の注意点は?

2割特例の適用を受ける場合の注意点について、具体的に解説します。

2割特例の適用を受けたいときはどうしたらいい?

2 割特例の適用を受けるためには、事前の届出は必要はありません。消費税の確定申告をする際に、特例の適⽤を受けることがわかるように、申告書の余白部分等に付記するだけで手続きができます。

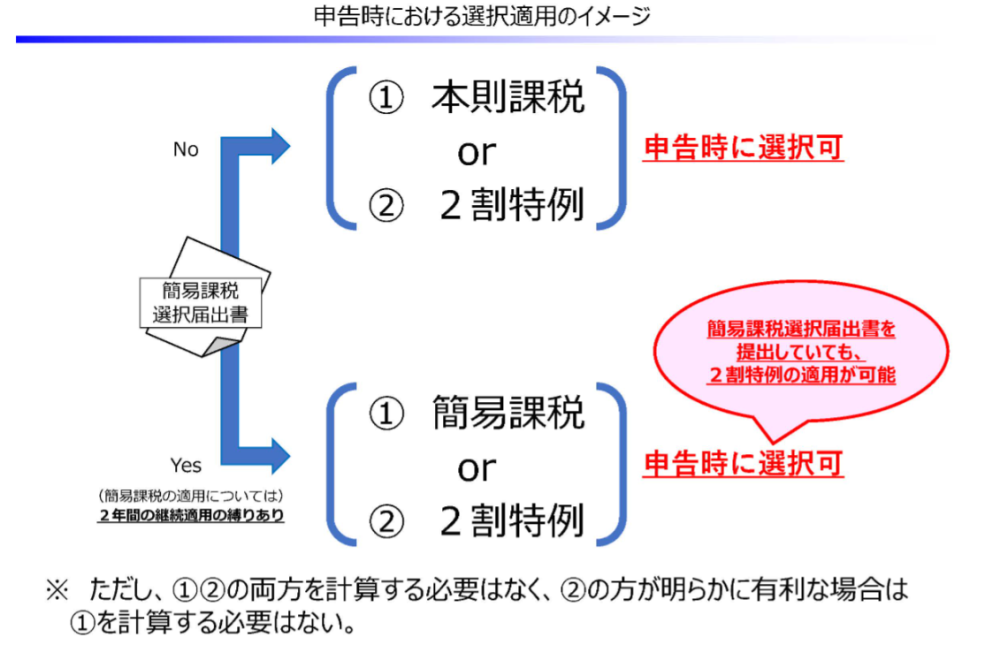

また、簡易課税制度の届出をしている場合でも、確定申告時に特例の適用を希望する旨を申告書に記入すれば、2割特例を受けることができます。具体的には、下図を確認してください。

引用:「インボイス制度の改正案に関する資料」財務省

また、2割特例は「翌年も継続して2割特例を適用しなければならない」といった2年縛りの制限はありません。申告のタイミングで、その都度、選択するかどうかを決めることができます。

一方、簡易課税制度は、原則として2年継続しなければ本則課税に戻れないという縛りがあります。

詳細は、「【税理士監修】インボイス制度の経過措置をわかりやすく解説!要件や対象者についてポイントを押さえよう」でも解説していますので、あわせてご覧ください。

2割特例以外の計算方法を選択できる?

2割特例が適用できる状態であっても、簡易課税制度や本則課税を選択することは可能です。ただし、簡易課税制度の届け出をしているかによって、選択できる計算方法が変わります。

引用:「インボイス制度の負担軽減措置のよくある質問とその回答」財務省

通常、簡易課税制度の適用を受けようとする場合は、その課税期間の初日の前日までに、「消費税簡易課税制度選択届出書」を納税地の所轄税務署長に提出する必要があります。ただし、免税事業者が、令和5年10月1日から令和11年9月30日までの間に、インボイス発行事業者として登録された場合、その課税期間中に上記の届け出をおこなうと、簡易課税制度の適用を受けられます。

また、本則課税の方が有利になる場合等は、本則課税を選択することが可能です。一般的に、課税仕入れ額が課税売上げ額を上回るような場合は消費税の還付が受けられるため、2割特例ではなく本則課税を適用した方がよいでしょう。

出典:「インボイス制度の負担軽減措置のよくある質問とその回答」財務省

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

2割特例適用期間終了までにしなければならないことは?

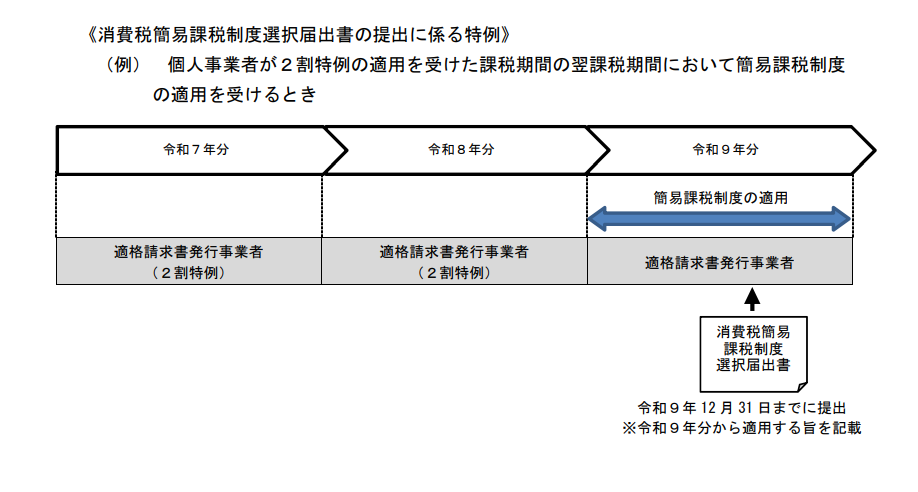

前述したとおり、2割特例の適用期間は、令和5年10⽉ 1⽇から令和8年9⽉30⽇までの各課税期間です。この経過措置が終了したあとは、本則課税と簡易課税制度のどちらの適用を受けるのかを決める必要があります。

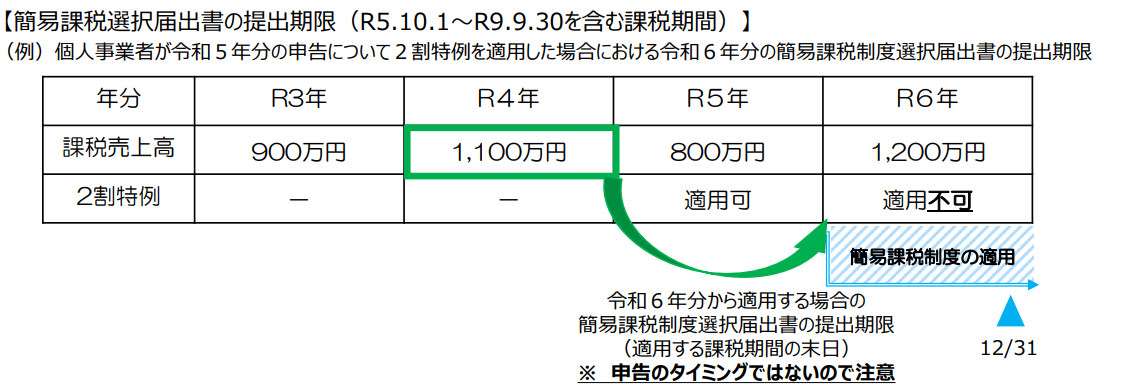

簡易課税制度の適用要件を満たさない場合は、原則として本則課税に移行することになります。適用を受ける場合は届け出をする必要がありますので、詳細は下図を確認してください。

引用:「消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A問117」国税庁

上図でいうと、個人事業主の2割特例の適用期間は、令和8年12月末までですが、令和9年中に「消費税簡易課税制度選択届出書」を提出すれば、その課税期間の初日の前日に届出をおこなったものとみなされます。

したがって、令和9年分の申告分から簡易課税の適用が可能です。2割特例の適用期間終了までに、簡易課税制度の適用要件である「基準期間の課税売上高」等を確認するなど、事前に準備しておくことが大切でしょう。

また、2割特例を受けている年度の翌年は要件に該当しなくなった場合も、期限までに簡易課税制度の届け出を行えば、適用されます。

詳細は、下図をご確認ください。

引用:「インボイス制度において注意すべき事例」国税庁

この例では、令和4年の課税売上高により、令和6年は2割特例の適用を受けられません。引き続き、簡易課税制度の適用を受けたい場合は、令和6年12月末までに届け出をする必要があります。

出典:「消費税の仕入税額控除制度における 適格請求書等保存方式に関するQ&A問117」国税庁

出典:「インボイス制度において注意すべき事例」国税庁

2割特例以外の負担軽減措置

ここまでは、2割特例に焦点をあてて詳しく解説してきました。インボイス制度の負担軽減措置には、2割特例のほかにどのようなものがあるのか気になる方もいるでしょう。2割特例のほかに用意されている二つの負担軽減措置について紹介します。

少額特例

少額特例とは、簡単に説明すると、仕入価格が「税込1万円未満」の場合は、帳簿だけの保存で仕入税額控除を適用できる特例です。この場合、インボイスは必要ありません。この適用を受けるには、以下の条件があります。

- 基準期間における課税売上高が「1億円以下」または、特定期間における課税売上高が「5千万円以下」の事業者

- 令和5年10月1日から令和11年9月30日までにおこなわれる仕入れが対象

なお、対象となる税込み1万円未満の仕入価格は、1回の取引の合計額によって判断されます。 一つの商品の⾦額ではないので、注意が必要です。たとえば、同日に2,000円の商品と9,000円の商品を仕入れた場合は、合計11,000円となり1万円を超えるため、少額特例の適用はありません。

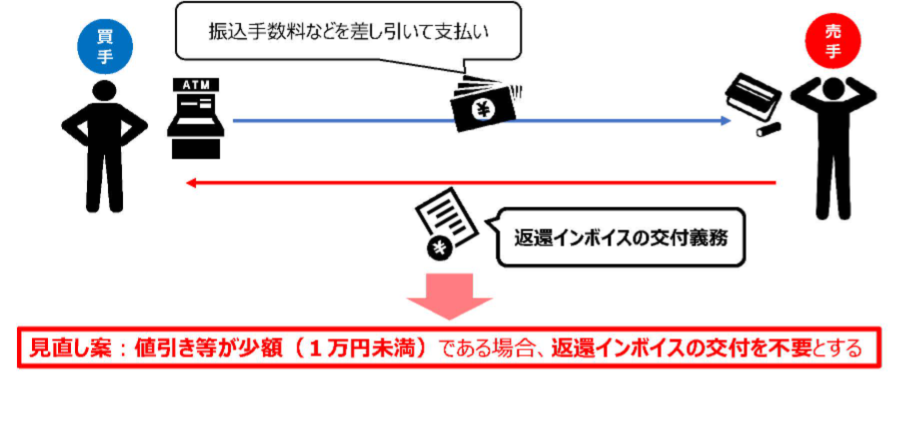

少額(1万円未満)の場合は返還インボイスの交付は不要

税込1万円未満の課税仕入れについては、少額特例により返還インボイスの保存が不要となります。通常、取引において、返品や値引きをおこなった場合、値引きの金額などを記載した返品伝票などの交付が必要となります。この書類を返還インボイスといいます。

引用:「インボイス制度の改正案に関する資料」財務省

少額の返還インボイス不要については、適用を受ける対象者に制限はなく、すべての人が対象となります。

詳細は「インボイス制度の負担軽減措置とは?少額特例や返還インボイス免除についてわかりやすく解説!」でも解説しています。

2割特例を活用しインボイスの負担軽減を

この記事では、インボイス制度の導入により負担が大きくなると予想される「個人事業主」や「小規模な事業者」に向けて、「2割特例」のポイントをさまざまな角度から解説しました。2割特例は、税負担や事務負担の大幅な軽減につながる可能性の高い制度です。また、その他の負担軽減措置についても、ポイントを理解しておくことで具体的な対策を講じることが可能です。

インボイス制度はすでに開始されていますが、負担軽減措置の理解を深めることで影響を最小限にし、スムーズな経営をおこなえるよう対策を立てられるでしょう。