税務署の役割は、一般的によく知られたものではないでしょう。日本の税制には、多くの細かいルールや手続きが存在します。その税制の現場で、中心となるのが税務署です。今回は、税務署の基本的な役割やサービスから、相談やオンラインサービスの活用方法、税理士との連携などについて解説します。

目次

税務署とは?

税務署は、国の税収を管理する重要な組織の一つです。市民の税金の納付や確定申告など、さまざまな税務に関する手続きを担当しています。では、具体的に税務署はどのような歴史と役割を持っているのでしょうか。

税務署の歴史と発展の背景

税務署は、日本の税制の変遷とともにその役割や位置づけが変わってきました。歴史的背景を知ることで、現代の税務署の役割やサービスの理解が深まります。ここでは税務署の成り立ちから、役割の変遷を見ていきましょう。

税務署の成り立ち

日本の税制は、明治時代の近代化政策から始まり、経済の成長とともに変遷してきました。戦後の高度経済成長期には抜本的な税制改革が行われ、現代の税制の基盤が確立されたのです。

また、国際化の進展や経済環境の変化に伴い、税制は常に見直されてきました。今日も、公平で効率的な税制を目指す動きが続いています。

税務署の役割の変遷

税務署の初期の役割は、主に税金の徴収に重点が置かれていました。しかし、経済の成長や社会の変化に伴い、税務署の役割も多様化しています。

現代では、税務署は税金の徴収だけでなく税務相談や情報提供、税制の啓発活動など、多岐にわたるサービスを提供する機関です。

税務署の現代における位置づけ

現代の税務署は、国の財政を支えるだけでなく、市民とのコミュニケーションや情報提供の役割も果たしています。税制改革やデジタル化の進展に伴い、税務署の位置づけも変化してきました。

税務署の基本的な役割

税務署は、国の税制を実施するための主要な窓口と考えるとよいでしょう。それに伴い、税金の徴収や税務相談などの業務を行っています。また、税務署は正確な税収の確保を目的として、各種の監査や調査を実施し公平な税制の実現を目指しています。

税務署の管轄と業務内容

税務署は地域ごとに設置されており、その地域の税務に関する業務を担当しています。具体的には所得税や法人税などの徴収、確定申告の受付などが主な業務です。

さらに、税務署は税法の遵守を確保するための税務調査も行っています。不正行為や脱税がないかをチェックし、公正な税制を維持するのがその目的です。

税務調査についてはこちらの記事で詳しく解説しています。あわせてお読みください。

税務調査とは?どこまで・何を調べる?流れや個人・法人の対応方法などについて詳しく解説

税務署番号とは何?

時折耳にする税務署番号とは、各税務署を識別するための番号です。この番号により、どの地域の税務署で手続きを行うべきかが明確になります。

特に、オンラインでの手続きや問い合わせを行う際には、この税務署番号が必要となることが多いです。正確な番号を知っておくことで、スムーズな手続きができます。

参考:国税庁 局所番号表

税務署の各種手続きとサービス

税務署は、市民の税務に関する手続きやサービスを多岐にわたって提供する機関というわけです。確定申告から納税証明書の取得、開業届の提出まで、さまざまな手続きが必要となる場面でのサポートを行っています。

これらの手続きやサービスについて、具体的な内容や流れを理解することで、スムーズに税務に関する手続きを進められるでしょう。

確定申告の受付やQ&A対応

確定申告は、多くの市民にとって年間の税務手続きの中で最も重要なものの一つです。しかし、手続きの流れや必要な書類、よくある質問など、確定申告には多くの疑問が生じることがあります。

ここでは、税務署での確定申告の流れや、よくある質問と回答について見ていきましょう。

税務署での確定申告の流れとは?

税務署での確定申告は、まず必要な書類を準備し、指定された期間内に税務署に提出することから始まります。提出する書類は、所得の種類や金額によって異なるため、事前に確認しておくことが重要です。

書類が提出された後、税務署での確認が行われ、必要に応じて追加の書類提出や訂正が求められることがあります。確定申告が完了後、法律で定められた期間内に税金を納付する必要があります。

よくある確定申告のQ&A

「確定申告の期限はいつまでですか?」や「どのような書類が必要ですか?」など、確定申告に関する質問は多岐にわたります。税務署のホームページやパンフレットには、これらの質問に対する回答が掲載されています。

また、不明点や疑問点がある場合は、税務署の窓口や電話相談で直接問い合わせることも可能です。確定申告の際には、事前に情報をしっかりと確認し、必要な書類やデータを準備しておくことが大切です。

納税証明書の発行

納税証明書は、税金を正しく納付していることや所得金額を証明する書類として、多くの場面で必要とされます。税務署では、納税証明書の取得を希望する人が、所定の申請書を提出することで、証明書を発行しています。

納税証明書の取得には、手数料がかかる場合がありますので、事前に確認しておくことが重要です。また、取得する際には身分証明書が必要です。事前に確認し、忘れずに携帯しましょう。

開業届の受付

開業届は、新たに事業を開始した際に、税務署に提出する必要がある書類です。開業届を提出することで、事業者としての税務上の手続きがスタートします。

開業届は、事業を開始後1ヶ月以内に提出する必要があります。また、提出する際には、事業の内容や所在地、事業主の情報などを正確に記載することが求められます。

税務署(国税庁)のオンラインサービス

近年、税務署もデジタル化の波に乗り、国税庁が多くのオンラインサービスを提供しています。市民は手間を省き、効率的に税務手続きを行うことができるようになりました。国税庁のホームページは、最新の税制情報や手続きの方法などを確認することができる便利なツールです。また、確定申告書をはじめとした税務関連書類のダウンロードや、オンラインでの申告も可能です。

さらに、ホームページ上では、税務署の連絡先や開庁時間、各種イベント情報なども掲載されています。市民は必要な情報を手軽に入手できます。

参考:国税庁

税務署の相談サービス

税務署では、市民の税務に関する疑問や不明点を解消するための、面接や電話による相談サービスを提供しています。このサービスでは、確定申告や税金の計算方法など、さまざまなテーマに関しての相談に対応可能です。次項で詳しく解説します。

税務署の相談サービスを深掘り

税務署の相談サービスはどのように申し込み、どのようなサービスが受けられるのでしょうか?メリット・デメリットも含め見ていきましょう。

税務署の面談による相談や電話相談の予約方法

税に関する一般的な相談内容であれば、面談でなくとも解決できる場合が多いでしょう。税務署の電話相談は、税務に関する疑問や不明点を解消するためのサービスです。

しかし、混雑することが多いため、事前に予約をすることが推奨されています。所轄の税務署に電話して相談日時の予約を行うことで、待ち時間を省き、効率的に相談を受けることができます。詳細はこちらのページでご確認ください。

税に関する込み入った内容であれば、署員の面談を受けて相談できます。面談による相談を希望する場合は、こちらのページにある手順に従って面談の予約をとってから、相談を受けましょう。

また、国税庁のチャットボット(ふたば)に質問することで、疑問を解消するための情報が得られる可能性があります。チャットボットは曜日や時間帯に関係なく利用できるのがメリットです。こちらのページから利用できます。

参考:国税に関する一般的なご相談は 電話相談センター|国税庁

参考:国税に関するご相談について|国税庁

参考:チャットボット(ふたば)に質問する|国税庁

税務署でどこまで相談できる?

税務署での相談は、基本的に国の税に関することを中心に行います。所得税や消費税、相続税など、さまざまな税種に関する疑問を解消できます。税務署での相談には、多くのメリットがあります。専門家のアドバイスを直接受けることができるため、正確な情報を得ることができるでしょう。

また、税務署のサービスは無料で利用できるため、初めての確定申告などで不安を感じる方には特におすすめです。ただし、地方税や固定資産税などの自治体の税に関する相談は、基本的には受け付けていません。そのような場合は、各自治体の税務課や税理士事務所などに相談の窓口があります。

税務署の相談サービスのメリット

税務署の相談サービスの最大のメリットは、無料で税務相談ができることでしょう。また、先述した通り予約は必要なものの相談方法や相談時期を選べることもメリットといえます。

税務署の相談サービスのデメリット

税務署での相談サービスにも、いくつかのデメリットが存在します。特に、混雑する時期や相談内容によっては、十分なサポートを受けることが難しい場合があります。

税務署での相談は、基本的な税務に関する内容を中心に行います。そのため、複雑な税務計画や節税対策などの専門的な相談には対応していない場合が多いです。

また、相談の際には、必要な書類やデータを事前に準備しておくことが重要です。不足している情報があると、正確なアドバイスを受けることが難しくなることがあります。

税務署の新しい取り組み

近年、税務署は新しい制度の導入やデジタル化の推進など、さまざまな取り組みを進めています。これらの取り組みは、市民の利便性向上や税務手続きの効率化を目指しています。

特に、インボイス制度の導入やデジタル化の取り組みは、注目されるポイントとなっています。

インボイス制度に関する税務署の取り組み

インボイス制度は、税務の現代化を目指す中での大きなステップとなっています。この制度は、取引の透明性を高め、税務の正確性を向上させることを目的としています。税務署は、この新しい制度の導入に伴い、関連するサービスやサポートを提供しています。

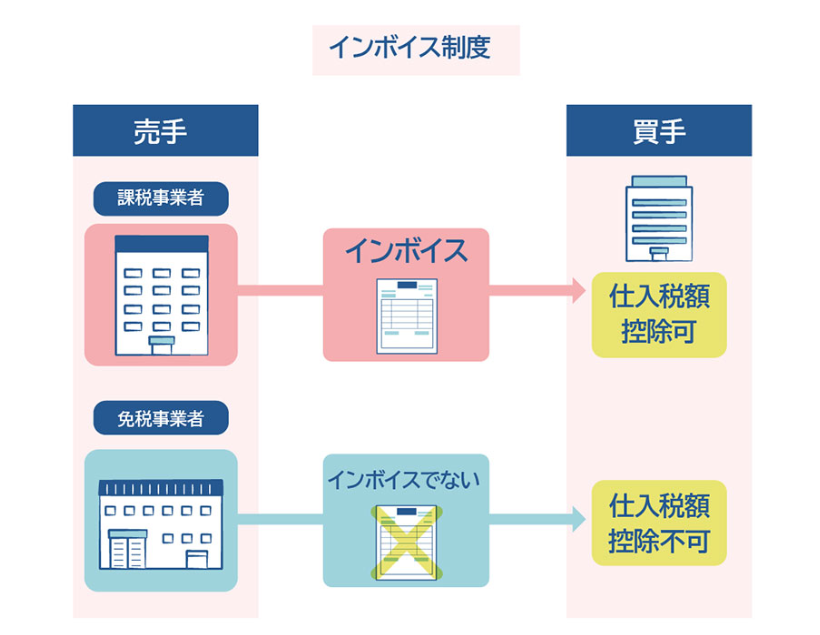

インボイス制度の概要

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

インボイス制度は、取引ごとの税額を明確にするための制度です。具体的には、売上や購入の際の税額を「適格請求書(インボイス)」に明記し、その情報を基に税務処理を行います。インボイス制度の下では、適格請求書発行事業者登録がない事業者からの請求書では、仕入れ税額控除が適用されません。

インボイス制度の導入により税務の透明性が高まり、誤った税額の申告や脱税を防ぐ効果が期待されています。また、デジタル化が進む中で、電子的な取引記録の利用が促進されることも特徴となっています。

出典:国税庁 インボイス制度の概要

出典:政府広報オンライン 「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」

税務署でのインボイス関連のサービス

税務署では、インボイス制度に関するさまざまなサービスを提供しています。これには、電子的な取引記録の提出サポートや、制度に関する疑問点の解決をサポートする相談窓口などがあります。

また、制度の導入に伴い、関連する研修やセミナーも開催されています。事業者や市民が新しい制度を理解し、適切に利用することができるようサポートしています。

税務署の今後の展望

税務署は、今後も時代の変化や市民のニーズに応じて、さまざまな取り組みを進めていく予定です。特に、デジタル化の推進やサービスの向上は、重要なテーマとなっています。これらの取り組みを通じて、税務署は更なる利便性向上や効率化を目指しています。

税務署のデジタル化への取り組み

税務署は、デジタル化を進めることで、手続きの簡素化や迅速化を実現しています。オンラインでの申告や相談、電子書類の提出など、多岐にわたるサービスが提供されています。

このデジタル化の取り組みは、市民の利便性向上だけでなく、税務署の業務効率化やコスト削減にも貢献しています。今後も、さらなるデジタルサービスの拡充やシステムの改善が進められる予定です。

税務署のサービス向上のための施策

税務署は、市民の声やフィードバックを基に、サービスの向上を図っています。具体的には、相談窓口の拡充や手続きの簡素化、情報提供の充実などが進められています。

また、税務署のスタッフの研修や教育も強化されており、市民に対するサポートの質を高める取り組みが行われています。税務署のサービスは日々向上していると言えます。

インボイス制度についてはこちらの記事で詳しく解説しています。あわせてお読みください。

インボイス制度を簡単に解説!基礎知識・ポイントをゼロから学ぼう

税務署と税理士事務所の関係性・それぞれの役割

税務署と税理士事務所は、どちらも税務に関するサポートを提供していますが、その役割や特徴は異なります。税務署は公的な機関としての役割を果たし、税法の適用や徴収を行います。一方、税理士事務所は、個別の税務相談やアドバイスを提供するプライベートなサービスです。

税務に関する問題や相談は、税務署だけでなく、税理士事務所でも受け付けています。税理士事務所は専門的な知識を持つプロフェッショナルが在籍しており、多岐にわたる税務の相談に応じてくれます。

税務署と税理士事務所の連携の重要性

税務署と税理士事務所は、税務に関するさまざまな手続きや相談で連携しています。税理士は、税務署とのコミュニケーションを円滑に進めるためのスキルや経験を持っています。このような連携により、税務の手続きがスムーズに進行し、トラブルやミスを避けることができます。特に、複雑な税務手続きや問題が発生した際には、税理士のサポートが非常に有効です。

税務署と税理士の「相談」の違い

税務署での相談と税理士事務所での相談には、いくつかの違いがあります。税務署は公的機関であるため、基本的な税務に関する情報提供や手続きのサポートを中心に行います。

一方、税理士事務所は、より専門的なアドバイスや、個別の税務計画の提案などを行っています。また、税理士事務所は有料のサービスが多いため、費用とサービス内容を比較検討することが重要です。

税務署と税理士どちらに相談すべきかの判断基準

税務に関する基本的な手続きや疑問点は、税務署での相談が適しています。公的な手続きや制度に関する正確な情報を得ることができます。

一方、複雑な税務問題や専門的なアドバイスが必要な場合は、税理士事務所での相談がおすすめです。税理士は、個別の事情やニーズに合わせた専門的なサポートを提供してくれます。税金は、私たちの生活や事業に大きな影響を与えます。そのため、税務に関する相談は、税理士に依頼するのが安心です。

税理士事務所での相談のメリット

税理士事務所での相談には、多くのメリットがあります。専門家としての深い知識や経験を持つ税理士が、複雑な税務問題にも的確に対応してくれます。また、個別の事情やニーズに合わせたアドバイスが受けられるのも、税理士事務所の大きな魅力です。

税理士は、税務に関する専門的な知識を持つプロフェッショナルです。そのため、税務に関する複雑な問題や疑問点にも、的確かつ詳細なアドバイスを提供してくれます。

また、税理士は常に税法の最新の動向や変更点を把握しています。最新の税制に合わせた最適なアドバイスや対策を受けられるでしょう。

税務に関して専門家に相談したい方は「小谷野税理士法人」にお気軽にお問い合わせください。

税理士への相談内容の具体例

税理士に相談できる内容を具体例にまとめました。

個人の税務に関する相談例

- 給与所得の確定申告

- 不動産所得の確定申告

- 相続・贈与税の申告

- 節税対策

法人の税務に関する相談例

- 法人税の申告

- 消費税の申告

- 決算書の作成

- 税務調査の対応

- 節税対策

税理士を選ぶ基準とは?

税理士はそれぞれ得意分野や経験が異なります。そのため、相談内容に合った税理士を選ぶことが重要です。税理士を選ぶ際は、以下の点に注意しましょう。

- 得意分野や経験

- 料金体系

- 対応の丁寧さや親切さ

- 事務所の雰囲気

複数の税理士に相談して、自分や所属する企業に合った税理士を見つけましょう。

税務に関して専門家に相談したい方は「小谷野税理士法人」にお気軽にお問い合わせください。

個人および法人の税務に関しては税務署より税理士にご相談を

税務署の多岐にわたる役割や、サービスについて触れました。税務署は、市民の税務に関するサポートを行い、市民はそのサービスを利用して税務処理を行います。

税金は、私たちの生活や事業に欠かせないものです。しかし、税金に関する法律は複雑で、自分ですべてを理解するのは難しい場合があります。そのため、個人および法人の税務に関しては、税理士にご相談することをおすすめします。

税理士は、税務に関する専門家です。正しい帳簿の作成方法や、税金の申告・納付、税務調査の対応など、税金に関するあらゆる相談に対応できます。まずは、お気軽に「小谷野税理士法人」の無料相談をご利用ください