いよいよ、令和5年10月1日から「インボイス制度」が開始されます。「具体的な疑問があるが、どう対応してよいかわからない」「インボイス制度について正しく理解し、きちんと疑問を解決しておきたい」という方も多いです。この記事では、個人事業主や小規模な事業者に向けて、インボイス制度のよくある質問を厳選しました。共通・買い手・売り手の3つのセクションに分け、図解で分かりやすく解説していきますので、ぜひ参考にしてください。

目次

Q【共通】インボイス制度の「基本のき」から教えてください

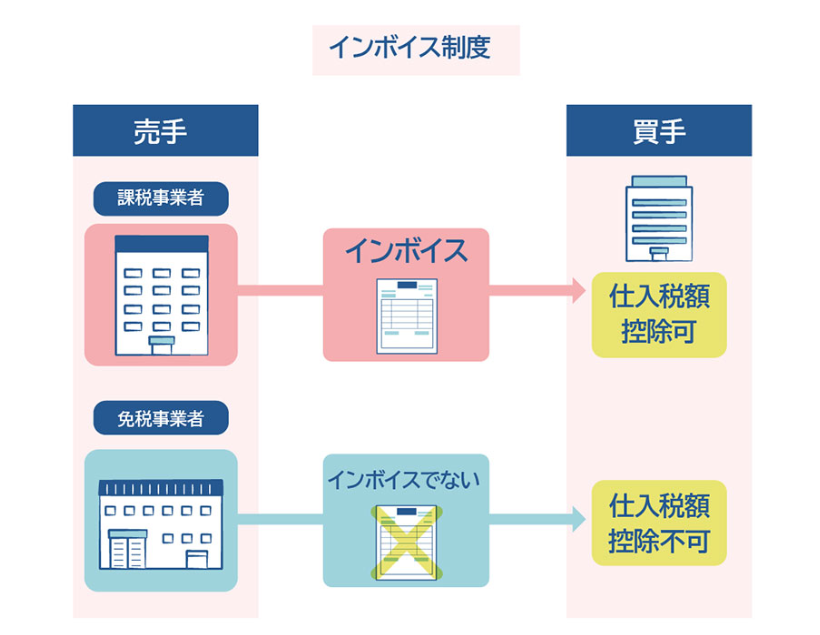

インボイス制度とは、「10%の標準税率」と「8%の軽減税率」の複数税率である消費税を、正確に納付するための制度です。

なお、制度開始後は、仕入税額控除を適用するために、原則インボイスが必要になります。インボイスを発行するには、納税地の税務署長からインボイス発行事業者として登録を受ける必要があります。ただし、インボイス発行事業者への登録は課税事業者に限られます。

そのため、現在免税事業者の方は、課税事業者になるかどうかの選択をせまられている状況といえるでしょう。

引用:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

出典:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

仕入税額控除とは

仕入税額控除とは、消費税の納税額を計算する際に、売上げの際に預かった消費税額から、仕入れ時に支払った消費税額を差し引くことです。

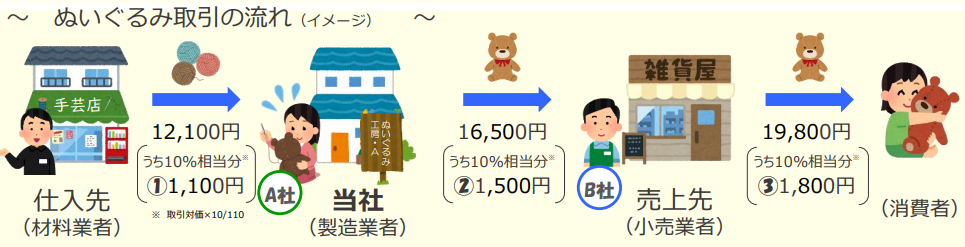

具体的な事例で解説します。この図の「A社は免税事業者」、「B社は課税事業者」です。

引用:「令和5年10月1日から インボイス制度が始まります!」国税庁

B社がA社より商品の仕入れをおこなう際、16,500円(うち、消費税1,500円)を支払いました。この1,500円が仕入れの際に支払った消費税です。その後、消費者に19,800円(うち、消費税1,800円)で販売したため、売上で1,800円の消費税を預かったことになります。

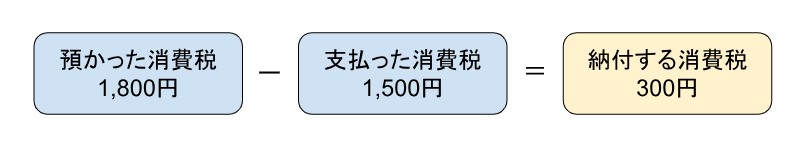

この取引において、B社が納付する消費税の計算は、売上げの際に預かった消費税額の1,800円から仕入れ時に支払った消費税額の1,500円を差し引いて算出します。

これを仕入税額控除といい、イメージとしては下図のようになります。

しかし、インボイス制度が始まると、仕入先のA社からインボイスを発行されたものしか仕入税額控除ができなくなります。そのため、この場合の納税額は下図のようになります。

つまり、課税事業者である買い手は、インボイスがなければ、これまでより多く消費税を支払うことになります。このように、インボイス制度が始まると、免税事業者と取引をおこなう課税事業者に納税の負担がかかることになるのです。取引先との関係性を保つために、免税事業者はインボイス事業者への登録をするかどうか、しっかり検討する必要があるでしょう。

出典:「令和5年10月1日から インボイス制度が始まります!」国税庁

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイスとは

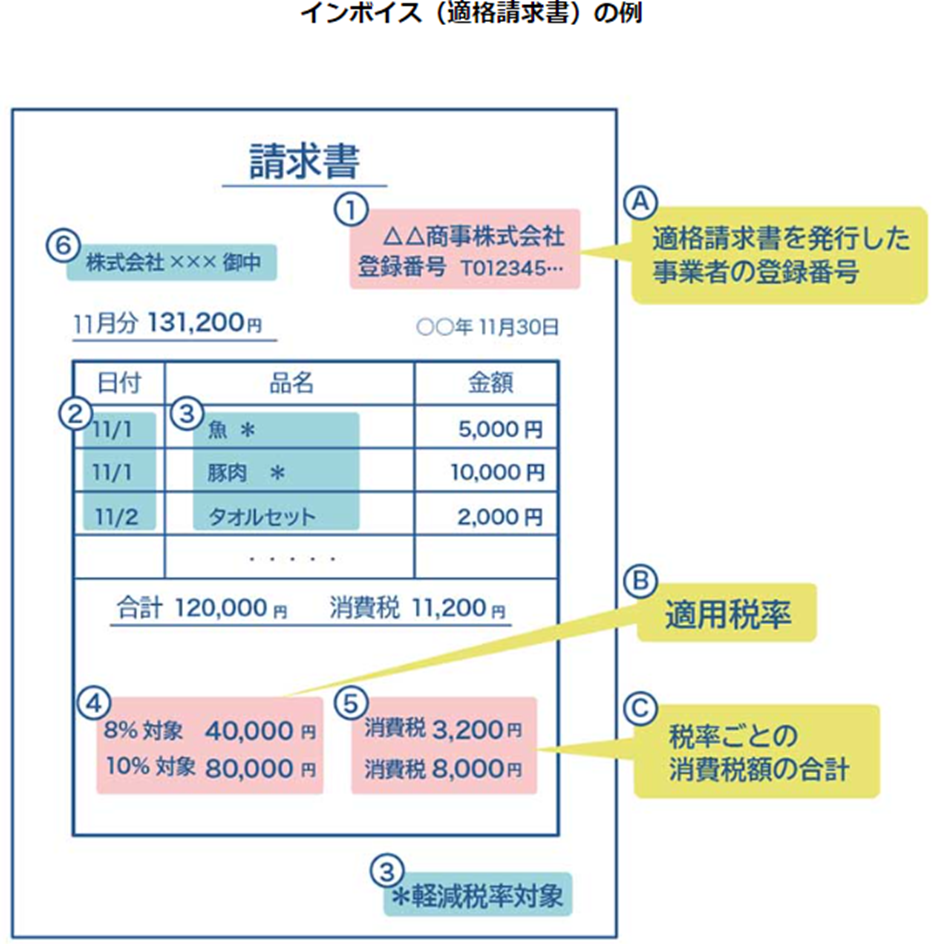

インボイスは、正式には「適格請求書」といい、売り手が買い手に正確な税率や消費税額を伝えるためのものです。具体的には、従来の「区分記載請求書」に、「登録番号」「適用税率」および「消費税額等」の情報が追加された書式のものです。

インボイス制度開始後は、買い手の求めに応じて、上図のような必要な記載事項を満たしたインボイスを発行する必要があります。

引用::「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

インボイスの基礎知識については以下の記事でくわしく解説していますので、あわせてご覧ください。

インボイス制度を簡単に解説!基礎知識・ポイントをゼロから学ぼう

出典:「令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です」政府広報オンライン

Q【共通】インボイス制度に批判的な意見が多いのはどうして?

インボイス制度が批判される理由の主なものは、以下のとおりです。一つ一つを見ていきましょう。

- 売り手の事業者によっては取引や報酬が減る可能性がある

- 売り手は請求書の様式を変更しなければならない

- 買い手は納税の負担が増える場合がある

- 買い手は取引先がインボイスを交付するか確認する必要がある

- 社会全体の取引価格が上がる可能性がある

①売り手の事業者によっては仕事の取引や報酬が減る可能性がある

課税売上高が1,000万円未満の事業者はインボイス発行は義務づけられてはいません。つまり、「免税事業者のままでもいい」ということです。しかし、免税事業者のままでは、インボイスを発行することができません。

この場合、課税事業者である取引先は仕入税額控除が受けられなくなるため、免税事業者と取引を継続しない可能性があります。取引が継続された場合であっても、納税額が増えた分の割引を要求されるケースもあるでしょう。

②売り手は請求書の様式を変更しなければならない

Q1で解説したとおり、売り手は請求書の様式の変更が必要です。パソコンで請求書を作成している場合は、新たに項目を追加し、市販の請求書を使用している場合は、登録番号のゴム印を作成するなどの対応をするとよいでしょう。

③買い手は納税の負担が増える場合がある

前述のとおり、インボイス導入後に免税事業者と取引をすると、仕入税額控除ができなくなります。その結果、本来であれば売り手(免税事業者)が納付するべき消費税分の負担が、買い手にプラスされるとも解釈できます。

したがって、「インボイスの交付」や「消費税の負担増加分の値下げ」など、取引条件の交渉が必要な場合もあるでしょう。

④買い手は取引先がインボイス発行するか確認する必要がある

取引先に免税事業者がいる場合、インボイス発行事業者になる予定があるか確認する必要がでてきます。取引先が多い場合は、確認作業がかなりの負担となることが予想されます。

⑤社会全体の取引価格が上がる可能性がある

インボイスの導入により、社会全体で取引価格が上昇する可能性も否定できません。理由としては、主に以下の2つの点があげられます。

- 仕入税額控除ができないケースがあることで「買い手」の税負担が大きくなる

- 免税事業者がインボイス発行事業者(課税事業者)となることで「売り手」の税負担が大きくなる

先に述べたとおり、免税事業者からの仕入については仕入税額控除が適用できないため「買い手」の税負担が増えることが予想されます。「売り手」である免税事業者がインボイス発行事業者(課税事業者)になると、消費税の納税義務が発生します。免税事業者であれば、受け取った消費税は全て自らの取り分でしたが、課税事業者になると何割かは納税しなければなりません。

「買い手」「売り手」の双方の税負担が大きくなることにより、これらのマイナス分が販売価格に反映される可能性があり、社会全体での取引価格、つまり物価が上昇することも考えられるでしょう。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

Q【共通】インボイスの相談はどこにしたらよいですか?問い合わせの例文はありますか?

インボイス制度についての相談は基本的に国税局や税務署、税理士などにするのがよいでしょう。代表的な相談窓口や問い合わせ例文をまとめました。

インボイス制度の代表的な相談窓口

相談方法 | 相談先 | 電話番号等 |

チャットボットで調べる (AIが24時間自動回答) | 税務相談チャットボット | 利用はここから |

電話相談 (9:00-17:00 土日祝・年末年始除く) | インボイスコールセンター | 0120-205-553 |

インターネットで調べる | 国税庁HP |

インボイス制度に関する一般的な質問や相談窓口は、国税庁の資料に掲載されています。一般的なものは上記の表を参考にしてください。

また、一般的な質問以外にも、「税理士に相談したい」「補助金について知りたい」など、内容に応じて窓口が違います。詳しくは国税庁のインボイス制度に関わる各省庁等の相談窓口一覧をご覧ください。

具体的な質問がある場合は、チャットボットや電話が便利です。

出典:「適格請求書等保存方式(インボイス制度)の手引き」国税庁

出典:「インボイス制度に関わる各省庁等の相談窓口一覧」国税庁

出典:「特集 インボイス制度」 国税庁

インボイス制度への問い合わせ例文

具体的な問い合わせ方法については、以下の例文を参照してください。

インボイスの記載事項を教えてください。 |

インボイス制度が始まる令和5年10月1日から登録を受けるためには、いつまでに 登録申請書を提出すればよいですか。 |

登録申請書を提出してから登録の通知を受けるまでにどの程度の期間がかかりますか。 |

インボイス制度の概要について教えてください。 |

出典:「適格請求書等保存方式(インボイス制度)の手引き」 国税庁

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

Q【共通】インボイスの負担軽減措置はありますか?

インボイス制度にはさまざまな負担軽減措置がありますが、ここでは3つの措置についてわかりやすく解説します。

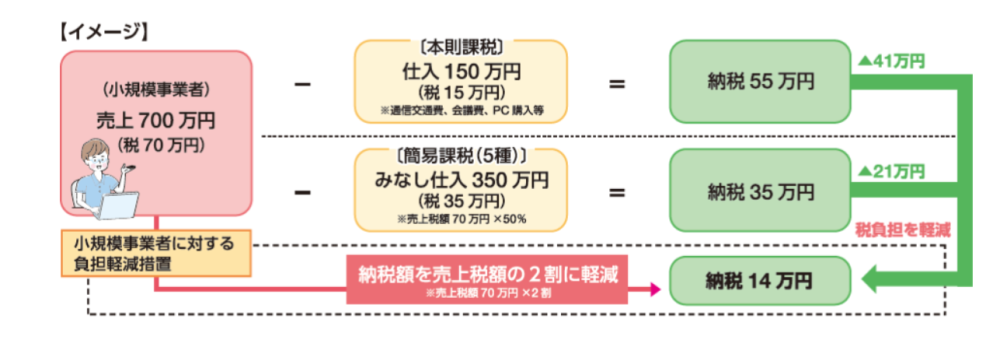

2割特例

インボイス発行事業者となるために、免税事業者から課税事業者となることを選択した場合、売上で預かった税額の2割を納めればよいという、通称「2割特例」という制度を選択することができます。

引用:「インボイス制度、支援措置があるって本当!?」財務省

上図のとおり、本則課税であれば納める消費税は55万円ですが、2割特例を選択すれば14万円となり、かなりの負担軽減につながります。また、2割特例は経費などにかかわらず、売上げにかかる税額の2割分を納付すればよいため、計算方法が簡単な点もメリットといえるでしょう。2割特例は、事前の届出は不要で、下図の申告書の黄色の下線部の欄に付記するだけで適用されます。

2割特例の適用期間は、下図のとおりです。注意点としては法人格の場合決算期によって適用期間が異なることです。正確には、法人格は令和5年10月1日から令和8年9月30日までの日の属する各課税期間にかぎり、2割特例が適用されます。

対象 | 課税期間 | 適用期間 |

個人 | 1月から12月(固定) | 令和5年から令和8年まで |

法人 | 3月決算(例) 4月から翌年3月 | 令和5年10月から令和9年3月31日まで |

出典:「インボイス制度、支援措置があるって本当!?」財務省

出典:「消費税の軽減税率制度に関する申告書等の様式の制定について」国税庁

6年間は一定割合の仕入税額控除が受けられる

インボイス制度開始後は、免税事業者との取引の場合は仕入税額控除を適用できないため、課税事業者の負担を軽減するための措置が設けられています。しかし、制度開始後6年間は、インボイスが交付されていない仕入にかかった消費税でも、次の割合を控除できる経過措置が設けられています。

- 令和5年10月1日から令和8年9月30日までの3年間は「80%」控除

- 令和8年10月1日から令和11年9月30日までの3年間は「50%」控除

下図は、本経過措置により、負担額がどれぐらい軽減されるのかをシミュレーションしたものです。

インボイス制度 | ①受け取った消費税 | ②控除できる消費税 | ③納付する消費税 |

導入前 | 1,800円 | 1,500円 | 300円 |

導入後 80%控除 | 1,800円 | 1,200円 | 600円 |

導入後 50%控除 | 1,800円 | 750円 | 1,050円 |

導入後 経過措置なし | 1,800円 | 0円 | 1,800円 |

インボイス制度の経過措置の適用を受けるためには、規定の事項が記載された帳簿及び請求書等の保存が必要となります。詳細は、国税庁の資料「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問110」で確認できます。

出典:国税庁「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問110」

少額特例

税込1万円未満の仕入れについては少額特例が適用され、インボイスが不要となります。ただし、以下の2つの条件に注意しましょう。

- 基準期間における課税売上高が「1億円以下」または、特定期間における課税売上高が「5千万円以下」の事業者

- 令和5年10月1日から令和11年9月30日までにおこなわれる仕入れが対象

負担軽減措置については、以下の記事で詳しく解説しています。あわせてお読みください。

インボイス制度に「抜け道」はある?経過措置や支援措置の活用方法についてわかりやすく解説!

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

Q【共通】インボイス制度に「対応すべき事業者」と「対応の必要がない事業者」を教えてください。

インボイス発行事業者の登録は任意ですので、現在免税事業者の方が必ず対応しなければならないものではありません。販売先の事業者によっては、インボイス登録を行わなくても影響がない場合もあります。「対応すべき事業者」と「対応の必要がない事業者」について解説します。

対応すべき事業者

販売先が課税事業者で、インボイスの発行を求められている場合は、インボイス発行事業者の登録を検討する必要があります。また、自社が買い手側の場合は、仕入先の事業者に「インボイスの発行は可能か」どうかの確認を行うとよいでしょう。

対応の必要がない事業者

なお、対応の必要がないと考えられる事業者は、以下のとおりです。

- ①売り手・買い手とも「免税事業者」の場合

- ②買い手が「一般消費者」である場合

- ③買い手が「簡易課税」を選択している場合

①、②どちらも消費税を納付しないため、インボイスを必要としません。また、③は仕入税額控除にあたってインボイスの保存を必要としないため、影響がないと考えられます。

Q【買い手】インボイス制度で買い手が対応することはなんですか?

買い手側の事業者は、まず「2割特例」や「簡易課税制度」を適用するか検討するとよいでしょう。これらを適用する場合、仕入税額控除のためのインボイスは必要ありませんので、以下の対応は不要です。

- 自社の仕入れや経費についてインボイスが必要な取引か検討する⇒一度きりの取引や少額な取引であっても、原則インボイスの保存が必要です。

- 仕入先がインボイス発行事業者となるか事前に確認する

- 仕入先から受け取る請求書等が記載事項を満たしているか確認する

- 必要であれば、取引価格の見直しを協議する

- 受け取った請求書等をどのように保存・管理するか検討する

- 帳簿へどのように記載するか、仕入税額の計算方法を検討する

詳細については国税庁のインボイス制度への事前準備の基本項目チェックシートをご確認ください。

出典:「インボイス制度への事前準備の基本項目チェックシート」 国税庁

Q【買い手】インボイスに対応していない事業者に対し「値引の要求」や「取引停止」はできますか?

結論からいうと、「値引きの要求」や「取引停止」をすること自体は問題ありません。しかし、どちらも以下の法律に抵触しない範囲で行うことが大切です。

- 独占禁止法:取引上優位にある事業者が、その立場を利用して相手に不当な利益を課すことを規制する法律

- 下請法:下請け業者の利益を保護するための法律

値引の要求は消費税の20%を上限に検討する

売り手が免税事業者であることにより、買い手側は仕入税額控除を受けられなくなります。そのため、買い手側は税負担が増えることから、売り手に対して値引きを要求することは自然な流れともいえるでしょう。

ただし、買い手側の優位な立場を利用して、「値下げに応じなければ取引を中止する」など一方的に要求することは独占禁止法上問題になる場合があります。値引き金額に関しては、公正取引委員会のHPによると「仕入税額控除が制限される分」とされています。

免税事業者との取引であっても、経過措置により、制度開始から3年間は80%の仕入税額控除が受けられます。値引きの要求は実質負担となる、消費税相当額の20%を上限にすることがのぞましいです。詳細は、公正取引委員会が発表している資料「インボイス制度後の免税事業者との取引に係る下請法等の考え方」がわかりやすいです。抵触するケースが図解になっているので参考にするとよいでしょう。

出典:「インボイス制度後の免税事業者との取引に係る下請法等の考え方」 公正取引委員会

取引の停止

免税事業者との取引が多い事業者などは、取引の停止を決断することもあるかもしれません。買い手側の事業者が、どの事業者と取引するかは基本的に自由ですので、それ自体は問題ありません。

しかし、先述した通り、優位な立場を利用して、買い手側が一方的に低すぎる取引価格を設定するなど、不当な条件を提示し、結果的に取引の停止になった場合には、独占禁止法上問題となるおそれがあります。双方が納得するまで協議した上で、値下げや取引停止を決めることが大切でしょう。

Q【売り手】インボイス制度で売り手が対応することはなんですか?

売り手側がインボイス制度に対応するにあたり、検討・進めていくべき事柄を手順に合わせて紹介します。

現在の書類内容の確認

インボイスに対応した書類を準備するため、現在交付している書類について以下を参考に確認しましょう。

- 納品書は取引のたびに交付しているのか

- 請求書はまとめて月ごとに交付しているのか

- レシートや手書きの領収書を交付しているか

インボイス制度に対応するための修正案を検討

現在交付している書類が、インボイスに対応するためにはどう修正すべきか検討します。インボイスの記載事項は以下のとおりで、太字が追加された事項です。

- インボイス発行事業者の氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象の品目である場合は、その旨も記載)

- 税率ごとに区分(8%または10%)して合計した対価の額と適用税率

- 消費税額

- インボイスの交付を受ける事業者の氏名または名称

上記のほか、以下の対応をする必要があります。

- インボイスを登録した旨を取引先へ報告する

- インボイスの保存方法や売上税額の計算方法を検討する

- インボイスの交付方法を取引先と共有する

- 必要であれば取引価格の見直しを自社で検討する

詳細については国税庁のインボイス制度への事前準備の基本項目チェックシートをご確認ください。

出典:「インボイス制度への事前準備の基本項目チェックシート」 国税庁

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

Q【売り手】インボイスで税抜と税込が混在するときの対処法は?

1つのインボイスで税抜と税込が混在する場合は、「税抜」か「税込」のどちらかに統一して、合計金額を記載する必要があります。品目一つ一つの明細は、税込と税抜が混在していても問題ありません。しかし、インボイスは、記載事項の要件として「税率ごとに区分した合計金額の記載」が必要であるため、税抜価格に統一して合計額を記載します。

消費税額の算出の際の端数処理は「税率ごとに1回まで」である点に注意が必要です。

出典:「インボイス制度に関するQ&A問57」 国税庁

出典:「税率ごとに区分した消費税額の端数処理」国税庁

Q【売り手】インボイス登録事業者にならない場合はどうなりますか?

前々年度の課税売上が1,000万円以下の事業者にとっては、インボイス登録は義務ではなく任意ですので、登録しないという選択もできます。その場合どのような影響があるか解説します。

売り手がインボイス登録事業者にならないメリット

売り手側であり、本来免税事業者であるのにも関わらず、インボイス登録事業者になるのに抵抗がある場合、インボイス登録事業者にならないのも一つの選択肢です。その場合のメリットはどのようなことが考えられるでしょうか?

- 課税売上が1,000万円を超えない限り納税負担が増えない

- インボイスに対応した請求書に変更しなくてよいため事務負担が増えない

売り手がインボイス登録事業者にならないデメリット

売り手が免税事業者として活動する場合のデメリットは、取引の継続や取引金額の値下げです。事業者にとって重大な事案です。登録事業者にならないことで受けかねない損失をよく確認し、検討するのがのぞましいでしょう。

- 取引先は仕入税額控除ができなくなる

- 取引先の消費税の負担が増えるため値下げや取引停止の可能性がある

Q【売り手】買掛金と相殺する場合はインボイスの仕訳はどうなりますか?

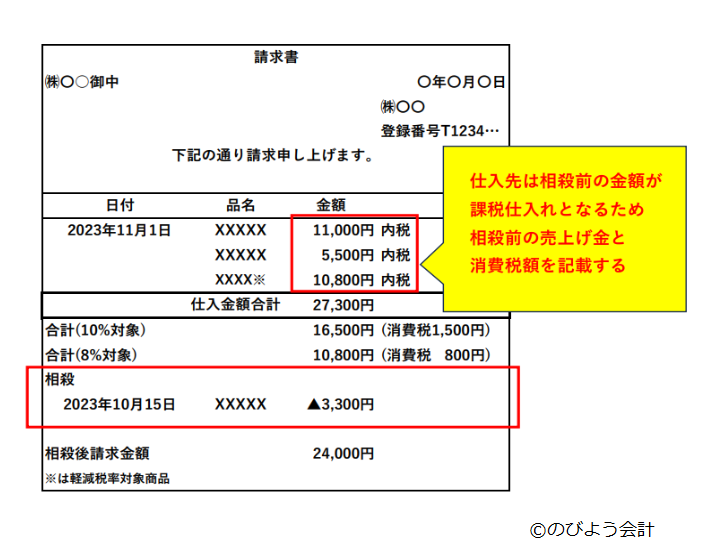

商品の販売先に対して買掛金があり、相殺する場合の請求書については、下記の点に注意して作成します。

- 単純に売上金額と買掛金を差し引いた金額を記載するのではなく、相殺前の売上金額と消費税を記載する

- 相殺する金額に「-」や「▲」を付けて記載する

- インボイスとして必要な事項を記載する

仕入先は相殺前の金額が課税仕入れ額になるため、相殺後の金額で請求書を作成しないように注意が必要です。相殺金額を表示し、支払金額がいくらになるのかを記載するのがわかりやすいです。以下は、相殺する場合の請求書の例です。

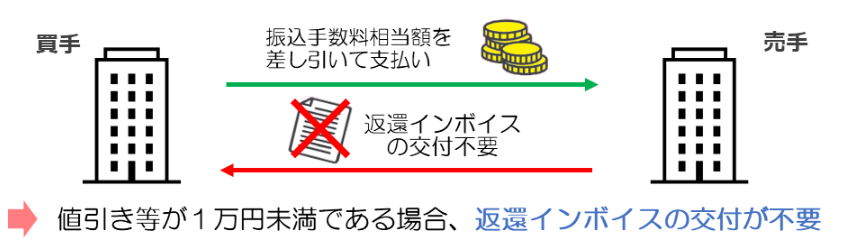

売り手が負担する振込手数料について、振込の際に、取引先が金融機関に支払い、売上金額から振込手数料分を相殺して支払われるケースについて説明します。

引用:「少額な返還インボイスの交付義務免除の概要」国税庁

通常、インボイス発行業者が、取引の際に値引きなどをおこなった場合、返還インボイスを交付する必要があり、大きな事務負担になります。上記のケースも実質値引きにあたるため、売り手が負担する振込手数料相当額を「売上値引」として処理できます。通常、振込手数料は1万円未満のため、返還インボイスの交付は不要です。

商品を11,000円(うち消費税1,000円)を取引先に売り上げた際に、振込手数料500円を差し引いて振り込まれた場合、仕訳は以下のようになります。これまで、売り手側が負担した振込手数料を「支払手数料」として処理しているケースもあったでしょう。相手先から振込手数料分のインボイスの交付を受けることは、現実的には難しいと考えられます。事務手続きの負担軽減のためには「売上値引」として処理することが最適といえるでしょう。

インボイス制度を理解し今後のビジネスを円滑に

インボイス制度のよくある質問を、共通・売り手・買い手の3つのセクションに分け、図解を使って解説しました。現在、抱えている疑問を解消し、インボイス制度を深く理解することで、今後の対応をスムーズにおこなうことができるでしょう。

インボイス制度は消費税の納税に関わる重要な制度です。今後の取引や業務を円滑にすすめるためにも、不安がある方は「小谷野税理士法人」にご相談ください。