インボイス制度の導入により、インボイス制度がもたらす負担はどれぐらいなのか、その負担が軽減される「抜け道」は存在するのか、と疑問に思う方もいるでしょう。これらの疑問に対する答えを求め、インボイス制度の基本から、対象となる事業者の特徴、さらには影響を受ける事業者がどのように対応すべきかについて、総合的に解説しています。

目次

インボイス制度に抜け道はある?

済み

済み

多くの事業者が頭をかかえるインボイス制度ですが、抜け道はあるのでしょうか。残念ながら、抜け道はないといえるでしょう。しかし、事前に対策することで、インボイス制度による影響を小さくすることは可能です。

特に、前々年度の課税収入が、1,000万円以下の免税事業者は、インボイス発行事業者への登録が義務付けられているわけではありません。免税事業者を前提にした「消費税の負担を増やさないための対策」を模索しましょう。

買い手に実質的な値上げ交渉をする

ここでの「値上げ」とは、取引先に消費税の負担をしてもらうという意味です。「インボイスの発行はできないものの、今までどおりの価格で取引を継続させてほしい」という交渉なので、簡単ではありません。しかし「長年の取引関係」や「唯一無二の技術」などがカギとなり、交渉が成立するケースがあります。

実際に、長年の付き合いがある取引先が免税事業者の高齢者であり、インボイス制度への対応が難しいことから、買い手が仕入税額控除ができない分の消費税を負担をする、といった事例も存在します。

他にも、取引先にとって代わりのきかない独自の技術やノウハウ、サービスを提供している場合には、交渉成立はさほど難しくないかもしれません。また、インボイス制度開始後の6年間は経過措置の適用があるため、取引先の消費税の負担も少ないことから、当面の間は交渉のハードルが低いとも考えられます。

新たな顧客をさがす

既存の取引先との交渉が難しい場合は、新たな顧客をさがすことも一つの対策といえるでしょう。契約交渉の際に「免税事業者であること」や「課税事業者と比較してどれだけ税負担が増加するか」をきちんと説明すれば、買い手は他社と対等に比較検討することができます。消費税負担の説明をするときは、後述する負担軽減措置をふまえた説明が必要です。

3年経過後、6年経過後と取引先の税負担が変わることになるので、正しく説明できるように注意する必要があるでしょう。

負担軽減措置を活用する

インボイス制度の負担軽減措置に「2割特例」があります。これは、免税事業者がインボイス発行事業者となった場合の「消費税の負担を軽減する」ための救済措置です。

やむを得ずインボイスの登録が必要となった場合は、2割特例を選択することで税負担を最小限に抑えられます。負担軽減措置について次項で詳しく見ていきましょう。

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイス制度:買い手側の負担軽減措置

インボイス制度には、買い手・売り手に向けた負担を軽減するための制度がいくつか用意されています。まずは買い手のインボイス制度による負担軽減措置について紹介します。

買い手には

- 少額特例

- 最初の3年間・次の3年間の経過措置

といった負担軽減措置があります。制度を正しく理解し、事務と税それぞれの負担を軽減するために積極的に活用していきましょう。

出典:財務省「インボイス制度の負担軽減措置のよくある質問とその回答」

少額特例

少額特例とは、インボイス制度が始まる2023年10月1日から2029年9月30日までの間、小規模な事業者が買い手側である場合に、利用できる税務上の優遇措置です 。少額特例を利用すると、税込1万円未満の商品やサービスを購入した場合、インボイスを保管しなくても、帳簿に取引内容を記入するだけで、仕入税額控除を受けられます。

なお、少額特例は、自身の売上高が下記の「どちらか」に該当する場合に適用できます。

- 2年前の年間の課税売上高が1億円以下である場合

- 前年の上半期の課税売上高が5千万円以下である場合

少額特例制度の適用を受けるために、必要な事前手続きはありません。1万円未満とごく少額な経費にしか適用されませんが、万一インボイスを紛失した場合も、きちんと帳簿をつけていれば仕入税額控除が適用されます。

出典:国税庁「少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要」

最初の3年間・次の3年間の経過措置

インボイス発行事業者に登録していない免税事業者への支払いについては、6年に及ぶ経過措置が適用されます。経過措置は、インボイス制度が導入される2023年10月1日から2029年9月30日までの間に限り、一定の条件を満たす場合には、免税事業者や適格請求書発行事業者以外の課税事業者との取引でも、仕入税額控除が一部認められる制度です 。

今までの仕入税額控除額から、下記の控除割合の分だけ控除が可能となります。

- 2023年10月1日から2026年9月30日まで:80%

- 2026年10月1日から2029年9月30日まで:50%

なお、経過措置を受けるためには、帳簿と請求書等を保管が義務付けられています。帳簿には、取引相手の氏名や取引日、取引内容(経過措置対象の課税仕入れであること)、支払金額などを記録します。請求書等は、今まで求められていた記載内容が記載されていれば問題ありません 。

出典:国税庁「5.過措置」

インボイス制度:売り手側の負担軽減措置

売り手には、下記のインボイス制度の負担軽減措置があります。

- 2割特例

- 返還インボイスの交付免除

2割特例

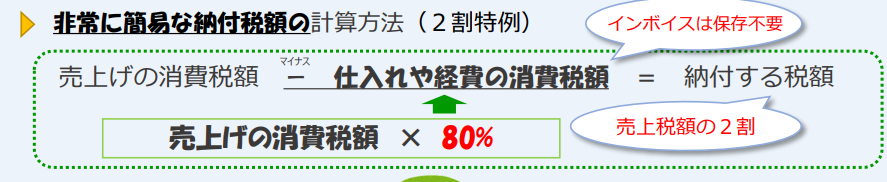

2割特例とは、インボイス制度が導入される2023年10月1日から2026年9月30日までの間、インボイス制度によって免税事業者から課税事業者となった事業者が、売り手の場合に利用できる税務上の優遇措置です 。

引用:「インボイス制度が始まります!」国税庁

2割特例を利用すると、売上に係る消費税の2割だけを納付し、残りの8割は仕入税額控除として計算できます 。この2割特例は、事前の申請が不要で、消費税の申告書に2割特例を選択することを記載すれば、適用されます。また、消費税の申告期間ごとに、2割特例を利用するかどうかを選択することも可能です 。

少額返還インボイスの交付義務の免除

商品の販売後、もし商品が返品されたり、値引きがあったりした場合、売り手は「返還インボイス」を作成して買い手に渡す必要があります。これは、元の取引の詳細と、どのくらいの金額が返還されるべきかを示すものです。

返還インボイスの記載事項は下記の通りです。

- 「事業者の氏名」と「登録番号」

- 「返還をした年月日」と「返還をした商品等を販売した年月日」

- 返還をした商品等の内容

- 税率ごとの合計金額(8%対象・・・〇〇円、10%対象・・・〇〇円)

- 税率ごとの合計金額の「消費税額」または「消費税率」

引用:「適格請求書等保存方式(インボイス制度)の手引き」国税庁

返還する金額が税込みで1万円未満の場合は、この「返還インボイス」を作成する必要はありません。これが「少額返還インボイスの交付義務の免除」です。該当する取引としては、振込手数料を売り手が負担して、それを値引きとして処理するケースがあります。この場合、手数料は通常1万円未満であるため「返還インボイス」を作成する義務が免除されます。また、この制度は全事業者が対象であり、適用される期間の制限はありません。

出典::国税庁「適格請求書等保存方式(インボイス制度)の手引き」

インボイス制度とは?

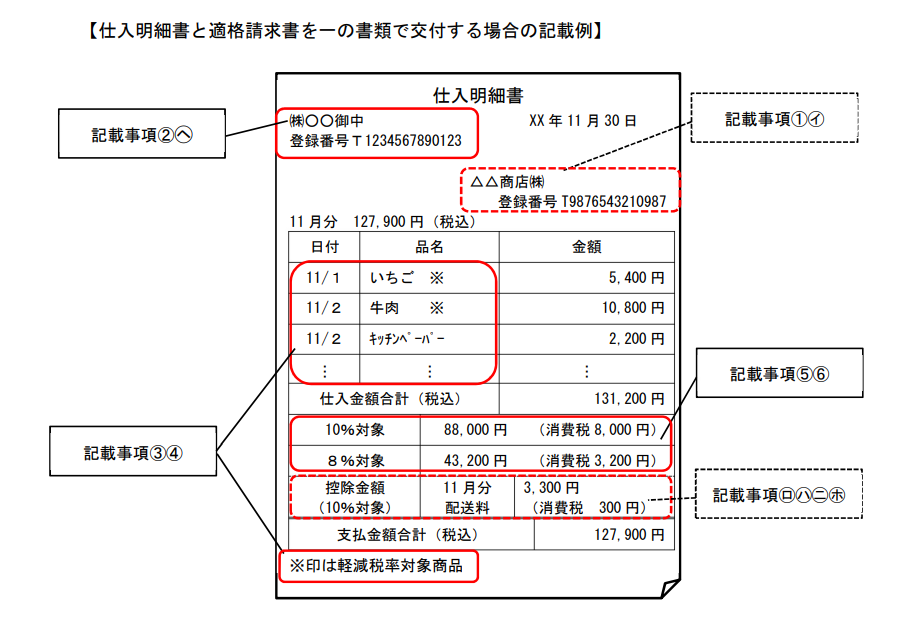

インボイス制度とは、正確には「適格請求書等保存方式」といいます。この制度の主な狙いは、消費税の透明性を向上させて、税に関する取引を明確にすることです。インボイス制度が始まると、請求書に記載しなければならない項目が変わります。

インボイス開始前の制度は「区分記載請求書等保存方式」といい、以下の項目について記載が求められています。

- 事業者の氏名

- 取引年月日

- 取引内容

- 税率ごとの合計金額(8%対象・・・〇〇円、10%対象・・・〇〇円)

- 軽減税率(8%)の対象商品である旨(下記の図では、「※」が使われています。)

- 相手方の氏名

インボイス制度により、新たに以下の「3つの項目」が追加されました。

- 事業者の登録番号

- 適用税率(8%・10%)

- 消費税額

インボイスを発行するには「登録番号」を取得する手続きが必要です。具体的には、「適格請求書発行事業者」として登録することで、登録番号が与えられます。ただし、登録をすると課税事業者となるため、消費税の申告・納税を行う必要があります。特に、これまで消費税の申告がなかった方(免税事業者)の場合は、新たに消費税の負担が生じる点をよく検討してから、課税事業者登録をする必要があるでしょう。

出典:国税庁 「帳簿及び区分記載請求書等の記載に係る留意点」

出典:国税庁 「適格請求書等保存方式 の概要」

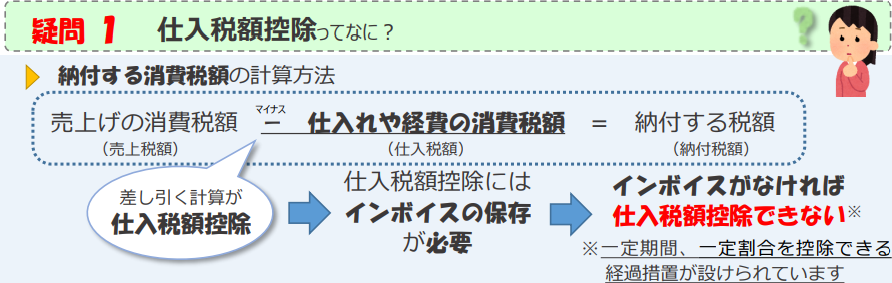

インボイス制度の問題点や影響

インボイス制度の問題点は、消費税の納税の負担や、経理事務の負荷が大きくなることにあり、事業規模や業種などにより、その度合いは異なります。インボイス制度導入による大きな影響の一つに、インボイスがなければ「仕入税額控除」ができないという点があげられます。仕入税額控除とは、消費税を計算する際の「経費」のようなものです。仕入税額控除が少なくなると、買い手の消費税の負担が大きくなります。

引用:国税庁 「インボイス制度が始まります!」

このように、インボイス制度によってこれまでの消費税のルールに大きな変更が生じます。事業者は、この制度にどう対応するのかをしっかりと理解し、適切な手続きを踏む必要があるでしょう。

インボイス制度の影響が大きい事業者は?

税負担の増加の影響が大きい事業者は、主に次の3つのケースがあげられます。

企業に対して商品やサービスを提供している免税事業者

企業に対して商品やサービスを提供している免税事業者とは、具体的には、建設業の一人親方などが該当します。買い手である取引先が仕入税額控除を受けるためには、売り手がインボイスを発行する必要があるため、買い手からインボイスの登録を依頼されるケースがあります。

このような場合、免税事業者は課税事業者登録を行うことで消費税の納税義務が発生するため、税負担の増加の影響が大きくなる可能性があるでしょう。

免税事業者との取引が多い課税事業者

2つ目のケースは、免税事業者との取引が多い課税事業者の場合です。先程とは逆の立場になりますが、一人親方などに業務を依頼する元請業者もまた、インボイス制度の影響を受ける可能性があります。

具体的には、免税事業者との取引が多いケースでは、免税事業者が登録しないことで税負担が大幅に増加することが予想されます。たとえば、人手不足などの理由でやむを得ず今までどおりの条件で取引を続けた場合、仕入税額控除が少なくなり、消費税の負担が大きくなります。

このケースでは、取引先がインボイス発行事業者に登録するかどうかを確認し、「登録しない事業者とは交渉」ということも起こり得るでしょう。このような交渉では、買い手の税負担が増える分、「取引金額の値引きを要請する」などの対策が考えられますが、一方的な値引きや取引停止をすると「独占禁止法違反」などのおそれがあります。

引用:公正取引委員会 「インボイス制度後の免税事業者との取引に係る下請法等の考え⽅」

きちんと話し合って合意を得るステップを踏む必要があるため、インボイス制度にむけた準備の負担も大きいといえるでしょう。

出典:公正取引委員会 「インボイス制度後の免税事業者との取引に係る下請法等の考え⽅」

本則課税で消費税の申告をしている事業者

3つ目のケースは、本則課税で消費税の申告をしている事業者です。仕入税額控除は「本則課税制度」と「簡易課税制度」の2種類の計算方法があります。それぞれ、仕入に関する消費税は、以下のような考え方に基づいて算出します。

- 本則課税:実際に支払った経費に対する消費税額

- 簡易課税:売上に対する消費税額×みなし仕入率

本則課税の場合、インボイスとそれ以外に区分する必要があるため、事務負担が増加します。事務負担を軽減するためにシステムを導入するなど、コストが増える可能性もあります。

インボイス制度の影響が小さい事業者は?

一方で、インボイス制度の影響を受けにくい事業者も存在します。

一般消費者向けに商品やサービスを提供している免税事業者

一般消費者向けに商品やサービスを提供している免税事業者とは、具体的にはエステサロンなどの一般の消費者に向けた事業が該当します。このような事業の場合は、買い手が消費税の申告をすることがないため、インボイスを発行する必要がないと考えられます。

また、上記のケースでは、基本的に消費税の負担もなく、請求書や領収書も今までどおりで問題ないため、インボイス制度の影響は少ないといえるでしょう。

簡易課税制度を適用している事業者

先程も触れたとおり、簡易課税制度は「売上に対する消費税額×みなし仕入率」で仕入税額控除を計算します。簡易課税制度のみなし仕入率は以下のとおりです。

引用:国税庁 「簡易課税制度」

この制度は、売上高をベースに仕入税額控除の計算をするため、取引先がインボイス発行事業者の登録をしていなかった場合でも、消費税の負担に影響はありません。自身が発行する請求書等の様式をインボイスにするだけで対応が可能であるため、インボイス制度の影響は少ないといえるでしょう。ただし、簡易課税制度を選択すると2年間は本則課税に変更することができません。迷いがある場合は、税理士などに相談しましょう。

出典:国税庁 「簡易課税制度」

インボイス制度や消費税納付について、ご不安がある方は「小谷野税理士法人」にお気軽にお問い合わせください。

インボイス制度はそもそも何のため?

インボイス制度は、主に「複数税率への対応」と「益税の廃止」を目的として設計されました。制度の問題点ばかりに注目しがちですが、ここでは、そもそもの導入の背景などについて深掘りしていきます。

複数税率への対応

令和元年10月より、消費税は10%と8%の複数税率が導入されています。

複数税率となることで、より正確に消費税額や消費税率を伝える必要があるという理由から「区分記載請求書」が導入され、続いて、区分記載請求書をより詳細にしたインボイスの導入が決定されました。

益税の廃止

益税は「えきぜい」と読みます。一般的に消費者などから預かった税金を国に納付せずに、自身の利益とすることです。

消費税は「預かり税」とされ、「事業者が消費者や売上先から消費税を預かって、消費者に代わって納付する税金」といわれることがあります。しかし、免税事業者の場合は、受け取った消費税額は納付されることなく事業者の利益となるため、これが「益税」であるとして問題視されてきました。

インボイス制度は、免税事業者からの仕入税額控除を制限することで、上記のような益税部分の税収を確保することが導入の背景の一つといわれています。

益税(えきぜい)はずるい?

「国民から預かった税金を利益にしている」というと、「ずるい」と感じる方もいるかもしれません。過去の裁判では、国は以下の主張をしています。

この判決を踏まえると、消費税は消費者からの「預かり税」ではなく、そもそも売上の一部ということになります。そして、預かり税でなければ「益税」は存在しない、という捉え方も可能でしょう。「ずるい」と感じる方もいるかもしれませんが、免税事業者や簡易課税制度は、小規模な事業者の事務負担を軽減する目的で認められているものであり、事業者の選択肢の一つとなっている点に留意する必要があります。

インボイス制度は誰のための制度?

インボイス制度により、事業者側は、消費税の適用税率や消費税額などを確認しやすくなり、結果として、より正しい消費税の計算や申告が可能になると考えられます。一方で、国側は、インボイス制度により免税事業者からの仕入税額控除を制限するため、より適正に消費税が納税されることを期待しているでしょう。

たしかに事業者の負担が大きいことは事実ですが、適正な納税により税収が増えることで、「社会保障や少子化対策の費用」も増え、社会全体が豊かになるという考え方もできることから、一概に、誰のための制度かを判断することは難しいでしょう。

詳細はこちらの記事で解説していますので、あわせてご覧ください。

ゼロから学ぶインボイス制度の基礎知識!ポイントを簡単にわかりやすく解説!

インボイス制度に関するQ&A

インボイス制度にまつわるQ&Aにお答えします。

Q:インボイス制度は白色申告の事業者にも影響があるのですか?

インボイス制度は白色申告の事業者にも影響があります。前述のとおり、インボイス制度が始まると、仕入税額控除をするためには、インボイスを保管する必要があります 。そのため、白色申告であっても消費税の課税事業者である場合は、インボイスを受け取って保管する必要があります 。

また、白色申告の事業者も、適格請求書発行事業者に登録することができます 。登録すると、売上先の事業者からインボイスの交付を求められた場合に対応できるため、必要があれば登録するとよいでしょう。

Q:インボイスに登録すると副業がバレるのでしょうか?

インボイス制度に登録すると、国税庁のホームページに氏名や登録番号などが公開されます。そのため、インボイス制度に登録したことで副業がバレる可能性はゼロとはいえませんが、非常に低いと考えられます。

理由としては、インボイス制度に登録した方の情報は、適格請求書発行事業者公表サイトで検索できますが、その検索方法は登録番号に限られるためです。登録番号は、基本的には取引先だけに知らせるものであり、勤務先に登録番号を知られるということは考えにくいでしょう。さらに、公表サイトで確認できるのは下記の事項であるため、個人情報は「氏名」のみとなります。

- 氏名

- 登録番号

- 登録年月日

- 登録取消年月日

- 屋号、事務所所在地 (※希望者に限る)

したがって、インボイス制度に登録したことが原因で、副業がバレるというリスクは低いといえるでしょう。

Q:インボイス開始で廃業した場合、なにか補償はあるのでしょうか?

残念ながら、廃業による補償はありません。そのため、インボイス制度によって廃業しないためにも、きちんと対策することが大切です。また、インボイス制度に対応するためにシステムの導入などが必要な場合は、補助金の対象になることもあります。

補助金なども含めてインボイス制度に関する情報は国税庁ホームページなどで確認するとよいでしょう。

インボイス制度に抜け道はないため措置制度を活用がカギ

一般的には、インボイス制度には「抜け道」がないとされていますが、経過措置や負担軽減措置をうまく活用することで、税負担や事務負担を軽減することは可能です。負担軽減措置は、売り手側と買い手側のそれぞれの立場で選択できるものがあるため、多くの事業者が利用することができます。

また、上記の制度を利用する以外にも、場合によってはインボイスに登録せずに今までどおり事業を運営することも可能です。具体的な対策としては「実質的な値上げ交渉」や「新たな顧客の獲得」があげられるでしょう。

インボイス制度は複雑で、さまざまな影響をもたらします。しかし、正しい知識を持ち、しっかりと対策することによって、その影響を最小限に抑えることも可能であるため、負担軽減措置や具体的な対応策について押さえておくとよいでしょう。