SPC(特別目的会社)は、親会社から特定の事業を切り離し、その運営をするために設立される法人です。国内では1998年6月にSPC法が公布され、SPC設立が可能となりました。そのSPC設立を行うことで、会社にはどのようなメリットやデメリットがあるのでしょうか。また、SPC設立には複数の種類があるため、スキーム図を使って分かりやすく説明します。

なお、会社設立に関しては、ぜひ小谷野税理士法人までご相談ください。

目次

SPC設立(特別目的会社設立)とは

SPC設立は、SPC(Special Purpose Company=特別目的会社)と呼ばれる会社の立ち上げのことです。SPC設立とは、どのような仕組みで、何を目的とするのか説明します。

不動産を証券化し資金調達するSPC設立

SPCは、不動産を担保に証券を発行したり、親会社から特定の資産を切り離して活用したりするための会社です。

特定の目的だけを持つ会社のため、日本語では特別目的会社と翻訳されています。

親会社は設立したSPCに保有している資産を売却し、その資産を担保に資金調達が可能です。

SPCは一般的に、M&Aや不動産開発といった多額の資金調達をする際に用いられています。

また、SPCは、資産の流動化に関する法律(SPC法)に基づき、株式会社のような営利目的の事業を行えないのが特徴です。

このSPC法で対象される資産は、不動産以外にも、流動化が可能なものとして債券・住宅ローン・太陽光発電などが数えられています。

債券の流動化方法は、売掛債権の証券化・売掛債権担保融資・手形割引、そしてファクタリングです。

ファクタリングは、ファクタリング会社に売掛債権を売却することを指します。

ファクタリング会社を仲介するため手数料は差し引かれますが、売掛金の支払い期日前に資金調達が可能です。

住宅ローンの場合は、住宅ローン債券を信託銀行に信託し、その信託受益権を証券化して投資家に譲渡します。

太陽光発電では、不動産同様に証券化やSPC設立による流動化が活用可能です。

SPC設立の目的は不動産投資の小口化

SPC設立には、資産の管理やM&A・不動産投資の実施といった利用方法がありますが、より具体的な目的は、資金調達をしやすくするための不動産投資の小口化です。

不動産投資は高額なため、資金を提供できる投資家は一部に限られてしまいます。

そこで、不動産投資を小口に証券化することで、少額で買い求めやすくし、広く投資を募れるようにするのです。

結果的に不動産投資の小口化は投資の呼び込みにもつながることから、事業をスムーズに進められます。

また、SPC設立は、不動産投資の小口化だけでなく、企業プロジェクトのリスク隔離や一時的な資産保有も目的です。

関連記事:SPC(特別目的会社)とは?目的やスキーム、活用事例を解説

SPC設立と他の会社設立との違い

SPC設立と他の会社設立とでは、具体的にどのような点が異なっているのでしょうか。株式会社設立やペーパーカンパニー設立との違いを説明します。

SPC設立と株式会社設立の違い

SPC設立と株式会社設立には、設立目的と手続きに違いがあります。

まず、前述している通り、SPCは不動産投資を小口化したり、資産を保有するだけであったり、営利を狙った会社ではないことが特徴です。

一方の株式会社は、株式を発行して資金を集め、その元手で事業を行う会社を指します。

さらに、SPC設立と株式会社設立の違いとして挙げられるのが、SPC法(資産の流動化に関する法律)による設立か、会社法による設立かです。

ただし、SPCであっても、会社法で設立することができ、不動産の証券化も行えます。

SPC法での設立と会社法での設立の違いは、次のような点です。

【SPC法での設立】

- 資本金:10万円以上

- 登録免許税:3万円

- 役員:取締役1人と監査役1人が必要

【会社法での設立】

- 資本金:1以上

- 登録免許税:15万円

- 役員:取締役1人で設立可能

会社法でSPCを設立する方法は、特にM&Aで用いられています。

M&Aでは買収した株式会社を合併させるケースが一般的であるため、SPCもあらかじめ株式会社として設立されるのです。

SPC設立とペーパーカンパニー設立の違い

SPC設立とペーパーカンパニー設立の違いは、役目や目的の有無です。

ペーパーカンパニーは、法人として登記されているにも関わらず、実際には事業の実態や活動のない会社を指します。

ペーパーカンパニーと判断されると、設立した目的は脱税や犯罪ではないかと疑われるケースもあるため注意しましょう。

一方のSPCも、資産は保有していますが、実際に事業が行われていない点は同じです。

ただし、SPCは不動産の小口化により資金を調達しやすくし、資産の流動性を高めているという役割を果たします。

事業としての役目を持っている点が、ペーパーカンパニーとの違いです。

SPC設立のメリット

SPC設立は資金面やリスク回避がメリットです。SPC設立が会社にとってどのような利益をもたらすか、詳しく紹介します。

資金を調達しやすい

前述している通り、SPC設立におけるメリットの1つが資金調達のしやすさです。

大規模な不動産開発の場合、不動産が高額であるほど資金を提供可能な投資家は限られ、売却までに期間がかかります。

そこで不動産を小口に証券化し、多くの投資家にとって求めやすい価格に設定するのがSPCの目的です。売却がスムーズに進むことで、資金調達の期間も短縮されます。

親会社が倒産しても悪影響を受けない

SPCを設立した親会社が倒産したとしても、SPC自体がその倒産による悪影響を受けることはありません。このようなリスクの回避方法が、倒産隔離です。

親会社が倒産すると、債権者や管財人は債権を回収しようとします。その際、親会社から隔離されているSPCの保有資産は、その差し押さえの対象には入りません。

この倒産隔離により、SPCの信用に傷がつくこともないのです。

そのため、投資家は親会社の信用評価を気にすることなく、SPCと不動産の取引を続けられます。

ただし、隔離倒産による影響回避のためには、そもそも法律的に十分な隔離措置を講じていることが前提です。

具体的な隔離措置として認められるものには、他業規制(当初目的事業以外の禁止)の他、不動産の所有権がSPCに移った際、その不動産が正当に売買された真正売買が実際にあることが挙げられます。

SPCの資産が、親会社から明確に切り離されている事実の有無が重要です。

親会社の財務に負債の悪影響を与えない

SPCを設立することにより、親会社に負債の影響を与えない不動産開発が可能です。

負債を含む会社の資産を、親会社の財務外とするシステムは、オフバランス化と呼ばれます。

大規模な不動産開発を進める際は、特に最初の負債は多額です。

その際、SPCを設立することによるオフバランス化で、大規模な不動産開発であっても親会社の財務を悪化させません。

また、その逆のパターンも存在します。

親会社の信用力が低く、融資を受けにくい場合でも、SPCを設立することでオフバランス化が機能し、SPCの信用をもとに資金調達が可能です。

SPC設立のデメリット

SPC設立はデメリットを踏まえた上で行う必要があります。SPCを設立する際、デメリットに数えられているのは、コストやリスクなどの次のような点です。

手間やコストがかかる

SPC設立は、一般的な株式会社と比較すると手間やコストがかかります。

会社法に基づく株式会社の設立では、資本金1円からのスタートが可能です。

一方、SPC法によるSPC設立には10万円以上の資本金が求められます。

また、SPC設立手続きの煩雑さもデメリットの1つです。

経営者が自分でSPCを設立しようとすると、業務過多で負担が生じます。

そのため、税理士を始めとした専門家への相談が有用ですが、その際には報酬を支払わなくてはなりません。

設立に関する費用以外には、投資家一人ひとりとの契約も業務の手間に数えられます。

このようにSPCを設立するには、手間とコストに見合った資金調達を行えるのかをどうかが判断のポイントです。

SPCによるM&Aにはリスクがある

SPCを設立してM&Aを行うと、合併した際にリスクの生じる場合があります。

一般的なM&Aでは、資金調達するのは買収元です。

ただし、SPCの場合、LBO(Leveraged Buyout)によるM&Aでは、買収先の会社が負債を抱える手法が用いられます。

LBOとは、M&Aの際、資金調達を買収元の自己資金に頼ることなく、買収先の資産や将来的な収支を担保に借入を行うことです。

合併後、その負債を返済できない場合には会社は倒産し、M&Aは失敗します。

関連記事:MBO(マネジメントバイアウト)とは?目的やメリット・デメリット

SPC設立のスキーム図

スキームとは、とある目標・目的に向かう方法や手順を示す枠組みです。SPC設立に向けたスキームは、図で表すことにより、さらに理解が進みます。

SPC設立における代表的なスキーム

SPC設立には、GK-TK・TMK・REITなど、代表的なスキームがあります。

スキームを活用することで関係性への理解が深まり、図式化による情報の整理やプロジェクト進行度の把握が一層しやすいです。

SPC設立における代表的なスキームには、次のようなものがあります。

| スキームの種類 | 概要 |

|---|---|

| GK-TK(合同会社匿名組合) |

|

| TMK(特定目的会社) |

|

| REIT(不動産投資信託) |

|

| LBO(Leveraged Buyout) |

|

| PFI(Private Finance Initiative) |

|

LBO(Leveraged Buyout)は、自己資金が低額であっても、買収先の資産を担保に金融機関から借入し、M&Aで買収を図れるスキームです。

ただし、自己資金の低さから借入は高額になる傾向があり、金融機関の融資審査には多くの資料が必要とされます。

その資料提出も含め、事務手続きが煩雑であることがLBOの難点と言えるでしょう。

PFI(Private Finance Initiative)は、公共事業における建設や改修、管理運営などのために、行政が民間事業者の技術力や資金を活用するスキームです。

その際、設立されたSPCには、行政から建設費や運営費などが年単位で継続的に支払われます。

ただし、PFIを用いたSPCは、行政が公共事業を直接行うより、コストが高くつく場合も多いです。

このようにLBO・PFIには難点もあるため、国内の場合、不動産の証券化に関するSPC設立には、GK-TK・TMK・REITのいずれかがよく用いられています。

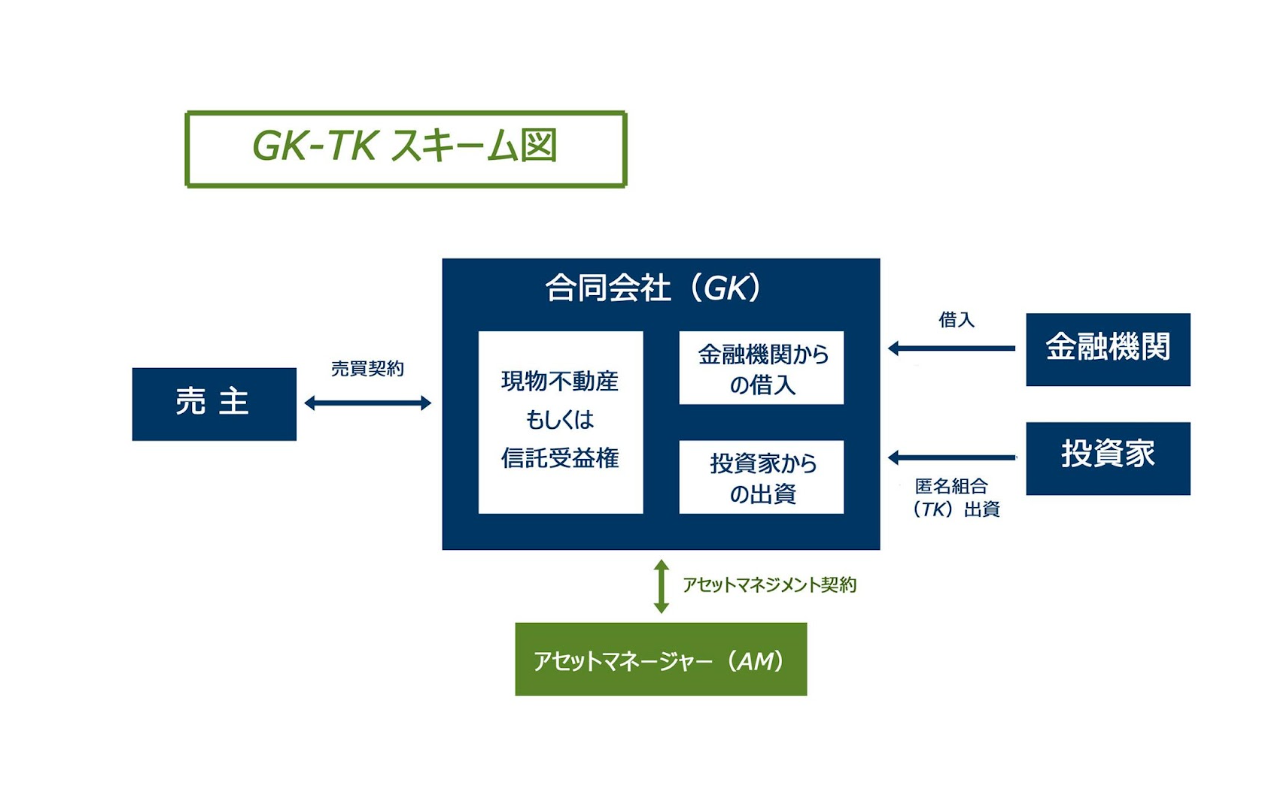

GK-TK(合同会社匿名組合)のスキーム図

GK-TK(合同会社匿名組合)は、資産管理のために合同会社をSPC設立するスキームです。

GK-TKという名称は、合同会社(Godo Kaisha)と匿名組合(Tokumei Kumiai)というローマ字読みから由来しています。

匿名組合とは、その事業からの利益を受けるために出資する匿名組合員で構成されている組織です。

GK-TKのスキーム図は次の通りです。

SPC設立は資産の管理を目的としているため、事業の運用はアセットマネージャー(AM)が契約により行います。

GK-TKは、投資証券を発行しない匿名組合による出資であり、海外の投資家からも資金の調達が可能であることが特徴です。

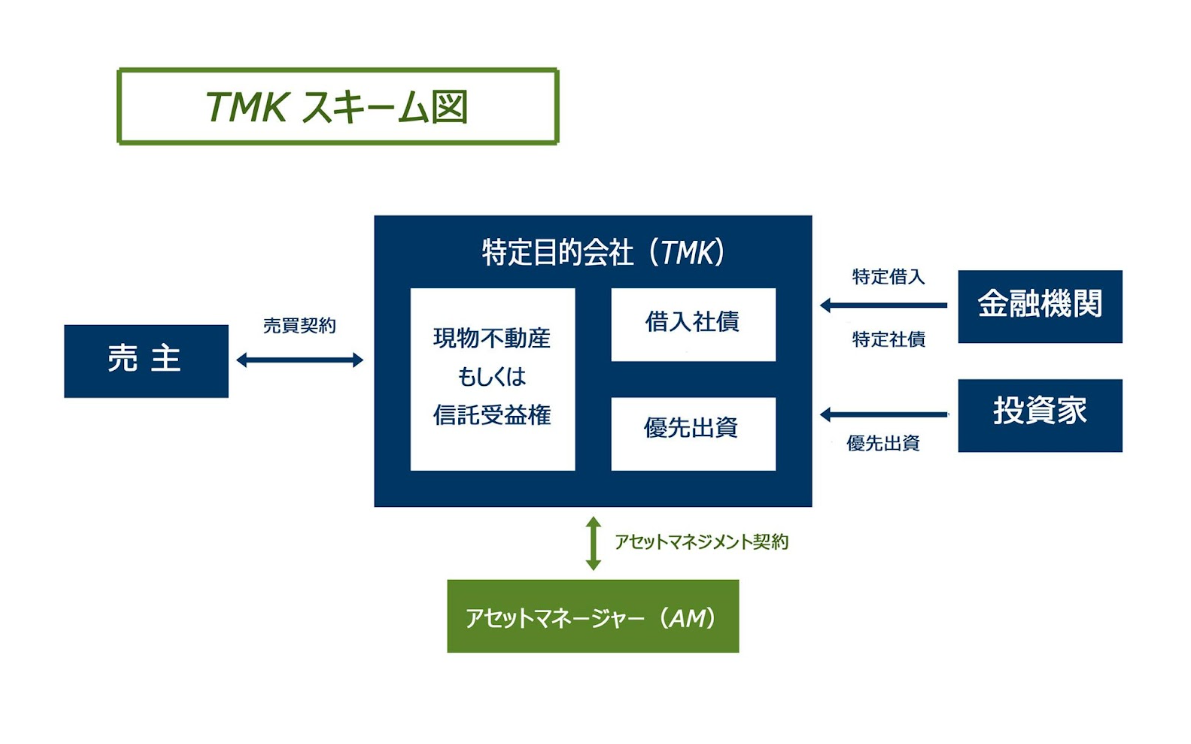

TMK(特定目的会社)のスキーム図

TMK(特定目的会社)はSPC法に基づき特定目的会社を設立するスキームです。

TMKというスキーム名は、特定目的会社(Tokutei Mokuteki kaisha)のローマ字読みから由来しています。

GK-TKと同様に、資産管理のために合同会社、もしくは株式会社を設立するスキームであり、出資や融資がある点や、アセットマネージャーが事業を運用する点もGK-TKと同様です。

TMKは、会社設立にSPC法を活用している点がGK-TKとは異なります。

また、登録免許税や不動産取得税が軽減され、要件を満たせば配当の損金算入が可能であるなど、TMKは税制的に有利であることも特徴です。

ただし、TMKは複雑な手続きを要し、税制の優遇を受けるための要件が限定的なため、GK-TKほどは活用されていません。

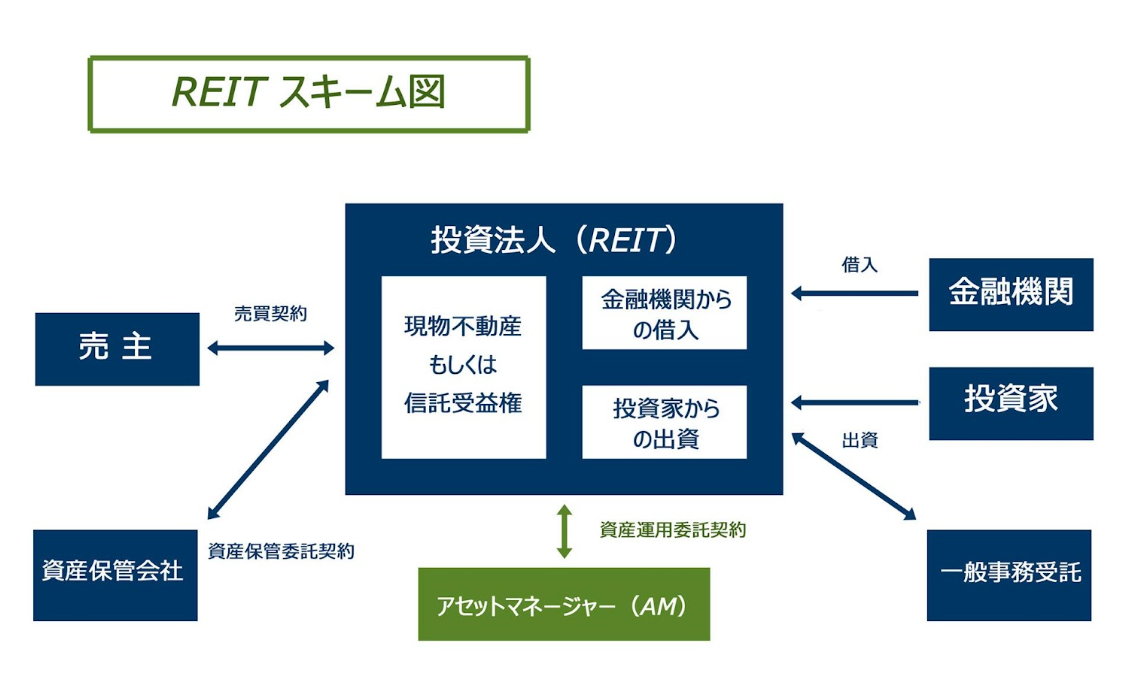

REIT(不動産投資信託)のスキーム図

Real Estate Investment Trustの頭文字からなるREITは、不動産投資信託に特化したスキームであり、不動産投資法人の意味でも用いられている言葉です。

REITでは、株式会社の株式に代わり、不動産の投資証券を発行し、資金を募ります。

REITは投信法(投資信託及び投資法人に関する法律)に基づき、特に不動産開発や長期的な不動産の運用に適したスキームです。

資産運用を行うアセットマネージャーとの契約以外に、資産保管会社と委託契約を結ぶ場合もあります。

関連記事:個人投資家の法人化のメリット・デメリットやタイミングについて解説

SPC設立を目指すなら不動産証券化に強い税理士にまずは相談!

SPC設立には資金面におけるメリットがあり、効率的に活用すれば、会社にとってリスク回避にもつなげられます。

また、複数の種類があっても、スキーム図を利用することで、それぞれのSPCにおける関係性を把握しやすいです。

ただし、経営者自身が実際にSPCを設立しようとすると、手続きの煩雑さから業務の負担が増してしまいます。

SPC設立を行う際は、よりスムーズに効率良く手続きを進めるためにも、特に不動産証券化に強い税理士へと相談するのがおすすめです。

私たち小谷野税理士法人では、SPC設立を始め、さまざまな形態に対応した会社設立サービスを提供しています。

SPC設立をお考えの際には、1度ご相談ください。