償却資産の申告対象外なのは、無形減価償却資産やリース契約で借りている資産などです。リース資産の取り扱いなど、状況に応じて変更となるケースがあるため、違いについて理解しておくのがポイントです。今回は、申告対象・対象外の償却資産、税率と金額の計算方法などを解説します。最後まで読めば、償却資産の申告に関する疑問点を解消できるでしょう。

関連記事:【法人向け】償却資産税の対象となるもの・ならないもの 申告書の書き方は?

目次

償却資産の申告の必要性について

土地や家屋などへ適用される登記制度が償却資産になく、市区町村は所有状況の把握が困難なため、納税者の申告が義務付けられています。具体的には、以下の条件を満たす資産です。

- 土地・家屋以外で、事業で利用できる

- 法律上、減価償却費・額が損金や経費になる

例えば、法人や個人事業主として商店を営んでいたり、アパートを貸し付けていたりする中で、事業用として利用できる機械などが償却資産です。税務署への確定申告とは異なり、所在の市町村ごとに申告したり、資産の有無に関係なく申告したりする必要があります。

申告漏れと見なされるリスクをなくすためにも、正確な手続きがポイントです。

償却資産の申告対象の資産とは

申告が必要な償却資産は、具体的には以下の通りです。

- 減価償却を終え帳簿上1円で処理したもの

- 建設仮勘定で処理したもの(1月1日現在で事業のように今日することができるもの)

- 決算期以降に取得し、未処理なもの

- 帳簿に記載されていないもの

- 稼働していないものの、いつでも再稼働可能なもの

- 償却資産の価値を高めるための費用

- 赤字決算で減価償却していないもの

- 租税特別措置法により、即時償却や特別償却しているもの

- 精算中の法人で事業を通して貸し付けているもの

- 従業員の福利厚生用のもの

種類と具体例については、以下の表にまとめました。

対象 | 具体例 |

構築物 |

|

建物付属設備 |

|

機械・装置 |

|

船舶 |

|

航空機 |

|

車両・運搬具 |

|

工具・器具・備品 |

|

業種ごとの具体例は以下の通りです。

業種 | 具体例 |

共通 |

|

不動産賃貸 |

|

飲食・小売 |

|

クリーニング |

|

医療・薬局 |

|

ガソリン給油 |

|

自動車修理業 |

|

金属製品組立加工業 |

|

建設業 |

|

娯楽業 |

|

基本的には会計上の固定資産と同じだと認識したうえで、例外を押さえるとよいでしょう。1月1日時点で申告必要な償却資産がある場合、その年の1月31日までの申告が必要です。

市町村税のため、複数の市区町村に償却資産がある場合、各市区町村へ申告するのがポイントです。

償却資産の申告対象外の資産とは

申告対象外の償却資産は以下の通りです。

自動車税・軽自動車税の対象 |

|

無形減価償却資産 |

※CD-ROM化した器具や備品、機械に導入されている基本ソフトウェアなどは対象外 |

繰延資産 |

|

一時に損金参入している資産 | 以下のいずれか

|

3年間で一括償却している資産 | 取得価額20万円未満の資産 |

法人税法・所得税法で規定するリース資産 | 取得価額20万円未満の資産 |

誤りやすいポイントは、少額減価償却資産の処理です。以下の通り、金額に応じて申告の必要性が異なるためです。

- 申告対象:取得価額10万円以上30万円未満で、特例の適用により全額経費として処理した資産

- 申告対象外:取得価額10万円未満で一時に損金算入している資産、取得価額20万円未満で3年間で一括償却した資産

法人税、所得税の処理とは異なるため、注意が必要です。以下の通りリース資産も同様で、状況に応じて申告の要否が異なります。

賃借人 | 賃貸人 | |

オペレーティングリース | 不要 | 必要 |

所有権移転外ファイナンスリース | 不要 | 必要 |

所有権移転ファイナンスリース | 必要 | 不要 |

リース資産の場合、契約内容に応じて、賃借人または賃貸人いずれかの申告が求められます。

償却資産の税率と納税金額の算出方法

償却資産税の金額は以下の計算式で求められます。

課税標準額✕税率(1.4%が適用される傾向)

課税標準額は以下の計算式で求められます。

- 前年中に取得:取得価額✕(前年中)減価残存率

- 前年前に取得:前年度評価額✕(前年前)減価残存率

以下の通り計算するときに適用する数値は定められており、資産に応じて処理する必要があります。

耐用年数 | 減価率 | 減価残存率 (前年中取得) | 減価残存率 (前年前取得) |

2 | 0.684 | 0.658 | 0.316 |

3 | 0.536 | 0.732 | 0.464 |

4 | 0.438 | 0.781 | 0.562 |

5 | 0.369 | 0.815 | 0.631 |

6 | 0.319 | 0.84 | 0.681 |

7 | 0.28 | 0.86 | 0.72 |

8 | 0.25 | 0.875 | 0.75 |

9 | 0.226 | 0.887 | 0.774 |

10 | 0.206 | 0.897 | 0.794 |

11 | 0.189 | 0.905 | 0.811 |

12 | 0.175 | 0.912 | 0.825 |

13 | 0.162 | 0.919 | 0.838 |

14 | 0.152 | 0.924 | 0.848 |

15 | 0.142 | 0.929 | 0.858 |

… | … | … | … |

例として、以下のケースで納税金額を求めます。

- 令和6年5月にパソコン取得

- 取得価額30万円

- 耐用年数4年

- 令和7年に申告

- 課税標準額:30万円✕0.781=23万4,300円

23万4,300円✕1/2=11万7,150円

- 納税金額:11万7,150円✕1.4%=1,640円

課税標準額が150万円未満になると免税されるため、今回の例では税金が課されません。

償却資産申告書の作成方法

書類の作成方法は以下の通り2種類あり、それぞれ書き方が異なります。

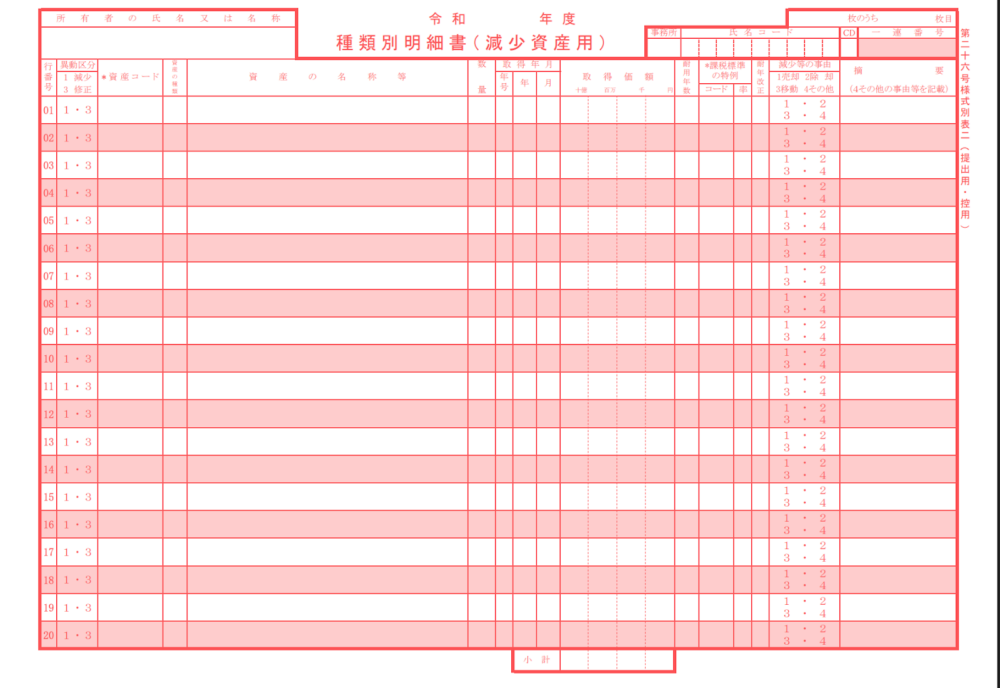

- 一般方式:初年度にすべての償却資産を申告し、翌年度以降は増減がある場合のみ。償却資産の増減が限られる事業者向け

- 電算処理方式:毎年、評価額を求めたうえで全償却資産を申告。償却資産の増減が多い事業者向け

ポイントは以下の表にまとめました。

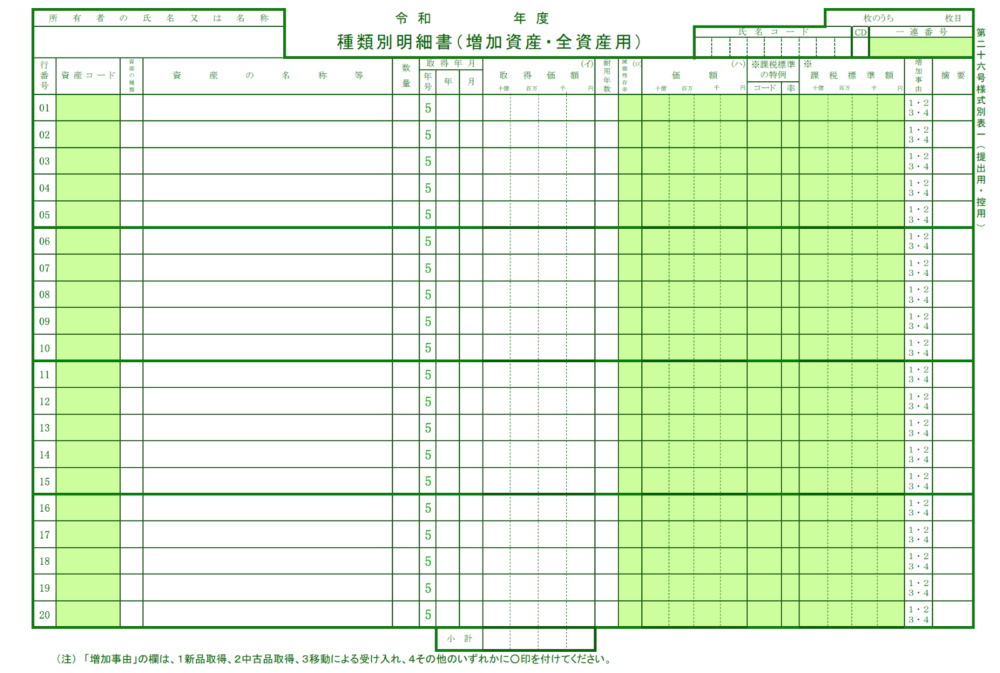

一般方式 | 初めて申告するときは、種類別明細書(増加資産・全資産用)にすべての資産の記入が必要である |

電算処理方式 |

|

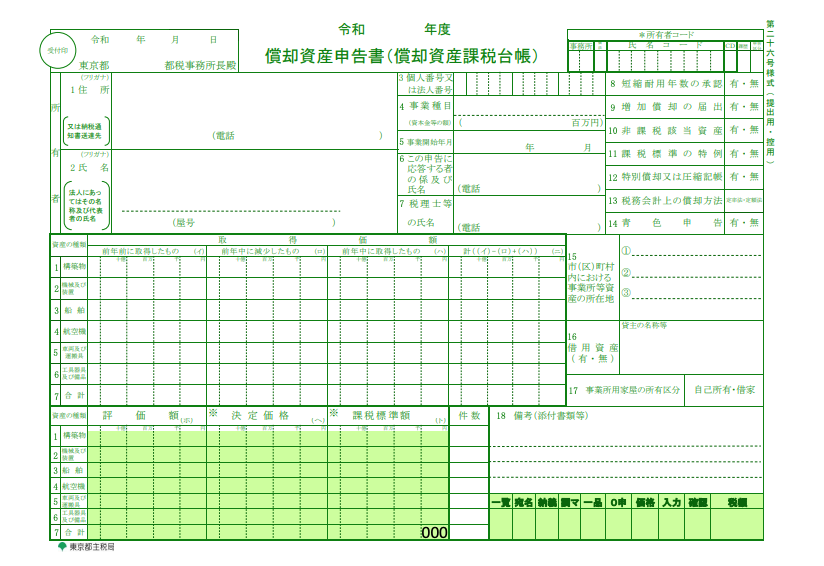

本記事では、東京都の書類を紹介します。

出典:固定資産税(償却資産)

具体的な書き方については、東京都主税局のサイトを参照するとよいでしょう。書類のフォーマットは各市区町村によって異なるケースがあるため、柔軟な対応がポイントです。

以下の通り、作成した書類は窓口への直接持参、郵送での提出のほか、電子申告も選択できます。

- 窓口への持参:市区町村の役場※東京都23区の場合、都税事務所へ

- 郵送:窓口へ持参する場合と同じ場所へ郵送※控えが必要な場合、控え用の書類と、切手を貼付してある返信先明記の封筒を同封

- 電子申告:eLTAXでデータを送信する※電子証明書などの取得、利用届出が必要

効率的に手続きを進めるには、電子申告の選択が有用です。

関連記事:償却資産申告書とは?書き方や対象資産などをわかりやすく徹底解説!

償却資産に関するよくある質問

償却資産に関してよくある質問事項をまとめました。ここから詳しく解説します。

償却資産を所有してないときは申告不要?

一般的には必要です。該当資産なしで申告するのがポイントです。資産の増減がない場合に限り、翌年度以降の申告は不要だと知っておくとよいでしょう。

償却資産の税率は何%?

一般的には1.4%の税率が適用される傾向にあります。市区町村によっては1.5%など異なる税率を適用するケースもあるため、あらかじめ確認しておくとよいでしょう。

償却資産を申告しないとバレる?

バレる可能性は高いです。資料提供の依頼、実地調査などが市区町村により実施されるケースもあるためです。

調査の結果、最長5年で資産取得した翌年度まで遡り課税されたり、過料を課されたりする可能性があります。修正には時間や労力が必要なため、正確な手続きがポイントです。

参考:千葉市:償却資産

建物付属設備は償却資産に該当する?

以下の通り、状況によって異なります。

- 賃借人の場合:賃借人が取り付けたもの

- 所有人の場合:特定の業務に使われるものや、構造上建物から取り外し困難なものなど

市区町村によって具体的な設備が異なるケースもあるため、事前に問い合わせておくのがポイントです。

償却資産申告書を出し忘れるとどうなる?

増減がないと見なされ、前年と同額の償却資産税の納付を求められる可能性があります。

一方で、過料の納付を求められる可能性もあるため、注意が必要です。期限内に提出するためには、計画的に申告手続きをするのが望ましいです。

償却資産の申告に関する相談は税理士へ

ここまで、申告対象・対象外の償却資産や、書類作成の方法などを解説しました。償却資産は会計上の固定資産と同じと判断できる一方、例外について理解しておく必要があります。

支払調書の提出などと重なり、事務負担が増える傾向にあるため、申告するときはミスが発生しやすいと言えます。

適正な申告か確認したり相談したりしたい場合、税理士へ依頼するとよいでしょう。

償却資産の申告を始め、小谷野税理士法人は4,000社以上サポートしてきた実績があります。最適な決算戦略策定や節税サポートに関することなどを含め、まずは無料相談をご利用ください。