インボイス制度の開始により、仕入税額控除の適用にはインボイスの保存が必須となりました。とはいえ、実際の取引ではインボイスをもらえない場面も発生します。一部の取引では条件を満たせばインボイスがなくても控除できますが、基本的には相手に発行を依頼する必要があります。今回は、インボイスがもらえない場合の対応を解説します。

目次

インボイスがなくても仕入税額控除できるケースがある

仕入税額控除とは、売上時に預かった消費税から、仕入れ時に負担した消費税を差し引けるものです。以下、仕入税額控除の原則と例外を解説します。

原則は「インボイス(適格請求書)がないと仕入税額控除ができない」

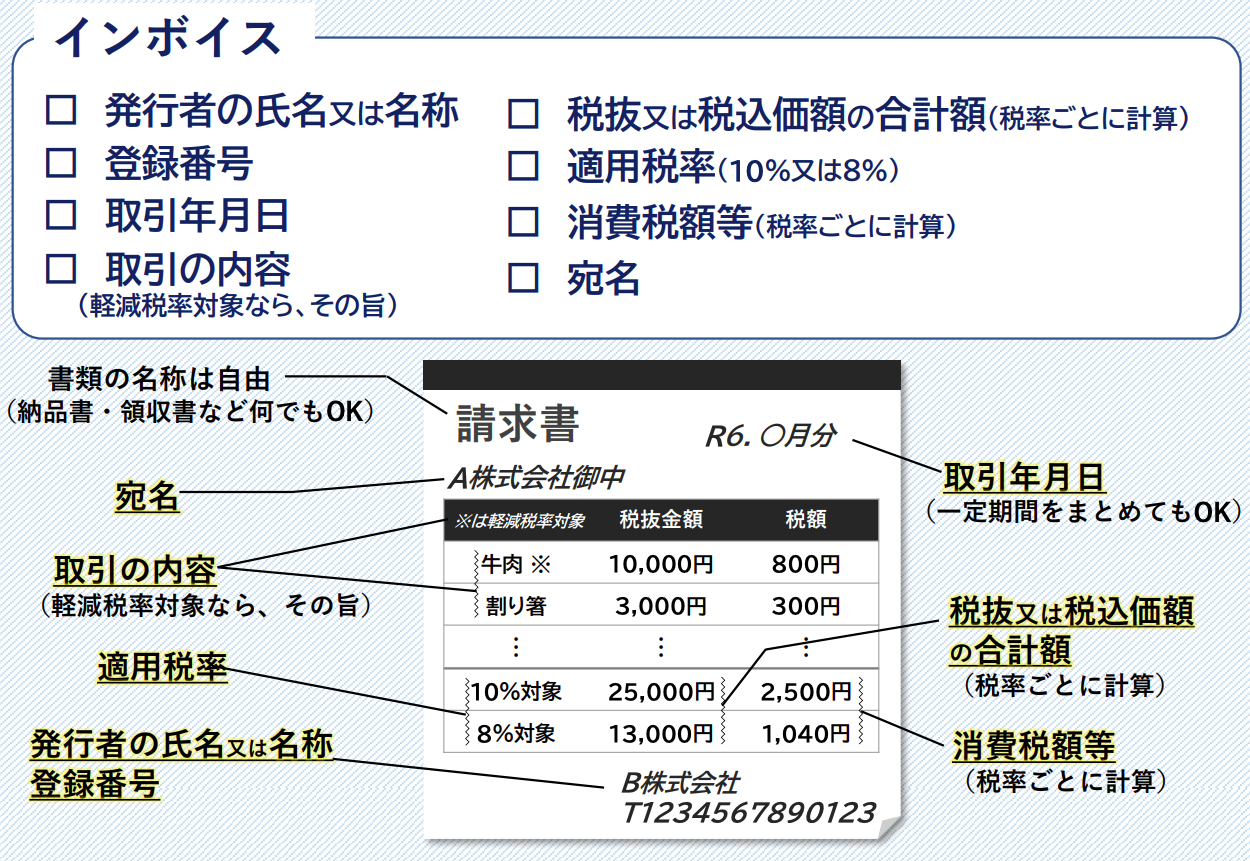

インボイス制度下では、インボイスがなければ原則として仕入税額控除が認められません。インボイスとは、法定事項が書かれた「適格請求書」を指します。記載が必要な法定事項は下記の8項目です。

- 発行者の氏名または名称

- 登録番号

- 取引年月日

- 取引の内容

- 税抜または税込価額の合計額(税率ごとに区分)

- 適用税率

- 消費税額等

- 宛名

引用:インボイス|国税庁

上記の事項が揃っていないと、たとえ仕入れのために支出していても、仕入税額控除は基本的にできません。

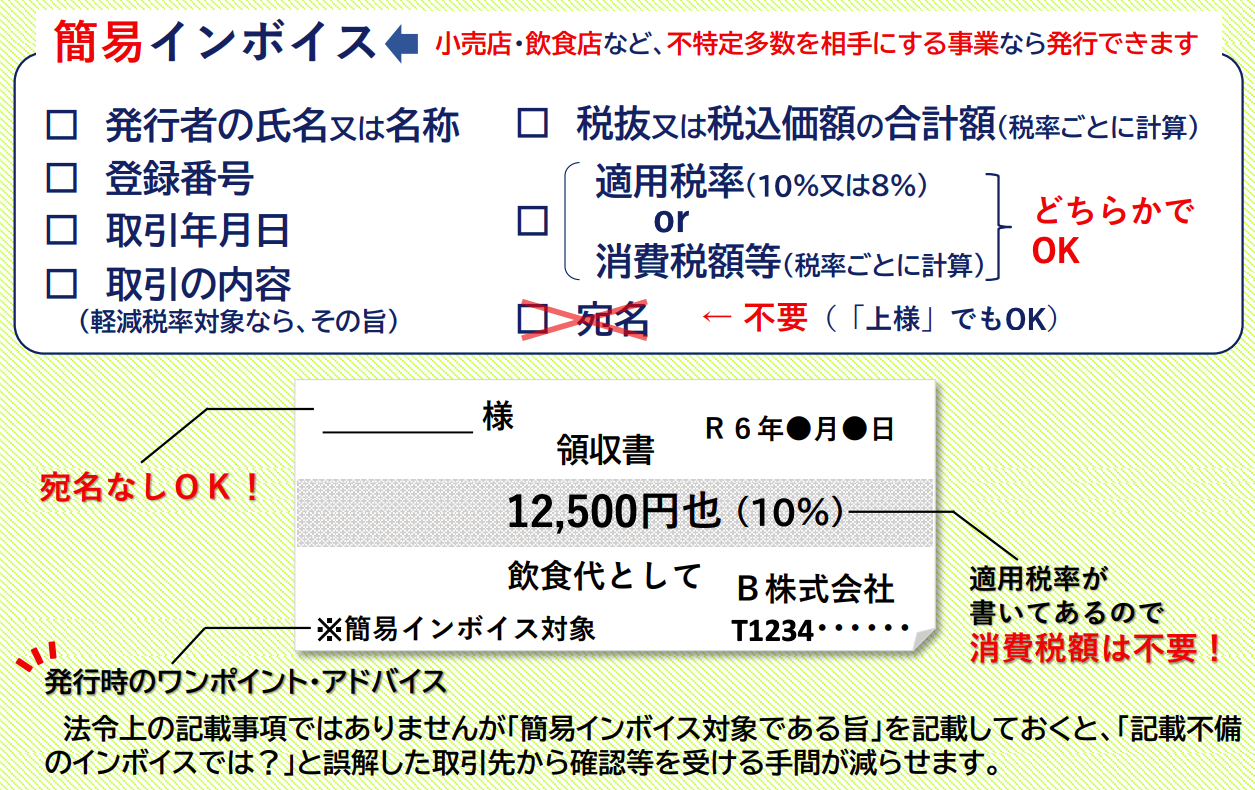

なお、小売業や飲食店業など、不特定多数の客を相手にする売り手の場合、「簡易インボイス」も発行できます。簡易インボイスの場合は宛名などが省略されますが、仕入税額控除は認められます。

引用:インボイス|国税庁

とはいえ、実務上インボイスがもらえない取引も存在します。そのため、インボイスなしでも仕入税額控除が認められる例外パターンがあります。次の章で具体的な例外パターンを見ていきましょう。

インボイス制度や仕入税額控除の基礎知識については下記の記事をご確認ください。

関連記事:【税理士監修】インボイス制度を簡単に解説!基礎知識・ポイントをゼロから学ぼう

関連記事:仕入税額控除ってなに?インボイスとの関係についても解説

関連記事:適格簡易請求書(簡易インボイス)とは?レシートでもいいのかを詳しく解説

例外的にインボイスなしでも控除できるケース

インボイスを受け取るのが実務上困難な取引では、インボイスなしでも帳簿があれば仕入税額控除ができます。

代表的なケースは以下の通りです。

- 自動販売機での購入(1回につき30,000円未満)

- 電車やバスの運賃(1回につき30,000円未満)

- ポストに出した郵便の切手代

- 従業員に支給する旅費

ただし、帳簿には通常の記載事項に加えて「帳簿保存のみで控除できる仕入れだと分かる旨」を記載する必要があります。例えば適用欄に「自販機」と書くなどです。

帳簿のみで控除ができるケースは9つあります。他のケースについては下記の記事で詳しく解説していますので併せてご確認ください。

関連記事:請求書がないと仕入税額控除はできない?できるケースも解説(監修中)

なお、自身の基準期間の課税売上高が1億円以下などの場合、10,000円未満の仕入れならインボイスがなくても控除できる「少額特例」が適用できます。この特例について詳しくは下記の記事をご確認ください。

関連記事:【税理士監修】インボイス少額特例とは?適用要件や活用方法をわかりやすく解説

そもそもインボイスを発行しなくてもいいケースもある

売り手が買い手にインボイスを渡すのが物理的に難しい取引では、インボイスなしでも仕入税額控除ができます。一部の取引は、売り手にインボイスの交付義務が免除されており、そもそもインボイスが発行されないためです。

売り手側にインボイスの交付義務が免除されているパターンは5つあります。買い手が仕入税額控除をするには、表右側の要件を満たす必要があります。

売り手側に交付義務がない取引 | 買い手側が仕入れの際に必要なこと |

①公共交通機関の運賃(30,000円未満) | 帳簿への記載 |

②生産者から農協等へ無条件委託し、農協等が主体的に取引高を集計する場合 | 卸売市場が発行した書類の保存 |

③生産者が農協や漁協などを通じて農林水産物を売る場合 | 農協や漁協などが発行した書類の保存 |

④自動販売機や券売機での販売(30,000円未満) | 帳簿への記載 |

⑤ポストに出した郵便の送料(切手支払い) | 帳簿への記載 |

上記の表の②と③は、特定の条件を満たした取引に限り控除対象となるので注意しましょう。

②の場合は、国に認められた卸売市場での仕入れに限られます。③の場合は、「無条件委託+共同計算方式」で販売される取引に限られます。仕入先が対象かどうか、事前に確認しておきましょう。

国に認められた卸売市場は下記の農林水産省ホームページで確認できます。

参考:適格請求書等保存方式(インボイス制度)における卸売市場特例の対象となる卸売市場について|農林水産省

インボイス(適格請求書)がもらえない場合の対処方法

上記の「インボイスがなくても仕入税額控除できるケース」ではない場合、仕入れ先からインボイスをもらう必要があります。ここでは、インボイスがもらえない代表的な2つのパターンについて、それぞれの対処法を解説します。

請求書はあるけどインボイスの記載事項を満たしていない場合

登録番号が書かれていなかったり税率の区分がなかったりと、もらった請求書がインボイスの要件を満たしていない場合があります。対応は、相手がインボイス登録者なのか未登録者なのかによって分かれます。

相手が登録者である場合、他の書類を組み合わせてインボイスの要件を満たせないか確認しましょう。契約書・領収書・支払明細・通帳などを組み合わせて記事冒頭で解説したインボイスの記載事項を満たせていれば、控除できます。

また、書類の内容に誤りがあった場合は発行側に修正を求めるのが原則です。ただし発行者の同意を得られれば自分で修正しても構いません。自ら修正した際は請求書に「X月X日先方確認済み」といった記載をし分かるようにしておくと安心です。

上記の対応をしても要件が満たせない場合は、足りない事項が書かれた書類の発行を依頼しましょう。

参考:家賃を口座振替・口座振込により支払う場合の仕入税額控除の適用要件|国税庁

相手が未登録者である場合、そもそも相手はインボイスの発行ができないため、仕入税額控除もできません。ただし2029年9月末までは、発行された書類が「区分記載請求書」の形式である場合に限り、一定割合で控除できます。

未登録者相手の対応について詳しくは下記の経過措置の記事をご確認ください。

関連記事:【税理士監修】インボイス制度の経過措置をわかりやすく解説!要件や対象者についてポイントを押さえよう

簡易的なやり取りしかしておらず請求書などがない場合

チャットのみでやり取りしたり、現金手渡し・振込のみの対応だったりと、請求書などの書類がまったく出ないケースがあります。

まずは、相手にインボイスの発行を依頼しましょう。定期的なやり取りがある相手の場合は、一定期間でまとめた請求書の発行も認められています。

一定期間の取引をまとめた請求書の交付であれば、相手の事務負担が減るため、依頼しやすくなります。

もし相手から発行を断られた場合は、自分の側で取引の証拠となるものを可能な限り保存しましょう。証拠を残しておくと、税務調査で有利に働く可能性があります。帳簿への記載はもちろん、チャットのキャプチャやメール、振込履歴なども証拠となります。

インボイスがもらえない場合に相手に発行を依頼する文例

インボイスの形式ではない、またはそもそも書類がないと気付いた場合、相手に発行を依頼する必要があります。強く伝えて関係性を損ねるのは避けたいですが、インボイス制度に対応するには放置できません。

依頼する際のポイントは以下の3点です。

- 相手を責めず、制度上必要であることを理由にする

- 相手の事務負担が少ない方法を提案する

- 丁寧かつ柔らかい表現を使う

上記のポイントをふまえ、以下にケース別の依頼文例をご紹介します。

【インボイスの記載事項を満たしていない場合の文例】

①

お世話になっております。

請求書を拝見したところ、登録番号の記載が見当たらなかったのですが、

念のためご確認いただけますでしょうか?

弊社ではインボイス制度への対応のため、登録番号の記載が必要となっております。

お手数をおかけいたしますが、よろしくお願いいたします。

②

恐れ入りますが、インボイス制度対応の関係で、

登録番号入りの請求書を再発行いただけますと大変助かります。

ご面倒をおかけして恐縮ですが、どうぞよろしくお願いいたします。

③

ご確認ですが、御社はインボイス制度の登録事業者でいらっしゃいますか?

経理処理の関係で登録の有無を確認させていただけますと助かります。

(未登録の場合でも、その旨だけお知らせいただけますと幸いです)

【請求書などがない場合の文例】

①

恐れ入ります、インボイス制度の関係で、

帳簿処理にあたり請求書などの書類を保存する必要がありまして…

書類のご発行が可能でしたら、お手数ですがご対応いただけますと幸いです。

PDFやメール文面でのご送付でも問題ありません。

何卒よろしくお願いいたします。

②

お支払いの件ですが、インボイス制度の関係で、

経理処理の際に請求書などの書類が必要となっております。

お手数をおかけして恐縮ですが、可能であれば1ヵ月分などまとめた内容でも構いませんので、

簡単な請求書をご発行いただけますでしょうか?

PDFやメール文面でも構いません。

書式は自由で、事務的なご負担が少ない形で大丈夫です。

ご対応が難しい場合は、その旨だけでも教えていただけると助かります。

制度対応の一環として丁寧に協力を仰げば、取引先との関係性を損なうリスクを減らせます。

依頼してもインボイスをもらえなかった際の税務調査への備え

誠実に依頼しても、インボイスがもらえない場合があるかもしれません。インボイスがなくても記録と備えをしておけば、税務調査で仕入税額控除の正当性を主張できる可能性があります。

例えば以下のような対応が有効です。

- 帳簿に、取引日・取引先名・金額・内容など必要事項を記載する

- 振込明細や注文履歴など、取引があったと分かる資料を保存する

- 相手に書類発行を依頼したチャットやメールのスクリーンショットを保存する

- 相手がインボイス登録者か確認できない場合は、未登録者と仮定し、経過措置(8割または5割控除)を適用する

- 帳簿の備考欄に、「登録番号の記載なし。書類依頼済み/返答なし。登録状況不明のため、8割控除処理(経過措置適用)」などと状況を追記する

相手がインボイス登録者か不明な場合は、未登録者と想定して経過措置を適用しておくのが安全です。満額で仕入税額控除すると、後から未登録者だと判明した場合、追加の消費税や加算税・延滞税が発生するリスクがあるためです。

インボイスがもらえなくても、帳簿とできる限りの証拠を残しておきましょう。備えがあれば、税務調査でも誠実な対応とみなされる可能性が高まります。

税務調査や加算税などについて詳しくは下記の記事をご確認ください。

関連記事:税務調査とは?どこまで・何を調べる?流れや個人・法人の対応方法などについて詳しく解説

関連記事:追徴課税とは?加算税の種類や計算方法、対象期間について解説

インボイスの対応に迷う場合は専門家にご相談ください

今回は、インボイスがもらえない場合の対応方法を解説しました。

一部の取引では、インボイスがなくても条件次第で控除が認められます。ただしインボイスなしだと控除できない場合は、先方に発行してもらう必要があります。依頼しても発行してもらえない場合は、自分でできる限りの証拠を残して税務調査に備えましょう。

対応を誤ると、後から仕入税額控除が否認され、追徴課税につながるおそれもあります。「この処理で合っているかわからない」「相手とのやり取りが不安」と感じたら、早めに専門家へ相談するのがおすすめです。