投資マンションの売却に税金はどれくらいかかるのかお悩みの方もいらっしゃるのではないでしょうか。もし予想以上に納税しなくてはいけない場合、売却後に資金繰りが厳しくなるので注意が必要です。そこで今回は投資マンションの売却でかかる税金や費用について解説します。さらに売却後の確定申告方法についても紹介するので、ぜひ参考にしてください。

目次

投資マンションを売却する際に発生する税金

投資マンションを売却する際に発生する税金を以下の表にまとめました。

消費税 | 建物部分の売却代金に対する税金 |

印紙税 | 経済取引などで作成される契約書や領収書などの文書に課税される税金 |

登録免許税 | 不動産や会社などの登記・登録をする際に課税される国税 |

譲渡所得税 | 売却によって出た利益に対して所得税と住民税が発生 |

各税の税率は変動する可能性があるため、最新の情報は国税庁のサイトで確認するのがおすすめです。

関連記事:マンション投資で節税はできる?投資の種類やカラクリ、気をつけたいこと

投資マンションの売却で税金以外に発生する費用

投資マンションの売却には、上記で解説した税金以外に以下の費用が発生します。

抵当権抹消登記費用 |

|

仲介手数料 |

|

抵当権抹消登記は専門知識が必要で、書類の準備ひとつにも手間と時間がかかります。さらに不備があると補正を求められる可能性があるので、司法書士などの専門家へ依頼すると良いでしょう。

不動産売買における仲介手数料は売買契約締結時に半額、物件引渡し時に残りの半額を支払うケースが多いです。ただし不動産会社によって支払い時期が異なる場合があるため、事前に各不動産会社へ確認しておくのをおすすめします。

投資マンションの売却後で確定申告は必要?

続いて投資マンションの売却における確定申告の必要性について、3つのパターンから解説します。

必要な場合

投資マンションを売却して確定申告をしなくてはいけないケースは以下の通りです。

- 投資用マンションの売却で利益(譲渡所得)が発生した

- 投資用マンションの売却で税制上の特例を利用する

売却益は「譲渡所得」として課税対象となり、所得税や住民税を納める必要があります。期限は売却した翌年の2月16日から3月15日までです。この期限を過ぎると延滞税の発生や特例が適用されなくなる可能性があるので必ず申告をしましょう。

推奨される場合

投資用マンションの売却で損失が出た場合、原則として確定申告は不要です。しかし他の譲渡所得で利益が出ている場合、確定申告で売却損失と相殺して納税額を減らせる可能性があります。

つまり、所得がある場合は、節税のために確定申告をしておくと良いでしょう。

不要な場合

前述の通り、投資用マンション売却によって損失が発生した場合は確定申告が不要です。しかし確定申告をすることで全体として節税できるケースもあるため、状況に応じて判断しましょう。

投資マンションの売却の確定申告で必要な書類

マンション売却から確定申告までの期間が空いてしまうと、必要な書類が見当たらなくなることがあります。スムーズに確定申告を行うためにも、事前に必要書類を確認しておきましょう。

以下にマンション売却時の確定申告で準備すべき書類をまとめたので、参考にしてください。

確定申告表 | 申告書第一表、第二表と申告書第三表(分離課税の申告が必要な場合のみ)を用意 |

譲渡所得の内訳書 | 投資マンションの売却によって発生した譲渡所得の金額を計算する書類 |

取得および売却時の売買契約書の写し | 売却したマンションの保有期間を確認する書類 |

媒介報酬や印紙代などの金額を証明する書類 | 契約書や領収書など金額が記載されている書類 |

売却物件の登記簿謄本 | 不動産や会社などの情報を法務局が管理・公開している公的な書類 |

関連記事:不動産投資は節税対策になる?ならない?節税効果や仕組みについて詳しく解説!

投資マンションを売却する際の確定申告の書き方

投資マンションを売却する際に必要な3つの書類について、確定申告の書き方を以下にまとめました。

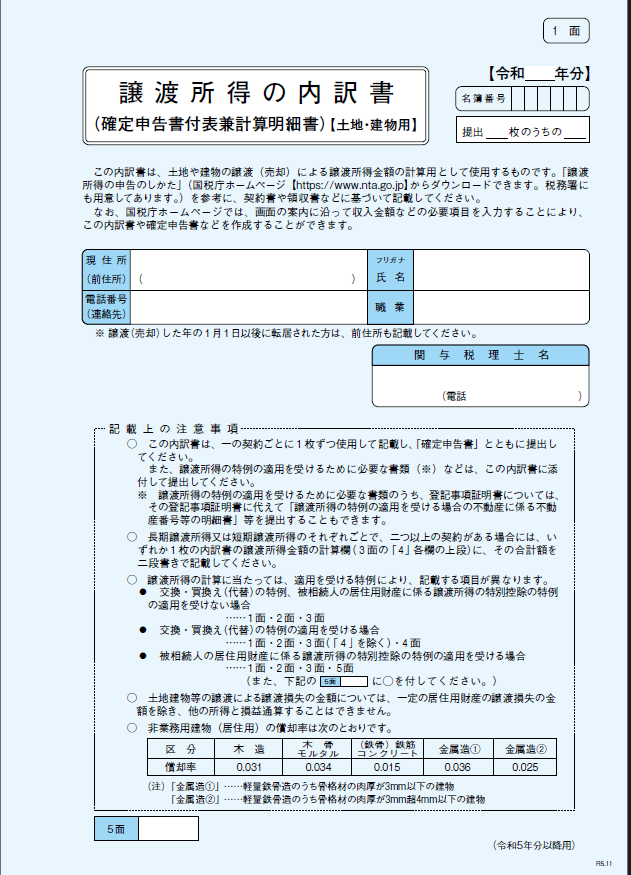

譲渡所得の内訳書

土地や建物、株式などの資産を譲渡(売却、交換、贈与など)した場合に、その譲渡所得の金額を計算するために使用する書類です。

出典:譲渡所得の内訳書|国税庁

1~5面に記載すべき内容をまとめました。

1面 |

|

2面 |

|

3面 |

|

4面 | ※交換・買換え(代替)の特例の適用を受ける場合のみ記載 |

5面 | ※被相続人の居住用財産を売却した際の特例を受ける場合のみ記載 |

この中で1〜3面は記載が必須なので、抜け漏れのないようにしっかり記入しましょう。

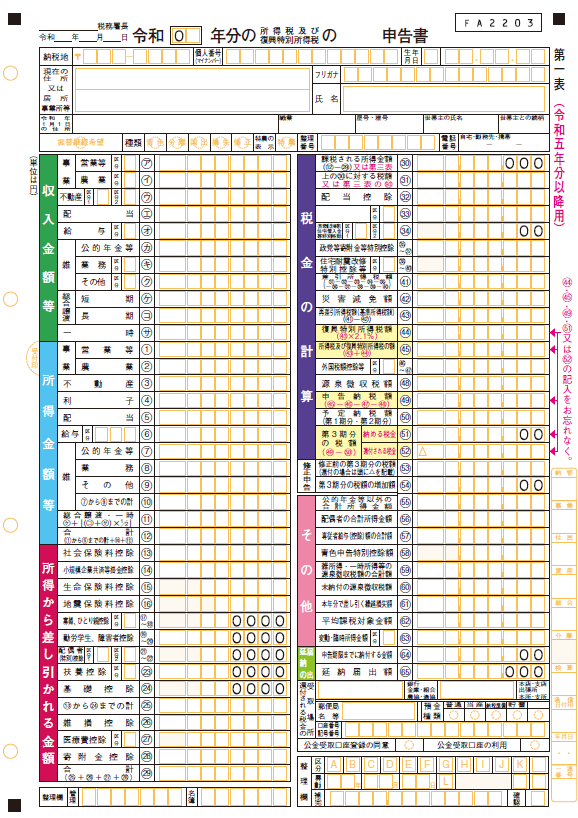

確定申告書

確定申告書は事業所得や不動産所得など、さまざまな所得がある方が使用する申告書です。第一表と第二表の2つで構成されています。

第一表 | 住所・氏名、収入金額、所得金額、所得控除、税金の計算などを記入 |

第二表 | 所得の内訳、所得控除の内訳、住民税・事業税に関する事項などを記入 |

第一表は源泉徴収票や支払調書などを参考に不動産所得など1年間の収入金額を所得の種類ごとに記入しましょう。所得金額は収入金額から必要経費を差し引いた金額を記入します。

第二表では給与や公的年金など源泉徴収された所得の内訳などを記入しましょう。

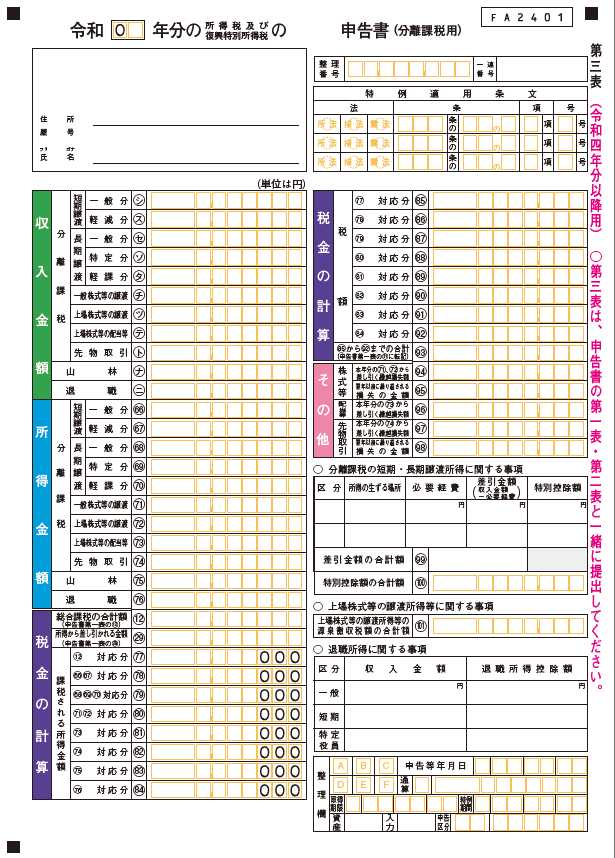

申告書第三表

確定申告書第三表は、他の所得と分離して課税される所得(分離課税)を申告するために使用します。分離課税の対象となる所得は土地や建物の譲渡所得、株式等の譲渡所得、退職所得などです。

出典:申告書第三表(分離課税用)【令和4年分以降用】|国税庁

確定申告書第三表は、主に以下の項目で構成されています。

- 住所・氏名など

- 収入金額(土地や建物の譲渡所得の場合は、売却金額)

- 所得金額

- 税金の計算

- 分離課税の所得に関する事項

分離課税の所得は税法上の規定が複雑な場合があるため、不明な点は税務署や税理士に相談しましょう。

投資マンションの売却で失敗しないポイント

続いて、失敗せず投資マンションの売却をするための2つのポイントを解説します。

税金の計算シミュレーションをする

投資用マンションの売却では、居住用と比べて税金が高くなる傾向があります。そのため売却前に税額を試算し、納税資金を確保しておきましょう。

譲渡所得税の計算には、売却価格だけでなく、購入価格や取得費、譲渡費用も必要です。これらの情報を事前に整理しておくのがおすすめです。

オーバーローンになっていないか確認する

売却前にローン残債と査定額を比較し、オーバーローンになっていないか確認しましょう。オーバーローンの場合は自己資金での補填や、金融機関との交渉が必要なケースがあります。ローン残債は、金融機関から発行される返済計画表や残高証明書で確認できます。

関連記事:タワマンで節税は可能?タワーマンション節税の仕組みや最高裁まで争った相続税事例についてご紹介

投資マンションの売却で発生する税金を節税する方法

投資マンションの売却で発生する税金を節税するための3つの方法をご紹介するので、ぜひ参考にしてください。

5年以上所有してから売却する

譲渡所得税は、所有期間が5年を超えるかどうかで税率が大きく変わります。

- 5年超(長期譲渡所得):税率約20%

- 5年以下(短期譲渡所得):税率約40%

所有期間の判定は、売却した年の1月1日時点です。購入日から売却日までが5年を超えていても、この時点で5年に満たない場合は短期譲渡所得となるため注意が必要です。売却時期を慎重に検討し、長期譲渡所得の適用を受けられるように計画しましょう。

事業用資産の買換え特例を活用する

投資用マンションは事業用資産とみなされるため、一定の要件を満たせば「事業用資産の買換え特例」が利用できます。この特例は売却益の最大80%の課税を繰り延べられる制度で、売却時の税負担を軽減して次の投資資金を確保するのに役立ちます。

ただし特例の適用には国税庁が定める組み合わせに合致する資産である必要があります。将来の売却時に繰り延べられた税金が課税されること、また減価償却費が低くなる可能性があるなどのデメリットも考慮しましょう。

相続した場合は取得費加算の特例を活用する

相続で取得した投資用マンションを売却する場合「取得費加算の特例」が適用できる可能性があります。この特例は、相続税額のうち一定金額を取得費に加算することで、譲渡所得を減らし、節税効果を得られる制度です。

ただし適用には、相続税の申告期限から3年以内に売却する必要があります。相続税の申告状況や不動産の取得時期など複雑な要件があるため、税理士に相談してみるのもおすすめです。

投資マンション売却の税金に関する注意点

投資マンションを売却する前に確認しておきたい注意点をまとめたので、売却前にチェックしてみてください。

課税事業者は消費税がかかる場合がある

投資用マンションの売却は建物部分が消費税の課税対象となる場合があります。売主が課税事業者である場合、買主から預かった消費税を納めなくてはいけません。

賃料収入が1,000万円以下でもマンションの建物に対する売却代金を加算することで課税売上高が1,000万円を超える場合は、2年後は消費税の納税義務が発生します。

マイホーム関連の特例制度は利用できない

マイホーム売却時に利用できる3,000万円特別控除や10年超所有軽減税率などの特例は投資マンションには適用されません。

これらの特例は居住用財産の売却に限定されているため、投資マンションの売却では譲渡所得に対して通常の税率で課税されます。そのためマイホーム売却と比較して、税負担が大きくなる可能性があることを認識しておきましょう。

建物の価額が高いと譲渡所得税も高くなる

マンションの敷地は区分所有者で共有するため、建物部分の評価額が高くなる傾向があります。建物の取得価額が高いと、減価償却費も大きくなり、売却時の譲渡所得税が高くなる可能性があります。

減価償却費は不動産所得の計算上、経費として計上できます。しかし売却時には取得費から差し引かれるため、残存価格が減少して譲渡所得が増加する要因となるのです。建物の取得価額や築年数は譲渡所得税に影響を与えるため、売却前に確認しておきましょう。

投資マンション売却の税金に関するよくある質問

最後に投資マンションの売却によって発生する税金に関する質問をまとめたので、こちらもぜひ参考にしてください。

売却で税金がかからないケースはある?

譲渡所得税は売却益に対して課税されるため、売却で損失が出た場合には課税されません。また登録免許税は抵当権抹消登記などの登記手続きに対して課税されるため、これらの手続きが不要な場合には課税されません。

投資マンション売却による税金の支払いタイミングは?

印紙税や登録免許税は手続きごとに支払わなくてはいけません。また譲渡所得税は不動産を売却した翌年の確定申告のタイミングで支払います。

まとめ

投資マンション売却の際にかかる税金は種類が多く、確定申告が必要なケースもあります。

自分がいくら払えばいいのか、また確定申告の方法がよく分からない方は税理士などのプロに一度相談してみるのもおすすめです。

小谷野税理士法人では投資マンション売却にまつわる確定申告のご相談も受付けております。投資マンションの売却や確定申告ついてどんな小さなお悩みでも「小谷野税理士法人」までお気軽にお問い合わせください。