インボイス制度が始まったことで「登録は必ずするべき?」「登録しないとどうなるの?」と悩んでいる法人も多いのではないでしょうか。法人がインボイスに登録しない場合、結果として取引先との信頼関係や取引条件に悪影響を及ぼす可能性があります。この記事では、インボイス制度の基本から、登録しなかった場合、自社や取引先に与える影響について解説します。

目次

インボイス制度の基本

インボイス制度は、消費税の適正な課税を目的に2023年10月から施行された新しい仕組みです。登録すると、適格請求書を発行でき、取引先の税負担を軽減させられます。ここでは、インボイスの概要や課税業者と免税業者の違いについてまとめました。

インボイス制度の概要

インボイス制度では、取引時に「適格請求書(インボイス)」を発行・保存することを義務付ける仕組みです。これは、仕入税額控除を受けるための必須条件でもあります。

制度が導入されたことで、課税事業者同士の取引において、消費税のやり取りがより明確になり、企業間の取引にも信頼性が求められるようになりました。

ただし、注意が必要なのは、免税事業者(消費税の納税義務がない事業者)はインボイスを発行できないという点です。

免税事業者のままでいると、取引先にとっては税務上のデメリットが生じる可能性もあるため、今後の事業運営もふまえて慎重に検討しましょう。

課税事業者と免税事業者の違いとは?

インボイス制度を理解するにあたって、押さえておきたいのが「課税事業者」と「免税事業者」の違いです。

課税事業者は、消費税を納める義務がある事業者であり、インボイス制度に登録すると適格請求書を発行できます。そのため、取引先にとっては安心して仕入税額控除が使える相手となるのです。

一方、免税事業者は、年間売上が1,000万円以下であるなど、一定の要件を満たさない場合に消費税の納税義務が免除されている事業者です。インボイスを発行できませんが、取引先が消費税の仕入税額控除を受けられないデメリットがあります。

そのため、自社が課税事業者へ切り替えるべきかどうかは、インボイス制度そのものだけでなく取引先との関係性も含めて慎重に判断する必要があります。

インボイス制度が事業者に求める対応

インボイス制度が施行されたことで、事業者は適格請求書の発行やその記録に関するルールを遵守しなければならないようになりました。そのため、インボイスの登録方法を正確に理解する必要があります。

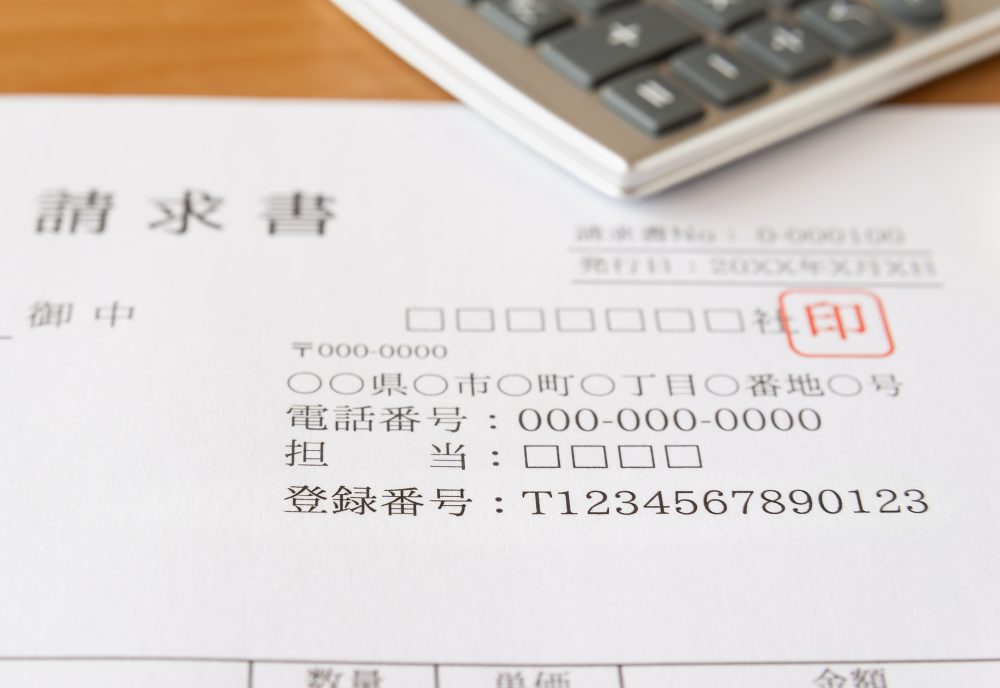

適格請求書の発行には登録番号が必須です。登録番号を請求書に記載することで、はじめて仕入税額控除の対象となる適格請求書になるのです。

そのためにはまず、所定の手続きに従って「インボイス発行事業者」として登録する必要があります。登録しない事業者は、顧客からの信頼を失ったり、取引先との関係に影響を与えたりするリスクがあるため、早急な対応が重要です。

関連記事:インボイス制度でよくあるトラブルとは?導入の影響や気をつけたい法令違反を解説!

インボイス制度に登録しないとどうなる?

インボイス制度に登録しない場合、税務処理の面だけでなく、取引先との関係性にもさまざまな影響が出ると考えられます。ここでは、自社・取引先それぞれにとっての影響について解説します。

自社への影響:信頼・競争力・売上の低下

インボイス制度に登録していない場合、自社が発行する請求書では、取引先が仕入税額控除を受けられなくなります。そうなると、取引先が商品の仕入れに関して支払った消費税を控除できないため、次のような影響が懸念されます。

- 価格交渉(値下げ)を受ける

- 登録済みの他社に取引を切り替えられる

- 新規顧客の獲得が難しくなる

- 制度に対応していない=信頼性に欠けるという印象を持たれる

その結果、長期的には売上や収益の減少につながる可能性も高いと言えるでしょう。特に、同業他社がすでにインボイス対応を進めている場合、自社の競争力の低下を招くなど、マイナスの影響を及ぼしかねません。

取引先への影響:控除不可による負担と信用力の低下

取引先にとっては、インボイス未登録の事業者と継続的に取引することはリスクになります。

- 仕入税額控除を適用できない

- 税務上の処理が複雑になる

適格請求書が発行されないことで、対象のビジネスに対しての興味が薄れてしまい、結果的に他の事業者に乗り換えられることがあるかもしれません。取引先側としては、インボイス制度に未登録の事業者との取引を避ける判断をするケースも考えられます。

課税事業者でない場合:免税事業者への影響とは?

課税事業者でない場合、免税事業者としての立場が維持され、消費税の納税義務はありません。一定の売上規模以下の事業者にとっては、税金負担が軽くなるメリットがあります。

しかし一方で、取引先が課税事業者である場合、取引そのものが敬遠されるリスクがあります。適格請求書を発行できないため、取引先側の消費税分のコストが増加してしまうのです。

このような背景から、以下の影響が考えられます。

- 既存の取引が継続しにくくなる

- 新規顧客を獲得しにくくなる

- 取引規模を拡大しづらくなる

上記の点から、事業の成長においてマイナス要因が生じる可能性が高いと言えるでしょう。もちろん、すべての事業者が一律の対応をするわけではありません。

自社の事業規模や市場環境、取引先との状況に応じて、免税事業者のままでいるのか、インボイス登録をして課税事業者となるのか、戦略的な判断を行いましょう。

インボイス制度の登録方法

インボイス制度への登録は、法人や個人事業主が適格請求書を発行するために必要な手続きです。ここでは、インボイス制度の登録方法や申請の流れについて、わかりやすく解説します。

インボイス登録申請の手順

インボイス登録に関する管轄は税務署です。各ステップを順番に進め、適切に対応しましょう。

1.必要書類の準備

登録申請に必要な書類を揃えます。具体的には、本人確認書類や税務署からの指示に基づいた資料などが必要です。書類に不備がないよう、事前に確認しておきましょう。

2.登録申請書の作成

必要事項を記入した適格請求書発行事業者の登録申請書を作成します。記載内容は最新かつ正確な情報である必要があります。入力ミスがあると審査がスムーズに進まない可能性があるため、丁寧に確認しましょう。

3.所轄の税務署への提出

作成した申請書と必要書類を所轄の税務署に提出します。提出方法は、窓口への持参、郵送、またはオンライン(e-Tax)いずれも可能です。

4.申請受付と審査の実施

税務署による受理後、申請内容について審査が行われます。審査を進める上で、追加の確認が入る場合もあるため、常に連絡が取れるようにしておきましょう。

5.登録の完了と登録番号の発行

審査に問題がなければインボイス登録が完了し、登録番号が発行されます。この番号は今後の請求書に記載が必要となるものです。

6.早めの手続きの重要性

登録申請から完了までには一定の期間が必要です。そのため、手続きが遅れると業務に影響が出る可能性もあります。早めに準備を始め、計画的に進めることを心がけましょう。

以上の手順を踏むことで、効率的かつ確実にインボイス登録が進められます。インボイス登録は、オンラインで簡単かつ効率的に登録申請を行えるe-Taxがおすすめです。

ただし、e-Taxを使った登録申請を行うためには、事前にe-Taxの利用者識別番号の取得が必要なため注意しましょう。

参考:申請手続|国税庁

関連記事:期の途中からインボイス登録できる?請求書や仕訳の注意点も解説

登録番号の確認と紛失した場合の対処法

インボイス登録が完了すると「登録番号(適格請求書発行事業者の番号)」が発行されます。これは、今後発行する請求書に必ず記載する重要な情報です。

登録番号は以下の方法で確認できます。

- 税務署から届く通知書

- e-Taxにログインして確認

登録番号が請求書に記載されていないと、取引先が仕入税額控除を受けられなくなる恐れがあるため、記載漏れには十分注意しましょう。

万が一、登録番号を紛失してしまった場合でも、税務署やe-Taxで照会するほか、国税庁の公表サイトを使って確認することが可能です。ただし、登録番号などの重要な情報は、日頃から正確に記録・管理することが、スムーズな事業運営には必要と言えるでしょう。

インボイス登録を検討する際の注意点

インボイスへの登録を検討する際には、事業の形態や業種によって影響が異なることを理解しましょう。

ここでは、個人事業主・法人それぞれが直面しやすい課題に加え、インボイス登録をあえて見送る方が望ましいケースについても解説します。自社の状況に応じた判断材料として、ぜひ参考にしてください。

個人事業主と法人、それぞれが抱える課題

個人事業主は、事業規模が小さく経営資源も限られることから、インボイス制度に登録する際は、課税事業者となることでの納税の増加が負担になりやすいでしょう。

また、申請の手続きや事務処理に手間もかかります。小規模で運営している場合、この負担が売上に見合わない可能性もあるため、慎重な検討が必要です。

一方、法人の場合は、業務規模や取引量が多くなる分、法人番号を活用した取引管理の整備を行わなければなりません。インボイス制度によって、顧客との信頼関係が維持できるかどうかにも影響を及ぼす場合があるため、事前の社内体制を整えることが必要です。

特に、制度開始初期には、制度への理解不足や社内対応の遅れがリスクになりやすく、全体的な情報共有と体制づくりが欠かせません。

関連記事:法人成りしたらインボイス登録番号はどうなる?届出など解説

インボイス登録をしない方がよいケースとは?

すべての事業者がインボイス登録するべきとは限りません。以下のような状況では、あえて登録をしないという選択が良い場合もあります。

1.取引先が全て免税事業者の場合

免税事業者同士の取引では、仕入税額控除が発生しないため、インボイスの発行が求められません。その場合、登録する事務手続きやコストが増すだけとなってしまうことがあります。

2.年間の売上が1,000万円以下の場合

課税売上が1,000万円以下の事業者は、原則として免税事業者になります。そのため、インボイス登録は任意になり、登録をしないことで納税義務や事務作業の負担が軽減できるでしょう。

3.インボイスが不要な業種・取引形態

農産物などの直売市場での販売など、一部の業種ではインボイスの発行が必須でない場合もあります。通常の請求書や領収書で問題ないケースも多く、制度に対応する必要がないと言えるでしょう。

4.顧客がほぼ一般消費者の場合

個人向けの小規模サービスを展開している事業者などでは、顧客の大半がインボイスを必要としないため、インボイスへ登録するリスクや負担を避けられます。

5.インボイス制度による顧客の理解が得られない場合

顧客が特にインボイスを必要としていない場合や、制度への理解が浅い場合、登録による価格調整や説明の負担がトラブルを招くケースも。顧客満足度を優先するために、あえてインボイスの発行を行わない選択も考えられます。

これらの例外条件を踏まえた上で、自社の事業形態や取引先の実情を考慮し、インボイス登録を行う必要があるかを総合的に考えましょう。

関連記事:免税事業者に税務調査が入るケースとは?税務調査を防ぐ方法も解説

まとめ

インボイスへの登録は、適切な消費税管理と取引先からの信頼確保に欠かせない手続きです。登録することで適格請求書が発行でき、取引先が仕入税額控除を受けられるため、取引の継続にもつながります。

一方、未登録のままだと、顧客からの信頼低下や取引機会の減少などのリスクが生じる可能性もあるため、早めの対応が必要です。登録手続きには知識と適切な準備が必要なため、不安があれば税理士などの専門家に相談しながら進めるのがおすすめです。