企業が自社の財務の健全性や将来のリスクを評価するために「安全性分析」を用いるのが一般的です。この安全性分析はさまざまな指標を使って総合的に評価しなくてはいけません。おさえるべきポイントも多いですが、しっかり理解しておけば自社の財務分析を正しく行えるでしょう。そこで本記事では、安全性分析で必要となる5つの指標と正しい財務分析をするためのポイントを解説します。

目次

そもそも財務分析とは何か

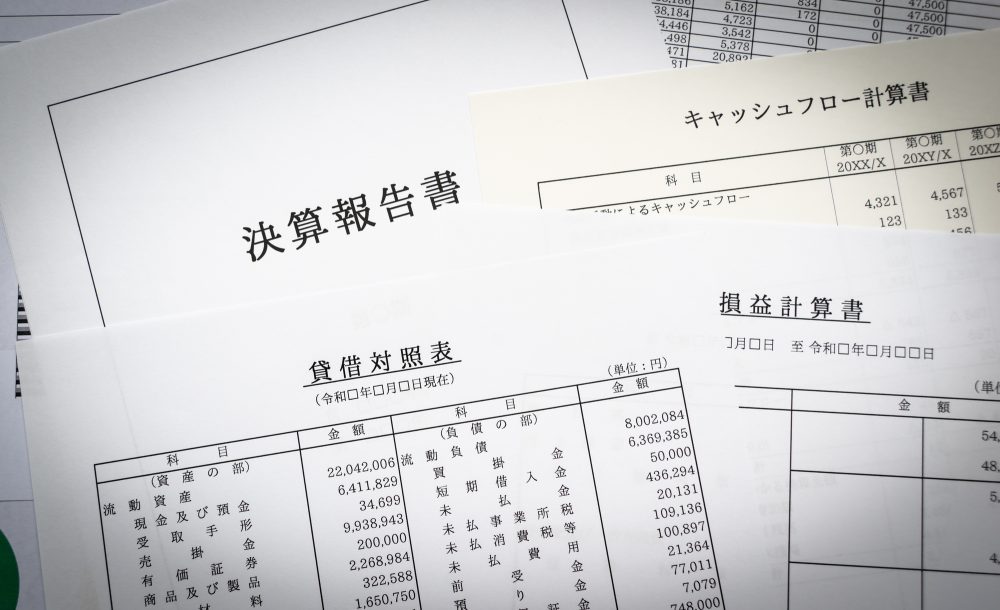

財務分析とは企業の財務状況を把握し、健全性や収益性を評価するための分析手法です。具体的には貸借対照表、損益計算書、キャッシュフロー計算書などの財務諸表を分析します。そして企業の収益性、安全性、成長性、効率性などを評価します。

4種類の分析

財務分析には以下の4種類の方法が存在します。

- 収益性分析: 企業の収益力を評価

- 安全性分析: 企業の財務的な安定性を評価

- 成長性分析: 企業の成長力を評価

- 効率性分析: 企業の資産や資源の活用効率を評価

財務分析の目的

財務分析は企業の経営状況を把握するための重要な手段であり、その目的は立場によって異なります。投資家は収益性や成長性を評価し、経営者は経営戦略の策定に活用します。

財務分析は企業の課題や改善点を明確にし、リスク回避や将来予測に役立つ「健康診断」のようなものと言えるでしょう。

財務分析をするために必要な書類

財務分析をするためには、以下のような書類が必要です。

書類 | 概要 | 構成要素 | 役割 |

貸借対照表 (バランスシート) | ある特定の時点における企業の財政状態を示す | 資産 負債 純資産 | 企業の財務的な安定性や安全性を評価するために用いられる 企業の資産状況、資金調達方法、支払い能力などを把握できる |

損益計算書 (プロフィット・アンド・ロス・ステートメント) | ある一定期間における企業の経営成績を示す | 収益 費用 利益 | 企業の収益性や経営効率を評価するために用いられる 企業の収益源、費用の内訳、利益の推移などを把握できる |

貸借対照表は「企業の静的な財政状態」を、損益計算書は「企業の動的な経営成績」を示すものです。両者を読み解くことで企業の過去から現在の経営状況を把握し、将来を予測するための重要な情報が得られます。

関連記事:【税理士監修】損益分岐点比率とは?計算方法や業種別の目安・改善方法について

財務の健全性を図る「安全性分析」とは

安全性分析とは企業の決算書から経営の安定性、特に資金繰りの安定性を分析する手法です。収益があっても資金繰りが悪化すると倒産リスクがあり、財務悪化は資金調達力低下につながります。

安全性分析は、このような資金繰り悪化のリスクを把握するために行われます。

安全性分析に欠かせない「5つの指標」

安全性分析に欠かせない「5つの指標」を紹介します。

指標名 | 概要 | 分かること | 目安 |

株主資本比率 | 総資本に占める株主資本の割合 | 企業の財務的な安定性 | 高いほど良い(最低30%、40%以上が理想) |

流動比率 | 短期的な支払い能力(流動資産・流動負債) | 企業の短期的な安全度 | 120~150%以上が安全、200%以上だと優良 |

当座比率 | より厳しい短期的な支払い能力(当座資産・流動負債) | 企業のより厳しい安全度 | 100%以上が理想 |

固定比率 | 固定資産と株主資本のバランス(固定資産・株主資本) | 固定資産への投資の安全性 | 100%以下が理想 |

インスタント・カバレッジ・レシオ | 企業の利息支払い能力(営業利益・支払利息) | 企業の利息支払い能力 | 高いほど良い(2~3倍が理想) |

これらの指標はあくまで目安であり、業種や企業の状況によって適切な水準は異なります。複数の指標を組み合わせることで、より正確な分析が可能です。また過去の推移や同業他社との比較をしてみるのも良いでしょう。

関連記事:流動比率は高い方がいい?目安や高すぎる場合の注意点

安全性分析を行うための5ステップ

それでは、ここからは安全性分析を正しく行うためのステップを5段階に分けてご紹介します。

貸借対照表を確認する

まずは貸借対照表を隅々までしっかり確認しましょう。貸借対照表は企業の資産、負債、純資産といった主要な財務情報が凝縮されており、企業の安全性を評価するための貴重な資料です。

特に短期的な支払い能力を示す流動資産・流動負債と、長期的な財務安定性を示す固定資産・固定負債の構成比率に注目します。そうすることで企業の資金繰りの健全性と長期的な安定性を初期段階で把握できます。

流動比率と当座比率を計算する

次に貸借対照表のデータを用いて、流動比率と当座比率を算出します。これらの指標は、企業の短期的な支払い能力を評価するために不可欠です。

一般的に流動比率が120%以上、当座比率が100%以上であれば、短期的な支払い能力に問題がないと判断できます。これらの指標を適切に分析することで、企業の短期的な資金繰りの健全性を客観的に評価できます。

自己資本比率を確認する

続いて、自己資本比率を確認します。自己資本比率は、企業の財務的な安定性を測る上で非常に重要な指標です。

自己資本比率が高いほど、企業は自己資金でリスクを吸収できる体力があると言えます。一般的には30%以上が望ましいとされていますが、業種によって適切な水準は異なります。自己資本比率が低い場合は借入金への依存度が高まり、財務リスクが増大する可能性があるため、注意が必要です。

固定費率と固定長期適合率を確認する

次に固定資産に関連する固定比率と固定長期適合率を分析します。これらの指標は、固定資産への投資が安定した資金で賄われているかを評価するために役立ちます。

固定比率は100%、固定長期適合率は100%以下が健全な状態とされています。特に固定長期適合率が高いと、固定資産への投資が短期資金に依存している可能性があり、資金繰りの悪化を招くリスクがあります。

現金の流れを明確にする

最後にキャッシュフロー計算書を用いて、現金の流れを詳細に分析します。特に、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3つの区分に注目しましょう。

営業キャッシュフローがプラスであれば、本業で安定的に現金収入を得ていることを示します。また投資キャッシュフローのマイナスは、将来を見据えた積極的な投資活動を示唆します。

そして財務キャッシュフローからは、資金調達や返済の状況を把握できます。これらの分析によって、実際の現金の動きを把握しやすくなるでしょう。

自社の安全性を高めるポイント

自社における財務の安全性を高めるために日頃から気をつけておきたいポイントについてまとめたのでぜひ参考にしてください。

資金繰りに注意する

企業の生命線とも言える資金繰りは、日々の現金の流れを把握して常に余裕を持った資金計画を立てることが重要です。売上、仕入、経費など資金繰り表を作成して将来の資金不足を予測すれば、事前に対策を講じることができます。

売掛金の回収を徹底し、在庫を適切に管理することで、資金繰りの悪化を防ぐのも1つの手段です。また借入金の返済計画を見直し、金利の低い借入金への借り換えを検討することも有効です。日々の資金繰りを意識することで、企業の安定性を高めて成長へと繋げましょう。

キャッシュフローを意識する

企業の健康状態を把握するために、キャッシュフローの分析は欠かせません。営業、投資、財務の各キャッシュフローを分析することで、企業の現金の流れを明確に把握できます。

営業キャッシュフローは本業での現金の増減を示す重要な指標です。投資キャッシュフローは、将来の成長のための投資活動を示します。財務キャッシュフローは、資金調達や返済の状況を示します。

これらのバランスを意識して健全なキャッシュフローを維持すれば、企業の安定的な成長に繋がるでしょう。

関連記事:フリーキャッシュフローとは?マイナスの要因や影響、分析方法まとめ

安全性分析を行う際の注意点

最後に安全性分析に関する注意点をまとめたので、以下の内容もふまえて正しく分析を行いましょう。

複数の指標で総合的に判断する

安全性分析は複数の指標を組み合わせて総合的に判断しましょう。例えば流動比率が高くても、売掛金の回収が滞っていたり、在庫が過剰であったりすれば、資金繰りが悪化する可能性があります。

自己資本比率も同様で、高いからといって安心できるわけではありません。固定比率や固定長期適合率などの指標と合わせて分析し、企業の財務状況を多角的に判断しましょう。

目標別に指標を使い分ける

安全性分析は企業の財務状況やリスクを評価することが目的ですが、具体的な目標によって重視すべき指標は異なります。例えば、短期的な資金繰りの安定性を評価したい場合は、流動比率や当座比率が重要になります。

一方で長期的な財務体質を評価したい場合は、自己資本比率や固定比率を用いると良いでしょう。このように目標に応じて適切な指標を選択して分析することで、より的確な評価と対策が可能です。

短期・長期別に指標を使い分ける

企業の安全性は、短期的な視点と長期的な視点の両方から評価しなくてはいけないことも覚えておきましょう。短期的な安全性については流動比率や当座比率といった「企業の短期的な支払い能力」を評価する指標を用いることが多いです。

また自己資本比率や固定比率などを用いれば、長期的な安全性を評価できます。短期・長期の両方をバランス良く分析することで、企業の財務状況をより深く理解し、将来のリスクに備えられるでしょう。

過去の実績や同業他社と比較する

安全性分析を行う際は、過去の実績や同業他社との比較も重要です。過去の財務データを分析することで、企業の財務状況の推移や傾向を把握できます。また同業他社と比較することで、自社の財務状況が業界内でどの程度の水準にあるのかを評価できます。

これらの比較分析を行うことで自社の強みや弱みを客観的に把握し、改善に向けた具体的な対策を打てるでしょう。

まとめ

安全性分析は、企業の財務的な安定性を評価し、将来のリスクを予測するために欠かせないツールです。資金繰りの安定性を確認したり、財務体質の健全性を評価したりする際に用いられます。

また金融機関から融資を受ける場合は、この安全性分析の詳細に関する説明を求められるケースもあります。そのため、日頃から安全性分析で自社の財務状況についてチェックしておくと良いでしょう。

自社の安全性分析について不安がある場合はプロの税理士に相談するのもおすすめです。

財務分析の安全性分析が正しくできているか分からない方は、ぜひ「小谷野税理士法人」までお気軽にお問い合わせください。