青色申告は節税効果が高く、経済的なメリットが多い申告方法です。しかし、申請手続きや書類作成に不安を感じる方も多いのではないでしょうか。この記事では、フリーランスや個人事業主向けに、青色申告の基本的な流れから具体的な手続き方法まで、分かりやすく解説します。

目次

青色申告の流れ

青色申告は税制上の特典が多く、事業者にとって有利な申告方法です。以下では、青色申告を行うための基本的な流れを説明します。

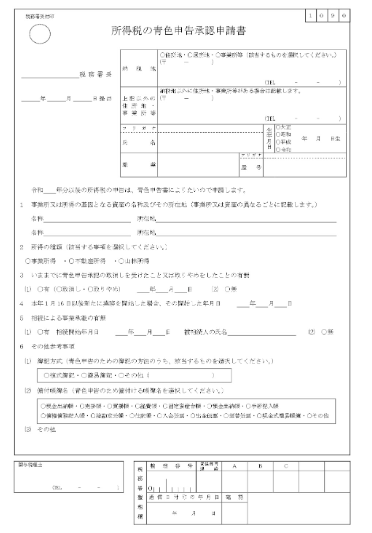

青色申告承認申請書を提出する

青色申告を行うには、まず「青色申告承認申請書」を所轄の税務署に提出する必要があります。提出期限が決められており、原則として申告をしたい年の3月15日までに提出しなければなりません。

なお、1月16日以降に開業した場合は、事業開始日から2か月以内に申請書を提出すれば、その年から青色申告が可能です。例えば、9月1日に開業した場合、2ヵ月後の11月1日までに申請すれば、その年から適用できます。

提出が遅れると、その年度は白色申告しか選択できなくなるため、早めの準備を心がけましょう。また、開業届を提出する際に同時に申請することも可能です。

日々の取引を記帳する

青色申告の代表的なメリットである「最大65万円の特別控除」を受けるには、日々の帳簿付けが必要です。

記帳には「正規の簿記の原則」に従った複式簿記が求められ、主要な帳簿として「仕訳帳」と「総勘定元帳」があります。2つの帳簿を基に、3枚からなる損益計算書と1枚で構成される貸借対照表を作成し、確定申告書に添付します。

また、事業の内容によっては後述する補助簿も必要となる場合がある点に注意が必要です。

なお、現在は白色申告においても帳簿付けが必須です。以前は白色申告の場合、所得が300万円を超えなければ記帳は不要でした。しかし、平成26年以降は所得の金額にかかわらず記帳が義務付けられています。

関連記事:確定申告なのに帳簿を付けてない!個人事業主の最低限の対策は?

決算書類を作成する

青色申告には決算書類の作成が必要です。確定申告の際に「青色申告決算書」を提出しなければなりません。

決算書は、1年間の売上と経費の内訳を詳しく記載した書類で、確定申告書と共に提出します。決算書類は形式が決まっており、事業所得の場合は以下の4枚で構成されています。

- 損益計算書

- 月別売上金額や仕入金額、給料賃金の内訳書

- 売上金額や仕入金額の明細、減価償却費の計算書

- 貸借対照表

65万円または55万円の特別控除を受けるためには、これらの書類をすべて作成し、確定申告書に添付しなければなりません。ただし、10万円控除を受ける場合は、「貸借対照表」の作成は不要です。

確定申告書を作成し必要書類を添付して提出する

確定申告の際には、確定申告書と青色申告決算書を作成し提出する必要があります。これに加えて、控除を受けるための書類も必要です。

例えば、社会保険料・生命保険料・地震保険料・寄付金・住宅借入金の控除関係書類などが該当します。これらの書類は、添付書類台紙に貼り付けて申告書と一緒に提出します。

確定申告の提出期間は、事業年度の翌年2月16日から3月15日までの1か月間です。この期間内に、納税地を所轄する税務署に提出します。

通常、納税地は住所地ですが、特例として居所地や事業所所在地を納税地とすることも可能です。この特例を利用する場合は、所定の届出書を所轄の税務署に提出する必要があります。

関連記事:個人事業主が初めて確定申告をする際に知っておきたいこと

「青色申告承認申請書」の提出方法

青色申告を行うためには、まず「青色申告承認申請書」を提出する必要があります。ここでは、その提出方法について詳しく説明します。

「青色申告承認申請書」の書き方

青色申告承認申請書の書き方を解説します。記入すべき項目は以下の通りです。

- 宛名

- 提出日

- 基本情報

- 開始年度

- 事業の所在地

- 所得の種類

- 青色申告の取り消しまたは取りやめの履歴

- 本年1月16日以後新たに業務を開始した場合、その開始した年月日

- 事業承継の有無

- 簿記の形式

- 帳簿について

- 特記事項

- 関与税理士

上記の項目を正確に記入し、所轄の税務署に提出すれば申請は完了です。承認されても税務署から「承認の通知」はなく、「非承認の通知」がなければ承認されたものと判断してよいでしょう。

「青色申告承認申請書」の提出期限

申請書の提出には期限が設けられており、注意が必要です。これから事業を開始する場合と、すでに事業を行なっていて白色申告から切り替える場合とで期限が異なります。

- 新しく事業を始める場合

新しい事業で初めて確定申告をする場合、青色申告承認申請書は開業後2ヵ月以内に提出する必要があります。なお、土・日・祝日に当たる場合は、翌日が期限です。ただし、年始に開業する場合は例外として、1月1日から15日が開業日である場合には3月15日までとされ、2ヶ月以上となる場合があります。また、新規開業時には開業届も一緒に提出します。

- 白色申告から青色申告に切り替える場合

すでに白色申告を行っている場合、青色申告に切り替えたいと考えたとしても、すぐに適用されるわけではありません。切り替えたい年度の3月15日までに申請書の提出が必要です。例えば、2025年度から適用したい場合は、2025年3月17日(2025年3月15日が土曜であるため翌月曜)までに提出しなければなりません。

「青色申告承認申請書」の提出期限を過ぎてしまった場合、その事業年度は白色申告しかできなくなります。そのため、早めの準備を心がけ、期限に余裕を持って提出しましょう。

青色申告の記帳方法

青色申告で税制上のメリットを最大限に活用するためには、日々の取引を正確に記帳することが重要です。以下では、必要な帳簿の種類とその書き方について説明します。

必要な帳簿の種類

最大65万円の控除を受けるためには、複式簿記に基づいた帳簿の作成・保存が必須です。主要な帳簿としては「仕訳帳」と「総勘定元帳」があります。確定申告では2つの帳簿を基に、貸借対照表と損益計算書を作成し、確定申告書に添付します。

- 仕訳帳:企業の取引を日付順にすべて記載していく会計帳簿の1つです。取引を「借方」と「貸方」に区分する複式簿記のルールを用いて記載します。

- 総勘定元帳:企業の取引を取引勘定科目ごとに分け、管理しやすくするための帳簿です。日付順に記録する仕訳帳だけでは、会社の財務状態の把握に不十分です。勘定科目ごとに整理することで、費用が発生した原因や取引日、残高などがわかりやすくなります。一方、10万円の控除を受けるためには、簡易な帳簿(単式簿記)でも構いません。単式簿記は、1つの取引について1つの勘定科目を用いて記録する方法です。記録をもとに損益計算書を作成するもので、以下の5種類が一般的です。

- 現金出納帳:会社の現金を管理する現金帳簿で、入金や出金の都度、取引内容を記録します。何に現金を使うのか、どのような現金収入があるかなど、現金の流れが把握しやすくなります。

- 売掛帳:商品やサービスの取引で代金を後から受け取るときに、その代金を受領する権利を表す資産の科目を、売掛金と言います。売掛帳とは、この売掛金の取引や回収状況を管理するために取引先ごとに作成する帳簿のことで、得意先元帳と呼ばれることもあります。

- 買掛帳:商品やサービスを仕入れた際に発生する、あとから支払うべきお金のことを指す勘定科目を、買掛金と言います。買掛帳簿とは、仕入先ごとに掛け取引の発生や支払い状況を取引先ごとに記録する帳簿です。

- 経費帳:事業に必要な経費のうち、消耗品費や地代家賃、水道光熱費、給与賃金など、仕入以外のものを科目ごとに記入し管理する帳簿です。

- 固定資産台帳:事業に使用する固定資産の取得から除却処分に至るまでの経緯を管理するための帳簿です。取得時の状況や償却額、未償却額などを記載し、固定資産を把握・管理します。

その他にも、取引内容に応じて補助簿の作成・保存が義務付けられています。正しい申告を行うために、まずは正しい記帳の知識を身に付けましょう。

記帳の方法は「複式簿記」と「単式簿記」の2つ

帳簿作成の方法には、「複式簿記」と「単式簿記」の2種類があります。最大65万円・55万円の特別控除を受けるには複式簿記での記帳が必要で、単式簿記(簡易帳簿)で記帳する場合の青色申告特別控除は10万円の控除となります。

「複式簿記」は、「借方」と「貸方」の2つの取引に分けて記入します。取引の原因と結果を両面から記録することで、財産の残高や収支を網羅的に把握するためです。

例えば、現金で1万円の商品を買った場合は「1万円の商品を買ったから(原因)、現金が1万円減った(結果)」となります。

原因と結果は「借方」や「貸方」として仕訳帳に記入します。左側の「借方」には資産や費用の増加・負債の減少・収益の減少などを記入し、右側の貸方には資産や費用の減少・負債の増加・収益の増加などを記入します。

借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

売掛金 | 10,000 | 売上 | 10,000 |

一方、「単式簿記」は、取引を1つの勘定科目を用いて記録する方法です。現金の増減は現金出納帳に、取引先別の売掛金の増減は売掛帳など、勘定科目別の帳簿を作成して記帳します。

単式簿記の帳簿は記入が比較的簡単で、現金残高も計算可能ですが、一定期間の売上額・経費の集計はできません。必要な項目の集計を出したい場合は、個別に数字を拾い出して計算していきます。

日付 | 摘要 | 収入 | 支出 | 残高 |

1月1日 | 繰越 | 50,000 | ||

1月2日 | 売上 | 10,000 | 60,000 | |

1月4日 | 仕入 | 5,000 | 55,000 |

複式簿記と単式簿記は、取引発生の際の記録方法が異なるため、それぞれの違いを理解しておきましょう。

確定申告時に帳簿の提出は不要

青色申告を行う際、帳簿の作成と保存は義務付けられていますが、確定申告時に帳簿を提出する必要はありません。ただし、税務調査が行われた場合には、保存している帳簿を提出する義務があります。

帳簿の記帳には一定のルールがあり、各書類の保存期間も決められています。税務署からの問い合わせに迅速に対応できるよう、備えておく必要があるのです。確定申告の提出期限の翌日から数えて7年間は保存しておきましょう。

「青色申告決算書」作成のポイント

青色申告決算書類には一般用・不動産所得用・農業所得用・現金主義用の全部で4種類があります。ここでは一般用を例に作成のポイントを解説します。

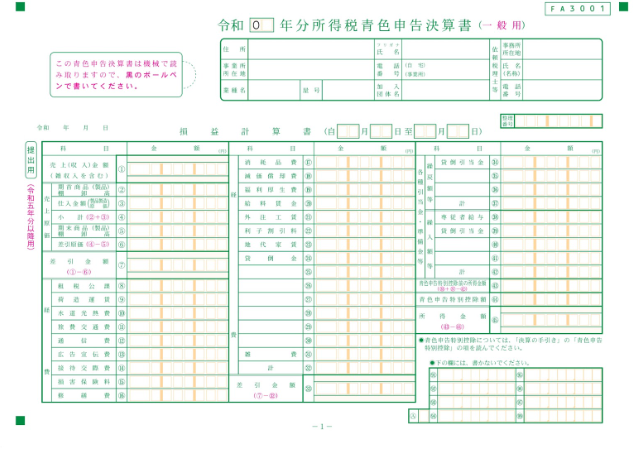

損益計算書(1ページ目)

出典:所得税青色申告決算書(一般用)【令和5年分以降用】(PDF)|国税庁

損益計算書は、1年間の収益と費用をまとめた一覧表です。まず、事業者の住所、氏名、連絡先を記入し、誤りがないかチェックし、以下の項目を記入します。基本的には、作成した会計帳簿から転記しましょう。

- 売上(収入)金額:年間の売上金額の合計を記入します。売上金額は年間の総収入であり、2ページ目の「月別売上(収入)金額及び仕入金額」の合計を転記します。

- 売上原価:仕入金額も同様に、2ページ目の合計を記載します。商品やサービスの仕入れや製造にかかった費用で、売上から売上原価を引いた差引金額を計算し、記入します。

- 経費:水道光熱費や旅費交通費など、事業に必要な経費を勘定科目別に記入します。各勘定科目ごとに決算整理後の金額を記入しましょう。減価償却費は3ページ目の「減価償却費の計算」から転記します。経費の合計を差引金額から引き、経費の下部に記入します。

- 各種引当金・準備金等:貸倒引当金や専従者給与などを記入し、青色申告特別控除前の所得金額を算出します。最後に「青色申告特別控除額」を引いた後、最終的な所得金額を記入します。複式簿記で帳簿を作成した場合、65万円の控除が適用されますが、電子申告や電子帳簿保存が必要です。

損益計算書は、事業の収支を明確にし、最終的な所得金額を算出する書類です。事業の経営状況を把握するための基礎資料となります。

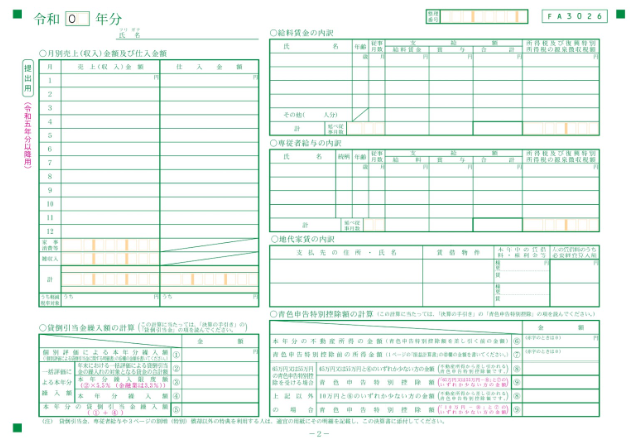

損益計算書の内訳(2ページ目)

出典:所得税青色申告決算書(一般用)【令和5年分以降用】(PDF)|国税庁

損益計算書の内訳は、1ページ目の損益計算書に記載する金額の詳細を示す書類です。以下の項目について月別の内訳を記載します。

- 月別売上(収入)金額及び仕入金額:各月の売上金額と仕入金額を記入します。家事消費や雑収入も含め、年間の合計が1ページ目の売上金額と一致するようにします。

- 給料賃金の内訳:従業員の氏名や支給額などを記入します。従業員の月々の給与や賞与、源泉徴収額を詳細に記載しましょう。家族従業員への支払いは専従者給与に該当するため、ここには含まれません。

- 専従者給与の内訳:生計を同一にする家族への給与を記入します。事前に届出を出した家族従業員の給与を記載しましょう。税務署に提出した「青色事業専従者給与に関する届出書」が必要です。

- 地代家賃の内訳:家賃や駐車場料金などの詳細を記載し、プライベートと兼用の場合は按分割合を明記します。

- 貸倒引当金繰入額の計算:個別評価と一括評価による繰入額を記入します。計算式に基づいて正確に算出します。

- 青色申告特別控除額の計算:青色申告特別控除額の計算を行い、65万円控除を受ける場合はその金額を記載します。

損益計算書の内訳は、詳細な収益と費用を記載し、正確な申告を行うための書類です。事業の経営状況をより細かく把握できます。

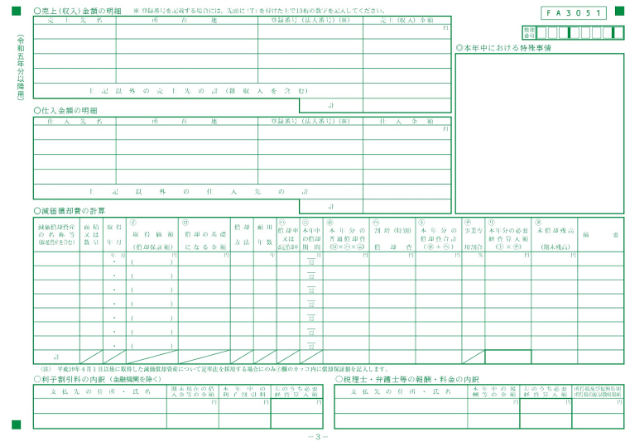

損益計算書の内訳(3ページ目)

出典:所得税青色申告決算書(一般用)【令和5年分以降用】(PDF)|国税庁

2ページ目と同様に、1ページ目の損益計算書に記載する金額の詳細を示す書類です。ここでは、「減価償却費」「税理士報酬等」「特殊事情」の各項目について、詳細な内訳を記載します。

- 売上(収入)金額の明細:令和5年分から新設された項目です。主要取引先の名称や所在地、売上金額とその合計を記入します。インボイス制度の影響で、取引先のインボイス登録番号の記入をします。

- 仕入金額の明細:主要取引先の名称や所在地、仕入金額とその合計を記入します。こちらも新設された項目で、インボイス登録番号を記入します。

- 減価償却費の計算:取得価額や定額法による計算結果を詳細に記載します。基本的には定額法で計算し、耐用年数は「主な減価償却資産の耐用年数表」を参照します。

- 利子割引料の内訳:知人や会社からの借入金に対する利子やクレジットカード利用時のリボ払いなどの支払いなどを記載しますが、金融機関からの借入れや車のローンは含まれません。

- 税理士・弁護士等の報酬・料金の内訳:税理士や弁護士に支払った報酬や顧問料、源泉徴収税額を詳細に記入します。

- 本年中における特殊事情:不良在庫の処分や減価償却費の計算方法の変更など、税務署に伝えるべき特殊な事情があれば記入します。

損益計算書の内訳は2枚に渡ります。2枚目に引き続き、3枚目にも経費の内訳を記載し、経営状況の詳細を把握できるようにしましょう。

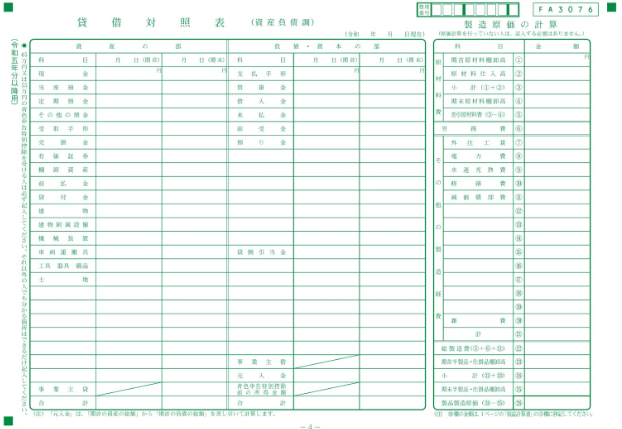

貸借対照表(4ページ目)

出典:所得税青色申告決算書(一般用)【令和5年分以降用】(PDF)|国税庁

貸借対照表は、事業の資産・負債・資本の状態を記載する書類です。期首(1月1日もしくは事業開始日)および期末(12月31日もしくは廃業日)における事業の資産、負債、資本の状況を詳細に記載します。65万円または55万円の青色申告特別控除を適用するためには、必ず記入しなければなりません。

- 資産の部:現金や預金、固定資産、売掛金など、決算時に個人事業主が持つ資産を現金化しやすい順に記載します。特に「棚卸資産」が1ページ目の「売上原価」の「期末商品(製品)棚卸高」と一致しているか確認が必要です。

- 負債・資本の部:事業資金の調達方法を記載します。借入金は「負債」、自己資金は「資本(元入金)」として記載し、買掛金などの未払い金も含めます。

- 事業主借:個人の資金を事業に投入した場合の金額を記入します。元入金欄には、事業開始時の元手を記入し、毎年の損益を反映させます。

資産の部と負債・資本の部の合計は必ず一致させなければなりません。一致しない場合は、差額を転記ミスや帳簿の作成ミスが考えられます。製造業の場合は、製造原価の計算も行い、原材料の仕入れや加工費用を記載します。

貸借対照表は、事業の財務状況を明確にし、経営判断の基礎資料となる書類です。事業の健全性を評価し、将来の計画を立てるための指針となります。

青色申告者の確定申告のやり方

青色申告承認申請書を期限内に提出後、日々の取引を記帳し、決算書を作成したら、次は確定申告です。ここでは、青色申告者による確定申告のやり方について説明します。

最大65万円の特別控除を受ける提出方法

青色申告の提出方法には、以下の4つがあります。

- e-Taxによる電子申告

- 確定申告アプリでの電子申告

- 税務署窓口への持参・郵送

- 税務署の時間外収集箱への投函

最大65万円の特別控除を受けるには、e-Taxでの電子申告か電子帳簿保存が必要です。持参や郵送の場合、特別控除額は最大55万円となる点に注意しましょう。

確定申告書の作成方法

確定申告書(第一表、第二表)を作成するためには、まず必要な資料を集めることから始めましょう。給与がある場合は源泉徴収票、得意先からの支払調書、所得控除関係の資料などを収集します。事業の収入金額や所得金額は、青色申告決算書から転記します。

確定申告書第一表、および第二表の詳しい作成手順は以下の記事を参考にしてください。

関連記事:【税理士監修】確定申告のやり方ガイド!いつからいつまでの収入?郵送のケースや必要書類・マイナンバーカードについて

不明な点は国税庁の「確定申告書等作成コーナー」や税務署、税理士などに問い合わせて確認しましょう。

青色申告を税理士に依頼することも一つの方法

確定申告は自分で行うことも可能ですが、税理士に依頼することで手間を省き、正確な申告が期待できます。

特に帳簿の作成や条件が複雑なため、専門家に任せると安心です。費用はかかりますが、青色申告のメリットを最大限に活用できるため、フリーランスや個人事業主にとって心強いサポートとなるでしょう。

青色申告を税理士に依頼したい方や、日々の帳簿作成に不安を感じている方などは、私たち「小谷野税理士法人」が全力でサポートしますので、ぜひお気軽にご相談ください。