個人事業主と会社員では、加入できる社会保険の種類が異なります。全体的に見て、会社員が加入できる社会保険は補償が手厚く、個人事業主が利用できない保険制度も含まれています。そのため、個人事業主は自身で代わりとなる保険制度に加入したり、より手厚い補償の保険を探さなくてはなりません。この記事では、個人事業主が加入できる社会保険の条件や、健康保険組合の一覧をご紹介します。

目次

個人事業主が原則加入すべき社会保険の種類

個人事業主が保険について検討する際には、まず、義務付けられている社会保険でどの程度の補償が受けられるかを確認することが大切です。

個人事業主本人が加入できる社会保険は、主に3つの種類があります。

国民健康保険

国民健康保険とは、個人事業主・フリーランス・自営業・農業・漁業など、会社の健康保険やその他の医療保険制度に加入していない場合を対象としている保険制度です。

無職の人や年金を受給している人も国民健康保険の対象とされています。

国民健康保険は、市区町村が運営する市町村国民健康保険(市町村国保)と、同じ業種で組織された国民健康保険組合(国保組合)にさらに分かれる仕組みです。

また、国民健康保険の加入者が75歳以上になった場合は、後期高齢者医療制度へと変わります。

国民健康保険の場合は全額が自己負担であり、加入先によって保険料や補償内容が異なる点に注意が必要です。

介護保険

介護保険は個人事業主・会社員を問わず、40歳以上からの加入が義務付けられている制度です。国内の高齢化に対し、高齢者の介護を社会全体で支え合うことを目的として2000年から施行されています。

介護保険は国民健康保険料と一緒に納められ、全額が自己負担です。

国民年金

国民年金は、20歳から60歳まですべての人を対象としている公的年金です。

定められた保険料を支払うことで、老後だけでなく、障害や死亡などにより本人とその家族の生活に支障が出ないよう年金を受給できます。

国民年金も、さらに分類されており、老齢基礎年金・障害基礎年金・遺族基礎年期の3種類があります。

- 老齢基礎年金:年金を10年以上にわたり納付した際、65歳から受給できる

- 障害基礎年金:国民年金に加入している間に、病気やケガなどで生活や仕事に制限がある場合に受給できる

- 遺族基礎年金:国民年金に加入している間に、加入者が死亡した場合、遺族が受給できる

障害基礎年金は老後のためだけではなく、病気やケガで働くことが困難になった場合、20歳から65歳になるまで支給されます。

遺族基礎年金の支給を受けられる遺族は、死亡した年金加入者と生計を共にしていた「子のある配偶者」か、または「子」です。

「子のある配偶者」とは、高校を卒業していない18歳以下の子どもを養育している夫、もしくは妻を指します。

つまり、子どもが高校を卒業するか、高校に通っていなくても同学年の年齢に達した場合は、遺族基礎年金を受け取れません。

個人事業主が条件つきで加入できる社会保険の種類

個人事業主は、条件に該当すれば、国民健康保険・介護保険・国民年金以外の社会保険にも加入可能です。

条件つきでどのような種類の社会保険に加入できるのか、紹介します。

会社員のときの健康保険の任意継続

過去に会社勤務の経験がある個人事業主の場合は、その会社の健康保険を任意で継続可能です。これを健康保険任意継続制度と呼びます。

期間は退職後2年までとされ、継続中は会社員のときと同様に、扶養家族も健康保険に加入できます。

ただし、会社員のときには会社側が負担していた保険料を、継続中は加入者本人が全額を支払わなければなりません。

また、1日でも保険料を滞納すると継続資格を失うため注意しましょう。

健康保険の被扶養家族

個人事業主は生計を共にしている両親や配偶者の会社の健康保険に、扶養家族として加入できる可能性があります。

会社の健康保険には扶養制度があり、加入している扶養家族には追加の保険料が発生しません。

ただし、扶養を受けるためには個人事業主の年収が130万円未満(60歳以上・障がい者の場合は年間180万円未満)である必要があります。なおかつ、配偶者と同一世帯であれば、年収の2分の1未満であることが条件です。

配偶者と同一世帯でない場合には、年間の収入が配偶者からの仕送り額よりも少ないことが要件です。

また、退職日の翌日から5日以内に手続きをする必要があるため気をつけましょう。

健康保険の種類によって扶養の条件が異なるため、事前に確認しましょう。

労災保険への特別加入

労災保険は、会社に雇用されていない労働者であっても条件に該当していれば任意で加入可能です。

特別加入制度と呼ばれ、個人事業主の場合は一人親方その他の自営業者、特定作業従事者が該当します。

【一人親方その他の自営業者:特別加入者の範囲例】

- 個人タクシー業者

- 大工・左官・とび職人など

- 漁船による水産動植物の採捕の事業

- 林業の事業

- 医薬品の配置販売

- 再生利用の目的となる廃棄物などの収集・運搬・選別などの事業

- あん摩マツサージ指圧師・はり師など

【特定作業従事者:特別加入者の範囲例】

- 特定農作業従事者

- 指定農業機械作業従事者

- 国または地方公共団体が実施する訓練従事者

- 家内労働者およびその補助者

- 労働組合などの一人専従役員(委員長などの代表者)

- 介護作業従事者および家事支援従事者

- ITフリーランス

- 芸能関係作業従事者

- アニメーション制作作業従事者

- 柔道整復師

- 創業支援等措置に基づき事業を行う方

上記のうち、芸能関係作業従事者・アニメーション制作作業従事者・柔道整復師・創業支援等措置に基づき事業を行う方は、法改正により2021年から増設されたものです。

今後も増加される可能性があるため、労災保険の特別加入が適用される業種かどうか、個人事業を始める際に確認することをおすすめします。

関連記事:社会保険の加入条件とは?2023年・2024年度の加入条件や手続き方法を解説

個人事業主が加入できる職業別の健康保険組合一覧

国民健康保険は、業種ごとに複数の保険組合が存在しています。該当する業主がある場合には、条件や保険料などを市町村国保とも比較し、検討してみてください。

国保組合の中から、個人事業主が加入できる代表的なところを紹介しましょう。保険料は保険組合によっては世帯構成で変動が見られるため、一律の場合にのみ記載します。

東京美容国民健康保険組合 |

|

東京理容国民健康保険組合 |

|

文芸美術国民健康保険組合 |

|

京都芸術家国民健康保険組合 |

|

東京芸能人国民健康保険組合 |

|

東京技芸国民健康保険組合 |

|

東京自転車商国民健康保険組合 |

|

東京浴場国民健康保険組合 |

|

食品・食品衛生・衣料を始め、上記以外にも全国各地で業種ごとの国民健康保険組合が組織されています。

そのため、個人事業主となった際には、まず所在地に同業の国民健康保険組合があるかどうか、インターネットを活用して確認すると良いでしょう。

関連記事:社会保険料の法人負担割合を基礎から計算方法まで丁寧に解説

個人事業主と会社員における社会保険の違い

個人事業主と会社員では、加入できる社会保険の種類や内容にさまざまな違いが見られます。どのような点が異なっているか、詳しく確認してみましょう。

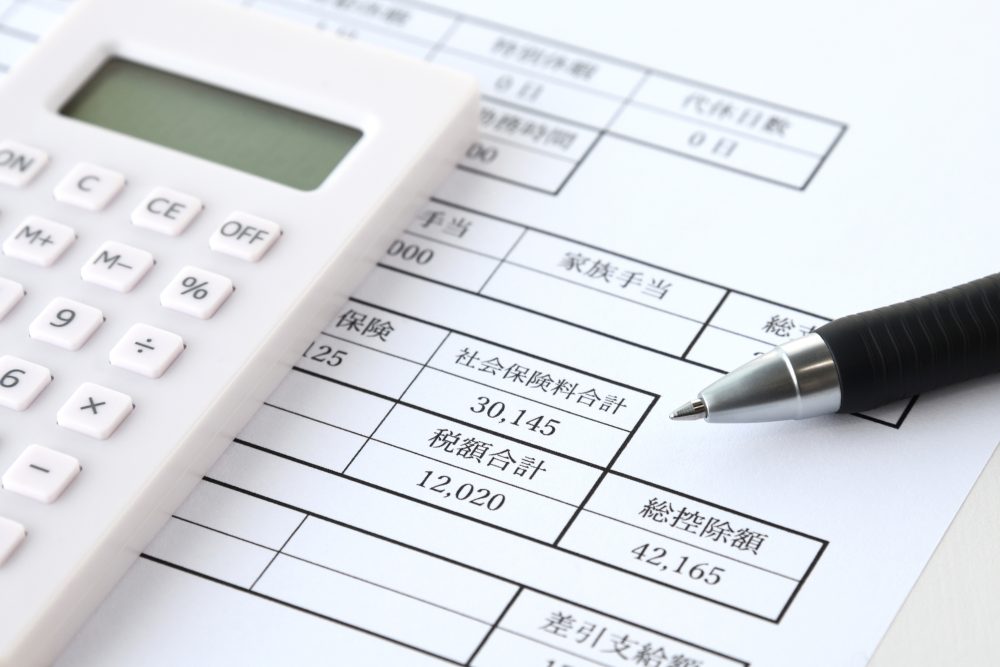

保険料は全額負担する

個人事業主の社会保険料は全額が自己負担です。ただし、確定申告を行えば、保険料は全額が所得から控除されます。

会社員の場合、社会保険料は会社と社員で50%ずつ負担する仕組み(労使折半)です。

雇用保険に入れない

個人事業主は、会社員のように雇用保険には加入できません。職を失っても雇用保険による基本手当は支給されず、育児休業給付や介護休業給付なども対象外です。

そのため、個人事業を廃業し、収入がなくなった場合に備えて、ほかの保険を利用することをおすすめします。

民間の保険会社による所得補償保険や、個人事業主が廃業した際に退職金を受け取れる小規模企業共済などを活用しましょう。

労災保険に入れない

労災保険は雇用者を対象としている保険制度のため、個人事業主は基本的に加入できません。

職場や通勤中にケガをしたり、仕事の影響で病気になったりしても、保険金の給付を受けることができないため、個人事業主は自身で保険の検討が必要です。

労災保険の代わりにできる、個人事業主も入れる補償制度としては、一般財団法人あんしん財団や日本フルハップ公益財団法人、全国商工会議所の補償サービスが挙げられます。

また、労災の危険性をはらむ中小事業主や一人親方などの場合は、個人事業主であっても労災保険に加入できる特別加入の制度を利用可能です。

傷病手当金がもらえない

個人事業主が加入できる国民健康保険には、傷病手当金の制度がありません。

会社員の場合は、仕事以外の要因でケガをしたり病気にかったりして4日以上休むと、傷病手当金を受け取れます。

しかし、個人事業主の場合、病気やケガなどで働けない場合に備えるとしたら、傷病手当金の代わりとなる保険制度への加入が必要です。

傷病手当金の代わりになる保険としては、所得補償保険や就業不能保険などが挙げられます。

年金の支給額が少ない

個人事業主が老後に受け取れるのは老齢基礎年金のみのあるため、会社員に比べて年金は少額です。

会社員の場合、基礎年金だけでなく、厚生年金も上乗せされます。日本の公的年金が2階建てと呼ばれるのはそのためです。

また、老齢年金だけではなく、遺族年金や障害年金に関しても受給額は会社員よりも下回っています。

個人事業主が従業員を雇用したときの社会保険

個人事業主に関わる社会保険では、本人が加入できるものと、従業員が加入できるものにも違いがあります。

個人事業主が従業員を雇った場合、その従業員に必要な保険制度について説明します。

従業員を1人でも雇用すると労働保険が必要

個人事業主が従業員を雇った際は、それが1人であっても労働保険に加入し、保険料を負担する義務があります。

労働保険とは、労災保険と雇用保険の総称です。

労災保険はアルバイトやパートを含め、すべての従業員が加入しなければなりません。

一方の雇用保険は、1週間の所定労働時間が20時間以上で、かつ31日以上の雇用見込みがある場合は加入が必須です。

従業員を5人以上雇用すると社会保険が必要

法定17業種に該当する個人事業主が、従業員を5人以上雇うと社会保険の加入義務が発生します。

社会保険とは、健康保険・介護保険・厚生年金保険の総称です。

また、法定17業種は以下が該当します。

【法定17業種】

- 製造業

- 土木建築業

- 鉱業

- 電気ガス事業

- 運送業

- 貨物積み下ろし業

- 清掃業

- 物品販売業

- 金融業や保険業

- 保管業や賃貸業

- 媒介周旋事業

- 広告業

- 教育業や研究業や調査業

- 医療事業

- 通信業や報道業

- 社会福祉事業

- 士業

社会保険は、パートやアルバイトであっても、従業員の4分の3以上の労働時間や労働日数があれば加入しなければなりません。

その際の保険料は、事業主と従業員が社会保険料を50%ずつ負担する労使折半で処理されます。

関連記事:社会保険料控除ってなに?控除を利用する際の確定申告のやり方について解説

個人事業主が抱える社会保険についてのお悩みは税理士へ!

会社員のような社会補償制度が用意されていない個人事業主は、自身や事業に適した社会保険を自ら探す必要があります。

原則的に加入できる国民健康保険・介護保険・国民年金だけでは、老後に不安を感じる場合もあるのではないでしょうか。

しかし、個人事業主が任意で加入できる社会保険制度にはさまざまなものがあり、条件や補償の内容もそれぞれ異なっています。

自分で探すとなると手間や時間がかかると感じた際には、税理士に1度相談してみてはいかがでしょうか。

私ども小谷野税理士法人では、個人事業主が抱える社会保険の悩みに真摯に対応をしています。

従業員を雇用する際の社会保険についても、お気軽にお問い合わせください。