少額減価償却資産の特例とは、30万円未満の減価償却資産を一括で処理できる制度です。資産の取得後に一括で経費処理すると、節税につなげられるケースがあります。今回は、少額減価償却資産の特例の要件や対象、仕訳事例、適用方法、メリットとデメリットを解説します。最後まで読めば、いくらまで経費にできるのかをはじめ、本制度の疑問点を解決できるでしょう。

目次

少額減価償却資産の特例とは

少額減価償却資産の特例とは、30万円未満の減価償却資産を一括で経費処理できる制度です。本制度の基本的な情報として、まずは以下の内容を知っておくとよいでしょう。

- 減価償却資産についておさらい

- 適用に必要な要件

- 対象範囲

それぞれについて詳しく解説します。

減価償却資産についておさらい

そもそも減価償却資産とは、時間の経過とともに価値が下がる資産を示すもので、具体的には以下の通りです。

- 建物(事務所・工場、店舗、倉庫など)

- 建物附属設備(電気設備、給排水設備、冷暖房設備など)

- 車両運搬具(自動車、トラック、台車、トロッコなど)

減価償却資産を取得した場合、即時処理するのではなく、試用期間にわたって分割しての処理が求められます。分割する期間は法定耐用年数として定められており、耐用年数表をチェックする必要があります。

減価償却資産について、基本的な情報は以下にまとめました。

償却方法 |

|

取得価額の消費税の判定方法 | 経理方式による

|

償却方法を変更したい場合、新しい方法を適用する事業年度開始の日までに、管轄の税務署へ申請書の提出が求められます。

減価償却とは?会計や税務の基礎知識と節税のポイントを徹底解説!

適用に必要な要件

本制度を適用するには「30万円未満の減価償却資産の取得」の要件を満たすのがポイントです。土地などの年月によって資産価値が影響を受けないものは、本制度の要件を満たしません。

一事業年度において、本制度を適用可能な資産の合計額は、300万円までと定められています。

もし設立初年度などで事業年度が12ヵ月に満たない場合、以下の通り事業年度の月数を掛けた額が上限です。

- 300万円÷12ヵ月=25万円

- 本制度の上限額=25万円✕事業年度の月数

後述する通り、確定申告において、取得価額に関する明細書の添付も求められています。通常の申告に加えてやるべきことが増えるため、不明な点がある場合は税理士を頼るのが賢明です。

対象範囲

本制度を適用できるのは、以下の中小企業者などに限られています。

- 青色申告の個人・法人である

- 資本金or出資金が1億円以下である

- 常時利用する従業員が500人以下である※2020年3月31日以前に取得した資産は、1,000人以下が対象※投資法人などの特定法人の場合、従業員300人以下が条件である

- 連結法人(連結納税の承認を受けた法人)ではない

一方で、以下に該当すると本制度は適用できません。

- 発行株式の2分の1以上が、大規模法人に所有される法人

- 発行済み株式の総数or出資金総額の3分の2以上を複数の大規模法人に所有されている法人

- 受託法人:法人課税信託の受託者の法人

大規模法人とは、具体的には以下の通りです。

- 資本金or出資金が1億円を超える

- 資本金or出資を有しない法人のうち、常時雇用の従業員が1,000人を超える

- 大法人(資本金or出資金が5億円以上の法人、相互会社、外国相互会社、受託法人)との間に支配関係がある

- 100%グループ内の複数の大法人に株式or出資を直接or間接的に保有されている

本制度の対象外となった場合、原則として通常通りの減価償却をする必要があります。

少額減価償却資産の特例で経費にできるのは30万円未満の資産

本制度で経費にできるのは、取得価額が30万円未満の減価償却資産に限られます。パソコンなどの有形減価償却資産のほか、以下の資産にも適用できるのが特徴です。

- 無形減価償却資産:ソフトウェアや特許権など

- 中古資産:中古で取得した機器や設備など

- 所有権移転外リース取引にかかる賃借人取得の資産:リース期間終了後も資産の所有権がリース会社に残る取引

取得価額によるものの、経理処理の方法によっては本制度を適用できないケースが生じることには注意が必要です。例えば、以下の通り28万8,000円のパソコンを取得したと仮定して考えてみましょう。

- 税抜経理:28万8,000円

- 税込経理:31万6,800円

30万円を超えるため、税込経理の場合は本制度を適用できなくなると分かります。税込経理は帳簿記録がシンプルであったり比較できたりするのがメリットです。

一方、税抜経理は消費税の納税額をチェックしやすい点や、交際費を損金にしないときに有利になりやすいことなどがメリットです。

本制度の適用と合わせ、どちらの経理方式がよいのかも税理士へ相談できます。

参考:「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」国税庁

少額減価償却資産の特例と通常の減価償却・一括償却資産の違い

本制度と通常の減価償却、一括償却資産の違いは以下に示します。

- 通常の減価償却:規定の耐用年数に基づいて償却する

- 一括償却資産:取得価格が10万円以上20万円未満の減価償却資産の場合、3年間にわたり、取得価額の合計額の3分の1を必要経費にできる

例えば、15万円のパソコンを取得した場合で説明します。取得価額が10万円を超えているため、以下の3つの中から選択できます。

- 通常の減価償却:耐用年数に応じて、5年か4年で処理する

- 一括償却資産として処理:本来は耐用年数に応じて5年か4年での処理が求められるものの、3年で処理できる

- 少額減価償却資産の特例の適用:本来は耐用年数に応じて5年か4年での処理が求められるものの、取得時に全額経費に処理できる

本制度とは異なり、一括償却資産には条件が定められておらず、すべての企業が適用できます。事業年度ごとに適用できる上限の額や、適用期限も設けられていないのが特徴です。

10万円未満の減価償却資産を取得した場合は、一括で処理する必要があります。

少額減価償却資産の特例の仕訳例

本制度を活用し、仕訳する方法は以下の2つに分けられるのが特徴です。

- 資産として処理する

- 取得時に処理する

事業用のパソコン25万円を取得したと仮定して記述します。パソコンを資産として処理する場合、以下の通り工具器具備品(もしくは備品)での処理がポイントです。

借方 | 貸方 | ||

工具器具備品 | 25万円 | 現金 | 25万円 |

年度末には、以下の通り費用として振り替え処理する必要があります。

借方 | 貸方 | ||

減価償却費 | 25万円 | 工具器具備品 | 25万円 |

一方、25万円の事業用パソコンを取得時に即時処理する場合、具体的な方法は以下の通りです。

借方 | 貸方 | ||

消耗品費 | 25万円 | 現金 | 25万円 |

本制度は30万円までの資産を対象としており、対象外となる場合は、耐用年数に応じた減価償却処理をする必要があります。

少額減価償却資産の特例を適用する方法

本制度を適用するには、以下の通り個々の状況に応じて、確定申告で手続きを進める必要があります。

- 個人事業主

- 法人

それぞれ詳しく見ていきましょう。

個人事業主

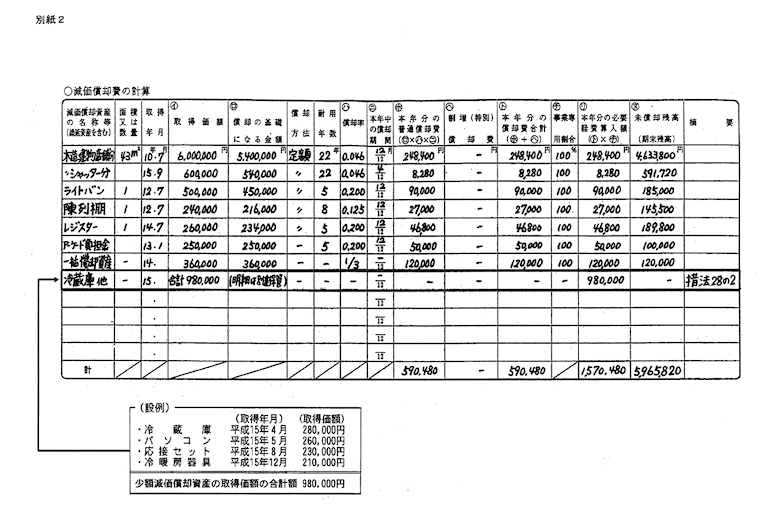

個人事業主の場合、本制度を適用するには青色申告決算書3枚目の「減価償却費の計算」欄の対象経費に、以下の記載をするのがポイントです。

- 「償却の基礎になる金額」欄:明細は別途保管と記載

- 「適用」欄:措法28の2と記載

以下の通り、国税庁のサイトでも具体的な書き方が紹介されています。

出典:「別紙2」国税庁

本制度の適用に限りませんが、個人事業主の場合、レシートなどは基本的に5年間の保管が義務付けられています。追徴課税を受けるリスクが生じるため、適切に保管しておくのが望ましいです。

確定申告でレシートない場合はどうする?対処法や保管方法を解説!

法人

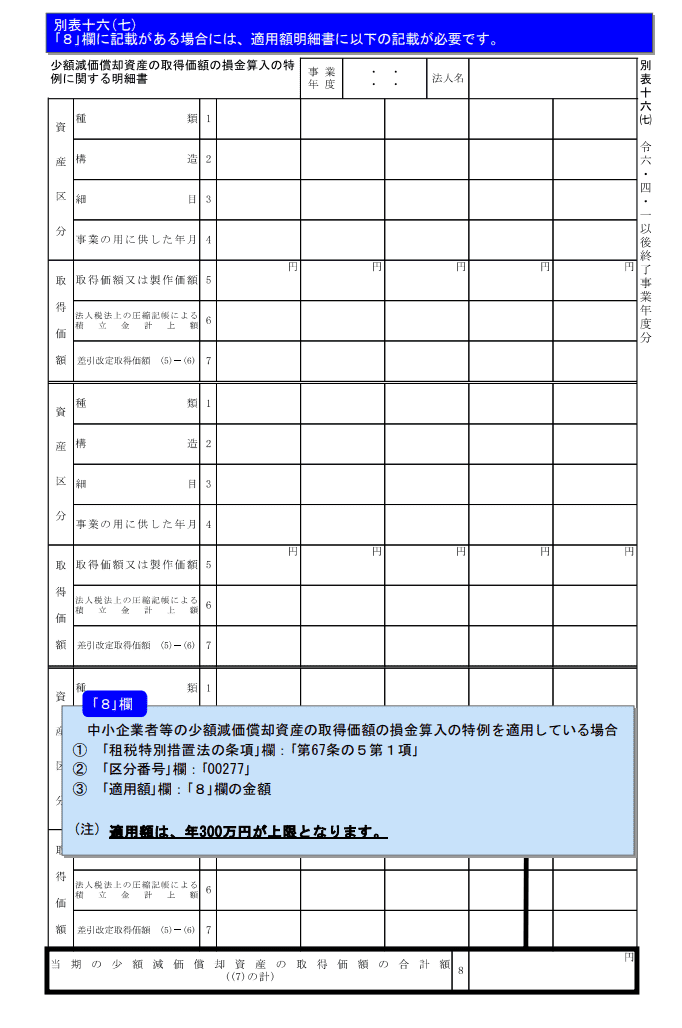

法人が本制度を適用するには、法人税の確定申告書に以下の2点を添付する必要があります。

- 別表

- 適用額明細書

本制度の別表は以下の通りで、8欄に金額を記載すると適用額明細書への転記も求められます。一般的には、以下の項目の記載がポイントです。

- 種類:パソコンの場合、器具及び備品

- 細目:パソコンの場合、パーソナルコンピュータ

- 事業の用に供した年月:事業で使い始めた日

- 取得価額(購入代金+付随費用+事業供用費用)又は製作価額(原材料や経費+事業供用費用)

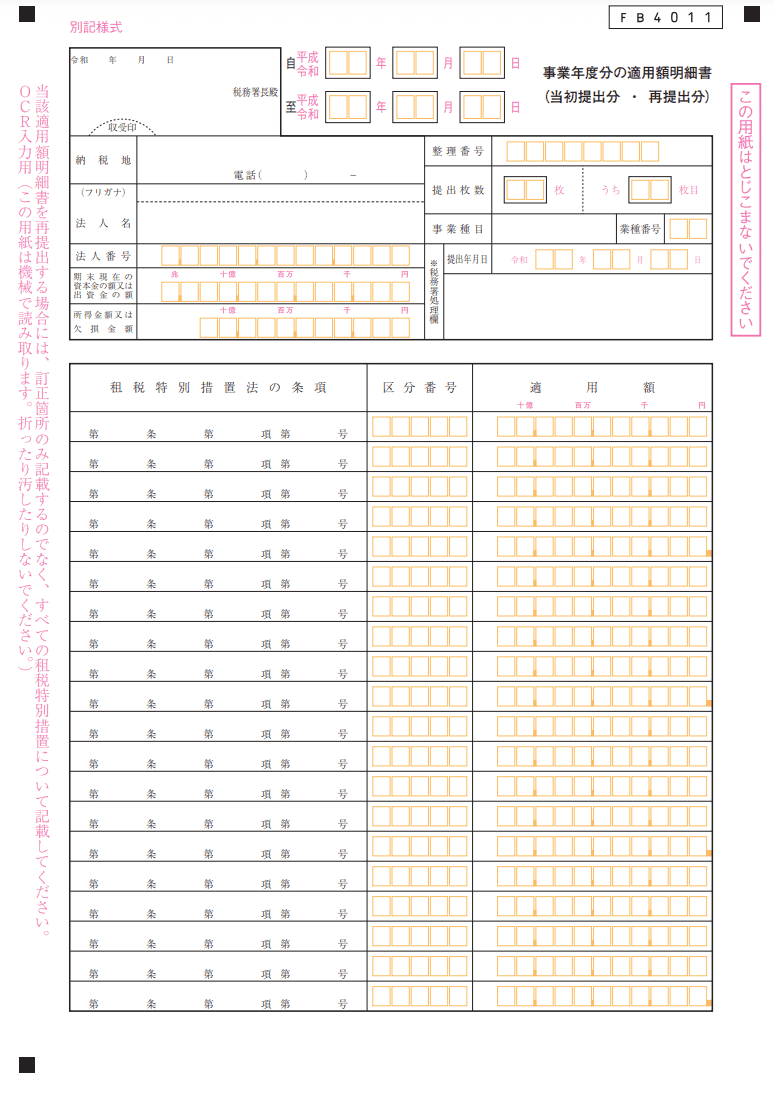

書き方が分かりにくい場合、国税庁のサイトを参照するとよいでしょう。以下の適用額明細書を作成するうえで、「整理番号」欄や「所得金額又は欠損金額」欄に数値を記入するなどのルールが決められています。

出典:「適用額明細書」国税庁

取得した資産を固定資産台帳で整理したり、対象の資産を転記したりするなど、本制度の適用までには時間や労力が必要でしょう。事業に専念する時間を捻出するには、税理士への依頼を検討するのがポイントです。

参考:「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」国税庁

少額減価償却資産の特例のメリット

本制度のメリットは以下の表に示します。

節税できる |

|

事務にかかる時間や労力を軽減できる |

|

本制度のメリットは、節税効果と事務処理の削減による生産性UPの2つです。事業者の状況によって適用すべきなのかは異なるものの、資金と時間の面で恩恵を受けられるのはありがたいと感じられるでしょう。

少額減価償却資産の特例のデメリット

本制度のデメリットは以下の表に示します。

租税特別措置法の制度と同時には適用できない | 以下の制度が該当

|

未償却150万円以上で償却資産税(1.4%)が発生する |

|

キャッシュが減るケースがある | 必要以上に資産を取得すると、本制度を適用しない場合に比べ、支出が増えるケースがある |

本制度はメリットもある反面、デメリットもあると把握しておくのがポイントです。特にキャッシュが減ると、倒産の可能性があがったり、資金調達しにくくなったりするなど、事業者にとってマイナスの影響が生じます。

本制度を適用すべきか分からない場合、税理士へ相談しておくのが1つの方法です。

税務処理や節税などに関する相談は税理士へ

ここまで、少額減価償却資産の特例の要件や、いくらまで経費にできるのかなどを解説しました。本制度では、30万円未満の減価償却資産の取得が要件の1つで、資産を取得した事業年度に一括で経費処理できるのが特徴です。

節税や事務処理の負担軽減などが期待され、うまく活用すると事業者にとって恩恵を受けられる制度です。

一方で、資金繰りの悪化などにつながるケースもあり、どちらにすべきなのか判断に迷う方もいるでしょう。本制度を初め、税務に関するお悩みや疑問などは税理士へ依頼するのがポイントです。

小谷野税理士法人は、中小企業様・上場企業様のサポート実績が4,000件を超え、数多くの感謝の声をいただいてきた実績があります。まずはお気軽に無料相談をご利用ください。