法人税の納税証明書は事業所を管轄する税務署で入手できます。申請方法は3通りで、事業者にとって利用しやすいものを選ぶのがポイントです。納税証明書は6種類あるのが特徴で、違いを理解しておくのも重要です。今回は、法人税の納税証明書の申請方法、手数料、用紙の書き方、ポイントなどを解説します。最後まで読めば、法人税の納税証明書に関する疑問点を解消できるでしょう。

目次

法人税の納税証明書は税務署で入手できる

法人税の納税証明書は、以下の方法によって事業所を管轄する税務署で入手できます。

- オンライン(e-Tax)

- 郵送

- 直接持参する

それぞれ申請の手続きの流れや費用、必要なものなどが異なるのが特徴で、違いを押さえておくとよいでしょう。デジタルの操作に慣れている事業者の場合は、e-Taxによるオンライン申請を選ぶのが1つの方法です。

オンラインの申請を難しく感じる場合は、郵送や直接持参する方法を選択するのが無難だといえます。申請に必要な書類は、国税庁のWebサイトでのダウンロード、もしくは税務署で入手できます。

e-Taxでオンライン申請すると、画面上の操作で完了させられるのがメリットです。納税証明書は6種類あり、金融機関などから求められているものかよく確認したうえで申請すると、間違いを防げます。

税理士などの代理人に申請を依頼できることから、手続きにかかる時間や労力を削減させたい事業者は、うまく活用できると理想的です。

【税理士監修】納税証明書はどこでもらえる?交付請求書や委任状

法人税の納税証明書の種類

以下の通り納税証明書は6種類あり、それぞれ内容が異なるのが特徴です。

- その1:納付すべき税額、納付した税額、未納税額

- その2:所得税or法人税の課税所得額

- その3:未納がない旨

- その3の2:(個人)所得税と消費税で未納がない旨

- その3の3:(法人)法人税と消費税で未納がない旨

- その4::請求期間内で財産差し押さえなどの滞納処分なし

融資を受けるときなど、納税証明書の提出を求められた場合、いずれの種類を求められているのかを確認しておくのがポイントです。金融機関などによって、提出を求められる書類が異なるケースもあるためです。

法人税の納税証明書の発行を依頼する方法

法人税の納税証明書を発行依頼する方法は以下の3通りあり、自由に選択できます。

- オンライン

- 書面

- 代理人

ここから、詳細に解説します。

オンライン

2021年7月より、法人税の納税証明書は「e-Tax」の利用によるオンライン申請に対応しています。オンラインで申請する場合、以下のメリットがあります。

- 税務署まで移動する時間や労力などを削減できる

- 書面での申請に比べると安価である

- 時間や場所などに影響を受けず、好きなタイミングで申請できる

オンラインで申請する場合、納税証明書の受取方法は以下の3通りです。

税務署の窓口 |

|

郵送 |

|

PDFファイルorXMLファイル |

|

ファイルを選択する場合、近所のコンビニなどのコピー機を通して納税証明書を取得できます。コピー料金は発生するものの、納税証明書を何枚発行しても追加の手数料がかからないのは嬉しいポイントです。

インターネットバンキングなどで手数料を支払う場合、ペイジーに対応している金融機関を選ぶ必要があります。ペイジーとはスマホやATMなどから支払えるサービスのことで、登録不要で利用できるのがメリットです。

納税証明書を複数枚必要とする事業者の場合は、オンラインでの申請を検討するとよいでしょう。

書面

書面で発行を依頼したい場合、以下の2つの方法があります。

郵送 |

|

税務署へ直接持参 | 以下のものを用意したうえで、管轄の税務署へ持参する

|

本人確認書類として利用できるものは、具体的に以下に示します。

- 1枚のみでよいもの:個人番号カード、運転免許証、パスポート、身体障害者手帳など

- 2枚必要なもの:写真なしの住民基本台帳カード、国民健康保険、健康保険、共済組合会員証など

1度で申請を終えるうえでも、必要なものをしっかりと確認しておくとよいでしょう。

代理人

家族や従業員などの代理人に依頼する場合、納税地を管轄する税務署に以下の書類を持参してもらうのがポイントです。

- 法人代表者作成の委任状

- 代理人の本人確認書類※基礎年金番号や保険者番号、公費負担者番号などを消しておく

- 納税証明書の領収書※電子納税の場合は不要

委任状のフォーマットはないものの、以下の項目について記載するのがポイントです。

- 委任した日付

- 委任者本人の名前、住所、生年月日、連絡先

- 代理人の氏名、住所、生年月日

- 委任内容

- 委任者本人の署名と押印

代理人に依頼した事実に関して、税務署から問い合わせの電話がかかってくるケースがあると知っておくと安心できます。

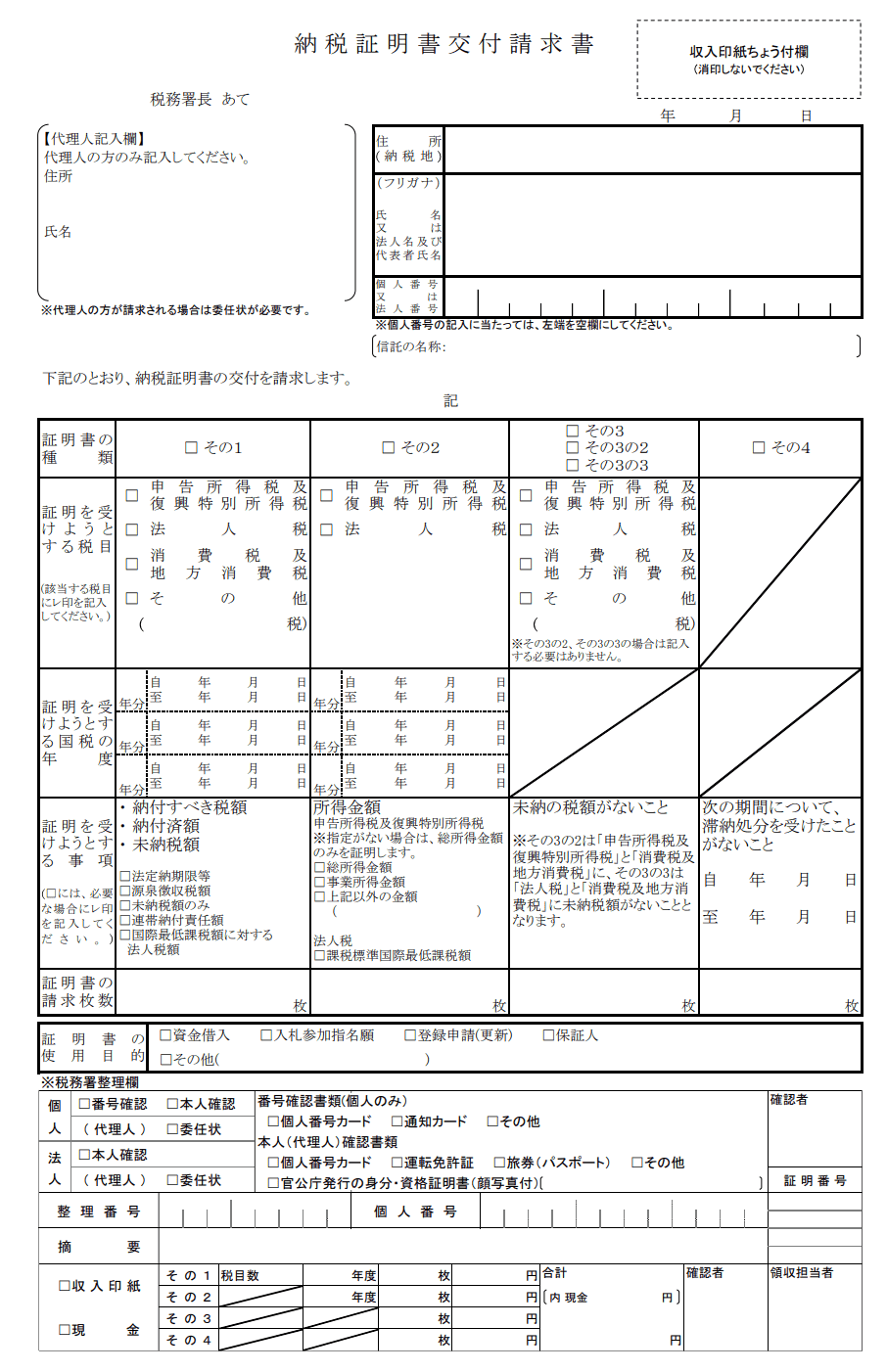

納税証明書交付請求書の書き方

納税証明書の申請用紙を書くときは、以下の通り太枠線内の項目の記載がポイントです。

- 住所:事業所の住所を記載

- 氏名又は法人名及び代表者氏名:法人名と代表者本人の氏名記載

- 個人番号又は法人番号:法人番号を記載

- 証明書の種類:申請したいものにレ点を入れる

- 証明を受けようとする税目:申請したい税目にレ点を入れる

- 証明を受けようとする国税の年度:必要な年分を記入する※期間の制限があり、税務署への問い合わせが必要

- 証明を受けようとする事項:該当する箇所にレ点or記載する

- 証明書の請求枚数:ほしい枚数を記入する

- 証明書の使用目的:該当するものにレ点を入れる※当てはまるものがない場合、「その他」選択したうえで記入する

収入印紙を右上の欄に添付するとき、消印すると無効となるため注意が必要です。

納税証明書の発行でかかる手数料

納税証明書の発行を依頼するに当たり、以下の通り申請方法によって手数料が異なります。

- オンライン

- 書面

ここから、具体的に見ていきましょう。

オンライン

オンラインで納税証明書を申請すると、以下の手数料が発生します。

- 納税証明書「その1・その2」の申請:税目数×年度数×枚数×370円

- 納税証明書「その3・その4」の申請:枚数×370円

申請後、郵送かファイルでの送信を希望する場合は、インターネットバンキングなどの利用がポイントです。手数料を納付できるのは、国税庁からのメッセージを受信した日から30日以内です。

期限を過ぎると、再度申請が必要となることに注意する必要があります。

インターネットバンキングなどでの納付を希望する事業者は、以下の点も押さえておくとよいでしょう。

- e-Taxを利用できる時間内である

- 金融機関のシステム利用時間内である

メンテナンス時間を除き、e-Taxは24時間利用できるのが特徴です。

郵送を希望する場合、画面上で提示される料金(通常の料金と簡易書留の料金の合計)を納める必要があります。

参考:「2 電子納税証明書(電子ファイル)について(詳細)」e-Tax

税理士変更を電子申告するなら?e-taxで税理士本人が代理送信できる?

書面

書面で申請すると、以下の通り納税証明書1枚あたりの費用はオンラインよりも30円高くなるのが特徴です。

- 納税証明書「その1・その2」の申請:税目数×年度数×枚数×400円

- 納税証明書「その3・その4」の申請:枚数×400円

手数料の支払方法は、以下の2通りから選べます。

- 直接持参:現金納付or収入印紙

- 郵送:収入印紙のみ

収入印紙は以下の場所で購入できます。

- 郵便局:すべての種類

- コンビニ:200円のみ扱われる傾向

- 法務局:すべての種類

- 金券ショップなど:利用するタイミングに影響

収入印紙を購入するときの支払方法は、現金に限られています。

郵送での申請を選択する場合、以下の通り申請枚数などによって料金は異なります。

- 定形郵便:8枚程度で110円

- 定形外郵便:7枚程度で140円、17枚程度で180円

納税証明書の郵送を希望する場合、原則として送付先は本人か法人の住所に限られます。代理人の住所へ郵送するには、委任状などの書類の用意が必要です。

法人税の納税証明書に関して知っておきたいポイント

法人税の納税証明書に関して、知っておきたいポイントは以下の通りです。

- 確定申告後すぐは発行してもらえないケースがある

- 本人か法人の住所を選択する

それぞれについて、詳細に見ていきましょう。

確定申告後すぐは発行してもらえないケースがある

確定申告後すぐなど、納税証明書の発行までには10日から2週間ほどかかるケースがあります。

確定申告後すぐに書類を入手するには、確定申告会場などで、なるべく早く発行してもらいたい旨を伝えるのがポイントです。発行までの期間は公表されていないものの、適切に対応してもらえるでしょう。

窓口に直接書類を提出する場合、標準的な待ち時間は15分程度です。確定申告後や納税直後は手続きに時間がかかる傾向にあり、事前に税務署に問い合わせておけると理想的です。

【税理士監修】確定申告のやり方ガイド!いつからいつまでの収入?郵送のケースや必要書類・マイナンバーカードについて

本人か法人の住所を選択する

原則として、納税証明書の送付先は、本人か法人の住所に限られると知っておくとよいでしょう。代理人を選択した場合、委任状の添付で代理人の住所への送付を選択できます。

代理人とは、事情によって手続きを頼まれた人を示すもので、税理士や役員などに依頼できます。用紙の決まりはなく、手書きやPCなどで対応できます。

納税証明書に関するよくある質問

以下の通り、納税証明書に関してよくある質問をまとめました。

- 納税証明書のその1・その2の違いは何ですか?

- 法人税の納税証明書は市役所でもらえますか?

ここから詳しく見ていきましょう。

納税証明書のその1・その2の違いは何ですか?

以下の通り内容が異なります。

- その1:納付すべき税額・納付した税額・未納の税額

- その2:所得税or法人税の所得金額

所得金額とは、益金から損金を引いて算出されるものを示します。どちらの提出を求められているのか確認しておくと、スムーズに手続きを進められるでしょう。

法人税の納税証明書は市役所でもらえますか?

もらえません。法人税は国税の1つで、税務署で取り扱っているためです。間違いやすいかも知れませんが、市役所でもらえる納税証明書は「法人住民税」「法人事業税」などです。

- 法人住民税:事業所がある自治体から課税される税金

- 法人事業税:所得に対して自治体から課税される税金

市役所などの地方自治体ではなく、住所を管轄する税務署への申請がポイントです。

法人住民税の均等割とは?法人税割との違いや納付期限について解説

税務に関する相談は税理士へ

法人税の納税証明書の種類や依頼方法、書き方、手数料などを解説しました。申請先は住所を管轄する税務署で、指定されている書類を直接持参したり、オンラインで申請したりするなどの方法があります。

融資などを受けるとき納税証明書は必要である一方で、なるべく手続きにかかる時間や労力などを削減したいと感じるケースもあるでしょう。

税務全般の相談は税理士を利用すると効果的です。本業に専念できると、より事業を発展させやすくなるでしょう。

小谷野税理士法人は、国から認定支援機関として指定されており、事業者のサポート実績が豊富です。税金対策や資金繰りのお悩みなど、まずはお気軽に無料相談をご利用ください。