確定申告のシーズンが近づくと支払調書が送られてきます。ですが支払調書が無くても確定申告は可能です。ではなぜ送られてくるのか?それは、支払調書があれば確定申告がスムーズにできるからです。この記事では、支払調書の情報はe-taxのどこに入力するべきか、また、確定申告しないとどうなるか、などを解説します。

目次

支払調書とは支払った報酬額が記載された書類のこと

確定申告の解説の前に、支払調書について簡単に見ていきましょう。

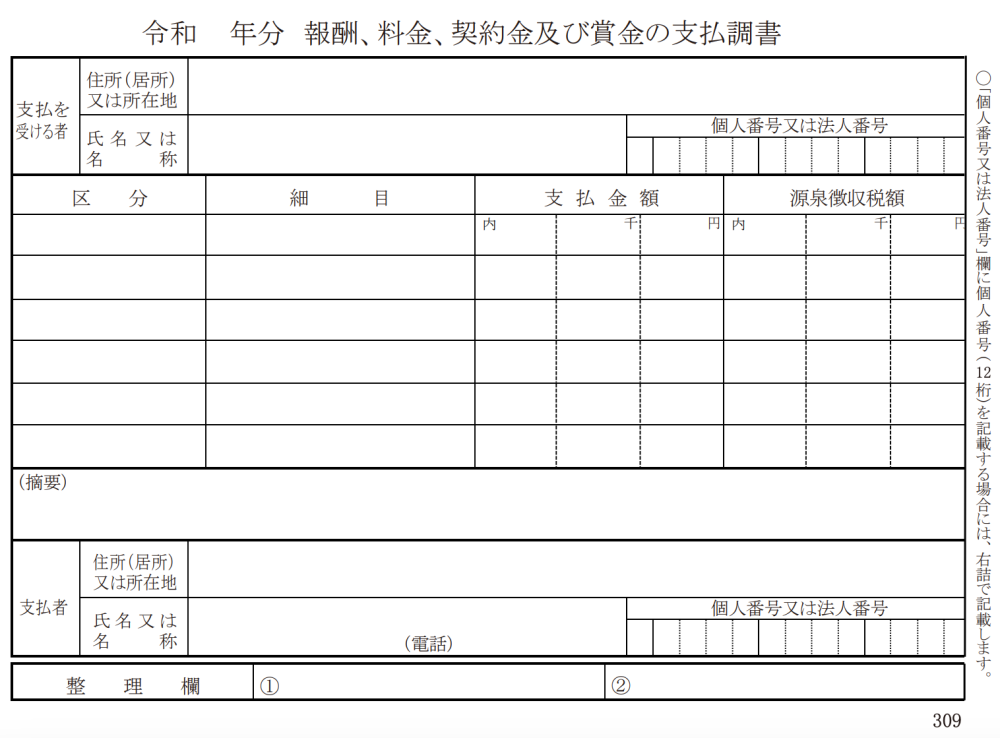

支払調書は法定調書のひとつで、所得税法に規定する法定調書は40種類ほどあります。この記事では、最も一般的な「報酬、料金、契約金及び賞金の支払調書」について解説します。なお、支払調書は他にも「不動産の使用料等の支払調書」「利子等の支払調書」などがあります。

参考:法定調書の種類|国税庁

支払調書とは、仕事を依頼した側が仕事を受けた側に対し、支払った額などが記載されている書類です。仕事を依頼した側が作成し、一定の金額を超える場合は税務署へ提出しなければいけません。

例えば、企業AがライターBに原稿執筆を依頼し原稿料を支払ったら、企業Aが支払調書を作成します。その支払調書には、ライターBに支払った原稿料や、源泉徴収された額などが記載されます。支払調書の詳細は下記の記事をご確認ください。

【税理士監修】支払調書と源泉徴収票|その違いと使い方を徹底解説!

支払調書って確定申告に必要?提出も添付も不要

ここからが本題です。支払調書が無くても確定申告は可能です。支払調書は、あくまで「確定申告の参考資料」だからです。

支払調書を見れば、確定申告時に入力すべき数字が一目で確認できます。本来、毎月の帳簿や請求書を確認し計算しなければいけないところ、その作業を省けます。よって、自分の持つ記録だけで正確な申告ができるなら、支払調書がなくても確定申告書を作成できます。。

確定申告で出す書類は、一般的に以下の通りです。

青色申告 | 白色申告 | |

|

| |

状況によって他の書類の添付を求められるときもありますが、支払調書の添付は必須ではありません。

参考:〔令和5年分 所得税及び復興特別所得税の確定申告の手引き〕申告書に添付・提示する書類|国税庁

「青色申告、白色申告って何?」と思った方や、初めての確定申告で不安な方は、以下の記事もご覧ください。

確定申告時、支払調書の情報はどこに入力する?書き方を解説

支払調書には「支払金額」と「源泉徴収税額」が載っています。確定申告の際、それらの額はどこに入力するのでしょうか?e-taxを用いた確定申告書の入力方法を解説します。

なお、この章では、支払調書に書かれた固有名詞には「」を、e-tax画面の固有名詞には【】を付けて解説します。

出典:令和 年分 報酬、料金、契約金及び賞金の支払調書|国税庁

「支払金額」は基本的に【事業所得】か【雑所得】に入力

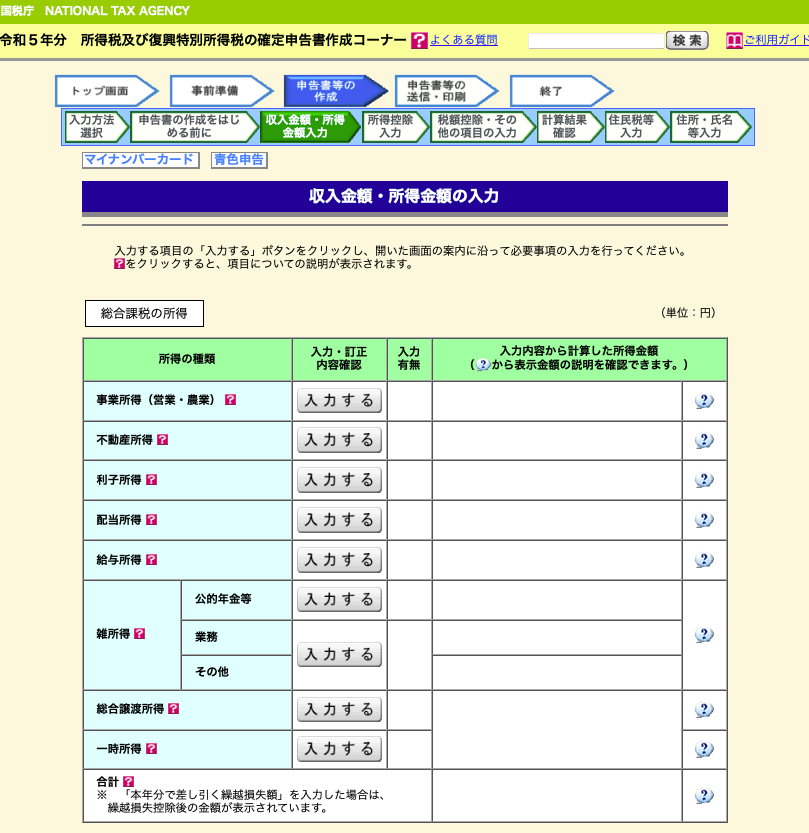

e-taxで所得税の確定申告書を作成するとき、序盤に【収入金額・所得金額の入力】という画面が来ます。ここで支払調書の出番です。

支払調書の「支払金額」を、【事業所得】か【雑所得】のどちらかに入力します。「支払金額」を得た仕事を主な事業としている個人事業主は【事業所得】を、副業として得た場合は【雑所得】の【業務】を選びましょう。

【入力する】ボタンを押し、支払調書の「支払金額」を【収入金額】へ入力してください。

事業所得だと、収入から経費を差し引いた額である【所得金額】も聞かれます。経費が無ければ収入と同じ額を入力しましょう。雑所得だと、所得ではなく必要経費が聞かれます。経費が無ければ0を入力してください。

参考:原稿料、講演料、印税、放送出演料などの収入がある場合|国税庁

支払者の情報や「源泉徴収税額」を入力

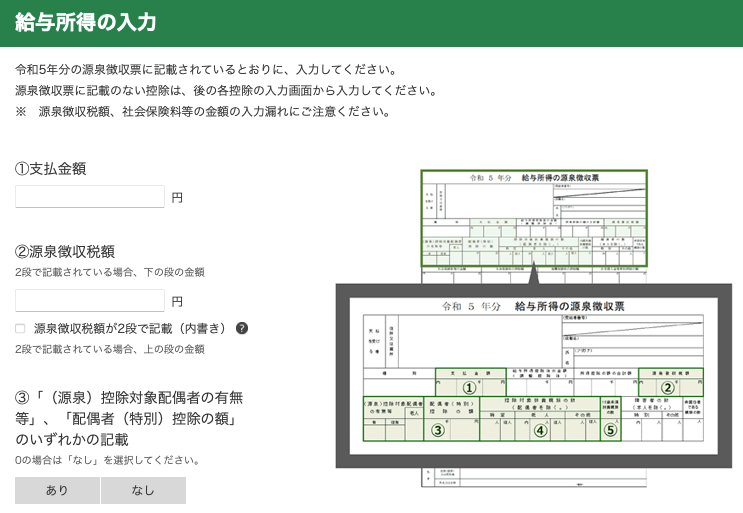

収入を入力する画面では支払者の情報と源泉徴収税額も聞かれます。ここでも支払調書の出番です。

【支払者の氏名・名称】といった支払者の情報は、支払調書下段の「支払者」の欄を見ながら入力しましょう。【源泉徴収税額】の欄には、支払調書右端の「源泉徴収税額」の数字を入力します。

未回収の売上に対する源泉徴収税額があるなら【未納付の源泉徴収税額】欄にも入力が必要です。その場合、支払調書の「源泉徴収税額」が二段書きで記載されます。その上段の額を入力してください。

源泉徴収票と支払調書が両方ある人は【給与所得】も入力

サラリーマンなど給与を貰っている方は、給与の支払者(会社など)から貰う源泉徴収票を参考に【給与所得】も入力しましょう。何をどこに入力すべきかは、e-taxで分かりやすく説明されています。

確定申告って、支払調書の額がいくらから必要?

確定申告の必要性は、「支払金額」から経費を差し引いた所得で判断できます。支払調書の「支払金額」だけでは判断できません。

所得金額が下記の額を超えたら確定申告しましょう。複数の支払調書がある場合は、すべての所得の合計で判断します。

職業 | 所得金額(= 「支払金額」- 経費) |

個人事業主 | 48万円を超えたら |

給与所得者(サラリーマン) | 20万円を超えたら |

公的年金の受給者 |

参考:基礎控除|国税庁

支払調書が来ても確定申告しないとどうなる?

確定申告しないといけないのに確定申告せずにいると、ペナルティの対象になります。これは、支払調書が来ているか来ていないかは関係ありません。

支払調書は、発行した側がすでに税務署へ提出している可能性がある書類です。そのため、税務署へ提出している場合、報酬を受けた側が無申告か否かを税務署は簡単に把握できます。ペナルティの詳細は下記の記事をご確認ください。

【税理士監修】確定申告してない人が多い?その割合や無申告のペナルティを紹介!

支払調書が無いときの確定申告の方法

支払者は、仕事を受けた側に対して支払調書を送る義務はありません。以前は慣習や善意で送ってくれる支払者が多かったのですが、近年は負担軽減のために支払調書を送らない支払者も増えています。ここでは、支払調書が来ないときの確定申告の方法を解説します。

参考資料を集めて自分で計算する

支払調書には「支払者の情報」「支払者から受け取る1年間分の収入」そして「源泉徴収税額」が書かれています。つまり、それらの情報が分かれば確定申告が可能です。以下の方法を試みてください。

資料を集める方法 | 解説 |

支払先に問い合わせる |

|

他の証拠書類を利用する | 請求書や口座の入金明細などをもとに、1年間の収入や源泉徴収税額を割り出す |

帳簿を確認する | 毎日の取引を記録した帳簿をもとに、収入額を割り出す |

源泉徴収税額は月々の請求書に書いてあることが多いので、それを1年間分計算してください。源泉徴収税額が書いてないときは、受け取った報酬がそもそも源泉徴収の対象なのか下記のサイトで確認しましょう。対象の場合は税率を確認し計算します。

今後は支払調書無しでの確定申告に備える

支払調書が来ない場合に備え、証拠書類の保管状況や帳簿への記録状況を見直してください。確定申告で慌てないよう、必要な情報がいつでも参照できるよう心掛けましょう。

支払調書が無いからといって適当に確定申告してしまうと、過少申告のペナルティなどの対象となる可能性があります。

支払調書無しの確定申告が不安な方は専門家に相談しよう

支払調書が無いと不安な方は、ぜひ税理士にご相談ください。税理士なら、支払調書が無くても請求書などをもとに確定申告のサポートを行えます。

正確な申告をすればペナルティが避けられるため、余分な出費を抑えられます。