自営業の所得は「年収から経費を引いた額」を指し、年収は「1年間の売上全体」を指します。経費のない会社員と比べて、経費がある自営業は年収と所得の差が大きくなる傾向があります。そのためローン審査などで年収を聞かれたとき、文字通りに年収を答えてしまうと相手方との認識にズレが生じることも。この記事では、自営業の所得や収入と言った用語を解説し、所得額の確認方法や税金の計算方法を紹介します。

目次

自営業の所得・収入・年収・経費の違い

まず、「自営業の所得とは何か?」を、他の用語と比較しながら確認しましょう。

所得 | 年収から経費を引いた金額 1年間の所得 = 年収 – 1年間の経費 |

収入 | 特定期間の売上 |

年収 | 1年間の売上(年商とも呼ばれる) |

経費 | 収入を得るために発生した支出 |

以下、順番に解説します。

自営業の所得とは年収から経費を引いた金額のこと

「収入」と「所得」は混同して使われがちですが、税法上は異なる意味を持ちます。「収入」とは売上を、「所得」とは収入から経費を差し引いた利益を指します。例えば年間の売上(年収)が1,000万円で、経費が300万円かかった場合、所得は700万円です。

自営業や個人事業主の所得は、事業で得た利益であれば「事業所得」と呼ばれます。一方、会社員が副業で得た所得は基本的に「雑所得」に分類されます。事業所得とは異なるのでご注意ください。

自営業の収入とは特定期間の売上であり年収とは1年間の売上のこと

先ほど解説したように、「収入」とは売上を指します。自営業が商品を販売したり、サービスを提供したりといった事業によって得た売上金額が収入に該当します。

「年収」とは、年商とも呼ばれ、1年間に得た収入の合計額です。税関連の書類では「総収入」とも表記されます。事業による売上が「収入」、事業に付随して生じる収入も合わせた収入全体が「総収入」です。

総収入に含まれるのは、主に以下の金額です。

- 物品や権利といった、お金ではない利益

- 商品を自分で消費もしくは人にあげた場合、その商品の相場での換算額

- 取引先や従業員に貸したお金の利子

- 広告を掲示することによる収入

上記以外にも総収入に含まれる収入があるので、詳しく調べたい方は下記の国税庁のサイトをご確認ください。

参考:事業所得の課税のしくみ(事業所得)|国税庁

参考:所得税基本通達(第27条-5)|国税庁

自営業の経費とは収入を得るために発生した支出のこと

「経費」とは、収入を得るために必要な支出を指します。売上原価や、従業員への給料などが挙げられます。

何が経費に該当するかなど、経費についての詳しい解説は下記の記事をご確認ください。

個人事業主は経費をどこまで切れる?経費にできるものや上限・メリットなどぶっちゃけ紹介!

個人事業主が確定申告で経費にできる勘定科目について

自営業の所得金額と税金をシミュレーション

税金の額は、自営業の事業所得で決まります。例として、白色申告をしているフリーランスwebデザイナーの所得税と住民税をシミュレーションしてみましょう。

年収 | 仕事の売上など 合計200万円 |

経費 | ソフトウェアのライセンス料、パソコンや周辺機器の購入費、税理士への相談料など 合計100万円 |

事業所得 | 年収 – 経費 = 200万円 – 100万円 = 100万円 |

課税所得 | 事業所得 – 基礎控除 = 100万円 – 48万円 = 52万円 (※2024年度現在の基礎控除は48万円) |

所得税(復興特別所得税を含まない) | 課税所得 × 税率 = 52万円 × 5% = 26,000円 (※課税所得195万円未満の税率は5%) |

住民税 | 課税所得(住民税の基礎控除は43万円で計算) × 10% + 5,000円 = 57万円 × 10% + 5,000円 = 57,000円 + 5,000円 = 62,000円 (※東京都23区の場合) |

この他、消費税の課税事業者なら消費税が発生します。また、事業所得が290万円より多いと個人事業税も納めなければなりません。税金の詳細は下記の記事をご確認ください。

なお、こちらのシミュレーションは白色申告のため、青色申告と比べて課税所得が多くなります。青色申告なら最大65万円を課税所得から差し引けます。最大額の65万円控除が適用された場合、このシミュレーションでは所得税や住民税がかかりません。

青色申告の詳細は下記の記事をご確認ください。

個人事業主の青色申告とは?いくらから必要?メリット・デメリットや帳簿の書き方などについて解説!

個人事業主の税金はいくら?税理士はいらない?税金の種類やシミュレーションなども含めて解説!

参考:個人住民税|東京都主税局

自営業の所得は確定申告書で確認できる

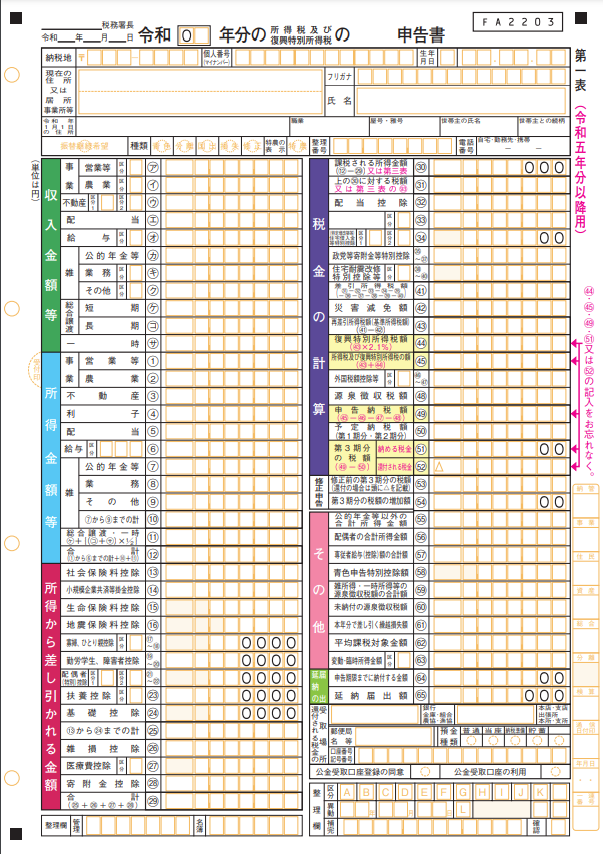

確定申告書には、収入と所得が分けて記載されています。前年分の確定申告をしている自営業の方は、提出した確定申告書の第一表をご確認ください。

左側水色の「所得金額等」に含まれる①が事業所得、⑫が所得全体の合計を表しています。

自営業が年収を聞かれたときは所得を答える

年収を聞かれるシーンには、ローンの審査や賃貸の契約時などが挙げられます。このとき、自営業は年収(=年間の売上)ではなく、所得を答えるのが一般的です。なぜなら、自営業と会社員は、年収から読み取れる実際の手取りが異なるからです。

会社員が年収を聞かれたときは、一般的にそのまま年収を答えます。会社員には経費がないため、年収からおよその所得や手取りが予想できるからです。

一方、自営業には経費があります。経費は人によって差が大きく、他人から予想しづらいものです。自営業は年収と所得の乖離が大きいため、自営業者が年収を聞かれた時には所得を答えるのが一般的となっています。

なお、児童手当の申請や、保育園の保育料を決定するときなど、申請に所得額が必要でも所得を聞かれない場合があります。これは、住民税の課税情報などから所得額が分かるシステムを持つ自治体が多いためです。

よって、自治体サービスを適切に利用するために、正しい確定申告が必要です。児童手当には所得制限※がありますし、保育料は所得額と比例します。誤って経費を少なく確定申告してしまうと、損をする恐れがあります。

※2012年以降の児童手当には所得制限があり、所得が制限額を1円でも超えると児童手当は支給されませんでした。しかし2024年10月から、児童手当の所得制限は撤廃されます。

正しい所得を把握するために、正しく確定申告しよう

先ほど解説したように、正しく確定申告をすることで多くのメリットが受けられます。例えば自治体サービスを適切に利用できたり、控除が適用されて税金が安くなったりします。

自ら営業も経理もする自営業にとって、時間や労力を大幅に割かれる確定申告は厄介なものです。自力で正しく確定申告できるか不安な方は、税理士を付けて確定申告するのがおすすめです。

税理士は最新の税法に精通しており、分かりづらい控除や節税策を提案できます。例えば、青色申告の控除(最大65万円)を受けるには複雑な帳簿付けがマストです。それを税理士がサポートすることで節税に繋がります。

複雑な税務を税理士に任せてストレスを軽減すれば、本業に専念でき、安心して事業を行えるはずです。