令和6年度税制改正大網で変更になったものの一つに、外形標準課税があります。改正によって適用対象の法人が増えるため、これまでは対象外だった方も注意が必要です。今回の記事では、改正後の対象者や具体的な内容、実務への影響などについて解説します。

目次

外形標準課税とは

外形標準課税とは、資本金1億円を超える企業に適用される制度のことです。主に大企業が対象であり、中小企業やスタートアップには適用されないことが一般的です。

外形標準課税は、法人に課される税金の一つである法人事業税に関係しています。法人事業税とは、事業を行っている都道府県に納める税金のことです。事業運営においては行政サービスを使用するため、法人も維持費としてその一部を納付する義務があります。

外形標準課税では、付加価値割額、資本金の額の2つが課税標準です。それぞれに定められた税率をかけ、最後に加算したものが法人事業税の納税額となります。詳しい計算方法は、下記の記事を参考にしてください。

外形標準課税改正の背景

外形標準課税は、令和6年度税制改正大網によって適用範囲が広がります。実際に適用されるのは2025年(令和7年)4月1日以後に開始する事業年度からです。

外形標準課税が改正される理由は、対象となる法人に取りこぼしなく適用するためです。従来の外形標準課税は、適用されるかどうかの判定基準が「資本金1億円超の法人」のみでした。そのため、急遽資本金の金額を減らす減資によって、外形標準課税の適用を免れることもできたのです。

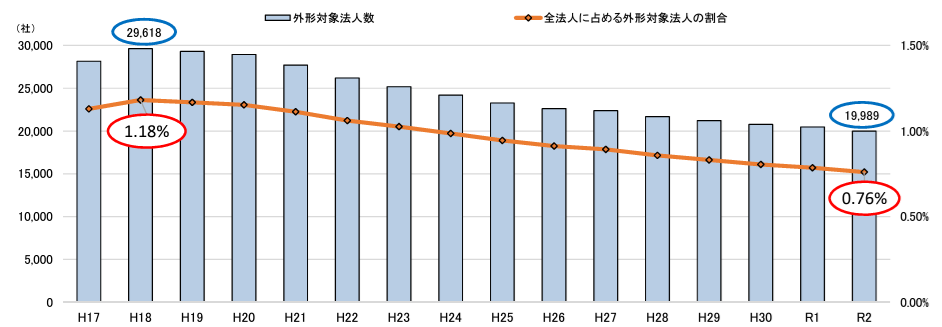

総務省のデータによると、対象となる法人はピーク時の3分の2まで減っています。

そこで制度の見直しを行い、これまでの「資本金1億円超」に新たな要件を加えました。それについては、後ほど詳しく解説します。

外形標準課税改正内容

外形標準課税の最大の変更点は、適用範囲の要件が新たに2つ加わったことです。

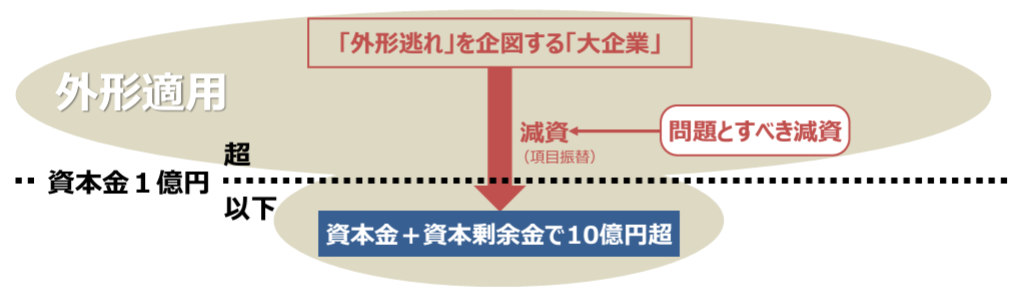

適用後は、下記の図のように資本金と資本剰余金を合計した額が10億円を超える法人も対象となります。

出典:令和6年度(2024年度)経済産業関係税制改正について(令和5年12月)|経済産業省

前段でも解説した通り、基準が資本金のみの場合、大企業でありながら減資によって適用を免れるケースがあるためです。

そのため、この度の改正後には新たに要件が追加されることになります。改正前と改正後の要件の違いは以下のとおりです。

【外形標準課税が適用される要件】

適用要件 | |

改正前 |

|

改正後 |

|

参考:令和6年度(2024年度) 経済産業関係 税制改正について|経済産業省

また、今回の改正によって100%子会社法人等に対する要件も厳しくなりました。

そのため、改正によって気づかない間に適用範囲になってしまう可能性もあります。資本金が1億円を超える法人は、適用範囲の有無や納税額について専門家または税理士に相談することをおすすめします。

税制改正における外形標準課税の対策についてのご相談は、ぜひ「小谷野税理士法人」にお問い合わせください。

減資への対応

外形標準課税は、下記3つの要件をすべて満たすと適用されます。

- 前事業年度に外形標準課税の対象だった。

- 事業年度末において資本金が1億円以下である。

- 事業年度末において資本金+資本剰余金が10億円を超えている。

まず、前事業年度に外形標準課税の対象だった場合、たとえ今期に資本金を減資してもそれだけでは対象を外れることはできません。

資本金と資本剰余金を足した額が10億円を超えている場合は、外形標準課税が適用されます。

この減資への対応策は、2025年(令和7年)4月1日以後開始事業年度から適用されます。

参考:令和6年度地方税制改正(案)について(令和5年12月)|総務省

参考:外形標準課税の対象法人の見直し及び中間申告義務判定に関する改正について|東京都主税局

100%子会社法人等への対応

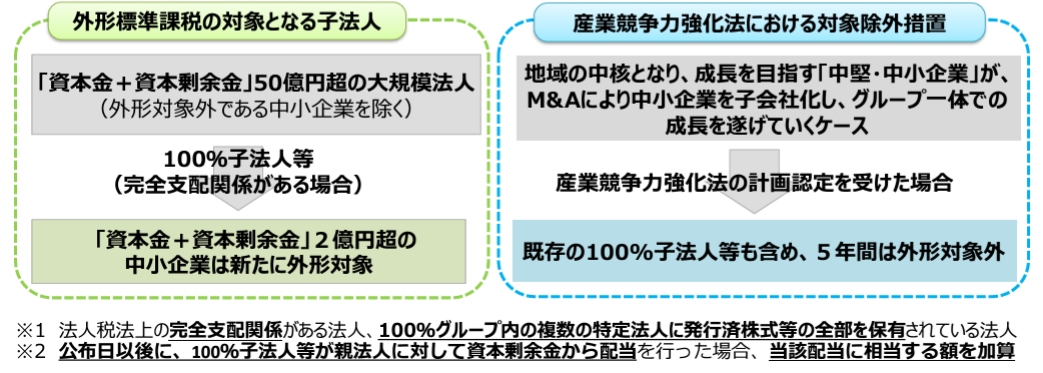

外形標準課税の改正によって、大企業の100%子会社法人等も全体的に要件が厳しくなりました。

ここで言う100%子会社法人等とは、下記のような法人を指します。

- 資本金と資本剰余金の合計額が50億円を超える法人との間に、法人税法で定める完全支配関係がある。

- 上記の法人との間に、100%グループ内の複数の法人に発行済株式等をすべて保有されている。

これらの法人は、どちらも大企業の一部と変わりがないと見なされます。そのため、改正によって外形標準課税の適用対象となりました。

100%子会社法人等の場合、事業年度末の資本金が1億円以下でも、下記の2つの要件をすべて満たす場合は外形標準課税の対象です。

- 次のどちらかに当てはまる100%子会社法人等である。

- 資本金+資本剰余金が50億円を超える法人等

- 相互会社、外国相互会社

- 事業年度末において、資本金+資本剰余金が2億円を超えている。

出典:令和6年度(2024年度)経済産業関係税制改正について(令和5年12月)|経済産業省

ただし、2024年(令和6年)6月7日から2027年(令和9年)3月31日までの間に、特別事業再編計画に基づいて行われるM&Aによって100%子会社となった法人等は、5年間対象外です。

100%子会社法人等には、2026年(令和8年)4月1日以降に開始する事業年度から適用されます。

参考:令和6年度(2024年度)経済産業関係税制改正について(令和5年12月)|経済産業省

参考:外形標準課税の対象法人の見直し及び中間申告義務判定に関する改正について|東京都主税局

外形標準課税の対象外

改正前は外形標準課税の対象外だった法人の場合、従来の要件に当てはまらなければ対象になりません。

例えば、資本金1億円以下の中小企業やスタートアップなどは、成長過程に資本剰余金が増加することがあります。

そういったケースは、今回の対象からは外れます。

外形標準課税はこれから適用開始される制度のため、国のホームページを見ても分かりにくいケースがあります。

自社の実務にどのような影響が出るのかについては、専門家または税理士にご相談ください。

参考:令和6年度(2024年度) 経済産業関係 税制改正について|経済産業省

参考:外形標準課税の対象法人の見直し及び中間申告義務判定に関する改正について|東京都主税局

年間を通した税理士のアドバイスが必須

今回の税制改正によって、外形標準課税が適用される法人が大幅に増えることが予想されます。要件は減資だけではなく、100%子会社法人等にも及ぶ点に注意が必要です。

そのため、普段税理士には要件があるときのみ依頼する方も、今後はできるだけ年間を通した顧問契約に切り替えることをおすすめします。

小谷野税理士法人でも、顧問税理士としての契約を承っています。約4,000社のサポート実績を強みに、税務やビジネス支援に幅広く対応いたします。