収入金額や必要経費を記録する「帳簿」。帳簿付けはすべての個人事業主やフリーランスに必要です。白色申告の場合、青色申告とは違って、簡単な「単式簿記」での記帳でも構いません。しかし、事業を始めたばかりだと、単式簿記を付けるだけでも困難です。この記事では、白色申告の帳簿の付け方や、帳簿を保存する際のルールについて解説します。

目次

白色申告でも帳簿は義務!付けないとペナルティ有り

事業所得や不動産所得のある個人事業主などは、帳簿付けの義務があります。確定申告時に帳簿は提出しませんが、申告書類には帳簿の情報を転記する必要があるため、帳簿は必ず付けなくてはいけません。

帳簿を付けず適当な数字で確定申告すると、税務調査が来る可能性が高まります。税務署は、他の同業者との比較ですぐ異変に気付くためです。税務調査時に適当な帳簿だと発覚するとペナルティが科され、本来支払うべき税金に加えてさらに多くの税金を支払うよう指示されます。

参考:売上げに関する帳簿を作成・保存していない事業者の方は加算税が重くなります|国税庁

白色申告の帳簿の付け方

ここでは、基本的な記載事項を説明します。

ゴールは「収支内訳書」の作成

まずはゴールの確認です。闇雲に帳簿を付け始めず、「最終的に、何の書類に何を記載する必要があるか」を意識しましょう。そうすれば、何を日々記録すべきか分かります。

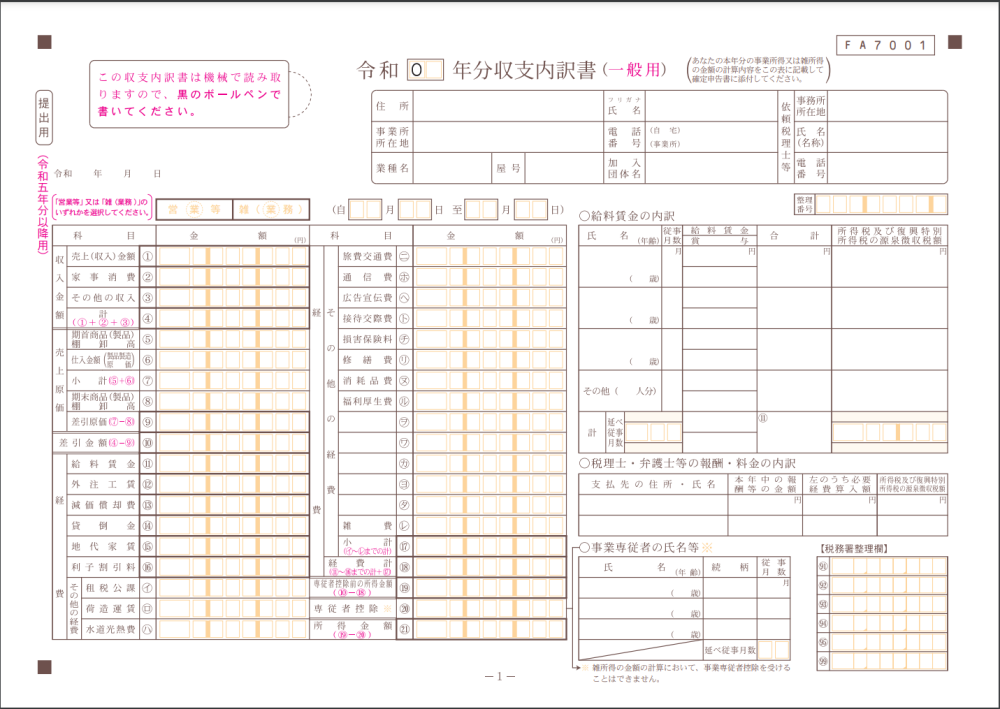

白色申告では、所得税の確定申告時に「確定申告書第一票・第二票」と「収支内訳書」を提出します。確定申告書を作るには収支内訳書の転記、そして収支内訳書には帳簿の合計額の転記が必要です。

そのため「収支内訳書にある項目を記帳する」と意識すると日々の記帳がしやすくなります。

収支内訳書に書くべき情報は多くありますが、大きく分けて以下の3点が重要です。

- 収入金額

- 仕入金額

- 経費

下記画像は、収支内訳書のサンプルです。左端の列に「収入」「売上」「経費」と記載してあるのが分かります。詳細な記帳方法はこの後解説します。

消費税の課税事業者は「課税取引金額計算表」作成も目標に

消費税の課税事業者に当たるのは、以下の3者です。

- 適格請求書発行事業者(インボイス発行事業者)

- 前々年の課税売上高が1,000万円超

- 前年の1月1日〜6月30日の課税売上高が1,000万円超or給与などの支払額が1,000万円超

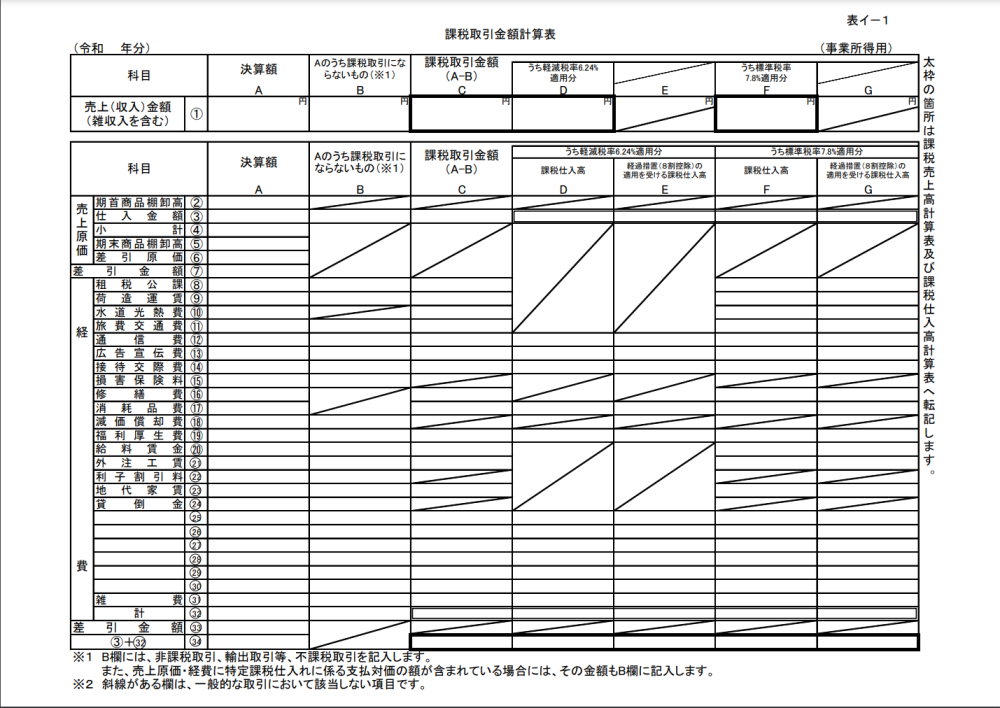

課税事業者の場合、所得税の確定申告に加え、消費税の確定申告も必要です。申告時には「課税取引金額計算表」を作る必要があります。

ゴールのためには、収入・仕入・経費それぞれを税率ごとに分けて記帳してください。具体的には以下の通りです。

- 課税なしの金額(B列)

- 軽減税率8%と10%を合わせた金額(C列)

- 軽減税率8%で支払い相手がインボイスの金額(D列)

- 軽減税率8%で支払い相手が非インボイスの金額(E列)

- 税率10%で支払い相手がインボイスの金額(F列)

- 税率10%で支払い相手が非インボイスの金額(G列)

- 以上の合計額(A列)

上記のA〜G列とは、下記画像の課税取引金額計算表サンプルと対応しています。詳細な記帳の仕方は、記事後半で解説します。

帳簿は手書き・エクセルも認められている

収入と支出が正確に分かれば、帳簿は手書きでも構いません。ダイソーなどの100円ショップでは、「金銭出納帳」という帳簿に使えるノートが販売されています。

また、国税庁はエクセルのテンプレートを無料で公開しています。以下の国税庁のリンクで「帳簿の様式例 エクセル版」のダウンロードが可能です。

参考:個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

課税事業者の場合は、会計ソフトや税理士の記帳代行などの利用がおすすめです。消費税の計算が煩雑なので、手書きやエクセルでは手間が掛かります。

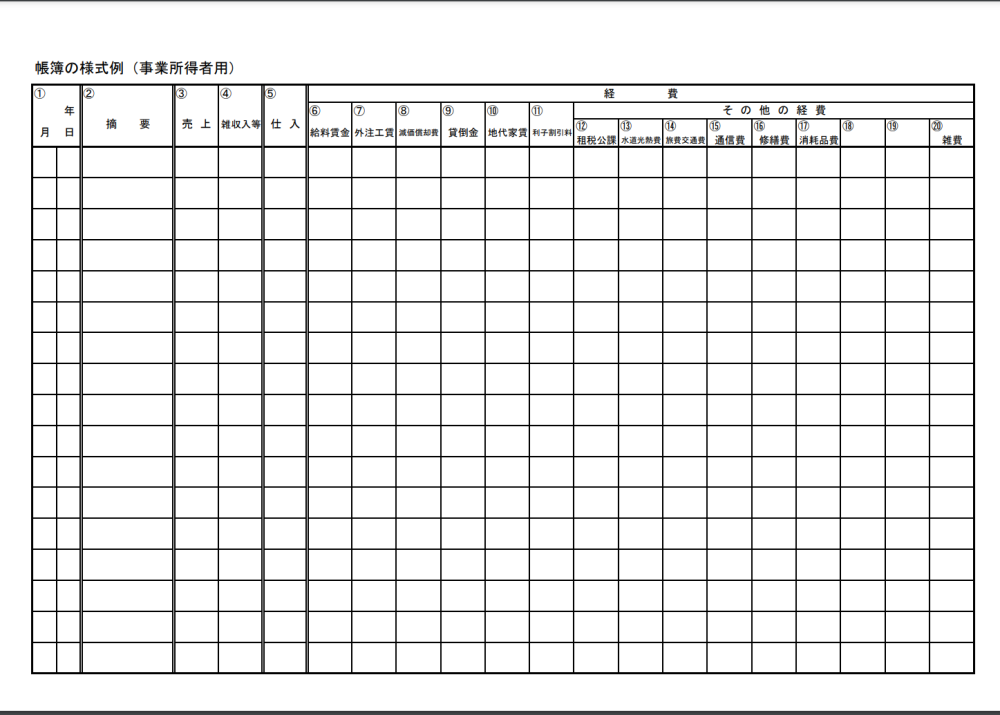

帳簿の基本的な記入事項

ここでは、国税庁のホームページでダウンロードできる「帳簿の様式例(事業所得者用)」を使った記帳の仕方を説明します。農業・不動産・山林所得者は様式が異なりますのでご注意ください。

毎日の取引のうち、帳簿へ記録する項目は以下の通りです。表の番号は上記画像の様式例と対応しています。記帳の際は、根拠となる請求書や領収書も捨てずに一緒に保存してください。

①取引年月日 | 商品を販売した日やサービスを提供した日などの取引日を記録する。クレジットカードで決済する場合は、実際に現金が引き落とされる日ではなく、決済した日を記録する。 |

②摘要 | 取引の内容や、相手方の情報を記録する。「商品Aの販売」や「〇〇店 事務用品の購入」など。 |

③売上金額 | 商品やサービスの提供によって得られた収入を記録する。 白色申告の場合、1日の合計金額を一括で記録できる(納品書などで内容確認ができる場合)。 |

④雑収入等の金額 (その他の収入) | 売上以外の収入を記録する。例えば、助成金、補助金、利息収入など、事業の本業以外で得た収入。 白色申告の場合、少額な雑収入はその事柄ごとに1日の合計金額を一括で記録できる。 |

⑤仕入金額 | 販売するための商品や、原材料の購入費を記録する。 白色申告の場合、1日の合計金額を一括で記録できる(納品書などで内容確認できる場合)。 |

⑥経費金額 | 事業運営に必要な費用を記録する。事務用品費や交通費、通信費など。 白色申告の場合、少額な費用は項目ごとに1日の合計金額を一括で記録できる。 |

手書きなどで帳簿を作る場合も、確定申告時に作成する「収支内訳書」にある項目と同じ項目を作っておくと、申告時に転記しやすくなります。

帳簿を付ける上で一番大切なことは、「こまめにやる」ことです。後でまとめて付けると漏れや誤りが生じやすくなります。

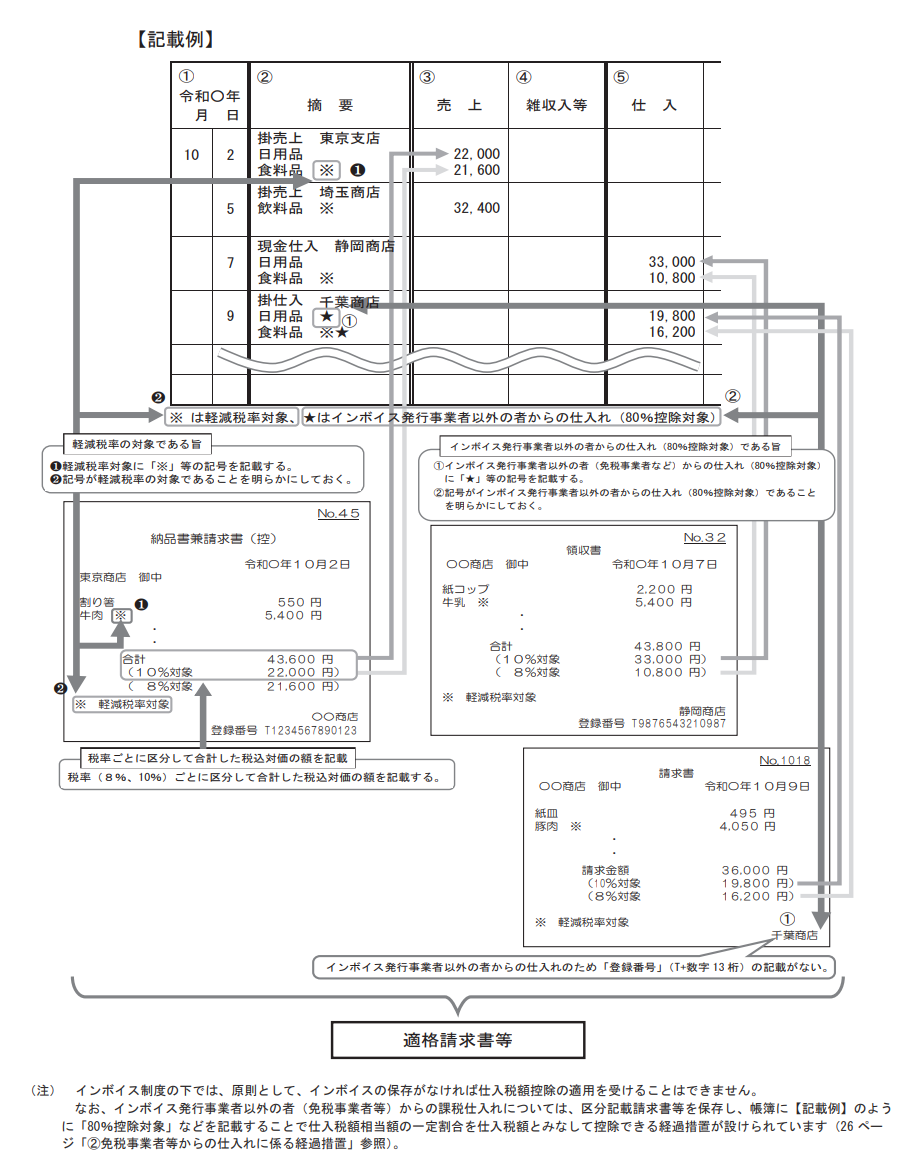

課税事業者は「区分経理」が必要

区分経理とは、「税率」「相手方がインボイス発行事業者か否か」の2点が分かる記帳方法を指します。

消費税の課税事業者の場合、白色申告でも区分経理が必要です。仕入や経費に掛かる消費税を控除するためです。この際、帳簿と請求書の両方の保存がないと控除ができません。

上記の例から分かるように、区分経理は複雑です。さらに、消費税には特例や経過措置が多く、納税額の自力計算はまず不可能です。課税事業者は、会計ソフトや税理士の記帳代行の利用をおすすめします。

農業・不動産・山林所得者の帳簿の注意点

事業所得者用の帳簿とおおかた同じですが、異なる点もあります。

農業所得は「自分用の消費」に注意

農作物の一部を自分で食べるなどの「家事消費」や、肥料などとして自分の農業に使う「事業用消費」がある人は注意が必要です。

家事消費は収入に、事業用消費は収入と経費の両方に記録する必要があるためです。

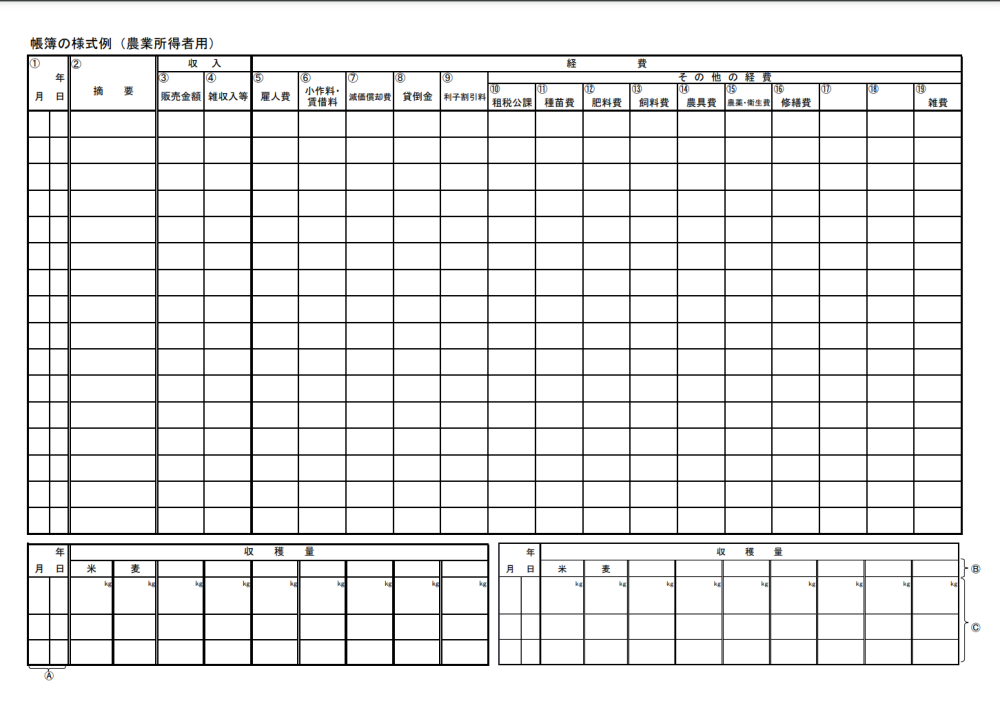

下記画像は、国税庁のホームページでダウンロードできる「帳簿の様式例(農業所得者用)」です。

事業所得者用の帳簿と異なる部分は下記の通りです。表の記号と番号は上記画像の様式例と対応しています。

A | 収穫の年月日 | 農産物を収穫した際、種類・数量を記録する。 |

B | 農産物の種類 | |

C | 数量 | |

③ | 販売金額 | ・農産物の売上を記録する。 ・農作物を自宅で消費したり、他人にあげたりした場合は、消費した金額を相場での換算額で記録する。(=家事消費) ・農産物を肥料など事業のために使用した場合は、「販売金額」と「経費」に同じ金額を記録する。(=事業用消費) 白色申告の場合、 ・1日の合計金額を一括で記録できる(納品書などで内容確認できる場合)。 ・農産物の家事消費や事業用消費は、年末に種類別の合計数量と合計金額を一括で記録できる。 |

④ | 雑収入等 | 補助金、農機具売却費など。 |

⑤〜 | 経費金額 | 運営に必要な費用を記録する。 白色申告の場合、まだ収穫していない農産物などに要した費用は、年末に累積して差し引き、収穫する年の必要経費に参入できる。 |

自分で帳簿を作る場合も、確定申告時に作成する「収支内訳書」にある項目と同じ項目を作っておくと、申告時に転記しやすくなります。

課税事業者の場合は「税率」「相手方がインボイス発行事業者か否か」が分かるように記帳しましょう。

不動産所得は「大規模修繕」に注意

大規模な修繕を行った場合、一般的な「修繕費」ではなく、建物の価値が向上する「資本的支出」になることがあります。しかし「大規模」の基準はケースバイケースです。

減価償却など複雑な計算が発生するケースもあるので、大規模な修繕だと思うときは、税務署や税理士に相談してください。

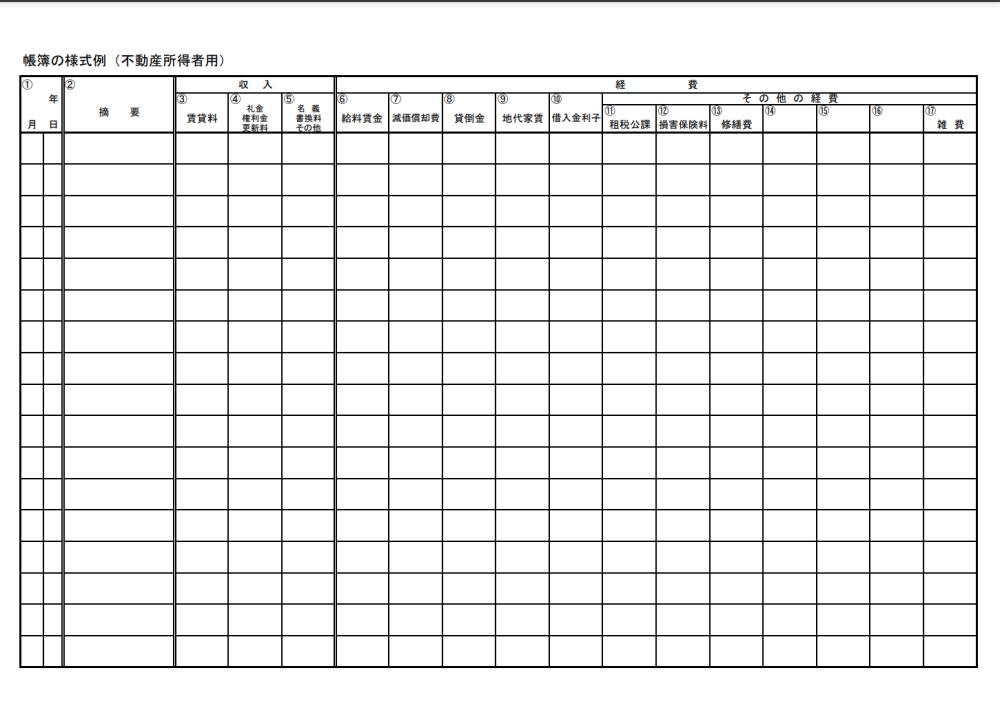

下記画像は、国税庁のホームページでダウンロードできる「帳簿の様式例(不動産所得者用)」です。

事業所得者用の帳簿と異なる部分は下記の通りです。表の番号は上記画像の様式例と対応しています。

③④⑤収入 | 不動産の貸付による収入は、契約上の支払日に金額を記録する。その際、摘要欄に「事由(賃貸料11月分、など)」「相手方の名称」を書く。 白色申告の場合、項目ごと、1日の合計金額を一括で記録できる(契約書などで内容確認できる場合)。例えば、同じ日なら賃借人ごと個別に記入しなくても、建物ごとに合計金額を書ける。 |

⑥〜 経費 | 白色申告の場合、自宅の一部を貸し出すなどプライベートと業務の両方に関連する費用は、年末に家事上経費と業務経費と区分して記録できる。 家事上経費と業務経費のパーセンテージは、税務署が納得する数字であれば構わない。 |

自分で帳簿を作る場合も、確定申告時に作成する「収支内訳書」にある項目と同じ項目を作っておくと、申告時に転記しやすくなります。

課税事業者の場合は「税率」「相手方がインボイス発行事業者か否か」が分かるように記帳しましょう。詳しくは記事上部の【課税事業者は「区分経理」が必要】の章をご覧ください。

山林所得の自力申告は難しい

山林所得の収支内訳書は、事業・農業・不動産の収支内訳書とは形式が異なります。

他の所得と同じように、収支内訳書にある項目を参考に、取引年月日や相手方の名称、そして金額を帳簿に記録します。

日々の帳簿付けと領収書の保管は自分で行えますが、確定申告の前には税務署や税理士に相談するのがおすすめです。

山林所得には控除の特例など独特な制度が多くあり、確定申告時に自力で計算すると、誤った申告をしてしまうおそれがあります。

帳簿の保存ルール

帳簿は、単に付ければ良いと言うわけではなく、ルールに沿って保存する必要があります。

帳簿は7年保存する

帳簿は最長7年間保存する義務があります。具体的には、確定申告対象年の翌年3月15日(確定申告の期限日)の翌日から7年間です。例えば令和6年1〜12月の帳簿類なら、令和14年の3月16日まで保存します。

税務調査が行われた際に保存期間内の帳簿の提示ができないと、ペナルティが科せられます。書類によっては5年間の保存で良いものもありますが、判断に迷う場合はすべて7年間保存しておくと安心です。

電子データは「保存要件」を守る

パソコンで作った帳簿や、メールで授受した請求書・領収書は、プリントアウトせずにデータのまま保存が可能です。電子データで保存する際、以下の保存要件を守る必要があります。

改ざん防止の措置を取る | 電子データの真実性を保証できる状態にする。 具体的には、①〜④のいずれかを行う。 ①タイムスタンプが付与されたデータの受け取り (取引先にタイムスタンプシステムが必要) ②データに速やかにタイムスタンプを付ける (自社にタイムスタンプシステムが必要) ③訂正・削除歴が残る、または禁止されているシステムでデータを受け取り保存する (システム導入が必要) ④改ざん防止に関する事務処理規程を作って運用する |

検索機能を確保する (税務調査時にダウンロードできる状態であれば、前々年の売上高が5,000万円以下である場合は不要) | 取引年月日・取引金額・取引先で検索できる状態にする。 具体的には、以下のいずれかの方法が認められている。 ①専用ソフトを導入する ②ファイル名を「20240531_(株)渋谷商事_11000」などとし規則性を持たせ、フォルダの検索機能が使える ③エクセル等で索引簿を作り、ファイルと関係づけて検索できる |

上段「改ざん防止の措置」については、④の「事務処理規程を作る」がおすすめです。①〜③の方法はシステム導入費用が掛かるためです。

なお、帳簿が手書きの場合は、紙の原本を保存する必要があります。

特別控除を受けたいなら青色申告を行う

青色申告には、白色申告では使えないお得な制度が複数あり、白色申告と比べて節税できます。

青色申告のメリットには「最大65万円の特別控除が受けられる」「赤字を翌年に繰り越せる」などがあります。

65万円の特別控除を受けるためには、複式簿記で帳簿を付けなければなりません。具体的には「仕訳帳」と「総勘定元帳」の2つの帳簿を最低限作る必要があります。

青色申告で節税効果を高めたいなら税理士に依頼しよう

「節税したいけど、複式簿記を正確に付ける自信がない」「節税したいけど事業が忙しく、帳簿付けや申告に時間を掛けられない」といった悩みをお持ちの方は、税理士に相談するのがおすすめです。

税理士は正確な帳簿付けや申告をサポートするだけではなく、自分では気付けなかった節税方法も提案できます。

毎年のように変更される複雑な税制度への理解や活用術を税理士に任せ、節税効果を最大限に高めましょう。