インボイス制度への対応を検討する際、自社では適格簡易請求書(簡易インボイス)の発行ができるのか、レシートを適格簡易請求書にできるのかどうかわからず悩んでいませんか?適格簡易請求書を発行できる事業者の業種やレシートに必要な記載内容、注意点などを具体的に解説します。

目次

適格簡易請求書(簡易インボイス)とは

「適格簡易請求書(簡易インボイス)」とは、特定の事業者が適格請求書(インボイス)の代わりに交付するものです。

2023年10月1日から始まった適格請求書等保存方式(インボイス制度)によって、課税事業者が仕入税額控除をするにあたり、適格請求書(インボイス)が必須となりました。適格請求書に記載する項目は厳密に定められており、記載事項を満たしていないと仕入税額控除を受けられません。その記載事項の簡略化が認められたものを「適格簡易請求書(簡易インボイス)」といいます。

簡易インボイスを交付できる事業者は、「小売業」「飲食店業」「タクシー業」「駐車場」「写真業」など不特定多数の者に対して販売を行う事業者に限定されています。適格請求書と効力は変わらないため仕入税額控除の対象にできますが、適格請求書の場合と同様、適格請求書発行事業者の登録をしていないと交付できませんので注意しましょう。

参考:「消費税の仕入税額控除制度における適格請求書保存方式に関するQ&A」国税庁

適格簡易請求書と適格請求書の違い

適格請求書と適格簡易請求書では、どのような違いがあるのでしょうか。

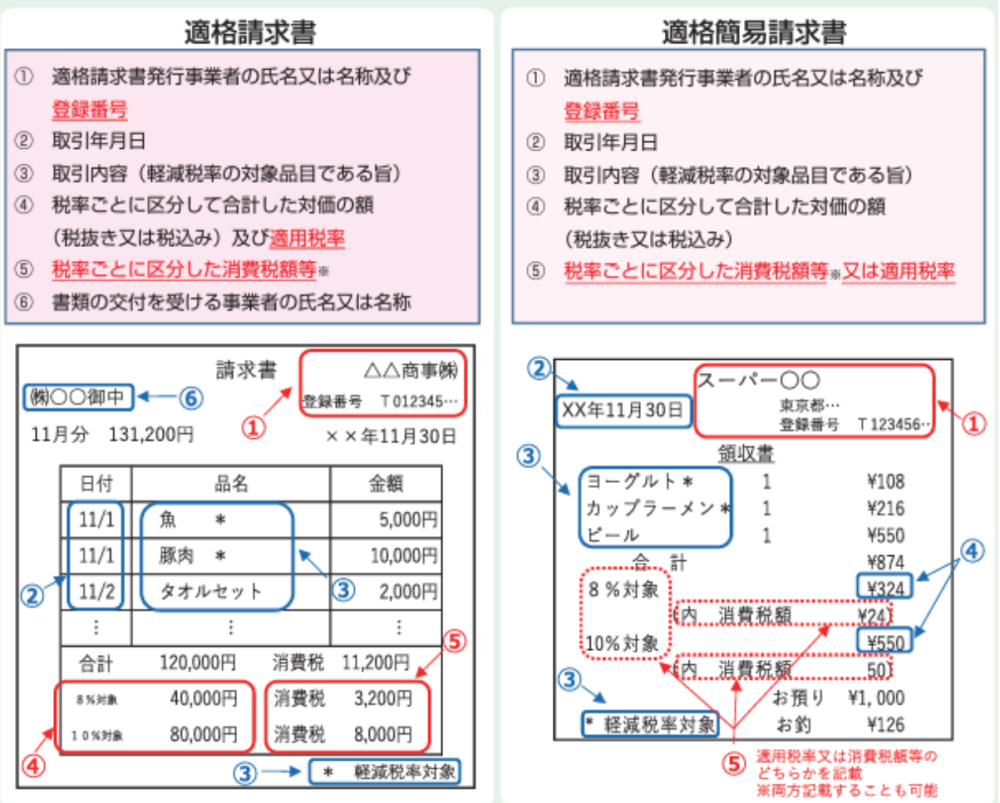

実際の例を見てみましょう。

引用:「適格請求書等保存方式の概要-インボイス制度の理解のために-」国税庁

適格請求書の記載事項は6項目であるのに対し、適格簡易請求書の記載事項は5項目となり、具体的には以下の3項目に違いがあります。

- 「適用税率」の記載が不要(図④)

- 「税率ごとに区分した消費税額等」の記載は「適用税率」の記載のみでもよい(図⑤)

- 「書類の交付を受ける事業者の氏名または名称」の記載が不要(図⑥)

適格請求書の場合、適用税率ごとに記載を分け、対象価額およびそれにかかる適用税率・消費税額を明記する必要がありました。

適格簡易請求書は、適用税率ごとに対象価額を記載することは適格請求書と同様ですが、消費税額か適用税率のどちらかを記載すればよいこととなりました。

また、適格簡易請求書は「交付先事業者の氏名または名称の記載不要」という点が適格請求書とは大きく異なります。不特定多数を相手として取引している場合、その都度相手の名前や名称を書くことは実務上現実的ではないためです。

簡易インボイスの発行を検討している場合には、自分が該当する業種にあてはまるのかを確認し記載項目に注意して交付しましょう。

出典:「適格請求書等保存方式の概要-インボイス制度の理解のために-」国税庁

適格簡易請求書におけるレシートでもいいのか

備品を購入したりタクシーを利用した際など、経費の清算などに用いられなじみ深いレシートですが、そのまま「適格簡易請求書」としては利用できるのでしょうか。

結論としては、記載項目の条件を満たしていれば、レシートをそのまま適格簡易請求書として利用できます。発行側が条件を満たしたレシートを交付することはもちろん、受取側も適格簡易請求書の要件にあった記載内容であるか確認しましょう。記載内容に不備があれば、請求書の発行元に早急に連絡をとり訂正してもらう必要があります。

例えば、レシートに必要項目が記載されていることをその場で確認し、問題はないとして仕入税額控除の手続きをしたとします。しかし、実際にはレシートを発行した事業者は「適格請求書発行事業者」に登録されておらず、仕入税額控除の対象外となってしまった、というケースもあります。

国税庁の「適格請求書発行事業者公表サイト」で、レシートに記載されている登録番号で適格請求書発行事業者かどうか照合できます。レシートを受け取った際には、記載項目の確認だけでなく事業者の確認も忘れないようにしましょう。

適格簡易請求書の正しい書き方

適格簡易請求書および適格請求書は、フォーマットが決まっていません。記載項目さえ満たせば、適格簡易請求書として交付できます。

記載が必要な項目は、以下の5点です。

- 適格請求書発行事業者の氏名または名称、登録番号

- 取引年月日

- 取引内容(軽減税率の対象である旨)

- 適用税率ごとに分けた合計金額

- 消費税額または適用税率の記載(両方記載も可能)

特に、登録番号の記載はインボイス制度で新たに発生した項目です。自分でレシートの内容を設定する場合は各項目に漏れがないか必ず確認しましょう。インボイス対応のシステムを利用するのもよいでしょう。

適格簡易請求書におけるレシート扱いの注意点

インボイス制度に則った取り扱いをするには、いくつか注意点があります。レシートや領収書の取扱いは電子帳簿保存法も関わるものですので、発行側としても受取側としてもミスがないよう事務フローを確立させましょう。

仕入税額控除が可能かを確認する

仕入税額控除は、売上に対する消費税から仕入にかかった消費税を差し引き、消費税の二重課税を防ぐ制度です。仕入税額控除の対象は、商品の購入だけでなく、交通費や備品の購入などもあり、消費税が課されていればあらゆるものが取引対象です。

消費税がかかっていることが条件なので、人件費や健康保険料、固定資産税や利息などは消費税が課税されていないため対象外です。

主に課税仕入れの対象となる取引は以下の通りです。

- 商品などの棚卸資産購入

- 原材料等の購入

- 機械や建物、車両や器具備品等の事業用資産の購入または賃借

- 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費など

- 事務用品、消耗品、新聞図書などの購入

- 修繕費

- 外注費

- 清掃や警備などの委託料、人材派遣料

インボイス制度が開始される前は、取引金額が税込3万円未満の場合、領収書がなくても帳帳簿への記載だけで仕入税額控除を適用できるという特例がありました。しかし、インボイス制度により特例が廃止されたため、一部の例外を除いて3万円未満の取引でも適格請求書・適格簡易請求書がなければ仕入税額控除を受けられませんので注意が必要です。

取引を行った際には、仕入税額控除の対象のものとそうでないものに分けておきましょう。

電子データで保存をする

2024年1月1日改正電子帳簿保存法により、電子取引のデータ保存が完全義務化されました。電子的に発行されたレシートや領収書は電子データのまま保存しなければならず、紙での保存は原則認められていないため注意しましょう。

紙で発行されたレシートは紙のまま保存しても構いませんが、任意でスキャンをしたり写真データとして保存したりすることも可能です。

電子帳簿保存法に対応した会計システムであれば、クレジットカードの明細やキャッシュレス決済などのデータから自動で仕訳するものがあります。電子帳簿保存法では、このように改変不可能なシステムを利用している場合は、一定の条件のもと利用明細をレシートの代わりにできると認められています。

しかし、仕入税額控除を適用したい場合、利用明細ではインボイス制度で必要な記載事項が不十分です。そのため、必ず取引相手から受け取る領収書等を保存しておくのを忘れないようにしましょう。

「電子帳簿保存法」と「インボイス制度」どちらも領収書を対象にしているので混乱しがちですが、電子帳簿保存法は所得税と法人税、インボイス制度は消費税にかかる制度であるということを覚えておきましょう。

一定の条件を満たしているかを確認する

上記で述べたように、インボイス制度では請求書の記載内容が非常に重要で、制度に則った適格請求書または適格簡易請求書でなければ原則は仕入税額控除ができません。そのため、書類を受け取ったら、まずは記載内容の確認をしましょう。

必須項目の有無については、レシートを受け取ったその場で確認できます。しかし、適格請求書発行事業者に登録しているかどうかは、その場で確認することは難しいでしょう。したがって、取引の後に改めて確認する作業が発生します。具体的には、以下の点に注意して確認しましょう。

- レシートの登録番号の照合、記載内容

- 仕入税額控除の対象であるかどうか

インボイス制度によって新たに発生した確認作業を会計事務のどこに組み込むのか、経理担当者と事前に事務フローを決めておきましょう。

紙から電子データへの切り替えの際には双方の合意が必要

2024年1月から改正電子帳簿保存法が施行されたことにより、電子取引の電子データ保存が完全義務化されました。企業・個人事業主を含むすべての帳簿保存義務者が対象ですので、電子データのやり取りをする場合には、取引相手にも影響します。

紙媒体での取引しか行っていない取引相手に事前連絡なく電子データを送付してしまうと、取引相手側で混乱が生じてしまい、会計事務に支障をきたす可能性もあります。

そのため、自社の領収書等を紙から電子データへ切り替える際には、取引先にあらかじめ相談し合意を得るとスムーズでしょう。また、電子帳簿保存法について適宜勉強会や研修で社内に周知し、電子データを適切に取り扱えるようにしておきましょう。

適格簡易請求書・レシートの扱いで悩んだら税理士へご相談を

不特定多数を取引相手とする課税事業者は、レシートを適格簡易請求書として利用できます。ただし、インボイス制度に則った記載がされていることが条件ですので注意しましょう。

2024年1月からは電子帳簿保存法も始まり、インボイス制度と重なる部分もあることから領収書やレシートの取扱いが複雑になりました。適格簡易請求書の条件を満たしていないと仕入税額控除を受けられないため、インボイス制度での取扱いに不安がある場合には、専門家に相談すると良いでしょう。

適格簡易請求書の発行やレシートの取扱いにお悩みの方は、小谷野税理士事務所へお気軽にご相談ください。