各国の法人税率は、経済状況や競争力向上の観点から変動しています。

例えば、アメリカは2017年に法人税率を35%から21%に引き下げ、企業誘致を図りました。日本も2018年に法人税率を23.2%に引き下げ、競争力の向上を目指しました。

中国や一部欧州諸国も法人税率の引き下げを実施し、国際的な競争激化が影響しています。税制改革は経済発展や企業誘致の手段として国際的に注目されています。

本記事では、法人税率の変動と各国との比較を交えた推移について解説していきます。

目次

日本における法人税率の推移

出典 財務省 法人税率の推移

年度 | 法人税率 |

昭和56年~平成元年 | 40%~43.3% |

平成2年(1990) | 37.5% |

平成10年(1998) | 34.5% |

平成11年(1999) | 30% |

平成24年(2012) | 25.5% |

平成27年(2015) | 23.9% |

平成28年(2016) | 23.4% |

平成30年(2018) | 23.2% |

法人税率の推移

法人税率の軽減は時代背景に応じて様々な要因から引き起こされています。1950-60年代の日本では、経済の復興期に必要な財源確保のために、高い税率が設定されました。

1980年代のバブル期には、競争力向上や国際展開のために法人税率の引き下げが議論となります。

2000年代初頭の経済停滞では景気刺激策として、企業の設備投資や雇用促進を促すために法人税率が引き下げられました。

2010年代初頭の経済再編案では、経済のグローバル化の実態を踏まえた法人実効税率の引き下げと競争政策の見直しによる競争力強化、海外からの投資誘致です。

そして2020年代では新型コロナウイルスの影響を受け、企業の経営安定や雇用維持のために法人税率の引き下げが段階的に導入されました。

これらの背景には、経済発展の促進、企業の競争力維持、景気対策といった様々な経済的・政治的目的が絡んでいます。

法人税収の推移

年度 | 法人税収 |

昭和56年(1981) | 8.8兆円 |

平成元年(1989) | 19兆円 |

平成5年(1993) | 12.1兆円 |

平成8年(1996) | 14.5兆円 |

平成14年(2002) | 9.5兆円 |

平成18年(2006) | 14.9兆円 |

平成21年(2009) | 6.4兆円 |

令和元年(2019) | 12.9兆円 |

日本の法人税収の推移は経済や税制の変動に影響を受けています。

昭和56年(1981)からの法人税収は、平成元年まで右肩上がりで増収しており好景気に恵まれます。

バブル景気といわれており、特に株式、不動産価格が大幅な上昇をみせ海外の商業施設などを、日本企業が買収するほどの経済成長をしました。

その後、過度な不動産価格の上昇を抑制する財政、金融政策が行われた結果

平成3年(1991)のバブル崩壊を受けて税収が大きく落ち込んでいます。平成8年(1996)には一度回復しますが長くは続かずに翌年から減収しています。

ITバブルで平成18年(2006)には、税収14.9兆円にまで回復しました。

ITバブルとは、1990年代後半から2000年代にかけて、インターネットの普及をきっかけにIT関連企業の株価が急上昇して生じたバブルです。バブルの発生は、情報・通信産業の急激な発展に伴い、投資家がIT企業に過剰投資したことが原因です。バブル時には多くのネット株長者を生み出し、1999年から2000年にかけての景気拡張期はIT景気やITブームとも呼ばれました。

その後リーマン・ショックで平成21年(2009)には、6.4兆円と大幅な減収となりました。

リーマン・ショックとは、2008年9月15日に米国の投資銀行リーマン・ブラザーズが経営破綻したことをきっかけに発生した世界的な金融・経済危機です。

リーマン・ブラザーズは世界に影響を与えるほどの有力投資銀行だったため、破綻したことで株価の下落が続き、世界中を巻き込んだ同時不況を起こしました。

消費税の増税、大幅な景気刺激策としての、日銀の量的緩和政策などもあり

その後、法人税率引き下げによる効果で、税収はリーマン・ショック時の2倍にあたる12.9兆円まで回復しました。

国内外の法人税制度について

国名 | 法人税率(%) |

メキシコ・ポルトガル・オーストラリア | 30.00 |

ベルギー・ギリシャ・ニュージーランド | 28.00 |

韓国・オーストラリア・スペイン・オランダ・チリ フランス | 25.00 |

日本 | 23.20 |

イスラエル | 23.00 |

ノルウェー・トルコ・デンマーク | 22.00 |

スウェーデン | 21.40 |

アメリカ | 21.00 |

国内外の法人税制度は時代や世界情勢、各国の経済状況によっても税率の変化や景気刺激対策によって変化していきます。

国内では、企業は所得に応じて段階的に課税され、資産や設備の償却、減価償却を通じて経理上の処理が行われ、法人税が計算される仕組みです。

一方で、国外の法人税制度では、国と国との法人税率の差異を活かし、企業は国際的な税務最適化を試みて税制優遇措置を活用して、企業は利益を最適に配置し、税負担を軽減する戦略の検討が常に必要となります。

また、税務協定により、二重課税を回避し、国際的な税務の整合性を確保することで、これらの法人税制度の特徴は、国内外での企業の経営戦略に大きな影響を与えることがあるでしょう。

日本の法人税

日本の法人税は、法人の所得に対して課税される制度であり、法人税法に基づいています。法人税率は所得額に応じて段階的に変動し、2024年時点で最高税率は23.2%です。

法人税と呼ばれる中に、地方法人税、法人住民税、法人事業税、特別法人事業税などがあります。

法人税、法人地方税は納税先が国なのに対して、地方税の納税先は地方自治体となります。法人住民税、法人事業税についても同様で納税先は地方自治体です。法人住民税と法人事業税は会社の所得に課税され、法人住民税均等割は会社の所在に対して課税されます。

企業は事業利益から経費を差し引いた課税所得を計算し、税制上の優遇制度や損益通算を活用します。また、法人税の特徴的な要素には、法人税法に基づく規制や、組織再編や株主への利益還元に伴う税務処理などが挙げられます。

税務申告は年次で行われ、企業は複雑な税務規定に従い、適切な税務計画を構築する必要があります。最新の法改正や政府の経済政策の変化にも注意が必要であり、専門家の助言が求められるでしょう。法人税率の改定による税務について詳しく知りたい方は、お気軽に小谷野税理士法人にご相談ください。

海外の法人税

外国における法人税の制度の内容は国により異なりますが、共通する特徴がいくつかあります。

共通する特徴として法人税は所得に対して課税され、G7などの経済協定を締結している国同士の最低税率が定められています。

また、取引先の国の税制、税率が適用されるという決まりがあります。これにより法人税は国によって異なります。所得額に応じて段階的に法人税率が適用される国もあれば、税率と法人税の定額が両方課税される国もあります。

米国では州ごとに税率が異なり、州法人税と連邦法人税がありそれぞれ納税義務が発生します。多くの国では、法人は課税所得を計算し、特定の経費や償却を差し引いて課税所得を導き出します。

国によっては税制優遇や減税措置が存在し、企業はこれを活用して税務最適化を図ります。税務申告は通常年次で行われ、企業は厳格な税務法令に従う必要があります。

国際的な税務においては、二重課税を回避するための税務協定が結ばれていることも一般的です。海外展開を視野に入れている企業は国際的な法人税の特徴を理解し、グローバルな税務戦略を展開する必要があります。

法人税の問題点

日本における法人税の制度は所得に対する課税であることから、赤字企業の多い日本では法人税の支払い義務が無い企業が大半です。実際に法人税を納税している企業の割合は、全体の約1/3という数字が財務省から発表されています。

日本は全法人の10%が所得金額の80%を稼いでいるという歪んだ構造です。

10%の大企業で特に製造業、輸出業に占める割合が高く、その他の中小企業は法人税を納税していないところが問題であり、製造業、輸出業は為替変動、世界情勢の流れなどに業績が大きく左右されるため、法人税を財源の柱とするのはリスクがあります。

税制上のメリットである役員報酬や経費を利用し、法人の所得を減らすことも可能なため赤字企業からの法人税が徴収出来ていないという問題です。

また、欠損金を損金として繰り越すことで法人税の税負担を軽減出来ることも問題視され、財源確保のために法人税率を引き上げる、という法案もたびたび国会では議論されています。

ただし法人税を引き上げることで、国内ベンチャー企業の税負担増加による業績悪化や、事業拡大の足かせになることも考えられるでしょう。

海外企業誘致の観点からも法人税の引き上げは、日本法人を設立するメリットよりもデメリットになるため簡単には上げられないのが現状です。企業の業績向上で所得の増加によって法人税収が上がる仕組みなので、赤字企業が大半の日本においては法人税の支払いが発生しない企業への対策が検討されています。

法人税の今後の展望

競争力強化や経済の活性化を図るために法人税率の引き下げが模索される可能性があります。

しかし、新型コロナウイルスの影響や財政健全性への配慮も考慮され、税制改革が継続的に進むかどうかは不透明です。

また、環境対応やデジタル経済に対応した税制の見直しも期待されています。

デジタル課税、グローバル・ミニマム課税といった国際的な課税の仕組みも導入され、拠点を持たない企業にも売上、利益に対する課税の導入が進められています。

約140の国と地域が参加する、OECD/G20の「BEPS包摂的枠組み」において、2021年10月8日に大枠合意に至りました。

企業の国際競争力や持続可能な成長の促進を視野に入れつつ、経済状況や政府の方針により法人税に対する変更が検討されるでしょう。

法人税と経済の関係

法人税と経済は密接に関連しており、税制が経済に与える影響は多岐にわたります。

法人税は企業が利益に対して課される税金であり、その税率や制度は経済の機能や動向に大きな影響を与えます。

法人税率が高い場合、企業の利益が減少し、投資や雇用の意欲が低下する可能性があります。これにより、経済成長が鈍化し、競争力が低下する懸念が生じます。

逆に、法人税率の引き下げは企業の利益を増加させ、投資や雇用の拡大を促進し、経済全体に好影響を及ぼす可能性があります。

一方で、法人税は国家の財政収入の一部を構成しており、適切な税収は公共サービスやインフラの維持に寄与します。したがって、法人税率の引き下げが財政への影響を生む可能性もあり、バランスを取る必要があります。

法人税と経済の関係においては、税制の透明性や公平性も重要です。

適切な税制度は企業に公正な課税をもたらし、経済の健全な発展を促進します。逆に、不公平な税制や複雑な規制は企業の意欲を削ぎ、経済の不確実性を高める可能性があります。

近年では、グローバルな経済環境の変化やデジタル化の進展に伴い、国際的な法人税制度の見直しも求められています。企業が国境を越えて事業を展開する中で、税務逃れを防ぐための取り組みや、デジタル経済に適した課税の在り方についての議論が進んでいます。

法人税は経済と深く結びついており、その税制が適切かつバランスのとれたものであるかが、国の経済発展や企業の成長に影響を与えます。

法人税引き下げと経済成長の関係

法人税の引き下げが経済成長に与える影響は複雑です。

通常、法人税率の引き下げは企業の利益を増大させ、資本投資や雇用の拡大を促進します。これにより、経済全体の生産性が向上し、成長が期待されます。

また、低い法人税率は外国からの投資誘致を促進し、国際的な競争力を強化する要因となります。

しかし、法人税引き下げには財政への影響があり、必要な公共サービスへの予算削減が懸念されます。

また、資本の過度な留保や配当への転用が行われ、その効果が経済全体に適切に還元されない場合、所得格差の拡大が懸念されることもあります。

総じて、法人税引き下げが経済成長に寄与するためには、バランスの取れた税制と公正なリソースの分配が重要です。

法人税率と企業の投資決定

法人税率は企業の投資決定に直接的な影響を与える要因の一つです。

一般的に、法人税率が高いほど、企業の税負担が増加し、所得が減少します。このため、法人税率が低い国や地域は、企業にとって魅力的な投資先となります。

高い法人税率は企業の利益を圧迫し、資本の生産性向上や新規投資の意欲を減少させる可能性が示唆されます。逆に、低い法人税率は企業の手元資金を増やし、新規プロジェクトへの資金投入や設備投資を促進する傾向があります。

一方で法人税率引き下げによる企業の設備投資が、会社の業績向上に影響せずに経済的な効果は薄いといった試算もあります。

企業は法人税率を考慮して事業展開や生産拠点の選定を行います。税率が低い地域に進出することで、企業は競争力を維持し、利益を最大化することが期待されます。

このため、国際的な企業は税制の競争に巻き込まれ、国や地域ごとの税制を戦略的に活用します。

ただし、法人税率だけが企業の投資決定に影響を与えるわけではありません。ビジネス環境、市場の成熟度、規制環境、人材の質なども企業の意思決定に重要な影響を与えます。

税制はその中の一要素であり、他の要因とのバランスを取りながら、企業は最適な投資先を選択しています。

したがって、法人税率は企業のグローバルな競争環境で重要な位置を占めており、税制改革が企業の投資活動や成長戦略に大きな影響を及ぼすことがあります。

税制改革と外資の動向

税制改革が進む中、外資の動向には重要な変化が見られます。

ヨーロッパ諸国では、2000年代に入り法人実効税率が徐々に引き下げられており、課税ベースを拡大する法人税改革が進展してきました。

税制改革により法人税率の引き下げや税制優遇が行われると、外資はその国や地域に投資しやすくなります。

低い法人税率は企業の利益を最大化し、国際的な競争力を向上させます。これにより、外資は新規プロジェクトや拠点を立地させる傾向があります。

逆に、法人税率が高い国では外資の誘致が難しくなり、既存の拠点の縮小や他の地域への移転が考えられます。税制改革は外資の戦略的意思決定に大きな影響を与え、競争激化や国際的な経済状況の変動を受けて、企業は投資先の選定を検討します。国が魅力的な税制を提供することで、外資誘致が促進され、経済全体にプラスの影響を及ぼすことが期待されます。

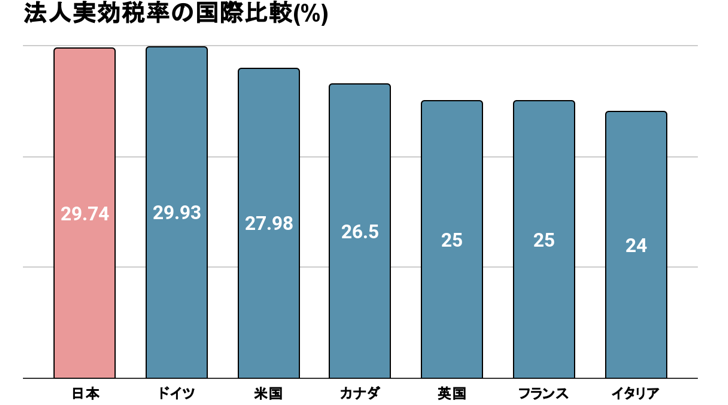

法人税の国際比較

日本

法人税率は約23.2%。

地方税を含むと総合的な税率は高くなり、企業によっては法人税の納税が複雑になることがある。

ドイツ

法人税率は約30%。

都市税や地方税などの追加的な税が存在し、総合的な税率が変動する。

アメリカ合衆国

法人税率は最高で21%。

各州により州法人税が課され、総合的な法人税負担が異なる。

カナダ

連邦と各州で、それぞれ課税される。

連邦法人所得税の標準税率は15%、州法人所得税は州によって異なる。

英国

2023年4月〜翌年3月の会計年度の法人税率は、19%(小企業)〜25%(大企業)である。

フランス

法人税率は約25%。

社会的な課税があり、総合的な税負担が高いとされることがある。

イタリア

法人税の実効税率は、2017年より24%に引き下げられた(金融機関は27.5%)。法人所得に関しては、主に利息控除、欠損金の繰越などに関連した規定がある。

法人税率について正しく理解を深めよう

法人税率は、企業が利益に対して納める税金の割合を示す指標です。異なる国や地域で異なる税率が採用されており、これが企業の経済活動に影響を与えます。

法人税率は通常、企業の課税所得に対して適用され、その企業が支払う法人税の額を計算するのに用いられます。

税率は利益によって段階的に変動することがあり、特定の範囲の利益には低い税率が、他の範囲には高い税率が適用されることが一般的です。

企業は法人税率を考慮して経営戦略を検討します。税率が高い場合、企業の純利益は減少し、投資や成長への資金が制約される可能性があります。

逆に、低い税率は企業にとって好都合であり、資本の生産性向上や新規投資への動機づけを促進することが期待されます。

国際的な企業は法人税率を戦略的に利用し、競争上の優位性を確立します。税制の違いを活かし、本社や拠点の立地を最適化することで、税務上のメリットを享受します。これにより、国際的な税務競争が発生し、企業は税制の違いを戦略的に利用しています。

また、税制改革や経済の変動に伴い、法人税率は変更されることがあります。政府は税制を通じて経済を促進し、企業の成長を支援する一方で、財政調整のために税率を引き上げることもあります。

総じて、法人税率は企業活動において極めて重要な要素であり、企業は税制の変動や国際的な税務環境の変化に敏感に対応し、効果的な税務戦略を策定することが求められます。

法人税率の改定による税務について詳しく知りたい方は、お気軽に小谷野税理士法人にご相談ください。