中小企業の経営者が直面する経済的な不確実性に対処するための公的支援策に焦点を当てて解説します。小規模企業共済は、将来の不測の事態や事業承継の際に備え、経営者が経営基盤を維持できるようサポートすることを目的としています。加入者は毎月共済金を積み立てることで、老後の生活資金や緊急時の安定資金として利用可能であり、税制上の優遇措置を受けることができます。加入資格、手順、経済的メリット、そして実際の運用方法について理解し、共済制度を最大限に活用するための知識を身につけましょう。

目次

小規模企業共済とは

小規模企業共済制度とは、中小企業の経営者やその家族が経済的な安心を得るために設けられた公的な支援制度です。この制度は、将来のリスクに備え、また事業を継続する意志がある場合に、経営者が自ら積み立てた共済金によってリスクをカバーすることができるよう支援するものです。

小規模企業共済の基本的な概要

小規模企業共済制度は、主に小規模企業の自営業者または小規模企業の経営者をサポートするための制度です。加入者は毎月一定額を共済金として積み立て、老後の生活資金や事業の承継などに充てられます。

この積立金は、税制上の優遇措置も受けることができ、経営者にとっては将来への備えとして大変有利な仕組みです。また、万一の時のための生活安定資金として、もしくは事業承継の際の原資としても利用できます。

制度の目的とその重要性

小規模企業共済制度の目的は、小規模企業経営者が直面しがちな経済的な不安要素を軽減し、自助努力によって安定した経営基盤の維持をサポートすることです。

また、経営者が退職や事業承継を行う際に必要となる資金を確保する手段を提供することで、事業の持続可能性を高めることも重要な目的です。これにより、地域経済の活性化にも寄与し、雇用の安定など多方面にわたるプラスの効果を生み出しています。

加入資格と対象者

小規模企業共済制度に加入できるのは、特定の条件を満たす小規模企業の経営者です。具体的には、個人事業主や法人の代表者などであること、従業員の数が一定基準以下であることなどが求められます。

業種や組織によって異なりますが、多くの場合は従業員数が20人以下の会社の事業主や役員であれば加入できます。加えて、加入者が継続して事業を運営していることも必要です。

また、業種によっては加入できる資格が異なる場合があり、たとえば商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)、弁護士法人、税理士法人に限っては、常時使用する従業員の制限数が5人以下です。詳細な条件はあらかじめ確認しておく必要があります。

加入手順のステップバイステップ

サービスや会員制度に加入する際には、スムーズな手順を経ることが大切です。ここでは、加入手順を分かりやすくステップバイステップで解説していきます。申込みから確認、手続きまでの流れを把握し、必要な情報を準備することで、手続きの時間を短縮し、トラブルを回避できます。

申込み方法と必要書類

加入を希望するサービスに申込むためには、適切な方法で必要な書類を準備することが必要です。まず、オンラインまたは窓口で提供されている申込みフォームを入手し、指定された項目を正確に記入します。次に、身分証明書や収入証明など、必要に応じた書類をそろえ、申込書と一緒に提出する必要があります。

書類の準備は丁寧に行い、不備がないよう注意しましょう。必要書類はサービスによって異なるため、加入前に確認してください。

審査の流れと期間の目安

提出した申込書と書類が受理されると、審査が開始されます。審査は提出書類の内容確認、信用状況の調査などを含むことが多く、場合によっては追加の情報提供を求められることもあります。

審査時間はサービスや状況によって異なりますが、一般的には数日から数週間を目安に考えておくと良いでしょう。その間に問い合わせがあれば迅速に対応することが、スムーズな加入につながります。

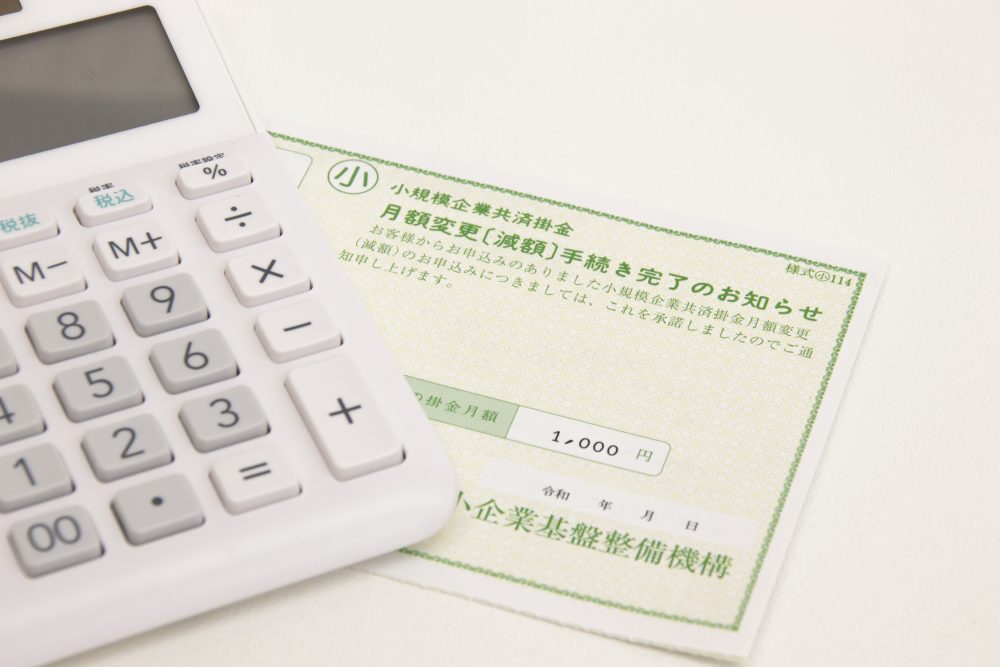

加入後の確認事項と手続き

無事に加入が決定した後は、さらにいくつか確認や手続きが必要です。加入契約が完了しているかを再確認し、サービス利用開始の日程を把握することが大切です。

また、利用規約や保守サポートの内容を確認し、疑問点があれば早めに問い合わせましょう。請求サイクルや支払方法など、金銭面の取り決めも忘れずにチェックしておくことが肝心です。後からトラブルを避けるためにも、加入後の手続きと確認をしっかりと行いましょう。

小規模企業共済制度の税制優遇

小規模企業共済制度に加入することは、事業主にとって多大な経済的メリットをもたらしますが、その中でも特に注目すべきは税制上の優遇措置です。税制優遇制度は、事業主が将来に向けて安定した資金を準備することを支援するだけでなく、積み立てる過程で得られる税金の控除により、即時の財務的な恩恵を享受することができます。ここでは、小規模企業共済制度の税制優遇の概要、具体的な控除対象となる共済金、およびこれらの優遇措置を適用するための手続きについて詳しく説明します。

税制優遇の概要

小規模企業共済制度への加入により、事業主は特定の条件下で税金の控除を受けることが可能です。税制優遇制度を利用することで、経営者は自身の老後の安定や事業承継計画のために積み立てた共済金に対して、税制上の優遇措置を享受できます。

この税制優遇は、事業主にとって財務的なメリットを提供するため、長期的なビジネス戦略の一環として活用することを検討すると良いでしょう。

控除対象となる共済金

小規模企業共済制度への加入により支払われる掛金は、所得税や法人税の計算上、控除対象となることがあります。経営者が毎年積み立てる掛金は、事業の運営に必要な費用として認識され、税金の負担を軽減するために利用することができます。

この控除を活用することで、実質的な経営コストを抑えながら、事業主自身の将来の安定に資する資金を確保することが可能です。なお、控除の適用による税負担の軽減は、経営者にとって直接的な財務的利益を意味します。

控除適用の手続き

税制優遇を受けるためには、掛金の支払いを証明する書類を提出し、適切な手続きを行うことが必要です。具体的には、年末調整や確定申告の際に、掛金の支払い証明書を税務署に提出することで、税制優遇の適用を受けることができます。

この手続きは、加入者が享受できる税制上の優遇を実現するために重要であり、正確な書類の準備と提出が求められます。適切な手続きを通じて税制優遇を確実に受けることで、経営者はより効率的に資金計画を立て、事業の持続可能性を高められるでしょう。

「税制優遇について相談したいけれど、どの税理士に相談したら良いかわからない」「顧問税理士がいない」という方は、ぜひ「小谷野税理士法人」にお気軽にお問い合わせください。

小規模企業共済以外の制度

小規模企業共済やそれ以外の制度で得られる経済的なメリットは、個人の資産形成や将来の計画に対して利益をもたらす要素であり、節税措置や支給金など、政策によって享受できる恩恵が考えられます。こうした仕組みを理解し、適切に活用することで、財政的な余裕は大きく変わります。

積立金の税制優遇効果

積立金制度とは、将来の不安を払拭するために設けられた貯蓄の仕組みで、特に税制の面で大きな優遇があります。これは、積立金に支払った額を所得から差し引き、税金の負担を減らすことができる点にあります。

また、積立金の中でも、個人型確定拠出年金(いわゆるiDeCo)などは、税金の控除だけでなく、運用益に対する税金も非課税になるため、長期的に見て非常に有利です。これにより、将来への備えと同時に、現在の経済的負担を減らすことが可能です。

給付金受け取りの条件

給付金制度とは、国や自治体が特定の条件を満たした個人あるいは世帯に対して提供する金銭的な支援です。受け取るためには、申請手続きが必要で、健康で文化的な最低限度の生活を守ることを目的とした生活保護制度や、育児支援のための児童手当など、各種の給付金の条件は異なります。

一例として、児童手当は未成年の子どもがいる家庭が対象で、子どもの年齢や世帯収入によって受け取れる金額が変わります。条件を満たすことで得られる給付金は、家計の助けとなり、経済的安定に寄与します。

リタイアメントプランに与える影響

リタイアメントプランとは、退職後の生活設計を指し、経済的メリットの活用はその計画に大きく影響を与えます。特に、公的年金以外の私的年金や個人年金保険などの準備を行うことで、老後の収入源を確保しやすくなります。

確定拠出年金プランに加入していれば、税の節税効果も得られるため、積立金を有効に利用し、資産運用の幅を広げられます。また、退職金や不動産収入など、多様な収入源を組み合わせるリタイアメントプランを立てることで、先行き不透明な将来にも柔軟に対応できるでしょう。

運用方法とリスク管理

共済金の運用をする際には、リスクをしっかりと管理し、安定した利益を得ることができるような方法を取ることが重要です。共済金には多くの加入者の貴重な資金が含まれているため、共済金をどのように運用し、またどのようにリスクを抑えるのか、その方針を明確にし、運用することが求められます。

共済金の運用方針

一般的な共済金の運用方針としては、安全性を最優先にしつつ、効率的かつ効果的な利益を目指すことが挙げられます。安全性を確保するために、国債や地方債などの低リスク資産に投資することが多いですが、適度に株式や不動産への投資も行うことでリターンの機会を拡げます。

また、分散投資をすることによって、特定の市場や資産に依存するリスクを避ける必要があります。投資先の選定や投資配分のバランスには、常に市場の動向を注視し、慎重な判断がなされています。

運用リスクと対処法

運用リスクには市場リスク、信用リスク、流動性リスク、運用ミスなど様々なものがあります。リスクを十分に認識し、対処法を講じることが不可欠です。

たとえば市場リスクに対しては、運用する資金を国内外の株や債券などにどのような割合で投資するのか、最適化を図ることなどが該当します。また、信用リスクに対しては、投資先のクレジット評価を厳しく行うことなどが対処法として挙げられます。

流動性リスクに関しては、現金等の流動性の高い資産を一定比率保持することで対応します。参考:中小機構|小規模企業共済 現況「運用資産の割合と運用利回り」

運用実績と加入者への影響

共済金の運用実績は、直接的に加入者の利益に反映されるため、非常に重要な指標です。良好な運用実績があれば、加入者の配当が増加することも考えられますし、逆に運用が不振だと将来の見積もりの見直しが必要になる場合があります。

運用実績を把握することは、必要不可欠でしょう。

中小企業経営者の体験談

多くの中小企業が激しい市場で競争しており、中小企業の経営は多大な労力と創意工夫が要求されます。ここでは、そうした環境の中で成功を収めた経営者たちの声を集めて、体験と知恵を共有することで、これからの経営にお役立ていただきたいと思います。

成功事例の紹介

成功した中小企業経営者の中には、他業種からのアイデア導入を成功への要としました。たとえば、アパレル業界で経験を積んだ経営者がITツールを積極的に取り入れ、顧客管理や在庫管理を効率化し、売上を大幅に伸ばすことに成功しました。

また、飲食業界では、地域に根ざした食材を生かしたメニュー開発や、独自のストーリーを前面に出したブランディングで多くのリピーターを獲得しました。これらの事例からは、市場のニーズを正確に捉え、ニーズに合わせた施策を展開する重要性が見て取れます。

共済を活用した経営改善の事例

中小企業経営者が遭遇する課題として、資金繰りや従業員の福利厚生などの問題があります。こうした中で、共済制度の活用は大きな手段となり得るのです。

たとえば、ある製造業の経営者は、共済組合の積立を利用し、機械設備の更新資金や研修費用として活用しました。これにより、生産性の向上と従業員のスキルアップを同時に実現しました。さらに、共済組合からの借り入れを利用することで、低金利での資金調達が可能となり、経営の安定化に貢献しています。

共済運用のヒントとアドバイス

共済は、中小企業経営においては欠かせない助成制度の一つであり、共済を賢く活用することで経営の安定と発展につながります。まず重要なのは、自社に適した共済制度を見定めること。業種や規模、経営状況によって適切なものが異なりますから、精査が必要です。

また、専門家を活用することも有効です。専門家は共済の細かな規定や利用法を熟知しており、経営改善へ向けた助言を提供してくれるでしょう。さらに、共済は従業員に対する福利厚生の一環として、従業員のモチベーション向上にも寄与します。経営者自身が共済の知識を深め、社内での共済活用に関する啓発を行うことで、企業全体の発展につながるのです。

「小規模企業共済について相談したいけれど、どこに相談したら良いかわからない」「顧問税理士がいない」という方は、「小谷野税理士法人」にお気軽にお問い合わせください。

制度改正と将来性

社会の変化に応じ、各種の制度もまた時代と共に進化を遂げています。特に、中小企業の経済活動を支える多様な制度改正は、経済全体への影響も大きく、その将来性には目を向けざるを得ません。ここでは最近の制度改正を概観し、小企業共済の将来展望、ならびに加入者への具体的影響を深掘りします。

近年の制度改正の概要

近年、中小企業向けの支援策は大幅な制度改正が行われています。特に注目されるのが、税制の特例措置の拡充や融資制度の見直しです。これらは、企業の資金調達や経営の安定化を図り、持続可能な成長を支援することを目的としています。

また、働き方改革に伴う労働関連の法改正もあわせて進行中であり、企業経営にも新たな挑戦が求められています。制度改正は、企業のあり方だけでなく、従業員の働き甲斐にも影響を及ぼし、その結果、企業文化の変革にも寄与していると言えるでしょう。

小企業共済の将来展望

小企業共済は、経営者が老後に安心して生活できるように設計された制度です。加入者は毎月一定の掛金を納め、退職時には積み立てた共済金が受け取れる仕組みです。この共済制度は、今後も変わらない安定した受け皿としての役割を果たすでしょう。

しかし、経済環境の変化や少子高齢化の進行など、制度を取り巻く状況は常に変わりつつあります。そこで、将来に向けて、より柔軟な運用や加入者のニーズに応じたオプションの拡充などが考えられています。このような改革が加入者への利便性を高め、さらなる信頼性を築いていくこととなります。

制度改正が加入者に与える影響

制度改正の波は、加入者の日常にも直接的な影響を与えています。たとえば、税制面での改善は加入者の負担軽減に繋がり、そして企業が積極的に投資や人材育成に注力できる環境を作り出しています。

また、小企業共済の場合には、運用の透明性が高まることで加入者の不安を解消し、より計画的な資産形成に役立てることができるようになるでしょう。制度改正は、ただ単に経済的なサポートを強化するだけでなく、加入者の意識や行動にもポジティブな変化を促し、全体としてビジネスや社会の活性化を促しているのです。これらの改革が継続的に行われる中、得られるメリットは今後も大きくなっていきます。

信頼のおける税理士とのパートナーシップ

税理士を選ぶ理由は多岐にわたりますが、最大の理由は、安心してお金の問題を任せられるプロフェッショナルであるということです。経営を行う上で、税務に関する知識は不可欠ですが、小規模企業共済を含め、その全てを理解し常に最新の情報をキャッチアップするのはとても大変な作業です。

私たち小谷野税理士法人は、そんな企業経営者様の心強いパートナーとなることをお約束します。ぜひ一度ご相談ください。

「小規模企業共済について相談したいけれど、どこに相談したら良いかわからない」「顧問税理士がいない」という方は、ぜひ「小谷野税理士法人」にお気軽にお問い合わせください。

小規模企業共済制度の相談は税理士へ

小規模企業共済制度は、中小企業経営者の未来の安定と経済的安心を目指す公的な支援策であり、事業の持続可能性を高める上で重要な役割を果たします。この制度を利用することで、経営者は老後の生活資金や事業承継資金として、積立てた共済金を活用できるだけでなく、税制上の優遇措置による経済的メリットも享受できるでしょう。

加入プロセスや給付金受け取り条件、積立金の運用方法について理解を深めることで、より計画的な資産形成とリスク管理が可能となります。この記事を参考にしていただき、小規模企業共済制度を中小企業経営者の皆様がこの制度を有効に活用し、事業と将来の安定に向けた一歩を踏み出すことを心より願っています。

「小規模企業共済について相談したいけれど、どこに相談したら良いかわからない」「小規模企業共済制度を有効に活用したい」という方は、「小谷野税理士法人」にご相談ください。