「中小企業者等の法人税率の特例」によって、中小企業は大企業よりも法人税率が優遇されています。中小企業の経営者や経理担当者は「中小企業者等の法人税率の特例」を上手に利用し、経営基盤の安定化を図ることが重要です。今回は、中小企業が知っておくべき法人税の考え方、法人税の軽減税率の仕組みについて解説していきます。

目次

中小企業の法人税とは?

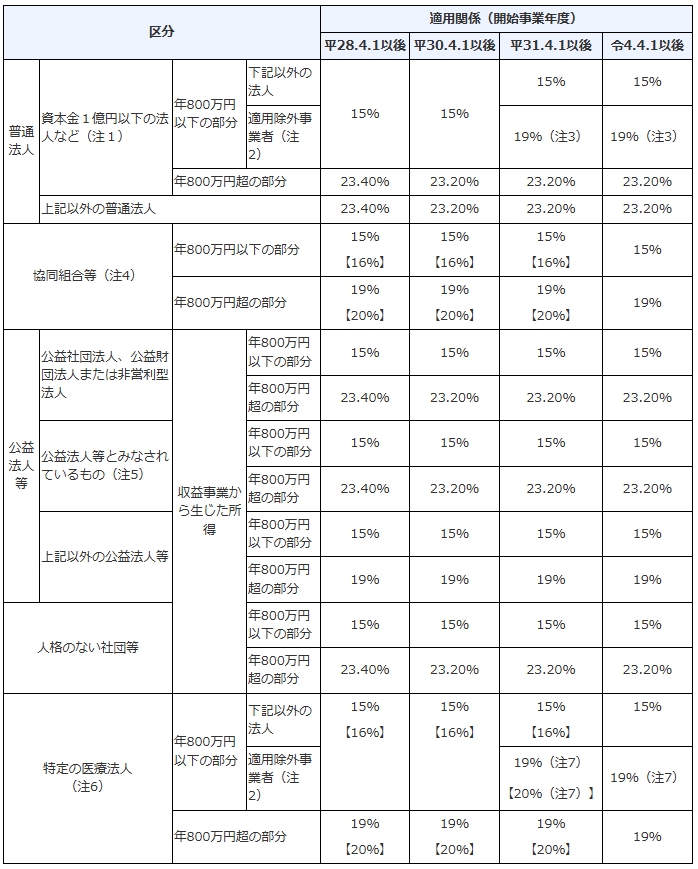

中小企業と大企業では、法人税の計算方法が異なります。大企業などの普通法人は、本則税率が23.20%ですが、事業規模が小さい中小企業は、法人税率の軽減措置(年800万円以下の所得につき15%(本則税率:19%))が適用されるためです。

軽減税率の対象となるのは中小法人のみです。中小法人の要件は「資本金もしくは出資金の額が1億円以下」の条件を満たした上で、資本金5億円以上の大法人と完全支配関係のない法人です。

中小企業の法人税率

前項の要件をふまえ、軽減税率を考慮した法人税の税率一覧は以下の通りです。

なお「適用除外事業者」は、所得のうち年800万円以下の部分についても、軽減税率:15%ではなく、本則税率:19%の対象です。適用除外事業者とは、平成31年4月1日以後に開始する事業年度において「その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人」を指します。

中小企業の税率計算で必要な表面税率と実効税率

法人が事業によって得た所得には法人税がかかりますが、法人税の税率には「実効税率」と「表面税率」があります。

法人に課せられる税金には、国税である「法人税」のほかに、地方税である「法人住民税」と「法人事業税」があり、これらをまとめて「法人税等」といいます。これらの税金について、税法上定められた税率を合計したのが「表面税率」です。

しかし、表面税率だけでは、企業が実際に支払うべき税金額を正しく算出することができません。上述の法人税等のうち「法人税」と「法人住民税」は損金不算入ですが、「法人事業税」は損金への算入が可能です。

「損金算入」とは、税務上損金扱いになることを指します。一方、「損金不算入」は会計上費用で計上しても、税務上は損金扱いにならないことを指します。法人事業税を損金算入すると、法人税の対象となる課税所得は減るため、実際の税率は表面税率と異なります。

このような、法人事業税を損金算入したうえで法人税を計算した税率のことを「実効税率」といいます。法人税の実効税率は「法定実効税率」とも呼ばれ、実際の納付額に近い金額を算出できるので、企業が実際の納税額を計算する際に用いられる税率です。

表面税率と実効税率の違いとは?

「実効税率」と「表面税率」の違いは、税率を使用する場面です。「表面税率」は、税金の申告や納税額を計算する場合に使う税率であるのに対し、「実効税率」は企業が実際に納税する税額に近い数値を算出するために使う税率です。

具体的には、法人税の確定申告の際には表面税率を使用し、法人事業税の損金算入を考慮して実質的な税額を算出したい場合には実効税率を使用する、といった使い分けがされます。

それぞれの税率の目的を正しく理解したうえで、使用する場面を間違えないように注意しましょう。

表面税率の特徴と計算式

表面税率は、次の式のように、それぞれの科目を単純に積み上げた税率となります。そのため、資金繰りの計算の際、税金の支払い額を明確化させるなどの目的には、実効税率よりも表面税率が有効といえるでしょう。

| 表面税率=法人税率×(1+地方法人税率+道府県民税率+市町村民税率)+法人事業税率+法人事業税率×特別法人事業税率 |

実効税率の特徴と計算式

実効税率は、翌期も考慮に入れた実際に支払う税額を算出します。法人事業税を損金算入した税率となるため、当期の納付税額を予測するのには適していません。実際に、企業がどれだけの税金負担を負っているのかを分析するために適した計算方法といえるでしょう。

| 実効税率={法人税率×(1+地方法人税率+道府県民税率+市町村民税率)+法人事業税率+法人事業税率×特別法人事業税率)}÷(1+法人事業税率+法人事業税率×特別法人事業税率) |

以上からも、表面税率や実効税率を実際に求めようとすると、意外と複雑で手間のかかる作業であることがわかります。さらに、各税についても、条件や税率などは頻繁に改定されるため、常に新しい情報に触れておく必要があります。

これらを通常業務と同時に行うのは非常に手間と時間がかかるため、税額の計算にリソースを割くのが難しい場合は、プロに任せてしまうのがおすすめです。複雑な税率計算・納税額の算出はもちろん、わかりにくい税率や各項目についても、難しい専門用語ではなく分かりやすい言葉で説明しております。

中小法人への地方税

法人が支払うべき税金には、前項までに解説した「法人税」のほかに「地方法人税」「法人道府県民税・法人市町村民税」「法人事業税」「特別法人事業税」があります。それでは、各税制について詳細を見ていきましょう。

地方法人税

地方法人税は、法人が事業によって得た所得に対してかかる国税を指します。簡単にいえば、これまで地方自治体に納めていた地方税の一部を、国に納税することです。その目的は、地域ごとの税収格差を無くすためで、地方法人税として納めた税金が国から各自治体に「地方交付税」として交付する財源となります。

地方法人税額の計算式は以下のとおりです。

地方法人税額=法人税額×税率(10.3%) |

出典:総務省 地方法人税

法人住民税(法人都道府県民税・法人市町村民税)

法人住民税とは、事業所のある地方自治体に対して法人が納める地方税です。正確には、都道府県に対して納める「都道府県民税」と、市町村に対して納める「市町村民税」があり、これらを合わせて法人住民税と呼びます。

法人住民税は、その地域に所属する法人にも、個人と同様に地域社会の費用について負担を求めることが目的です。たとえば、道路の整備や警察・消防といった公的サービスにも、当然のことながら費用がかかります。このような公的サービスの恩恵を受ける代わりに、それにかかる費用を法人も負担するというのが法人住民税です。

法人住民税は「法人税割」と「均等割」によって構成され、この2つの合計額によって税額が算出されます。

法人住民税 =法人税割+均等割 |

そのため、法人住民税の税額を計算するには、この「法人税割」と「均等割」について理解しておく必要があります。

法人税割は、法人税の税額算出する住民税です。定められた税率を掛けて法人税の税額は法人の課税所得にもとづいて決まります。そのため、課税所得が多いほど、法人税割の税額は高くなります。反対に、法人税を納付する必要がない場合は、法人住民税の法人税割は発生しません。

なお、法人税割の税率については、国によって「標準税率」が定められています。法人税割の標準税率は、都道府県に対して納める「都道府県民税」が1.0%、市町村に対して納める「市町村民税」が6.0%と、それぞれ異なる標準税率が設定されています。

地方税は、条例により、地方税法に定めた税率(標準税率)を超えた税率(超過税率)で課税することができますが、ここでは標準税率でご紹介しています。

法人都道府県民税=法人税額×1.0%(標準税率) 法人市町村民税=法人税額×6.0%(標準税率) |

出典:総務省 法人住民税

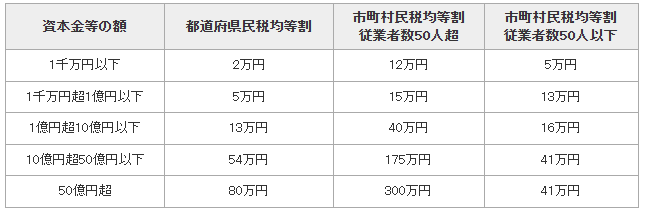

一方で均等割は、法人の資本金の金額や従業者数などに応じて算出・課税される住民税です。決算が赤字の場合は課税されない法人税割と異なり、均等割は課税所得に関係なく計算されるため、赤字でも原則として納税義務があります。課税額は、資本金の金額や従業者数が多い法人ほど高くなります。

都道府県民税は資本金等の額によって5つの区分、市町村民税は資本金等の額・従業者数によって9つの区分に分けて、以下の表のとおりです。

出典:総務省 法人住民税

法人事業税

法人事業税は、法人が事業を行うにあたって利用している道路、消防、警察などのさまざまな公共サービスや公共施設について、その経費の一部を負担する目的で課税される税金です。法人の所得に対して都道府県が課す税金のため、納付先は各地方自治体になります。ただし、資本金1億円以下の中小法人は、法人の所得が赤字であれば、納付する必要はありません。

法人事業税は、原則として事業を行うすべての法人に納税義務があります。ただし、公共法人や公益法人の公共事業に関わる所得は課税されないなど、一部例外もあります。

上述の解説のとおり、法人事業税の最も大きな特徴は、「翌年の損金に算入できる」という点です。簡単にいえば、法人事業税は税金でありながら、費用として計上することができます。

法人事業税を求める計算式は、以下のとおりです。

「法人事業税額」=事業所得×法人事業税率 |

法人事業税率は、法人の種類や課税所得、事業開始年度によって、区分けが決まります。さらに、税率は各都道府県によって異なるため、事前に確認しておきましょう。例えば、東京都の場合、資本金1億円以下の普通法人・公益法人等・人格のない社団等の法人事業税率は所得金額によって区分され、軽減税率で標準税率が適用された場合は下記のようになります。

- 課税所得年400万円以下の部分:3.5%

- 課税所得年400万円超年800万円以下の部分:5.3%

- 課税所得年800万円超の部分:7.0%

出典:総務省 法人事業税

特別法人事業税

特別法人事業税は、地方法人税と同様に地域ごとの税収格差を無くす目的で導入された国税です。令和元年度の税制改正に伴い創設され、令和元年10月1日以後に開始する事業年度の申告から適用されています。

なお、特別法人事業税は、単独で納めるのではなく、法人事業税と併せて納付します。法人事業税の申告書・納付書のなかに特別法人事業税に関する項目があるので、そこに記載して申告・納付を行います。

特別法人事業税が創設される前には「地方法人特別税」という国税が存在しました。特別法人事業税と同様に、地域ごとの税収格差を是正するために導入されていた税制ですが、令和元年9月30日までに開始する事業年度をもって廃止されました。

特別法人事業税を求める計算式は、以下のとおりです。

特別法人事業税額=法人事業税額×税率(37%) |

中小企業が法人税を節税するには?

株式会社や合同会社などの法人は、法人税を納める義務があります。経営者の中には、税負担をできるだけ抑えて、事業に使えるお金を少しでも増やしたいと考えている方もいるのではないでしょうか。法人税の節税方法を知っておくことは、継続的に事業を行う上でとても大切です。

ここでは、中小企業が法人税を節税するための方法をご紹介します。

税理士への相談が一番効果的

効果的な節税対策を行うには、税務の知識が不可欠です。しかし、経営者側で一から税務の知識を身につけるのは大変な労力です。税務の専門家である税理士に相談すれば、適切なアドバイスが受けられるでしょう。また、自社の業種への理解がある税理士を選べば、より効果的なアドバイスをもらえ、効果のある節税対策を実行できます。

もし、現在契約している顧問税理士に不満がある場合、税理士変更を検討するのがおすすめです。税理士変更は大きな決断ですが、自社に合った税理士を見つけることで、経営や事業に集中することができます。

税理士変更をご検討の際には、ぜひ「のびよう会計」にお気軽にお問い合わせください。

保険や共済などに加入する

保険や共済などに加入した上で、保険料を費用として計上できるのであれば節税になります。法人が加入する保険のうち、損害保険は損害に対する補填が目的のため全額費用計上されますが、生命保険には費用として計上できるものもあれば、資産として扱われるものがあります。

また、経営セーフティ共済(中小企業倒産防止共済制度)の掛金は損金として計上できるため、加入しておくと節税につながります。経営セーフティ共済とは、取引先が倒産した際に、中小企業が連鎖して倒産することや経営難に陥ることを防ぐための制度です。

保険や共済への加入は、節税対策につながるだけでなく、企業が経営を続ける上で発生し得るリスクへの対策にもなります。すでに保険に加入している場合であっても、保険の種類や保障内容を定期的に見直してみるのがおすすめです。

赤字や経費計上をもれなく行う

経費だけでなく赤字をしっかり計上することも、法人税の節税対策になります。青色申告をしていれば、個人事業主は赤字を3年間繰り越せますが、法人なら最大10年まで繰り越すことが可能です。赤字を繰り越していれば、翌年以降に黒字になった場合、過去の赤字(欠損金)と相殺できるため、効果的な節税対策になります。

また、一定の要件を満たせば、「欠損金の繰り戻しによる還付」を受けられます。欠損金の繰り戻しによる還付は、黒字の翌年が赤字になった場合に、前年にさかのぼって赤字と相殺することで、法人税の還付が受けられるという制度です。ただし、赤字であっても法人住民税の均等割は課税されますので注意しましょう。

前向きな投資を実行する

広告宣伝による将来の営業活動の活性化や従業員への決算賞与による人材への投資は、効果的な節税対策です。

また、設備投資や償却資産などの購入を前倒しで行うのも効果的です。中小企業が設備投資を行う場合、一定額の税金が控除されるケースがあります。設備改修を前倒しして行えば、それも経費として計上することが可能です。償却資産については、全額を損金として計上出来る30万円以下の少額減価償却資産も購入の検討項目に含めておきましょう。

特に、税率の引き下げや法改正が予定されている場合には大きな効果が期待できます。

中小企業の法人税率を知って、納める税金を正しく把握しよう

今回は、中小企業が知っておくべき法人税の軽減税率や、税額の計算方法について紹介しました。法人には、法人税や法人住民税、法人事業税といったさまざまな税金がかかる上、計算方法はそれぞれ異なります。

法人税の計算はとても複雑で、税務や会計の専門知識がないと、税額などを自力で正しく算出するのは非常に困難です。納税額を計算する際や、実際に申告を行う際のミスを防ぐためにも、法人税の計算は税務の専門家である税理士に任せると安心です。

税務において、現在契約中の税理士に不満がある場合、税理士変更を検討するのがおすすめです。信頼できる税理士を探すのは手間や時間がかかりますが、その労力に見合った税務の改善、節税効果の向上を実感できるはずです。税理士をお探しの方は、「小谷野税理士法人」がお力になりますので、ぜひお気軽にご相談ください。