青色申告承認申請書とは、法人が税務上の優遇措置を受けるために税務署へ提出する必要がある重要な書類です。青色申告の承認を受けることで、法人は税制上のさまざまなメリットを享受できるようになります。本記事では、青色申告承認申請書の提出に関する基本的な情報とポイントを解説します。

目次

法人も青色申告できる?

青色申告制度は法人にとって大きな税制上のメリットを提供する制度です。税率の低減や様々な税制優遇を享受でき、特に中小企業や新規事業を展開する法人にとって経済的な支援となります。しかし、正確な帳簿記録と複雑な申告手続きが求められるため、注意が必要です。この記事では、法人が青色申告を利用する際のメリットと注意点について詳しく説明します。

個人事業主との違い

法人が青色申告を行う場合、個人事業主とは異なる手続きが必要です。個人事業主の場合は比較的手続きが簡単であり、所得控除などのメリットを受けやすい側面があります。一方で、法人は正確な帳簿の記録保持や申告書類の提出など、より複雑な帳簿記録と申告が求められます。

手続きの重要性

法人が青色申告を行う際には、税務の専門家のアドバイスが重要です。専門家のサポートを受け適切な手続きを行うことで、法人は税制上のメリットを最大限に活用できます。

法人の青色申告は、手続きの複雑さから敬遠されがちですが、正しい知識と適切な手続きを進めることで、大きなメリットとなり得ます。個人事業主とは異なる手続きが必要となるため、専門家のアドバイスを受けつつ、慎重に進めていくことが推奨されています。

法人青色申告の申請方法

法人が青色申告を利用するためには、所定の申請手続きを正確に行う必要があります。

青色申告を行うためには、法人としてのステータスを明確にし、法人の基本情報・事業内容・帳簿記録の方法など適切な申請書類を税務署への提出が必要です。申請書類は国税庁の公式ウェブサイトからダウンロード可能で、記入ガイドに従って正確に記入し、必要な添付書類とともに税務署に提出します。

申請を行うことで、法人は青色申告の適用を受けられ、税制上のメリットを享受できます。申請手続きは複雑であるため、不明点があれば税務の専門家に相談することをおすすめします。

法人青色申告をご検討の際は、ぜひ「小谷野税理士法人」にお気軽にお問い合わせください。

法人青色申告の手順

法人青色申告を行う際の手順は複数のステップから成り立っています。初めに、法人登記を完了させる必要があります。これは、法人として正式に認められるための重要なプロセスです。個人事業主から法人への移行を行う場合は、所得税の青色申告を取りやめるための手続きも併せて行う必要があります。この際、税務署へ「所得税の青色申告取りやめ届け」を提出しましょう。

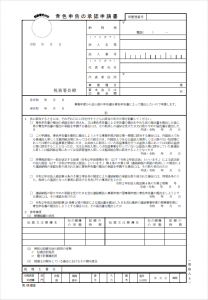

次に、法人青色申告の申請を行います。国税庁の公式ウェブサイトから「青色申告書の承認の申請書」をダウンロードし、必要事項を記入して提出する必要があります。申請書の記入にあたっては、定款や謄本など、法人の基本情報の証明書類を用意し、これらを参照しながら正確に記入しましょう。

最後に、準備した申請書と必要書類を税務署へ提出し、青色申告の承認を申請します。手続きが完了することで、法人は青色申告の適用を受けられるようになり、税制上のメリットを享受できます。

以上が法人青色申告を行う際の基本的な手順です。プロセスは複雑であるため、不明点があれば税務の専門家への相談をおすすめします。適切な手続きを踏むことで、法人はスムーズに青色申告を行い、税制上のメリットを最大限に活用できる可能性が高まります。

国税庁のホームページより「青色申告書の承認の申請書」ダウンロードが可能です。

法人の青色申告承認の申請書の提出期限

法人が青色申告を行う際、青色申告承認の申請書の提出期限に注意が必要です。初年度に会社を設立した法人の場合、設立から3か月以内に申請書を提出しなければなりません。この期限を逃すと青色申告の適用を受けることができなくなるため、迅速な対応が求められます。

また、会社設立後3か月以内に事業年度が変わる場合は、事業年度の終了日の前日までに申請書を提出する必要があります。これにより、新しい事業年度から青色申告の適用を受けられます。

すでに設立されている法人の場合、青色申告を適用しようとする事業年度開始の前日までに申請書を提出する必要があります。これにより、適用を希望する事業年度から青色申告の利用が可能となります。

これらの期限は法律で定められており、遵守が必須です。期限を逃してしまった場合、その年度での青色申告の適用されません。事前にしっかりとスケジュールを確認し、余裕を持って申請手続きを行うことが重要です。

法人の青色申告承認の申請書の提出先

法人が青色申告の承認を受けるためには、青色申告承認の申請書を正しい提出先に送る必要があります。申請書は、法人が所在する地域を管轄している税務署へ提出する必要があり、法人の登記上の所在地で決まります。事前に管轄の税務署を確認しておきましょう。

申請書の提出は、税務署に出向いて直接行うこともできますし、郵送も可能です。郵送で提出する場合は、書類が税務署に到達するまでに時間がかかることがあるため、提出期限を十分に考慮して送付する必要があります。

提出先が正しい税務署であるかどうかは非常に重要です。もし間違った税務署に提出してしまった場合、申請が受理されないことがあります。提出先の税務署について不明な点がある場合は、事前に税務署に問い合わせを行い、正しい提出先を確認しておくことをおすすめします。

法人の青色申告承認申請書の項目と書き方

青色申告承認申請書の記載は緻密さを要求され、すべて正確に行う必要があります。

青色申告承認申請書は、法人税の計算方法や税額の控除を受けるために税務署に提出する重要な書類です。記載する際は、国税庁が提供する「青色申告の承認申請書」のサンプルやガイドラインを参照し、正確無比な情報提供を心がける必要があります。各項目を丁寧に確認しながら記入を進め、不明点や疑問点があれば専門家のアドバイスを求めることが重要です。

法人の青色申告承認申請書の書き方で専門家にご相談したい方は、「小谷野税理士法人」にお気軽にご相談ください。

日付

日付の項目は、申請書を税務署に提出する際の日付を記載する部分です。日付は非常に重要であり、申請の有効性に直接関わります。申請書を税務署に直接持参する日、又は郵送する日を正確に記入しましょう。日付の記載が正確でないと、申請が無効となる可能性があるため、注意が必要です。

日付の記入は、提出期限を遵守する上で非常に重要です。提出期限を過ぎた申請書は受理されない可能性が高いため、提出日をしっかりと把握し、期限内に提出することが求められます。この点を念頭に置き、正確な日付を記載することが重要です。

税務署長殿

青色申告承認申請書を作成する際、税務署長殿の項目は非常に重要な部分です。ここには、法人が申請書を提出する税務署の名称を正確に記載する必要があります。税務署長殿の前に、設立された法人の本拠地所在地を管轄する税務署の名前を書きます。

この部分の記載が正確でないと、申請書が適切に処理されない恐れがあります。事前にどの税務署が管轄しているかを確認し、正しい税務署の名前を記載しましょう。税務署の名称は、地域によって異なるため、間違えないよう注意が必要です。

納税地

納税地の項目は、法人が税金を納付する際の基準となる場所を指し、会社が設立された本店の所在地と連絡可能な電話番号を正確に記載する必要があります。

所在地には、市町村名から番地、ビル名まで詳細な住所を記入します。この住所は税務署が法人を識別する重要な情報となるため、登記簿上の住所と完全に一致していなければなりません。誤りがあると、申請書の処理に支障をきたす可能性があります。

電話番号についても、税務署が法人とすぐに連絡を取れる番号を記載します。固定電話があれば固定電話番号を、なければ携帯電話番号を記載します。税務署からの問い合わせなど、迅速なコミュニケーションが必要な場面で使用されるため、常につながる電話番号を記載しましょう。

法人名等、法人番号、代表者氏名、代表者住所、事業種目、資本金又は出資金額

青色申告承認申請書を作成する際、法人に関する基本情報の正確な記載が必須です。この項目には、法人名、法人番号、代表者の氏名と住所、事業種目、資本金又は出資金額を記入します。

法人名と代表者氏名には、法人登記を行った際の正式な名称を記載します。

法人番号は、国税庁の「法人番号公表サイト」で確認可能です。法人番号は、法人を一意に識別するための重要な情報であり、正確な記載が必要です。

代表者の住所には、現在の住所を詳細に記入し、事業種目については、登記されているすべてを列挙するのではなく、主要なものに絞って記載します。これにより、申請書の内容が簡潔かつ明瞭になります。

最後に、資本金又は出資金額を正確に記入します。これらの情報は、法人の経済的な基盤を示す重要な指標であり、税務署が法人の規模や経済状況を把握するために利用されます。

自令和年月日〜至令和年月日

自令和年月日〜至令和年月日の項目は、法人が青色申告を適用したい具体的な期間を記載する場所です。この期間は、法人の会計年度に基づいて設定され、法人が青色申告を希望する年度を明示します。

たとえば、法人が令和元年8月1日に設立され、決算期が9月の場合、この項目には「自令和元年8月1日〜至令和元年9月30日」と記載します。これにより、税務署は法人が令和元年度から青色申告を適用したい意向であることを理解し、その年度の税務処理を適切に行うことができます。

法人が設立された初年度から青色申告を適用したい場合は、年度について正確に記載することが重要です。記載が不正確であると、税務署に誤解を与え、青色申告の適用が遅れる可能性があります。

会社設立後の初年度から青色申告のメリットを享受するために、正確な記載を心がけましょう。

自令和年月日〜至令和年月日の項目に期間を適切に設定し、明確に記載することが求められます。

「記」1. 次に該当するときには(以下略)

「記」1は、特定の条件に該当する法人が利用する重要な項目です。会社設立後の初年度から青色申告を希望する場合、このセクションの適切な記載が求められます。

「この申請後、青色申告を最初に提出しようとする~」という文言があり、ここにチェックを入れることで、法人が初年度から青色申告を希望していることを明示します。チェックを入れた場合、隣接する日付欄には、会社の設立年月日を正確に記入する必要があります。

会社設立の正確な年月日を記載することは非常に重要であり、誤りがないように最大限の注意を払う必要があります。日付情報は履歴事項全部証明書を確認することで得られるため、証明書を手元に準備し、それに基づいて記載することが確実です。

最終的に、「記」1のセクションの正確な記載は、法人が青色申告をスムーズに適用し、税務管理を効率的に進めるための重要なステップとなります。

「記」 2. 参考事項 (1)帳簿組織の状況

「記」 2. 参考事項 (1)帳簿組織の状況は、法人が日常的に使用している帳簿の種類と管理方法について記載する項目です。法人が財務状況を正確に把握し、税務署に適切な報告を行うために重要な情報を提供します。

伝票や帳簿名の欄には、最低限「総勘定元帳」と「仕訳帳」を記載します。これらは基本的な帳簿であり、すべての経済取引を記録し、財務状況を把握するのに必要不可欠です。さらに、現金の出入りを記録する「現金出納帳」や銀行取引を記録する「預金出納帳」を使用している場合は、これらも記載します。

帳簿の形態については、クラウドサービスや会計ソフトウェアを利用している場合は「会計ソフト」、紙の帳票やExcelなどを利用している場合は、その実態に合わせてノートやExcelなどと記載します。

記帳の時期については、毎年・四半期毎・毎月・毎週・随時など、帳簿を記入・更新するタイミングを記載します。この情報はあくまで予定であり、後日業務の都合で変更も可能です。

「記」2. 参考事項 (2)特別な記帳方法の採用の有無

「記」2. 参考事項 (2)では、法人が特別な記帳方法を利用しているかどうかを税務署に報告します。法人の帳簿記帳が標準的な手法から逸脱している場合に重要となります。

近年では多くの法人が効率化と正確性向上のためにクラウドサービスや会計ソフトウェアを利用しています。これらのツールは、帳簿記帳を自動化し、データの集計や分析を容易に行えるように設計されており、時間の節約とエラーの削減に寄与しています。

法人がクラウドサービスやソフトウェアを利用している場合、申請書の「ロ 電子計算機利用」の項目にチェックを入れる必要があります。このチェックを入れることで、税務署は法人が電子計算機を利用して帳簿記帳を行っていると認識し、税務調査の際に適切な対応を行うことが可能となります。

「ロ 電子計算機利用」にチェックを入れることは、法人が最新のテクノロジーを活用しており、帳簿記帳を効率的かつ正確に行っていることを示す一つの証となります。これにより、税務署との信頼関係を築きやすくなり、スムーズな税務処理を促進することが期待できます。

「記」2. 参考事項 (3)税理士が関与している場合におけるその関与度合

青色申告承認申請書の「記」2. 参考事項 (3)は、法人が税務に関する業務を税理士に委託している場合に、関与の度合いを報告する項目です。税理士が経理業務に関与している場合、その関与度合いを正確に記載することが重要です。

税理士に経理業務を全面的に委託している場合は「伝票整理からの一切の事務」や「総勘定元帳からの記帳から一切の事務」といった表現を使用して、関与度合いを明確に示します。これにより、税務署は税理士が法人の経理業務にどの程度関与しているかを把握できます。

税理士に一部の業務のみを委託している場合は、委託している業務の内容を具体的に記載することが求められます。これにより、税務署は法人と税理士との業務分担を正確に理解できます。

税理士に経理業務を委託している場合、税務署への報告が適切に行われているか確認するため、事前に税理士と相談し、正確な情報提供を心がけることが重要です。これにより、税務調査の際にスムーズな対応が可能となり、法人としての信頼性を高められます。

税理士署名

青色申告承認申請書の提出に際して、税理士に申請書の作成を委託した法人は、申請書に税理士の署名を受ける必要があります。このプロセスは、提出される情報の正確性と信頼性を確保するために重要なステップです。

税理士が関与している場合、税務署は申請書に記載されている情報が専門家に確認され、正確であると判断します。税理士本人による署名が必須となります。これにより、申請書に記載されている内容が税理士に検証され、誤りがあれば訂正された状態で提出されることが保証されます。

税理士の署名は、法人が税務上の責任を果たしており、提出される情報が信頼できるものであることを示す証拠となります。税務調査が行われた際にも、法人側がスムーズに対応できるでしょう。

税理士に申請書の作成を依頼することで、法人は税法の複雑な要件を正しく理解し、適切な手続きが可能です。税理士は税法の専門家であるため、法人が税務上のメリットを最大限に享受できるようサポートを提供します。

法人で青色申告にするメリット

法人が青色申告を選択することには、多くのメリットがあります。代表的なメリットとその詳細を紹介します。

法人税額控除制度

法人税額控除制度は、青色申告を行う法人が利用できる税金軽減の制度の一つです。法人税額控除制度により法人税の額を減らし、法人の経済的な負担を軽減できる可能性が高いです。法人税額控除制度の利用には、青色申告を行うことが前提です。

法人税額控除制度とは、青色申告を選択した法人は、一定額までの所得に対して法人税額を控除できるというものです。控除額は、法人の規模や所得の額に応じて変動し、小規模な法人ほど高い割合で控除を受けられます。この制度の目的は、中小企業やベンチャー企業の経済的な負担を軽減し、事業の発展を支援することです。

法人税額控除制度を利用し生まれた利益の一部を再投資に回すこともできます。事業の拡大や新しい投資機会の創出に寄与する制度といえるでしょう。法人税額控除制度は、法人の経済的な成長を促進し、長期的なビジネス展望を向上させる効果があります。

欠損金の繰越控除と繰り戻し還付

欠損金の繰越控除と繰り戻し還付は、法人が赤字を計上した際に利用できる税務上の制度です。赤字が発生した場合、将来の税負担を軽減したり、過去に支払った税金を還付してもらったりすることができる制度です。

繰越控除は、赤字を計上した事業年度の欠損金を将来の利益が出た際に差し引くことができる制度です。これにより、将来の利益に対する法人税の支払いを軽減し、企業の経済的な回復を支援します。繰越控除は、一定期間内であれば何度でも利用することが可能であり、企業の長期的な財務安定に寄与します。

一方で、繰り戻し還付は、赤字を計上した事業年度の欠損金を過去の利益に遡って差し引くことができる制度です。これにより、過去に支払った法人税が還付され、企業の資金繰りを改善します。繰り戻し還付は、特定の条件を満たす必要があり、申請を行うことで利用できます。

これらの制度を利用することで、企業は赤字が続いても資金繰りを改善し、ビジネスの継続と成長を図れます。欠損金の繰越控除と繰り戻し還付は、企業が困難な状況に直面した際に重要な役割を果たす税務上の支援策となります。

少額減価償却資産の特例に適用

少額減価償却資産の特例は、中小企業が小規模な資産を効率的に償却するための制度です。この特例を利用することで、中小企業は一定額以下の資産について、通常よりも短期間で減価償却を行えます。

通常、資産はその耐用年数に基づいて減価償却されますが、この特例を利用すると、少額の資産であれば一括して償却できます。中小企業は資産の取得コストを速やかに経費として計上でき、税負担の軽減につながるでしょう。

少額減価償却資産の特例の適用を受けるためには、企業の規模が一定以下である必要があります。具体的には、資本金が1億円以下の中小企業が対象です。資金力の限られた中小企業が経済的な負担を軽減し、ビジネスの発展を図れます。

法人で青色申告にするデメリット

青色申告を選択する法人は、税制上のさまざまなメリットを享受できますが、デメリットも存在します。

法人は青色申告を選択する際には、そのメリットとデメリットを慎重に比較検討し、自社にとって最適な選択をする必要があるでしょう。法人の青色申告のデメリットについて詳しく見ていきましょう。

手間がかかる

法人が青色申告を選択した場合「手間がかかる」というデメリットも存在します。青色申告には、正確で詳細な帳簿記録を維持する必要があり、これには多くの時間と労力がかかります。特に、中小企業やスタートアップでは、経理担当者の人数が限られている場合が多く、他の業務と並行して経理作業を行う企業もあるでしょう。

青色申告では、売上や経費、資産の取引ごとに正確に記録し、税金の計算を行います。この作業には、会計の知識が求められます。さらに、帳簿の記録が不正確であると、税務調査の際にペナルティを受けるリスクがあります。

また、青色申告を行う法人は、税務申告の際に青色申告特有の書類を提出する必要があります。青色申告特有の書類には、青色申告決算書や添付書類が含まれますが、これらの作成には専門的な知識が必要です。

こうした手間を考慮すると、青色申告のメリットを享受するためには、経理体制の強化や専門知識の習得が大前提といえるでしょう。青色申告を選択する際には、その手間とコストを考慮し、税理士契約をするなど、企業にとって最も効率的な選択をしましょう。

税務調査の対象になりやすい一説には、青色申告を行うことで税務調査を受けるリスクも高まると指摘されています。税務署は、青色申告者をより詳細にチェックする傾向があるそうです。青色申告を選択することにより、企業は厳しい調査を受けるリスクを背負う可能性もあるでしょう。

ただし、真偽の程ははっきりしません。法人への税務調査は、数年に一度の割合で平等に行われるものという説もあります。青色申告にしなくても、税務調査が入ることも往々にしてあるため、申告方法に限らず普段から適切な税務処理を心がけましょう。税務調査対応の経験が豊富な税理士と顧問契約しておくのもおすすめです。

会社設立による青色申告にまつわるQ&A

会社設立による青色申告は多くのメリットをもたらしますが、その申請や手順については疑問や不明点が多くあります。会社設立による青色申告にまつわるQ&Aを紹介します。

Q:期限を過ぎたらどうなる?

青色申告のメリットには、法人税の税率の軽減、欠損金の繰越控除、青色申告特有のさまざまな控除などがあります。しかし、青色申告承認申請書の提出期限を過ぎてしまうと、その年度は青色申告は適用されません。

提出期限を過ぎてしまった場合でも、次年度以降に再度青色申告の申請を行うことは可能です。しかし、遡って青色申告の適用を受けることはできません。会社設立後は迅速に青色申告の申請を行い、メリットを最大限に活用しましょう。

Q:年度途中で個人事業主から法人に切り替えた場合、確定申告はどうなる?

年度の途中で個人事業主から法人形態へ切り替える決定をした場合、税務上の取り扱いに注意が必要です。確定申告に関しては、その年度内で事業形態が変わるため、通常のケースとは異なる手続きが必要となります。

個人事業主として活動していた期間と、法人として活動し始めた期間の両方で確定申告を行う必要があります。個人事業主としての活動は、個人の所得税の確定申告を行い、収入や経費を正確に報告します。法人としての活動は、法人税の確定申告を行い、法人としての収益や経費を申告します。

この過程は、複雑であり、両方の確定申告を正確に行うためには、個人事業主としての活動と法人としての活動を明確に区別し、それぞれの期間に発生した収入や経費を正確に記録しておくことが非常に重要です。より高度な知識と煩雑な手間がかかるため、税理士などの専門家のアドバイスやサポートを受けるのがおすすめです。

年度途中で個人事業主から法人に切り替えた方で専門家にご相談したい方は、「小谷野税理士法人」にお気軽にご相談ください。

Q:一人で会社設立予定のため、青色申告承認申請まで手が回らない場合は?

一人で会社を設立する際、業務の幅広さと煩雑さから、青色申告承認申請まで手が回らないことがあります。とくに、初めて事業を開始する場合、会社設立の手続き自体が複雑であり、税務に関する知識が十分ではない場合が多いです。

このような状況に陥った場合、専門的な助言とサポートが必要です。その際、頼りになるのが「小谷野税理士法人」のような会計サービスです。小谷野税理士法人は、小規模企業や個人事業主を対象とした会計サービスを提供しており、青色申告承認申請を含む税務申告の支援を行っています。

小谷野税理士法人に相談することで、青色申告のメリットを最大限に活用しながら、申請プロセスをスムーズに進められるでしょう。。専門家が必要書類の準備から申請までを一括してサポートするため、事業主は事業に集中し、効率的な事業運営が実現できます。

また、小谷野税理士法人では、税務に関する最新の情報と知識を提供しており、事業主が適切な税務処理を行うための指南役となります。これにより、税務リスクを最小限に抑えつつ、法令を遵守できます。

会社設立は青色申告の手続きもプロに任せるのが安心

会社設立の際の青色申告の手続きは複雑であり、専門知識が必要です。

会社設立は大きなイベントであり、成功へ向けての第一歩です。その中で、税務手続きは非常に重要な要素を占めています。青色申告はその後の事業運営で多くのメリットをもたらしますが、申請のプロセスは複雑でミスが許されません。ここでプロフェッショナルのサポートを受けることで、正確でスムーズな手続きが可能となり、将来的なトラブルを避けることができます。

税理士や会計士はこれらのプロセスに精通しており、企業のニーズに合わせた適切なアドバイスを提供できます。彼らのサポートを受けることで、事業主は本業に集中し、事業の成長促進を目指せます。プロに任せることで、安心と成功への道を切り開き事業を成功に導きましょう。