税金の金額を算出する際に必要な確定申告。赤字であれば税金は利益(所得)に対して課税される仕組みで、利益(所得)が発生しなければ所得税がゼロになります。そのため「赤字の場合確定申告の義務はない」とされていますが、赤字でも確定申告をするメリットがあります。そこで、今回は、確定申告の基礎知識や、赤字でも確定申告するメリット、デメリット、確定申告書の書き方など詳しく紹介していきます。

目次

確定申告について

そもそも、確定申告とは何なのでしょうか。まずは、確定申告の概要や目的、期限などについて解説します。

確定申告とは何か

確定申告とは1月1日〜12月31日までの1年間で得た所得と、それに対する所得税を計算し精算する手続きのことを指します。国民の三大義務の一つである納税を行うために必要な手続きです。所得の種類は以下のとおりです。

- 給与所得

- 雑所得

- 配当所得

- 一時所得

- 事業所得

- 不動産所得

- 利子所得

- 譲渡所得

- 山林所得

- 退職所得

確定申告の目的

納税は国民の三大義務の一つであり、労働によって一定額以上の所得がある場合はそれに応じた所得税を国に納めなければなりません。

確定申告は、申告納税方式という税制に基づき必要な申告手続きです。原則として納税者は確定申告が必須ですが、サラリーマンなど会社員の場合は会社で所得税の清算を行う年末調整が実施されているため、確定申告を行う必要がありません。個人の場合は年末調整がないため、自らが税務署に申告し納税しなければいけません。

確定申告の期限

確定申告の申告期間は原則として翌年の2月16日〜3月15日までで、所得税の納付期限も申告期限と同様に3月15日までとされています。ただし、期限日が土日祝の場合はその翌日が期限となります。

確定申告は税務署に直接提出する(時間外収集箱への投函)他に、インターネットでの申告(e-Tax)、郵便または信書便での郵送でも提出可能ですが、原則として提出した日付や送信した日付が提出日扱いされます。確定申告の提出期限間近になると、税務署の窓口は混み合うため、期限に余裕をもって提出すると良いでしょう。

収入より経費が多い場合の確定申告のメリット

収入よりも経費が多くても確定申告するメリットは何なのでしょうか。ここからは、収入より経費が多い場合であっても確定申告をするメリットを解説します。

損益通算の活用

損益通算とは、同一年分の損失を他の所得の黒字と相殺できることを指します。例えば事業所得で150万円の赤字、給与所得で150万円の黒字が出ている場合、相殺すると所得が0円になり、事業所得だけではなく、給与所得も税金がからないということになります。

しかし、損益通算できる所得は事業所得、不動産所得、総合課税の譲渡所得、山林所得の4つに限定されています。そのため一時所得や雑所得で損失が生じた場合には損益通算ができません。

過去の赤字の繰越控除

青色申告をしている場合、当期中に発生した赤字は翌年以降3年にわたって所得から控除できます。繰り越した赤字は翌年以降3年間の黒字と相殺することができるため税金を抑えることにも有効で、損益通算をしても赤字が残る場合には繰越控除を行うと良いでしょう。

例えば、前年の事業所得の赤字が170万円、今年の事業所得の黒字が300万円の場合、損失申告をしていれば、今年の黒字300万円−前年の繰越損失170万円=130万円に対して税金が課されることになります。

信用情報の整備

確定申告をするということは、所得を証明するということになります。確定申告をしなければ、控えがなく公的機関に記録が残りません。

第三者から見て所得を証明することができないため、事業融資を受けたい場合や住宅ローン、カードローンなどの審査で不利になる可能性があります。確定申告を毎年行い、公的機関に所得を証明しクリアな信用情報を貯めていきましょう。

税務上の正確な記録

確定申告は前項のように信用情報のみではなく事業を行う上で金銭が絡む契約など、提出書類として必要書類に含まれることが多いです。確定申告の際に控えを添付して受付印をもらい控えが取得できます。また、控えのみならず税務署に開示請求することで納税証明書を交付してもらえ、納税証明書の中で所得金額を証明することもできます。

このように確定申告は納税のための必要書類だけではなく、各種の根拠資料などへの利用、自身の所得金額を証明できるなど様々な役割があります。

収入より経費が多い場合の確定申告のデメリット

収入よりも経費が多い場合に確定申告をすると、デメリットが生じるケースがあります。どのような場合にデメリットが大きくなるのか、以下から見ていきましょう。

確定申告にかかる手間と時間

確定申告には白色申告と青色申告があり、赤字で確定申告を行う場合メリットを多く受けやすいのが「青色申告」です。青色申告をする場合、事前に青色申告承認申請書の提出が必要になります。青色申告は白色申告と異なり、複式帳簿付けが必要となるため日々の経理業務が増え、簿記に関する専門的な知識が必要になります。

また、青色申告での確定申告の際に必要な確定申告表第一表や第二表以外に、赤字申告をする場合には第四表の提出が必要です。加えて、以下の赤字を繰り越す場合は別途損失を証明する書類を用意しなければなりません。

- 被災者事業用資産の損失

- 上場株式等にかかる譲渡損失

- 特定投資株式にかかる譲渡損失

- 先物取引やFXにかかる損失

黒字の確定申告に比べると赤字を証明する書類が別途必要になる、繰越控除、損失申告それぞれ手続きが必要になる、など赤字の確定申告を行う際は手間と時間がかかってしまいます。

税務調査のリスク

税務調査とは、納税者が納税申告を適切に行なっているかどうかを税務署の調査官が訪問して調査することを指します。個人事業主や、フリーランスであっても税務調査の対象となり、自身が税務調査の対象でなくても取引先に税務調査が入った際に無申告であることが知られてしまう可能性があります。

法律上では税務調査は過去5年分までさかのぼって調査できる国税通則法という法律があります。一般的には3年分とも言われていますが、申告ミスや否認があった場合は5年、さらに事実隠蔽や不正の疑いがある場合最長で7年分の税務調査が行われます。ペナルティとして過少申告加算税、無申告加算税、重加算税、不納付加算税、延滞税などの税金が加算されます。確認目的で税務調査が実施されることも想定し、証拠書類など適切に保管しておきましょう。

収入より経費が多い場合の確定申告の判断基準

収入より経費が多い場合、確定申告をするか否かはどのように判断したらいいのでしょうか。ここからは、具体的な判断基準を解説します。

損益通算や繰越控除の有無

収入より経費が多い、つまり赤字ということになります。事業を継続していく上で赤字が続くと倒産などのリスクが伴います。リスク回避するためにも、確定申告で事業継続のために利用できる手段として前項でも紹介した損益通算や繰越控除を行うと良いでしょう。繰越控除の場合、確定申告が青色申告か白色申告で繰り越せる内容が異なります。

事業の規模と将来性

赤字に伴うリスクは事業規模と将来性によって重要度が変わります。事業規模が小さい場合、赤字があると高リスクと言えるでしょう。

事業規模が小さいということは毎月の売り上げも事業規模が大きい場合に比べ少なくなり、赤字回収に年月を要するためです。将来性があり、将来を見越して設備投資などをしている場合にも赤字を回収できる明確な計画が必要になります。

個人事業主か法人かの違い

個人事業主には福利厚生という概念がないため、自身のための生命保険料や健康診断料など、ジムや習い事などは経費として扱うことができません。また、事業主の生活費も経費にあてはまらず、家賃、生活費、医療費、光熱費以外にも住民税や所得税などは経費に含まれないため注意が必要です。

法人の場合は社長自身に給与として経費計上することができ、法人化することで給与所得控除できることが最大のメリットとも言えます。

経費計上は事業主にとって大切です。同じ収入でも個人と法人では経費計上できる項目に差があり、経費によって所得税が変わります。「経費に含まれるのか」という点に注意して経費計上することが大切です。

収入より経費が多い赤字の場合に確定申告しないとどうなる?

収入より経費が多く赤字の状態であった場合、仮に確定申告をしなかったらどうなるのでしょうか。ここからは、収入より経費が多い際に確定申告をしなかった場合の影響を解説します。

所得の証明ができなくなる

前項でも紹介したとおり、確定申告をすることは所得の証明になります。給与明細書、源泉徴収書、課税証明書などと同様に確定申告書も収入証明書として総称されています。

収入を証明する書類は、住宅ローンやフリーローン等を組む際に必ず提出を求められるものです。収入証明書があることでお金を借りる際の返済能力を第三者が確認することができます。

非課税証明書をもらえなくなる

非課税証明書とは所得や所得控除等の状況によって、住民税が課せられていないことを証明する書類です。この証明書には1年間の所得金額が記載され、勤務先への被扶養者申請、児童手当など各種福祉関係の手当金、給付金の申請などに利用します。確定申告をしていない場合、非課税証明書を発行することができません。

国民健康保険料の算定に影響が出てしまう

国民健康保険料は所得に応じて計算する所得割と、加入者全員が負担する均等割、全世帯が平等に負担する平等割があります。この中でも所得割は前年中の所得金額に応じて負担する金額が変わり、平等割や均等割に比べ高所得者ほど、保険料を多く納める仕組みになっています。

納める保険料の計算方法は各自治体で異なりますが、赤字で確定申告をすることで所得が減り、国民健康保険料の軽減措置を受けられる可能性があります。

確定申告の手続きと注意点

ここからは、確定申告に必要な対応や注意点を解説します。収入よりも経費が高い状況の方はぜひ参考にしてみてください。

必要書類の準備

確定申告のために必要な書類は確定申告書の第一表と第二表です。また、個人事業主や不動産所得がある場合には収支内訳書という1年間の収入、売上原価、経費の内訳、減価償却の計算や事業者給与の氏名や給与賃金などの内訳をまとめ所得を計算するための書類が必要です。(青色申告の場合は青色申告決算書)

正確な記帳と経費の計上

日々記帳している帳簿をもとに1年間の収支をまとめます。いつ設備にいくら投資したか、中古で車を購入したかなど把握できていれば、収支内訳書をスムーズに作成することができます。

また、証拠となるレシートや領収書をもとに経費計上を行うことが基本となり、原則として経費になるかならないかの判断は「事業に関連する支出かどうか」という点をよく理解して記帳しましょう。

税務署や税理士との相談

確定申告に必要な書類は事業によって異なります。勘定科目や経費計上の範囲や控除額も異なり、個人で正確に記入することは難しく感じる方も多いため、記入ミスをしてしまう可能性もあります。その場合には事前に税務署や税理士と相談し、どこに何を記入すればいいのか、確定申告に必要な書類は何なのかなど確定申告受付が始まる日までに確認しておくと良いでしょう。

赤字の場合の申請書への書き方

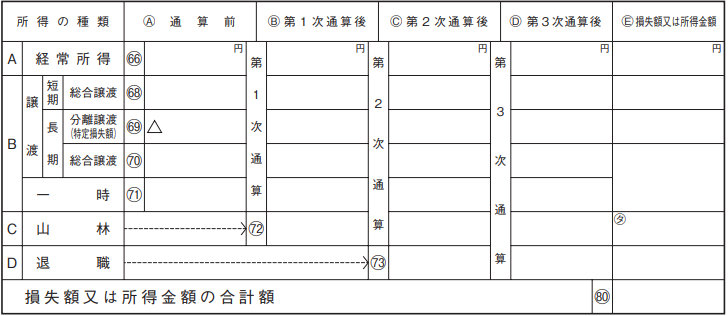

赤字の確定申告では、第四表を記入し提出することで損失申告、繰越控除が行えます。赤字の場合の申告書の書き方は以下のとおりです。

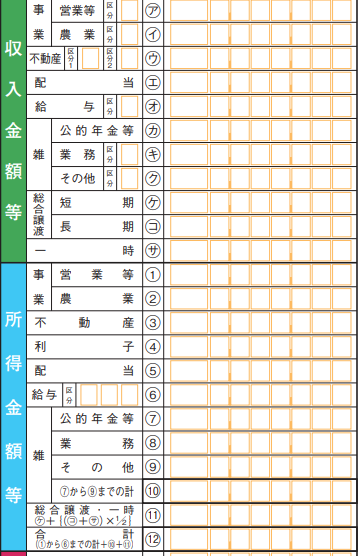

申告書第一表への書き方

- 種類欄の青色と申告に○

![]()

- 収入金額と所得金額等の事業欄に赤字の場合は所得金額※にマイナス(△)を頭につけ、△500,000などのように記入します。※所得金額は収入から経費(青色申告の場合、青色申告特別控除)などを引いた金額を記入

- 所得から差し引かれる金額に各種控除額を記入。所得控除は15種類あり、それぞれ項目別に控除額が異なります。

- 税金の計算に各種対応する金額を記入

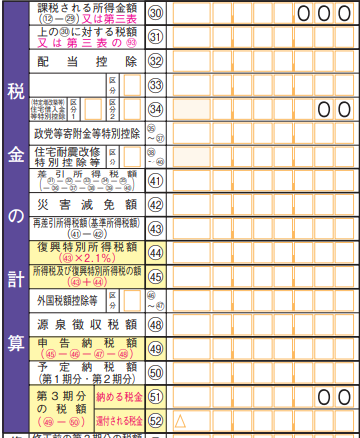

- 算出された納税額がプラスであれば51番に記入、マイナスの場合は52番に記入

![]()

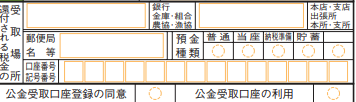

- 還付される税金がある場合、還付金の入金先である金融機関の口座情報を記入

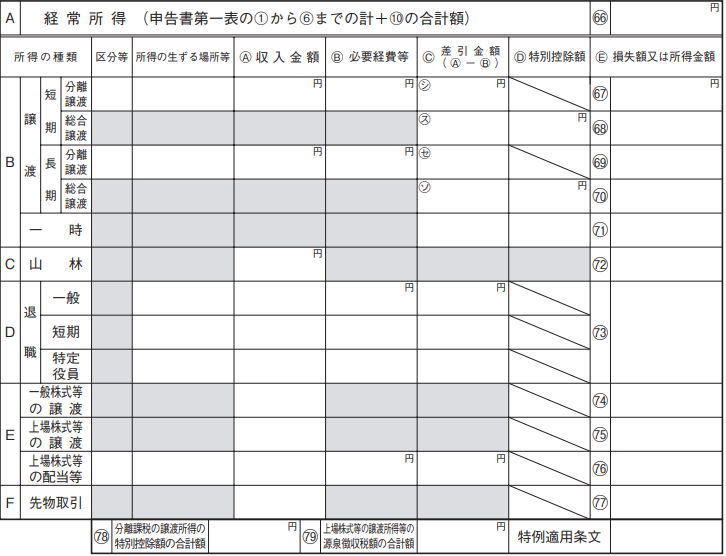

申告書第四表(一)への書き方(損失申告用)

- 損失額又は所得金額に申告書第一表から事業所得の損失金額を記入

- 損益の通算の欄にはその他所得があり、損益通算を行う場合に記入

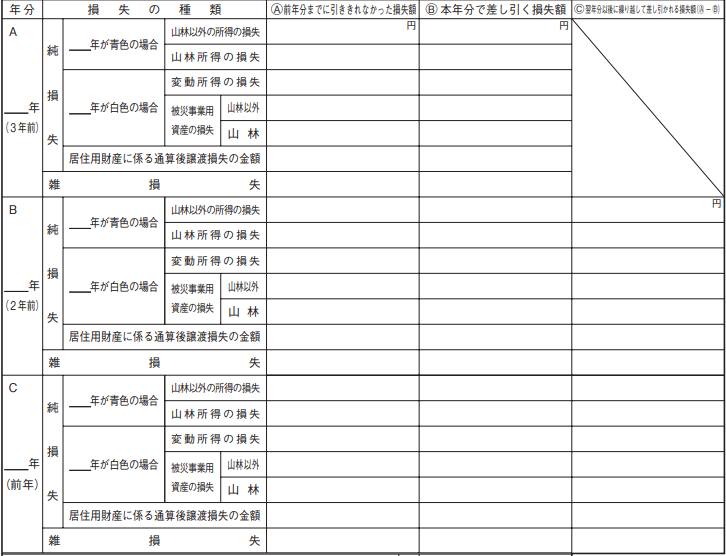

申告書第四表(二)への書き方

- 青色申告者の損失の金額に第四表(一)経営所得の金額を記入

![]()

- 繰越損失を差し引く計算に翌年以降、繰越控除を行う際に記入

赤字の場合には上記のように記入することで確定申告、損失申告、繰越控除の申告を行うことができます。事業内容や赤字項目などによって記入する項目や必要書類は異なるため、自身の確定申告に必要書類を事前に準備し手元にある状態で正確な情報を記入しましょう。なお、繰戻し還付については「純損失の金額の繰戻による所得税の還付請求書」を提出する必要があります。

確定申告で収入より経費が多いことが不安な場合は専門家に相談も検討

今回は確定申告の基礎知識や、収入よりも経費が多い場合の確定申告について紹介してきました。赤字の場合確定申告をする必要はありませんが、確定申告をしないデメリット、するメリットを踏まえると確定申告をしたほうが得られるメリットは大きいと言えます。赤字で確定申告を行う際の記入方法や必要書類など、不安な場合には専門家への相談を検討しましょう。