無償貸与は一般的に、金銭のやり取りが生じないという特徴から、税務リスクは低いと認識されやすい項目です。しかし、特定のケースでは税務リスクが生じ、最悪の場合は罰則対象となる可能性があります。では、どのような状況だと税務リスクが生じるのでしょうか。この記事では、無償貸与で税務リスクが発生するケースと対策について解説します。

目次

無償貸与が持つ税務リスク

無償貸与は所有権の移動・金銭のやりとりが生じないことから、税務においては問題ないと考える方もいます。

しかし、実際はやり取りの内容及び状況によっては、税務リスクが発生する可能性がある点に注意が必要です。ここからは無償貸与が持つ3つの税務リスクについて解説します。

会計処理が伴う

たとえ金銭の授受がない無償貸与であったとしても、経済的利益が発生する場合は会計処理が必要です。

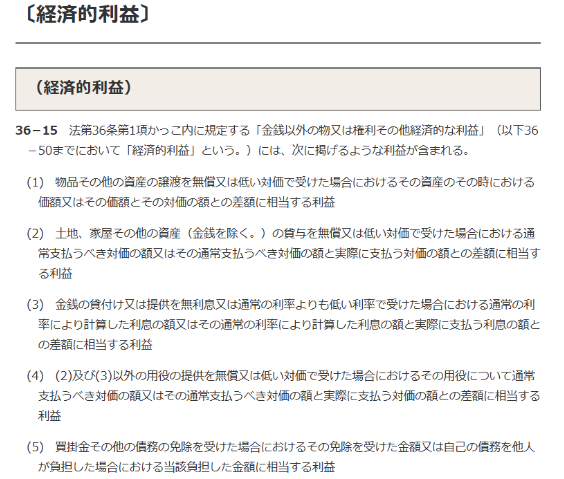

出典:〔経済的利益〕|国税庁

国税庁では上図のように経済的利益について「金銭以外の物または権利その他経済的な利益」と定義しています。つまり、仮に金銭의授受がないとしても、国税庁がみなす経済的利益に該当する場合は会計処理を済まさなければなりません。

仮に、法人が別の法人に対して無償貸与を行った場合、そして受けた場合の基本的な会計処理は以下のように行います。

貸し手 | 無償提供した経済的利益:寄附金として計上 |

借り手 | 受けた経済的利益:受贈益 |

無償貸与の授受があった場合、その状況を振り返ることが大切です。仮に国税庁の定義する経済的利益に該当する際は、自社が「貸し手」あるいは「借り手」のどちらに該当するかを適切に判断するよう注意しましょう。

ただし、グループ会社など特殊な関係による無償貸与は「受贈益」や「役務の提供」として処理する場合もあります。一概に寄附金と断定できない、いわゆる例外にあたるケースもある点は押さえておきましょう。

税務調査で指摘される可能性がある

会計処理を適切に済ませていても、税務調査で指摘される可能性もあります。その理由は、無償貸与に関する各書類だけでは経済的利益の有無について判断できないためです。

経済的利益がある場合、適正価格を設定しなければならないものの、明確な基準もないため、判断が難しくなります。

こうした理由から、適切な会計処理を済ませていたつもりでも、税務調査が入る可能性があることは念頭に置く必要があるでしょう。

課税対象となる可能性

無償貸与によって借り手側に経済的利益が生じた場合、課税対象となる可能性もあります。例えば経営者Aが自身の経営する会社へ、自身が保有する土地を事業で使用するために無償貸与したとしましょう。

この場合、たとえ貸与した土地によって益金が発生しても、無償貸与した社長に対して賃貸収入は発生しません。

法人による無償貸与の税務リスク

仮に法人という立場で無償貸与をした場合、状況によっては税務リスクが生じると解説しました。では具体的にどのようなケースで税務リスクが生じるのかについて見ていきましょう。

使用していない設備・自動車を従業員へ無償貸与した場合

法人が使用していない設備・自動車の無償貸与を従業員が受けた場合、税務リスクが生じます。

このような場合は、自社従業員への無償貸与であっても、経済的利益が従業員への現物給与とみなされ、税務調査で指摘されかねません。万が一、給与所得となった場合は、対象従業員に対して所得税が発生するので注意しましょう。

また、貸与した土地・建物をはじめとした資産が「みなし給与」に該当すると、社会保険料の計算でも「みなし給与額」が加算されます。対象従業員は給与として受け取った金銭と比べた結果、社会保険料を割高に感じる恐れもあるでしょう。

社用車・設備を取引先に無償貸与した

現状では使用していない社用車及び設備を取引先に無償貸与した場合も税務リスクがあります。その理由は、取引先の経済的利益の部分に「益金」があったとみなされる恐れがあるためです。

リスクの一例としては、以下が挙げられます。

- 取引先に法人税が発生する可能性

- 貸し手側には利益供与という理由により、寄附金認定を受ける可能性

寄附金の範囲は無償貸与の内容によっても異なるため、詳細を把握しておきたい方は国税庁公式ホームページに目を通すことをおすすめします。

参考:No.5281 寄附金の範囲と損金不算入額の計算|国税庁

他社に従業員を貸与した

他社に自社従業員を貸与した場合も注意が必要です。例えば、取引先が技術的な面で人材を探しており、自社従業員を好意で貸与した場合です。

取引先からは金銭を受け取らず、自社勤務時間内の貸与であることから、自社で給与を支払えば税務リスクは低いと判断する方も多いでしょう。この場合、取引先には法人税の課税リスクが、自社には不正取引の疑惑がかかるリスクがあります。

取引先に法人税が生じる恐れについては、無償の労働提供によって取引先に益金が生じていると判断されかねないためです。貸し手側の自社リスクについても、労働力の無償適用だからこそ不正取引を疑われかねません。

親交の深い取引先であればあるほど、透明性を担保できる適切な取引を通じて貸与することが望ましいと言えるでしょう。

無償貸与対策に有効な方法

無償貸与を検討しつつも、状況によっては税務リスクが高まる可能性があります.ここからは、こうしたリスクを防ぐ上で有効な方法を法的観点から解説します。

土地の無償返還に関連する届出書の作成を行う

土地の無償返還に関連する届出書を作成・税務署長に提出すると、借地権に生じる経済的利益への課税認定を防止できます。この場合、貸し手・借り手が連名で申請し、法人の納税地を管轄する税務署に提出することで、課税リスクの低減につながるでしょう。

使用貸借契約を結ぶ

使用貸借契約の締結は、無償貸与の内容を厳密に決めることで「みなし贈与」と判断されるリスクを低減させる効果があります。「無償貸与の内容」「返還時期」「貸与の理由」などを細かく明記することで、贈与税リスクを抑えられるでしょう。

ただし、使用貸借契約は絶対的なものではありません。みなし贈与は取引の実態で判断される特徴から、場合によってはみなし贈与と判断される可能性がある点に留意しましょう。

自社利益になる業務かを精査する

自社従業員の貸与によって自社利益になるのであれば、無償貸与による税務リスクは大幅に低減します。一例としては取引先の既存システムのトラブルにおいて自社従業員を貸与する場合です。

既存システムが自社製品で技術的なトラブルの早期解決という目的を持つのであれば、営業活動のひとつとみなされる可能性が高まります。

ただし、真っ当な目的があったとしても、同一取引先に何度も無償貸与が行われていれば、不正取引と判断されるリスクが上がりかねません。無償貸与を検討する際は、この機会にこれまでの取引内容を見直すことをおすすめします。

税務リスクを回避するためにも税理士へご相談ください

無償貸与に関する税務上のリスクは、状況等によって高まる恐れがあります。金銭の動きがなければ問題ないと判断されやすい部分ではあるものの、場合によっては各税金の課税対象となりかねません。

無償貸与については税法上の理解が欠かせません。安易な判断は予期せぬトラブルを招く恐れもあります。