インボイス制度に伴い、免税事業者から課税事業者へと切り替えた事業主の方も多いのではないでしょうか。特に、フリーランスとして活躍する方の中には、取引先の意向などにより、課税事業者にならざるを得なかった方も多いかもしれません。課税事業者に切り替えたものの、さまざまな理由によって免税事業者に戻る場合は、必要書類を税務署に提出する必要があります。この記事では、免税事業者に戻る時に必要となる「消費税課税事業者選択不適用届出書」について解説します。書類の概要と提出方法についてまとめているので、今後の参考資料としてご活用ください。

目次

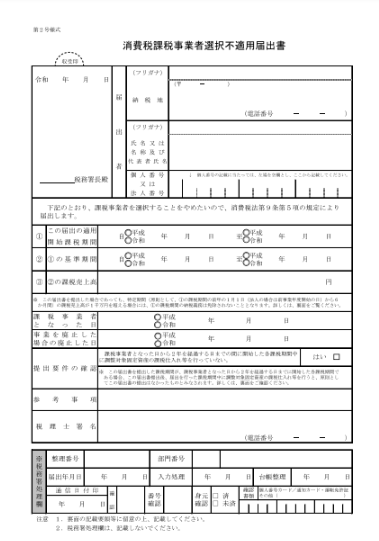

消費税課税事業者選択不適用届出書とは

消費税課税事業者選択不適用届出書とは、課税事業者から免税事業者に戻るための手続きに必要となる届出書のことです。課税期間の最終日までに管轄の税務署長へ提出することで、翌課税期間から免税事業者となります。

詳細は後述しますが、提出方法は、書類を送付、持参する方法とe-Taxを介する方法から選択可能です。

なお、課税事業者を選択して2年を経過していない場合は、免税事業者に戻ることができません。また、課税期間中に調整対象固定資産を取得した場合も、取得日の属する課税期間の初日から3年間は免税事業者に戻れない決まりになっています。

調整対象固定資産とは棚卸し資産以外の資産のうち、1個あたりの税抜価格額が100万円以上のもののことです。調整対象固定資産の詳細については、国税庁のホームページをご確認ください。

参考:納税義務等の特例 – 調整対象固定資産を取得した場合は|国税庁

免税事業者に戻る際は、自身に該当する項目がないか確認してから手続きを行いましょう。

記載方法

ここからは、消費税課税事業者選択不適用届出書の記載方法について解説します。

- 「この届出の適用開始課税期間」

- 「①の基準期間」

- 「②の課税売上高」

- 「課税事業者となった日」「事業を廃止した場合の廃止した日」

- 「提出要件の確認」「参考事項」「税理士署名」

なお、消費税課税事業者選択不適用届出書の原本は、国税庁のホームページからダウンロード可能です。必要に応じてプリントアウトし、必要項目に記載して提出してください。

「この届出の適用開始課税期間」

適用開始課税期間には、消費税の課税事業者にあたる課税期間の初日と最終日を記載してください。個人事業主、法人の記載方法は以下の通りです。

- 個人事業主:1月1日~12月31日

- 法人:事業年度

なお、個人事業主としての活動を年の途中で終えた場合であっても、課税期間の初日は1月1日を、最終日は12月31日と変わりません。

「②の基準期間」

①「この届出の適用開始課税期間」欄の基準期間の初日と最終日を記載してください。個人事業主であれば、前々年の1月1日から12月31日までです。

法人の場合は、前々事業年度を記載しましょう。前々事業年度が1年に満たないときは、事業年度開始日の2年前の日の前日から同日以後1年を経過する日までの間に開始した各事業年度を合わせた期間を記載してください。

参考:No.6531 新規開業又は法人の新規設立のとき|国税庁

「②の課税売上高」

「②の課税売上高」には、基準期間における課税資産の譲渡等の対価額の合計額を記載してください。基準期間が1年に満たない法人は、その期間内の課税資産の譲渡等の対価額の合計額を、その期間の月数で割り、12倍した金額を記載します。

詳細については、国税庁のホームページをご覧ください。

「課税事業者となった日」「事業を廃止した場合の廃止した日」

「課税事業者となった日」には「この届出の適用開始課税期間」の初日を記載してください。また「事業を廃止した場合の廃止した日」には、事業を廃止した年月日を記載しましょう。

「提出要件の確認」「参考事項」「税理士署名」

「提出要件の確認」は、届出内に記載された内容をよく読み、該当しなければ□にチェックを入れてください。「参考事項」には、届出を出す上でその他に参考になる事項等がある場合に記載します。「税理士署名」については、税理士に書類の作成を依頼した場合に氏名を記載してもらってください。

提出方法

上述したように、提出方法には、書類を管轄税務署へ持参・送付する方法とe-Taxを介す方法の3つあります。ここでは、それぞれの手順について解説するので、届出を行う場合の参考にしてください。

税務署への提出方法

税務署への提出方法は下記の通りです。

1.必要書類の準備

届出書を提出する場合は、必要書類をあらかじめ整理・準備しておきましょう。個人事業主の場合、具体的には、届出書の原本や運転免許証・マイナンバーカードなどの本人確認書類です。必要書類について把握したいときは、管轄税務署へ確認することをおすすめします。

2.届出書の記入

届出書に必要事項を記入しましょう。不明点があれば、国税庁ホームページを参考にしたり、税務署に相談したりするのがおすすめです。誤字脱字がないよう、見直しを行うことで手続きがスムーズに進みます。

3.提出方法の選択

作成した届出書は、税務署に持参する、あるいは郵送での提出が可能です。持参する場合は、税務署を訪ね、窓口に提出してください。

4.税務署に持参する場合

記入した届出書を持参し、税務署の窓口で提出します。なお、令和7年1月より、申告書等の控えへの収受日付印の押なつが廃止となりました。そのため、必要に応じて、自身で控えの作成および保有、提出年月日の記録・管理を行うよう注意しましょう。郵送する場合は、届出書と必要書類を封入し、送付することになります。郵送の場合も、提出年月日が分かるよう、控えに日時を記載しておくと安心です。

参考:令和7年1月からの申告書等の控えへの収受日付印の押なつについて|国税庁

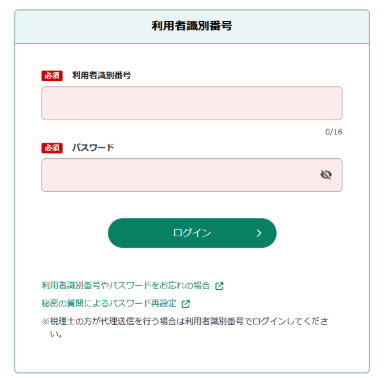

e-Taxでの提出方法

e-Taxで届出書を提出する方法は下記の通りです。

- e-Taxのログイン

まず、国税庁のe-Taxポータルサイトにアクセスし、利用者識別番号と暗証番号を用いてログインします。

- メニューからの選択

ログイン後、メニュー画面から「申請納付手続を行う」を選択し、左側のメニューバー「申告・申請・納税」を選んでください。

次に、新規作成セクションの「操作に進む」をクリックし、消費税課税事業者選択不適用届出書を選択します。

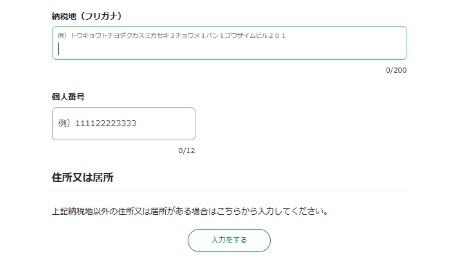

- 届出書の作成

表示された画面で必要事項を入力します。事業者名、所在地、期間などの基本情報を正確に記入することが求められます。また、課税事業者から免税事業者に戻る理由も記入します。

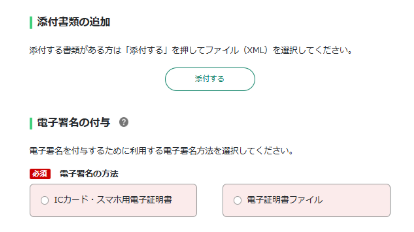

- 添付書類の準備

必要に応じて、添付書類の準備を行います。例えば、法人であれば定款の写しや決算書のコピーなどが必要になることがあります。

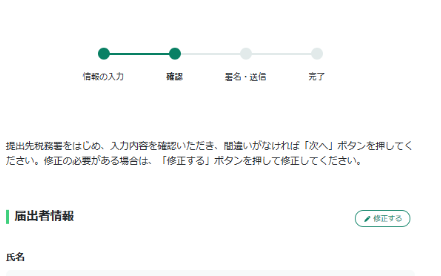

- 内容の確認

入力した情報に誤りがないか、十分に確認します。特に金額や日付、事業者情報は確認が重要です。

- 電子署名の付与

その後、e-Taxにおける電子署名を付与します。これにより、正当な本人が申請していることが確認されます。

- 提出ボタンの押下

フォームのすべての情報を確認した後、画面上の「提出」ボタンを押します。これで、届出書が税務署に送信されます。

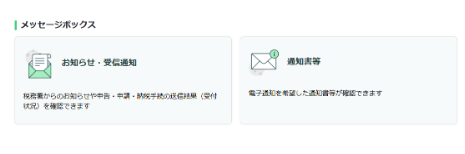

- 確認受信通知の確認

提出後、e-Taxからの確認受信通知が届きますので、メニュー画面の「お知らせ・受信通知」から内容を確認し、提出が正しく行われたことを確認します。

必要書類と正確な記入の重要性

消費税課税事業者選択不適用届出書を提出する場合、他にも関連する書類の提出が求められる場合があります。

特に個人事業主の場合、過去の課税売上高を示す明細書や、業務内容を証明できる資料を準備しておくとスムーズです。事前準備によって、税務署からの信頼獲得につながります。

なお、届出書や関連書類を提出する際は、必要事項を正確に記載できているかを確認することも大切です。課税事業者となった日や適用開始課税期間は、1年違うだけで課税売上高が大きく変わる場合があります。

届出を出す際は、ある程度ゆとりを持ったスケジュール感で進めると良いでしょう。

課税事業者と免税事業者の違い

課税事業者と免税事業者の主な違いは、消費税を納付する義務があるかどうかにあります。課税事業者は、基準期間において課税売上高が1,000万円を超える場合、取引先等から預かった消費税を国に納付しなければなりません。

これに対して免税事業者は、基準期間の課税売上高が1,000万円以下であるため、消費税の納付が免除される仕組みです。

免税事業者を選択することで資金繰りがしやすく、経営の柔軟性が高まるといったメリットにも期待できます。

課税事業者から免税事業者に戻った方が良い場合

免税事業者は、以下に該当しない場合、一般的には消費税申告と消費税の納税が免除されています。

- 売上高が1,000万円超である

- 格請求書発行事業者に登録している

- 消費税課税時評者選択届出書を提出している

売上高が1,000万円を下回った場合は、免税事業者への切り替えを検討しましょう。たとえば取引先が複数減少した場合や取引単価が大幅に下がった場合などは、免税事業者に戻るタイミングと言えます。

また、インボイス制度に伴い、課税事業者に切り替えたものの、取引先や取引単価の減少等によって売上高が減ったという場合もあるでしょう。このような場合も、消費税の納税義務が生じない免税事業者に戻った方が良い状態と考えられます。

特に、フリーランスの場合、所得税に加え消費税の納税義務が生じることで、経営維持が難しくなることも少なくありません。さまざまな理由を考慮しインボイス登録を取り消したい場合は、以下の記事も参考にしてください。

専門家によるアドバイスを参考にするのも方法の一つ

課税事業者から免税事業者に戻る選択は、消費税の納税負担を減らせるメリットがあります。しかし、適切な書類を作成しなければならないほか、必要書類の準備や手続きが伴うため、煩雑さが伴うでしょう。

免税事業者に戻るべきか判断に迷ったときは、信頼できる税理士に相談することをおすすめします。専門性の高いアドバイスと手厚いサポートを受けたい方は、この機会に小谷野税理士法人へご相談ください。