個人事業を営んでいる中で、節税や資金調達の点でより有利な法人成りを検討することもあるでしょう。その法人成りをする際に気になるのが、今までの個人事業の扱いではないでしょうか。一般的には個人事業を廃業して法人成りするケースが多いものの、あえて継続することも可能です。個人事業を残すことでどのようなメリットが得られるのか、デメリットや注意点を含め、詳しく解説します。

目次

法人成りで個人事業主を廃業しないことは可能?

法人成りの際に個人事業主を廃業しないことは可能なのでしょうか。また、できるとしたらどのような手続きが必要なのでしょう。詳しく説明します。

法人成り後も個人事業は継続可能

結論から言えば、法人成りした後でも個人事業は継続できます。法人成りをした際は個人事業を廃業するのが一般的ですが、必須ではありません。

例えば、個人事業で複数の事業を経営していた場合、経理を適切に行えば、その一部だけを法人にすることもできます。

また、個人事業を廃業せずに継続したほうが、場合によっては節税対策には有効です。

ただし、法人成り後の個人事業の継続には、メリットだけでなくデメリットもあります。法人成り後の個人事業の継続は、メリットとデメリットを鑑み、状況に応じて選択することが大切です。

法人成り後に個人事業を継続するための手続き

法人成り後も個人事業を継続するための手続きは、個人事業を廃業してから会社設立する際の手続きと基本的には同じです。

その違いは、廃業届を提出するか否かにあります。

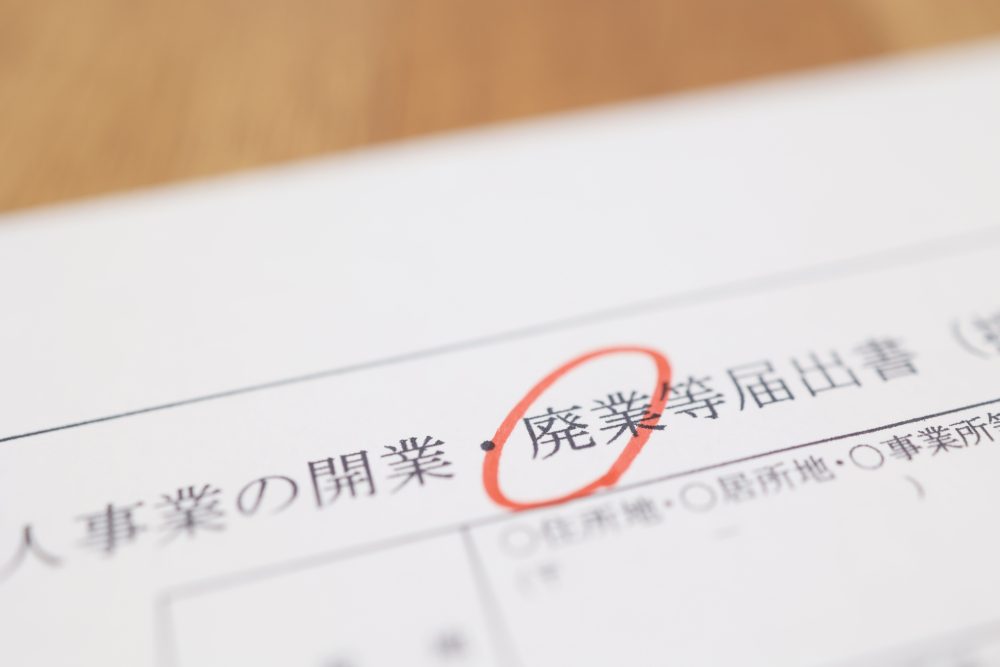

廃業届の正式名称は個人事業の開業・廃業等届出書であり、用紙は開業届を提出する際に使うものと同じです。

個人事業を廃業してから会社設立する場合は、税務署に廃業届を提出しましょう。

一方、法人成り後も個人事業を継続する場合は、廃業届を提出する必要がありません。

また、事業の一部を法人化するために、個人事業の業務に変更が加わった際であっても、開業届の変更手続きは不要です。

ただし、事務所の移転があった場合には、移転当日から1ヵ月以内に個人事業の開業・廃業等届出書を税務署に提出しなければなりません。

納税地が異動する際にも、やはり税務署に所得税・消費税の納税地の異動又は変更に関する申出書の提出が必要です。

参考:No.2091 個人事業者の納税地等に異動があった場合の届出関係|国税庁

個人事業で取得した許認可の法人成り後の扱い

個人事業か法人かに関わらず、業種によっては事業を行うにあたり許認可が必要です。

個人事業主が法人成りした際、取得済みの許認可は、多くの場合で引き継がれないため注意しましょう。同じ業種を続けるのであれば、許認可を取得し直さなければなりません。

ただし、個人事業のときと法人のときとでは、同じ業種でも要件が異なっている場合もあります。

個人事業主からの法人成りを考えているのであれば、必ず事前に業種と許認可を確認してください。

また、許認可を取得するためには、それぞれの業種で受付窓口が異なります。業種別の許認可を受付窓口ごとにまとめました。

【受付窓口が都道府県庁の業種】

- 建設業

- 電気工事業

- 米穀販売業

- 宅地建物取引業

- 産業廃棄物処理業

【受付窓口が保健所の業種】

- 食品製造業

- 食肉処理業

- 食肉製品製造業

- 乳製品製造業

- 菓子製造業

- 食肉販売業

- 魚介類販売業

- 生菓子販売業

- 飲食店営業

- 喫茶店営業

- 理容業

- 美容業

- 病院

- 診療所

【その他の受付窓口の業種】

- 電気工事業:経済産業省もしくは都道府県庁

- 酒類販売業:税務署

- 薬局:薬事衛生事務所

- たばこ小売販売業:日本たばこ産業

- 古物営業:警察署

- 労働者派遣事業:公共職業安定所

なお、上記の中で建設業許可だけは、個人事業主から法人成りする際に建設業許可を承継できるよう、令和2年10月に法改正が行われました。

建設業許可の承継制度を用いれば、個人事業主からの法人成りの際、審査の間に無許可状態となる事態を防げます。

ただし、建設業許可の承継制度を利用するためには、複数の条件を満たした上で、多くの書類と手続きが必要です。

法人成りで個人事業主を廃業しないメリットとは?

法人成りで個人事業主を廃業しないメリットとして挙げられるのが節税です。具体的にはどのような節税対策が可能なのか説明します。

事業所得の青色申告特別控除が適用される

法人成りの際に個人事業主を廃業しないメリットの1つが、最大で65万円まで利用可能な事業所得の青色申告特別控除を受けられることです。

法人も同様に青色申告を利用できますが、上記の事業所得の青色申告特別控除は個人事業主にしか認められていません。

法人と個人事業主では税制に違いがあり、法人には法人税が課される一方で、個人事業主の事業所得には所得税が課せられます。

青色申告特別控除の適用を受けるためには、事前に個人事業の開業届と青色申告承認申請書を税務署へ提出した上で、次の要件を満たさなくてはなりません。

【55万円の青色申告特別控除の要件】

- 事業所得もしくは不動産所得が発生する事業を行っている

- 複式簿記を用いた記帳をしている

- 貸借対照表と損益計算書を添付した上で、期日内に確定申告書を提出する

【65万円の青色申告特別控除の要件】

- 55万円の青色申告特別控除の要件をすべて満たした上で、e-Taxを用いた電子申告もしくは電子帳簿保存を行う

【10万円の青色申告特別控除の要件】

- 65万円と55万円の青色申告特別控除の要件に該当しない場合

また、個人事業主は、青色事業専従者給与も活用可能です。

青色事業専従者給与は、個人事業主だけに認められている税制であり、一定の条件を満たすことで生計を1つにしている家族への給与を経費計上できます。

青色事業専従者給与の適用を受けるためには、青色事業専従者給与に関する届出書を納税地の税務署に提出した上で、次のような要件を満たさなくてはなりません。

【青色事業専従者給与の対象者】

- 青色申告者と生計を1つにしている配偶者もしくは親族

- 申告する年の12月31日時点で年齢が15歳以上

- 1年のうち6か月以上、もしくは、一定の労働期間が決まっている場合は、その期間の半分以上、その青色申告者の事業に専念している場合

一方、法人には個人事業主のような青色申告特別控除はありませんが、家族に役員報酬として給与を支払うことは可能です。

ただし、経費として認められるためには、いくつかの条件を満たす必要があります。

まず、役員報酬は、複数の他社と比べ、相場に見合った適正なものでなければなりません。

また、役員報酬の金額は株主総会または取締役会で決定する必要があり、毎月同じ金額を支払う定期同額給与であることも要件です。

参考:No.2075 青色事業専従者給与と事業専従者控除|国税庁

不動産所得に対して税制的に有利

不動産所得を得ているのであれば、法人成りの際に個人事業を継続したほうが税制的に有利となるでしょう。

不動産所得は青色申告の対象であり、青色申告特別控除を受けられます。

例えば、個人事業主として保有するアパートやオフィス、店舗などの不動産物件の一部を自分が経営する法人に貸し出すことも可能です。このようにすると、家賃収入の不動産所得を得られます。

つまり、個人としての自分が貸主となり、法人が借主となることで、法人が支払う家賃が個人の収入になる仕組みです。

ただし、このような仕組みを活用するためには、法人から個人への金銭の流れが適切に処理されなくてはなりません。

不動産所得と事業所得では確定申告の際に異なる点も多いことから、青色申告特別控除や家賃収入を含め、税理士に相談することをおすすめします。

損益通算による節税効果が期待できる

個人事業主の事業所得や不動産所得は、損益通算の対象であるため、活用することで節税効果が期待できます。

損益通算とは、対象となる事業所得・不動産所得・譲渡所得・山林所得に赤字が発生した場合、その年のほかの所得から損失を差し引ける制度です。

例えば、事業所得で赤字が出た場合でも、損益通算を活用することで、不動産所得で得た利益から損失分を差し引いて相殺し、所得金額を下げられます。

課税の対象となる所得金額を抑えることで、その分、税金も低くなるという仕組みです。

法人成りで個人事業主を廃業しないデメリットとは?

法人成りの際、個人事業主を廃業せず、継続することでどのようなデメリットが発生するのでしょう。メリットと合わせて確認していくことをおすすめします。

税務手続きが増える

個人事業に関する税務手続きに、法人の税務手続きが加わることも、個人事業主を廃業しない法人成りのデメリットです。

法人には決算申告が、個人事業主の場合は確定申告が義務付けられており、経理も法人と個人とでしっかりと分けなければなりません。

決算申告と確定申告、経理には正確さも求められることから、さらに手間がかかるでしょう。

税務に関する複雑さを考えると、法人・個人の申告や経理は税理士に依頼することをおすすめしますが、専門的なサポートを受けられる分、費用もかかります。

資金調達がスムーズに進まない可能性がある

法人と個人の両方で事業を行っていると、資金調達がスムーズに進まないことがあります。

個人事業の一部を法人化した場合、個人と法人の両方で売上が縮小するためです。銀行から融資を受ける際は、売上も審査の基準とされることから、評価は下がってしまうでしょう。

また、法人成りの際、個人事業を廃業しない理由が節税のためだけと疑われると、融資審査に悪影響を及ぼす可能性があります。

資金調達をスムーズに進めるためにも、融資審査を受ける際は会社の事業計画書を丁寧に作成し、法人成りした理由や目的をしっかり説明できる準備が大切です。

法人と個人の両方の売上が縮小する

前述した通り、個人事業の一部を法人化した場合は、事業を分けたことにより、個人と法人の両方で売上が縮小します。

収入を抑えることで所得税や法人税の負担が軽減されますが、その一方で注意したいのが資金繰りです。

特に、法人は個人よりも運営コストがかかるため、財務が圧迫されやすい傾向があります。

個人事業主を廃業せず法人成りする際は、資金繰りに注意し、法人と個人の両方で安定した収益を確保できるよう慎重な計画が必要です。

法人成り後も個人事業主を廃業しない場合の注意点

法人成りした後は、一般的には個人事業主を廃業します。法人化後も、あえて個人事業主を継続する場合には、税務署から疑いを持たれないように、特に次のような点に注意が必要です。

法人と同じ事業を残さないこと

個人事業から一部を法人成りする場合、残りの事業が法人と同じ業種にならないように注意が必要です。

同一の事業を法人と個人事業で行う場合、税務上の問題が生じる可能性があります。

例えば、個人事業でA業とB業を営んでいた場合、A業を法人化した後、個人事業主が同じA業を続けることはできません。

A業を法人化する場合、個人事業主はA業を廃業し、事業を継続するのであればB業を選択する必要があります。

このように法人と同じ事業を個人事業主が継続できないのは、税金が故意に調整されるのを防ぐためです。

法人成り後に同じ業種を個人事業で残していた場合は、税務調査の対象となる可能性が高まるため注意しましょう。

法人と個人の利益相反取引に注意

法人成り後に個人事業主を廃業しない場合は、法人と個人の利益相反取引に注意が必要です。

利益相反取引とは、法人と個人の間で、どちらか一方のみが利益を得て、もう一方は不利益を被ることを指します。

例えば、個人事業で所有している不動産を、相場よりも高い価格で法人に貸し付けた場合です。この例は、個人には利益ですが、法人には不利益となるため、利益相反取引に該当します。

利益相反取引は会社法により規制されており、株式会社の場合、事前に株主総会または取締役会で承認を得なくてはなりません。

また、利益相反取引にはさまざまなパターンがあります。法律違反を防ぐためにも、まずは事前に税理士を始めとした専門家に相談し、判断を仰ぎましょう。

法人成り後も個人事業主を廃業しない場合はまず税理士に相談!

法人成り後も個人事業を継続する場合は、会社法を始めとした法律に違反したり、税務署に疑念を抱かれたりしないよう、細心の注意が必要です。

ただし、法人と個人事業の両方を経営する中では、取引が適切かどうか判断に迷うこともあるでしょう。

また、そもそも法人と個人事業の両方を経営していると、経理や申告手続きの負担が重くなります。

法人成り後も個人事業主を廃業しないのであれば、まず税理士に相談するのがおすすめです。

私たち小谷野税理士法人では、経理や申告手続きに関する相談はもちろん、会社設立サービスにより法人成りをサポートしています。

個人事業主を廃業しない法人成りや会社設立のご相談や手続きについても、お任せください。