特定口座(源泉徴収あり)では、口座内の売却益と売却損が自動的に相殺されるため、原則として確定申告は不要です。しかし、複数の口座を利用している場合や損失の繰越控除を活用したい場合は確定申告が必要となります。本記事では特定口座における損益通算の申告方法や注意点について解説します。特定口座で損益通算をしてなるべく節税効果を高めたい方は、ぜひ本記事を参考にしてください。

目次

特定口座における損益通算とは?

特定口座(源泉徴収あり)を利用している場合、同じ口座内で発生した売却益と売却損は、自動的に相殺されます。つまり、確定申告をしなくても損益通算が行われる仕組みです。

ただし、異なる証券会社にある特定口座や一般口座で発生した損益を通算する場合は確定申告が必要です。

また、損益通算をしても控除しきれない損失がある場合は、確定申告を通じて翌年以降に繰り越すことが可能です。この繰越控除は、譲渡所得や配当所得に対して、最長で3年間認められています。

このように、特定口座を利用していても取引状況によっては確定申告を行うことで、さらに税負担を抑えられます。年間の取引内容をしっかり確認し、必要に応じて申告を検討しましょう。

関連記事:株の損失は確定申告でお得?節税のための損益通算・繰越控除について

損益通算の確定申告をする方法

以下では、損益通算の確定申告をするための方法を3つのステップに分けて解説します。

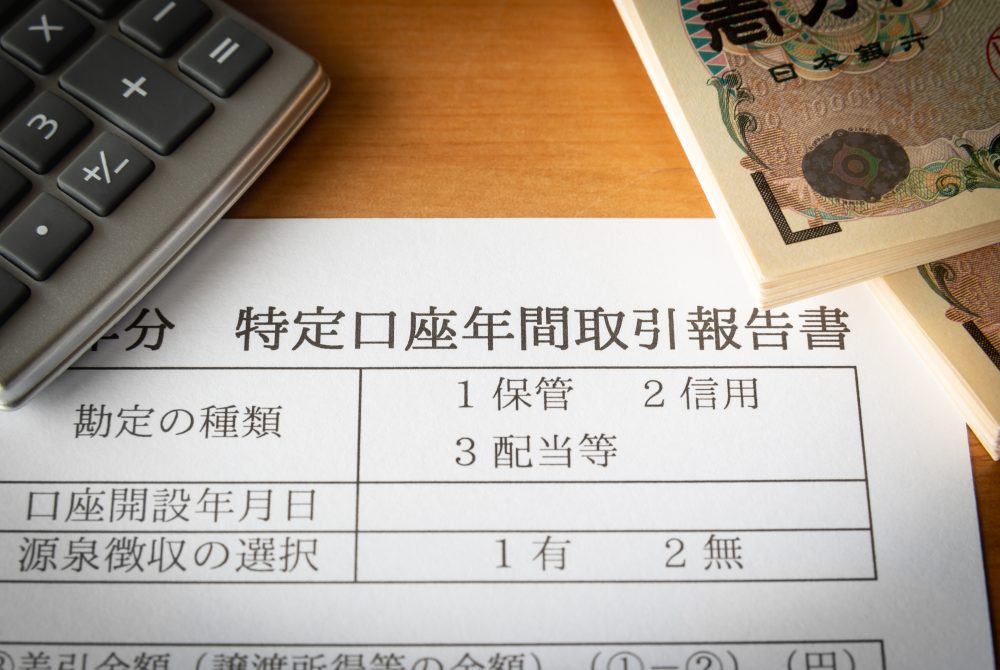

必要書類を準備する

まず、確定申告を始めるにあたっては必要書類を準備しましょう。

ケース | 書類 |

通常の特定口座に関する確定申告の場合 |

|

損益通算を行う場合 |

|

譲渡損失の繰越控除を受ける場合 |

|

また、提出書類の種類や添付要否は制度改正により変わる場合があります。最新情報は必ず国税庁の公式サイトか、税理士などへご確認ください。

確定申告書等作成コーナーにアクセスする

次に、国税庁の「確定申告書等作成コーナー」へアクセスします。ここでは、パソコンやスマートフォンからいつでも申告書を作成可能で、税額計算も自動で行われるため便利です。手書きでの作成もできますが、オンラインツールの利用がおすすめです。

必要事項を入力する

その後、年間取引報告書をもとに損益や繰越損失など必要事項を入力し、給与所得や年金収入などの情報も忘れずに記入します。入力漏れがないか確認したら申告書の作成は完了です。

申告書は、インターネットを使ったe-Taxでオンライン提出するか、印刷して郵送や税務署窓口で提出する方法があります。

e-Taxを利用する場合は事前に利用登録が必要な点に注意しましょう。このように手順を押さえて準備すれば、損益通算を含めた確定申告をスムーズに進められるでしょう。

関連記事:特定口座の取引における損益通算の方法とは?確定申告をした方が得になるケースと注意点

確定申告以外で投資の税負担を軽減する方法

株式投資で得られる配当金や売却益には、原則として20.315%の税金がかかります。ただし、確定申告をしなくても税負担を軽減できる制度があります。その代表例が「NISA(少額投資非課税制度)」です。

NISAは株式や投資信託などで得た譲渡益や配当金が非課税になり、一定の投資枠の中であれば利益に対する税金がかかりません。

NISAには複数の種類があり、それぞれ非課税の対象商品や上限投資額が異なります。また、NISA口座で保有していた商品を売却すると、売却した金額分の非課税枠を翌年以降に再利用できるのも特徴です。

ただし注意点として、NISA口座で発生した損失は「なかったもの」として扱われるため、他の口座の利益との損益通算には使えません。

こうした制度の仕組みを理解し、上手に活用することで、税金を抑えながら効率的な資産運用が可能になります。制度の選び方に迷った場合は、専門家への相談も検討してみましょう。

特定口座の確定申告で気を付けたい!影響がある税金や控除

特定口座を申告する場合、税金以外にも影響する要素があります。特に扶養控除や保険料、保育料、勤務先の手当など、家計に直結する項目への影響があるため、事前に把握しておくことが大切です。

以下では、特定口座の確定申告で影響が出る可能性のある税金や控除について紹介します。

配偶者控除や扶養控除

特定口座で申告をすると、その利益が「合計所得金額」に含まれ、配偶者控除や扶養控除の判定に影響を及ぼします。

例えば専業主婦の株式利益が48万円を超えた場合、確定申告をすると配偶者控除が適用されなくなります。しかし「申告不要」を選択すれば、控除を引き続き受けられます。

国民健康保険料や高額療養費制度

確定申告により株取引の利益を申告すると、住民税の総所得金額が増えます。そして翌年の国民健康保険料や高額療養費の自己負担上限額が上がる可能性があるため注意しましょう。

保育園の保育料

保育料も住民税の所得割額を基に計算されるため、株取引の利益を申告することで保育料が上がる可能性があります。なお、保育料の無償化対象となる3~5歳のお子さんには影響ありませんが、0~2歳のお子さんがいる家庭は注意が必要です。

勤務先の家族手当や扶養手当

一部の企業では、家族手当や扶養手当の支給に収入制限を設けていることがあります。株取引の利益によってこの条件に該当しなくなる可能性があるため、会社の規定を事前に確認しておきましょう。

特定口座や損益通算に関するよくある質問

最後に特定口座や損益通算に関するよくある質問をまとめたので、こちらもあわせてチェックしておきましょう。

一般口座と特定口座のどっちを開設すべき?

特定口座(源泉徴収あり)は、多くの投資家にとっておすすめの方法です。証券会社が損益計算や納税を代行してくれるため、確定申告が不要になり、手続きの負担や申告ミスのリスクを避けられます。

特に会社員や初心者に適していますが、必要があれば確定申告を行うことも可能です。

一方、一般口座は年間の利益が少なく、確定申告が不要と判断できる方に向いています。学生や専業主婦などが該当する場合もありますが、迷ったときは税理士などの専門家に相談するのが安心です。

確定申告を忘れたらどうする?

確定申告を忘れても、早めの対応が税負担を軽くするカギです。申告漏れがあると「無申告加算税」や「延滞税」が課されますが、自主的に早めに申告すれば加算税は軽減されます。

一方、税務署からの指摘後も申告を怠ると、最大50%の加算税などが科されることもあります。申告が必要と判明したら、すぐに対応することを心がけましょう。

確定申告したら会社にバレる?

特定口座(源泉徴収あり)を利用している場合、投資による利益に対する税金は証券会社が自動的に源泉徴収して納税します。そのため原則として住民税に影響せず、会社に投資が知られることはないでしょう。

ただし、損失の繰越控除や複数の口座間での損益通算などを目的に確定申告を行った場合は注意が必要です。

確定申告では住民税の徴収方法として「特別徴収(給与からの天引き)」か「普通徴収(自分で納付)」のいずれかを選択できます。

このとき「特別徴収」を選んでしまうと、給与と投資利益の合計額に基づいた住民税が会社に通知されます。そして、結果的に投資をしていることが判明する可能性があるので要注意です。

関連記事:副業は無申告でもバレない?確定申告していないときの対処方法を解説

まとめ

特定口座は、源泉徴収の有無や申告の有無によって納税義務が異なるだけでなく、配当控除や損益通算、繰越控除などの制度を活用することで、納め過ぎた税金の還付を受けられる可能性があります。

また、確定申告を行うかどうかは、配偶者控除や国民健康保険料、保育料など家計全体に影響を与えることもあるため、慎重な判断が必要です。

一見すると小さな取引でも、複数の証券口座をお持ちの方や、配当・譲渡損益が混在している方にとっては、最適な申告方法を選ぶことで大きな節税効果が得られることもあります。

「自分の場合は申告が必要なのか」「どの制度を活用できるのか」など判断に迷った際は、税理士など専門家に相談するのが安心です。制度を正しく理解し、損のない申告をするためにも、早めの対応をおすすめします。