個人事業主として税務署に登録する場合、白色申告と青色申告を選択する必要があります。青色申告は特典が多い一方、複式簿記による帳簿は手間がかかると感じる人も少なくありません。このような場合、簡易帳簿を活用すれば、記帳負担を減らし、確定申告を効率的に進められます。この記事では、簡易帳簿の書き方をはじめ、青色申告と白色申告の違いについて解説します。本年度から確定申告を行う人をはじめ、個人事業主として起業を検討している人は、ぜひ今後の参考にしてください。

小谷野税理士法人では確定申告のサポートを行っています。個人・法人を問わずご相談を受け付けておりますので、ぜひお気軽にご相談ください。

目次

青色申告とは?

青色申告とは、確定申告の方法の1つであり、1年のうちに発生した所得額について、正しく申告するための制度のことです。青色申告では、複式簿記の選択によって最大65万円の青色申告特別控除が適用されます。一方、白色申告は、簡易的な手続きで所得額を申告する制度です。単式簿記での記帳が認められていますが、ありません。

関連記事:個人事業主の帳簿付けは義務?種類や付け方、効率化のコツを解説

単式簿記と複式簿記の違いとは?

単式簿記とは、取引をシンプルに記録する方法のことで、小規模事業や個人事業主に特に適した記帳形式です。取引ごとに簡潔に情報をまとめるだけで良いので、会計や経理の専門知識がなくても気軽に取り組むことができます。

一方、複式簿記は、取引を「借方」と「貸方」の二つの要素に分けて記録する方法です。より正確で詳細な財務情報の管理と報告が可能になるものの、記帳に手間や時間が掛かる側面があります。

| 単式簿記 | 複式簿記 |

|---|---|

|

|

複式簿記の選択によって、青色申告特別控除を受けることができます。たとえば55万円の青色申告特別控除を受ける場合の要件は以下の通りです。

|

白色申告には青色申告特別控除のような控除はありません。所得額が48万円超あり、控除によって所得税の納税額を減らせる人は、青色申告が向いているでしょう。青色申告と白色申告については以下の記事で詳しくまとめています。起業を予定している人は、こちらも併せてご覧ください。

関連記事:個人事業主の入門編!青色申告とは?メリットと手続き方法をわかりやすく解説

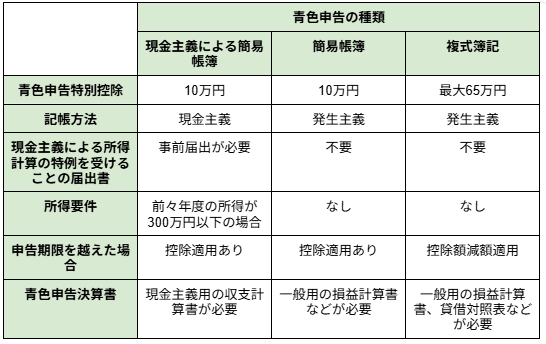

青色申告における3種類の方法・選び方

青色申告には大きく分けて3種類の方法があります。それは以下の通りです。

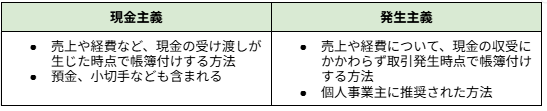

なお、現金主義と発生主義の概要は下表の通りです。

青色申告においては、複式簿記と簡易簿記はどちらも事業主側で選ぶことができます。たとえば小規模ビジネスを手掛ける個人事業主で、納めるべき所得税額が比較的少ないときは簡易簿記を選んでも構いません。企業所得が多く、控除を使って所得税の納税額を抑えたい人は、複式簿記での申告を選びましょう。

関連記事:白色申告の帳簿の付け方解説|手書きやエクセルは可?記載例も

手書きの帳簿作成が向いているのはこんな人

手書きの帳簿作成は、シンプルな方法を選びたい人に向いています。自分のペースで作業を進められるので、会計ツールのルールに縛られることなく、ストレスを軽減した環境で記帳が可能です。経理・会計の知識が少ない人にとっては、取引ごとに内容を手で書き留めるプロセスを通じて必要なスキルを習得するきっかけとなるでしょう。

手書きで帳簿を作成する際のもう一つの利点は、取引内容を記憶に定着させやすい点です。自営業やフリーランスとして働く人であれば、業務の振り返りや課題・成長ポイントを発見することにも役立ちます。技術面での不安もないので、デジタルツールに慣れていない人も安心して取り組むことができるでしょう。

帳簿作成が複雑に感じる方や、対応に不安がある方は、ぜひ小谷野税理士法人までご相談ください。

必要書類の準備や作成などの代行も可能ですので、お気軽にお声がけください。

簡易帳簿の書き方

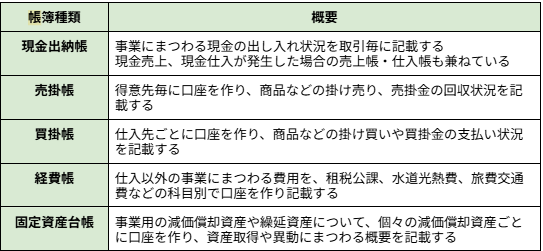

ここからは、簡易帳簿の書き方について解説します。なお、事業内容によって異なるものの、基本的には以下5つの帳簿が必要です。

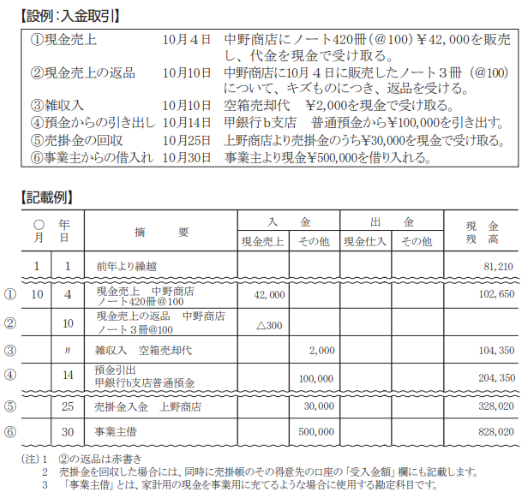

国税庁の資料には、現金出納帳などの記入例が設例と共に紹介されています。一例として、同庁の現金出納帳の記入例を一部引用して紹介します。

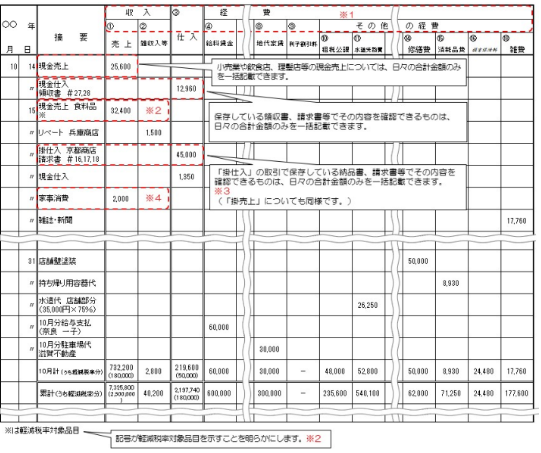

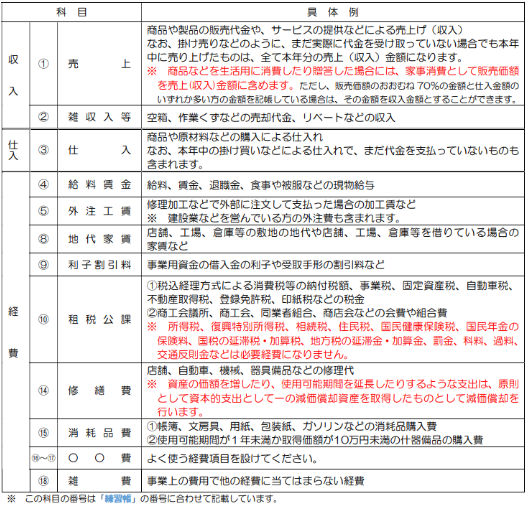

さらに大阪国税局・税務署のホームページでは、簡易帳簿に記帳する科目についてまとめた図表も公開されています。

青色申告が初めての人で、簡易帳簿を選択したものの、各種帳簿の付け方が分からない人は、国税庁の資料を活用すると良いでしょう。なお、今すぐにでも練習したい人は、大阪国税局・税務署のホームページ、または以下のリンクから練習帳をダウンロードできますのでぜひご利用ください。

簡易帳簿の書き方に不安がある方は、ぜひ一度小谷野税理士法人までご相談ください。

青色申告から白色申告に戻すべき状況

青色申告は、白色申告に比べて税負担の軽減や経費の取り扱いが有利になるなど、多くのメリットがあります。しかし、特定の状況においては、白色申告に戻した方が効果的な場合も多いです。

たとえば、事業の売上が年々減少傾向を辿り、青色申告の特別控除や税制優遇の効果を十分に活用できない状態に陥った場合などです。このようなときは白色申告に戻すことで、記帳業務の簡略化につながり、事業運営に集中できる環境を整えられる可能性があります。

青色申告から白色申告に戻した方が得なケースについては、以下記事でまとめているので併せてご覧ください。

関連記事:青色申告から白色申告に変更した方が得?検討するべきケースと注意点を紹介

簡易帳簿でも確定申告はできる!記帳方法は税理士に相談しよう

青色申告においては、簡易帳簿の活用によって記帳の手間を軽減しながら特別控除のメリットも享受できます。複式簿記に不安を感じる個人事業主やフリーランスの人でも取組みやすいので、申告時の負担も軽減可能です。

経理作業を効率化し、より良い経営環境を整えるきっかけになり得る簡易帳簿は、多くの人にとって魅力的な選択肢となるでしょう。