インボイス制度では、返品・値引き・割戻しなどによって売上対価を返還する場合、「返還インボイス」の交付が原則必要です。しかし、返還額が税込10,000円未満であれば交付義務は免除されます。この特例を活用するためには、振込手数料の相殺処理や販売奨励金の控除など適用条件を正しく理解しなくてはいけません。本記事では、返還インボイスの交付義務が免除されるケースや、誤入金・相殺処理時の対応、実務上の注意点などを解説します。

目次

税込10,000円未満の場合は返還インボイスの交付義務は免除

インボイス発行事業者が国内で課税資産の譲渡などを行った場合、返品・値引き・割戻しなどによって売上対価を返還するときがあります。

このような場合には、原則として返還インボイスを交付しなくてはいけません。ただし、その金額が税込10,000円未満であれば、返還インボイスの交付義務は免除されます。

例えば売手が振込手数料を負担し、それを売上値引きとして処理しているとします。こういったケースだとその金額は10,000円未満となり、返還インボイスの発行義務は生じません。

一方で、その振込手数料を課税仕入れとして処理する場合には、金融機関や取引先からのインボイスの受領と保存が必要です。

また、振込手数料を会計上は「支払手数料」として処理しつつ、消費税法上は「売上対価の返還」として扱うこともできます。

その場合、適用される税率は元となる課税資産の譲渡等に対応した税率に沿った内容で帳簿上に明記しましょう。例えば支払手数料用の勘定コードを区別して設定するなど、通常の手数料との判別ができるような対応が望ましいです。

なお本特例は令和5年10月1日以降の取引から適用され、対象者や期間に特別な制限はありません。

関連記事:【税理士監修】少額特例や返還インボイス免除って?インボイス制度の負担軽減措置についてわかりやすく解説

誤入金された金額を返金する場合の返還インボイス対応

誤入金されたお金を返金する場合、返還インボイスの交付は不要です。誤入金は「仮受金」扱いで処理されるため、返還インボイスの対象にはなりません。

返金時は原因にかかわらず速やかに対応し、入金時には「仮受金」として記帳、返金時にはその仮受金を取り崩す形で仕訳をします。

得意先に20万円を請求したところ、210,000円が振り込まれ、10,000円の返金を行ったケースの仕訳例を見てみましょう。

【入金時】

借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

普通預金 | 210,000円 | 売掛金 | 20万円 | A社 売掛金回収 |

仮受金 | 10,000円 | A社 振込過剰入金 |

【返金時】

借方科目 | 金額 | 貸方科目 | 金額 | 摘要 |

仮受金 | 10,000円 | 普通預金 | 10,000円 | A社 誤入金返金処理 |

誤入金の返金は課税取引ではないため、返還インボイスは不要です。誤入金が発覚した時点ですみやかに対応ができるように体制を整えておきましょう。

関連記事:【税理士監修】インボイス制度対応やらないとどうなる?メリット・デメリットを具体的にわかりやすく解説!

相殺処理をする場合の返還インボイス対応

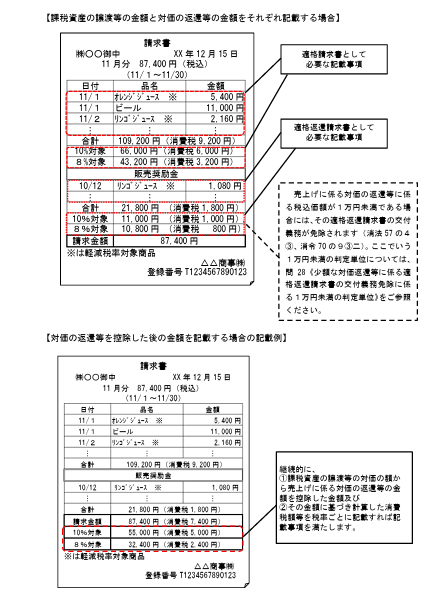

商品の値引きやサービス料金の割引を代金から差し引く場合や、販売奨励金相当額を控除する場合があります。こうした取引では、1枚の適格請求書(インボイス)に返還インボイスの内容を含めて記載できます。

以下は相殺処理をする場合の返還インボイスの記載例です。

引用:適格請求書と適格返還請求書を一の書類で交付する場合|国税庁

帳簿上は返還額を明確に区分し、元の取引内容に対応した税率や税区分を正しく記載することが求められます。制度に則った処理を行い、仕入税額控除の適用漏れや誤りを防ぐ体制を整えておきましょう。

インボイス制度に正しく対応するための方法

インボイス制度に正しく対応するためには、制度の仕組みや各種特例、記載要件などを正確に理解しておかなくてはいけません。特に、仕入税額控除の可否や帳簿・書類の保存要件などに関しては誤った運用は税務調査での指摘や控除漏れの原因にもなり得ます。

こうしたリスクを避けるためにも、専門知識をもつ税理士に相談することが最も確実な方法です。

事業内容に即した実務対応や最新の制度改正にも柔軟に対応できるため、安心して業務に集中できます。適切なアドバイスを受けられて、制度を有利に活用したい方にもおすすめです。

返還インボイスに関するよくある質問

返還インボイスに関するよくある質問をまとめたので、こちらもぜひ参考にしてください。

適格請求書との違いは?

適格請求書と返還インボイスは、どちらもインボイス制度において重要な書類ですが、それぞれの役割は明確に異なります。

インボイスは、商品やサービスの提供時に発行され、仕入税額控除の根拠となる書類です。返還インボイスは値引き・返品があった場合に発行し、インボイス内容を訂正して売上を返還したことを証明する役割があります。

例えば、課税事業者が発行したインボイスに基づいて仕入税額控除を行った後、返品があったとします。この場合は返還インボイスがないとその返金分の消費税が控除対象に反映されず、正確な申告ができなくなるので要注意です。

つまりインボイスは「取引発生時」、返還インボイスは「取引変更時」の書類としての役割があることを覚えておきましょう。

10,000円未満かどうかはどう判断する?

10,000円未満かどうかの判断は商品ごとの単価ではなく、一の売上げに係る対価の返還等の金額で判断されます。例えば3,000円の商品を一度に4個まとめて変換すると、取引金額は12,000円となるため、特例の対象外です。

返還インボイスは手書きでもいい?

返還インボイスは手書きで作成しても問題ありません。ただし実務ではExcelなどのアプリケーションを使って作成するのが一般的です。近年では、請求書発行システムを利用して対応するケースも増加しています。

関連記事:インボイス制度に廃止の可能性はある?問題視される原因と政党の反応

まとめ

返還インボイスには、金額や処理内容によって発行義務の有無が異なります。例えば、売上対価の返還額が税込10,000円未満であれば、返還インボイスの交付義務は免除されます。

しかし振込手数料の相殺処理や、販売奨励金の控除にも該当する可能性があり、帳簿上の処理や勘定科目の設定にも注意が必要です。

これらの取扱いは一見簡単に見えても、実務では税区分や帳簿記載の整合性、控除要件の理解など、注意点が多数存在します。

対応を誤れば、税務調査での指摘や控除漏れといったリスクも生じかねません。インボイス制度への正確な理解と確実な運用のために、早めに税理士へ相談し、自社に合った実務対応を整えておきましょう。