流動比率は、企業の短期的な支払い能力を評価するための重要な指標のひとつです。一般的にこの数値が高ければ、企業の財務状況が良好な状態と言われています。ただし、流動比率は高ければ高いほど良いというわけではありません。それではどのくらいの水準であれば、健全な財務状態を保てるのでしょうか。本記事では、流動比率の概要や目安、比率を高くするコツを解説します。自社の財務状況について把握したい方は、ぜひ参考にしてください。

目次

流動比率とは

まず流動比率の概要と計算方法、そして流動負債との比率を表すのに使われる当座比率との違いについて解説します。

流動比率の概要

流動比率は、流動資産と流動負債の比率を示す指標です。この比率は企業の短期的な支払い能力を評価したり、企業の経営の健全性を把握したりするために使われます。

一般的に流動比率が高いほど、企業が流動負債を流動資産で賄える可能性が高いとみなされます。そのため、流動比率が高いと財務状況が健全であると評価されることが多いです。

流動資産とは短期的に現金化できる資産のことで、以下のような資産が含まれています。

- 現金

- 普通預金

- 売掛金

- 受取手形

- 棚卸資産

これらの資産はすべて1年以内の現金化ができる、つまり流動負債の支払いに充当できる資産です。

また流動負債は、1年以内に返済しなければならない債務を意味します。流動負債の具体的な例を見てみましょう。

- 買掛金

- 未払金

- 短期借入金(借入期間が1年以内)

流動比率の適正な目安

流動比率の平均値は業界や企業の特性によって異なりますが、一般的な目安としては150~200%程度が望ましいとされています。この範囲内であれば企業は短期的な負債に対する支払い能力を十分確保しており、金融機関や投資家からの信頼を得やすくなるでしょう。

流動比率が高い業界と低い業界

流動比率が高い業界と低い業界の例を紹介します。

流動比率が高い |

|

流動比率が低い |

|

在庫回転率が低く売掛金の回収期間が短い業界は、流動比率が高くなる傾向にあります。ただし流動比率は数値だけを見て判断するのではなく、他の財務指標と合わせて総合的に判断しましょう。

流動比率と当座比率の違い

流動比率と当座比率はどちらも企業の短期的な支払い能力、つまり「お金をすぐに払える力」を示す指標です。

流動比率は「今持っている資金すべてで、どれだけ借金を返せるか」を意味します。それに対して当座比率は「今すぐ使えるお金すべてで、どれだけ借金を返せるか」というイメージです。

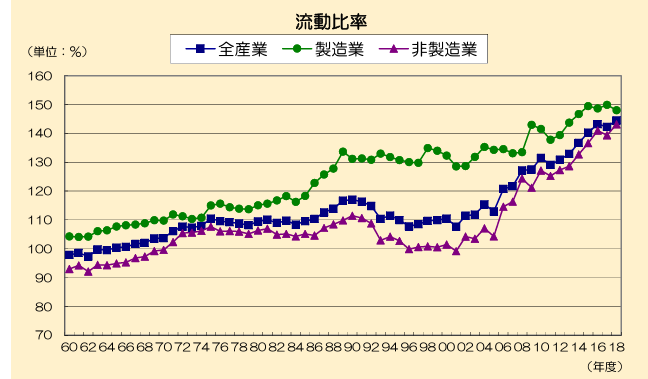

グラフで見る流動比率の動き

以下は、2018年度における製造業・非製造業の流動比率の動きです。製造業は流動資産の対前年度増加率が流動負債の増加率を下回りました。

その一方で、非製造業では流動資産の対前年度増加率が流動負債の増加率を上回っています。そのため、全産業で見た流動比率は前年度比で上昇しています。

出典:流動比率|財務省

流動比率から読み取れること

流動比率を用いて具体的に企業のどのような情報が把握できるのかについて見てみましょう。

- 短期的な債務の履行能力

- 在庫の管理状況

- 財務全体の安定性

- 業界におけるポジション

先ほど、流動比率は短期的な支払い能力を示す指標であることを説明しました。その他にも在庫状況や業界における立ち位置などを客観的に把握することができます。

流動比率の計算方法

流動比率は以下の計算式で求められます。

流動比率=流動資産÷流動負債×100(%)

例えば流動資産が500万円、流動負債が300万円の場合、流動比率は約167%になります。この場合、流動資産が流動負債の約1.67倍であるため、企業は十分な支払い能力を持っていると判断されます。

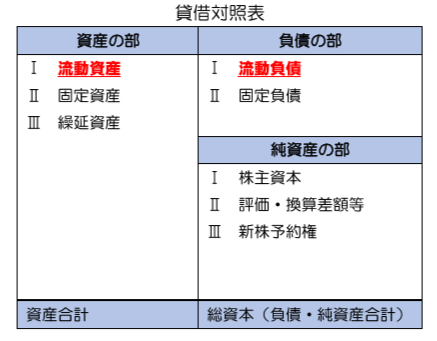

流動比率を計算するためには、決算書のひとつである「貸借対照表」が必要です。貸借対照表(BalanceSheet)は企業の財政状態を示す決算書です。

資産・負債・純資産の残高を特定の時点で表しています。企業の資金調達状況や運用状況を把握するために必要な書類です。

また貸借対照表は、損益計算書、キャッシュ・フロー計算書とともに財務三表のひとつに数えられます。以下では貸借対照表を見るときのポイントについてまとめたので、計算をする際の参考にしてみてください。

出典:流動比率|財務省

- 現金化しやすいものを上から書く

- 表の上部が流動資産、下部が固定資産にあたる

- 左側は資産の部(資産運用状態)を記載

- 右側は負債の部(調達源泉)を記載

- 「資産」と「負債・純資産」の額は一致させる

流動比率は高い方が良い?

流動比率は基本的には高いほど良いとされています。これは、短期的な支払い能力が高いことを意味し、企業が安全であると判断されるためです。しかし「高ければ高いほど常に良い」とは言い切れません。

流動比率が高すぎると、以下のような可能性も考えられるため、注意が必要です。

- 売掛金の回収が滞っている:売掛金の回収が遅れていると、実際にはすぐに使えるお金が少ないにもかかわらず、流動比率が高く表示される

- 過剰な在庫を抱えている:過剰在庫があると流動比率は高くなるが、売れない在庫は不良在庫となり、かえって企業の負担になる

- 資金を有効活用できていない:流動資産が現金や預金として過剰に保有されている場合、その資金を投資や事業拡大などに有効活用できていない可能性がある

流動比率が高いこと自体は良いことですが、その内訳をしっかりと確認することが大切です。売掛金の回収状況や在庫の状況などを分析して、なぜ流動比率が高くなっているのかその理由を把握しましょう。

流動比率を改善する方法

ここからは、資金繰りの悪化を防ぐために流動比率を改善する3つの方法について解説していきます。

債権回収の迅速化

流動資産の中で売掛金などの債権の割合が大きい場合、その回収を早めることが資金繰りの悪化を防ぐ手段となります。

返済が滞っている債権に対しては取引先への連絡を速やかに行い、もし取引先が支払いを失念している場合は催促を行います。取引先の財務状況が悪く回収が困難な場合は今後の取引停止を検討するなど、不良債権の増加を防ぐ対策をしましょう。

一方で期日通りに返済されている債権についても、早期回収の手段としてファクタリングの利用を検討するのもひとつの方法です。ファクタリングとは売掛債権を専門業者に売却し、早期に現金化するサービスです。

在庫および固定資産の見直し

固定資産を現金化できれば、流動資産の増加につながります。固定資産の内容を精査し、不要な不動産や過剰な設備、長期保有目的で保有している有価証券などの売却を検討しましょう。

流動資産の中でも棚卸資産(在庫)の適正化は、現金化できる資産を増やしやすいメリットがあります。販売見込みの低い不良在庫や過剰在庫を削減すれば、流動負債に充てられる資金を増やせるでしょう。

流動負債(短期借入金)の削減

流動比率の改善には、流動負債を減らす方法もおすすめです。流動負債には支払手形、買掛金、短期借入金(1年以内に返済予定の長期借入金を含む)、未払金などが含まれます。

もし手元の資金に余裕があれば、1年以内に返済期限を迎える借入金の早期返済を検討しましょう。もし取引先や融資元との交渉が成立すれば、短期借入金や支払債務の支払期限を短縮してもらえるかもしれません。

また短期借入金を長期借入金に切り替えることで、流動負債から固定負債へと移行させる方法があります。ただし、この方法では借り入れ自体がなくなるわけではありません。

一時的な資金繰りには余裕が生まれますが、その分、継続的な返済義務が生じるので注意しましょう。

流動比率を使う際の注意点

以下では、指標のひとつとして流動比率を用いる際の注意点について解説します。

季節変動の影響を受ける可能性がある

季節性の影響を受ける業界では、年間を通して流動比率が大きく変動することがあります。例えば小売業では年末年始の売上増加後に現金収入が増えるため流動比率が高くなりますが、それ以外の時期には低下しがちです。

季節的な要因によって変動しやすい業界の場合、一定の時期だけの数値を見て判断しないようにしましょう。

即時現金化できない流動資産もある

流動資産の中には、即時現金化できない種類の資産もあります。以下ではその即時現金化できない流動資産の例を挙げたので、これらはすぐに流動負債に充てられないことを理解しておきましょう。

- 定期預金

- 売掛金

- 棚卸資産

- 有価証券

ほかにも知っておきたい!支払い能力を測る指標

今回は流動比率をメインで解説してきましたが、実は他にも企業の支払い能力を測るための指標は存在します。最後に、その他の指標である固定比率と自己資本比率について解説します。

固定比率

流動比率が短期的な安全性を測る指標であるのに対し、固定比率は企業の長期的な安定性を評価するための指標です。これは、固定資産と自己資本(純資産)のバランスに着目することで、長期的な視点から企業の財務健全性を分析するものです。

固定比率は、以下の計算式で算出されます。

固定比率=固定資産÷自己資本(純資産)×100(%)

固定資産とは土地、建物、機械設備など、短期間で現金化することを想定していない資産を指します。一方で自己資本は、株主からの出資金や過去の利益の蓄積である利益剰余金など、返済義務のない資金です。

この比率を見ることで、企業が固定資産への投資を過剰な負債に依存していないかを確認できます。一般的に固定比率が100%以下であれば自己資本で固定資産を十分に賄えていると判断でき、財務の安定性が高いと言えます。

自己資本比率

自己資本比率は、企業の総資本(総資産)に占める自己資本の割合を示す指標です。この比率が高いほど、他人資本(借入金などの負債)への依存度が低く、財務の安定性が高いと判断されます。

自己資本比率は、以下の計算式で算出されます。

自己資本比率=自己資本÷総資本×100(%)

総資本は、自己資本と他人資本(借入金、買掛金などの負債)の合計です。自己資本比率が高いということは、事業運営を借入金などの負債に頼らず、返済不要の自己資金で賄えていることを意味します。

これは外部環境の変化や不況などの影響を受けにくい、安定した経営状態と言えるでしょう。

自己資本比率の適切な水準は40%以上が望ましいとされています。ただしこの数値はあくまで目安として捉え、同業他社との比較や過去の推移なども考慮して総合的に判断しましょう。

まとめ

今回は、流動比率が企業の短期的な支払い能力を判断するための指標であることを解説しました。流動比率が高いことは良い状態を表しているように見えますが、過度に高い場合は資金運用が非効率的な可能性もあります。

そのため、単に比率だけを高めるだけではなく、流動資産と流動負債のバランスを適切に保つようにしましょう。

もし流動比率の数値が極端に高すぎたり低すぎたりする場合は、早めに対策することが重要です。もし不安な方は税理士などの専門家に相談して、売上債権の内訳の確認やアドバイスを受けることを検討してみましょう。

もし流動比率についてのお困りごとやご相談は、ぜひ「小谷野税理士法人」までお気軽にお問い合わせください。