せどりをする際、副業でも本業でも始めてから1ヵ月以内に開業届を出さなければいけません。しかし、開業届には「職業」「屋号」「事業の概要」など書かなければならない事項が多くあり、わかりづらいですよね。この記事では、せどりを始めるときの開業届の書き方や、出すタイミングなどを解説します。また、開業届を出さないとどうなるか、古物商許可は必要かなど、せどりに関する疑問にもお答えします。

目次

せどりで開業届を出さないとどうなる?出すタイミングは?

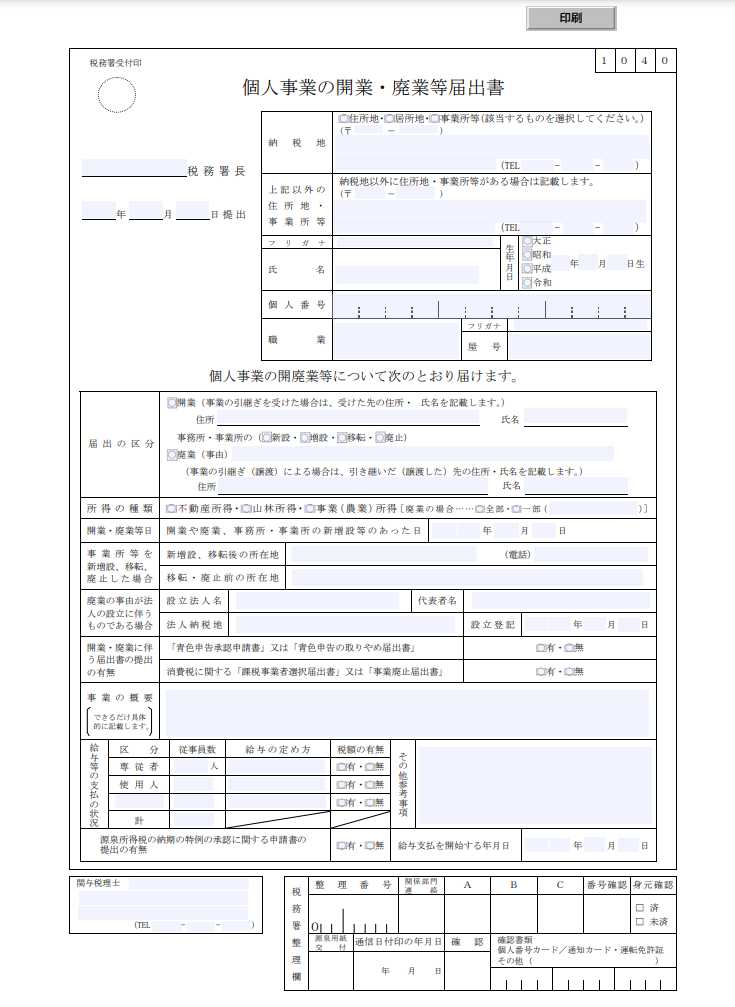

開業届は、個人事業主として事業を開始する際に税務署に提出する書類です。開業届を提出することで、税務署に対して事業の存在を正式に通知できます。開業届の正式名称は「個人事業の開業・廃業等届出書」です。

開業届を出さなくても罰則規定はない

所得税法229条では「事業を始めた場合は開業届を税務署に出さなければならない」と定めています。これは、副業か本業かを問いません。出さないことによる罰則はありませんが、提出するのが義務です。

開業届を出すタイミングは、事業を始めた日から1ヵ月以内

所得税法では、開業届の提出期限について「事業を始めた日から1ヵ月以内」と定めています。

事業を始めた日、つまり開業日は任意で決められます。せどりの場合は、売るための商品を購入した日や、初めて出品した日などを開業日とするのが一般的です。

【税理士監修】開業届とは?書き方や必要書類、提出方法までの完全ガイド

せどりで開業届を出すメリット・デメリット

ここでは、せどりを始める際に開業届を出すメリットとデメリットを解説します。

せどりで開業届を出すメリット:各種手続きで便利になる

開業届を出すことの主なメリットは以下の5点です。開業届の代わりになる書類も存在しますが、開業届があることでさまざまな手続きを簡略化できます。

メリット | 内容 | 開業届の必要性 |

屋号での口座開設がしやすい |

| 口座開設時に開業届の写しが必要な金融機関もある |

クレジットカードが作りやすい | 事業用のお金が管理しやすくなる | カード作成時に開業届の写しが必要な場合もある |

小規模企業共済に、事業を始めてすぐに加入できる | 6ヵ月以上積み立てると、廃業した際に共済金を受け取れる | 事業を始めたばかりで確定申告書がない場合は、加入時に開業届の控えが必要 |

補助金の申請がしやすい | 資金繰りが助かる | 補助金の種類にもよるが、申請時に開業届の写しが必要な場合もある |

保育園の入園申し込みで便利 | 就労の証明する書類が必要 | 就労証明に開業届の写しが必要な自治体もある |

屋号や、屋号付き口座について、詳しく知りたい方は以下の記事もご確認ください。

個人事業主の屋号付き口座を開設するならどの銀行?必要書類とよく分かる手順

せどりで開業届を出すデメリット:扶養が外れるケースもある

開業届を出すことの主なデメリットは以下の2点です。

デメリット | 内容 |

健康保険によっては、社会保険の扶養が外れることがある | 加入している健康保険組合に「個人事業主は扶養対象とみなさない」などの規定がある場合、収入額に関わらず扶養から外れる |

失業保険が受けられなくなる | 雇用保険の手当の受給要件で、自営業は失業状態に当たらない旨が記載されている |

扶養や失業保険について、詳しく知りたい方は以下の記事もご確認ください。

【扶養内でフリーランスとして働く】知っておきたい基礎知識を徹底解説

失業保険は個人事業主になるときもらえる?要件や申請方法を確認

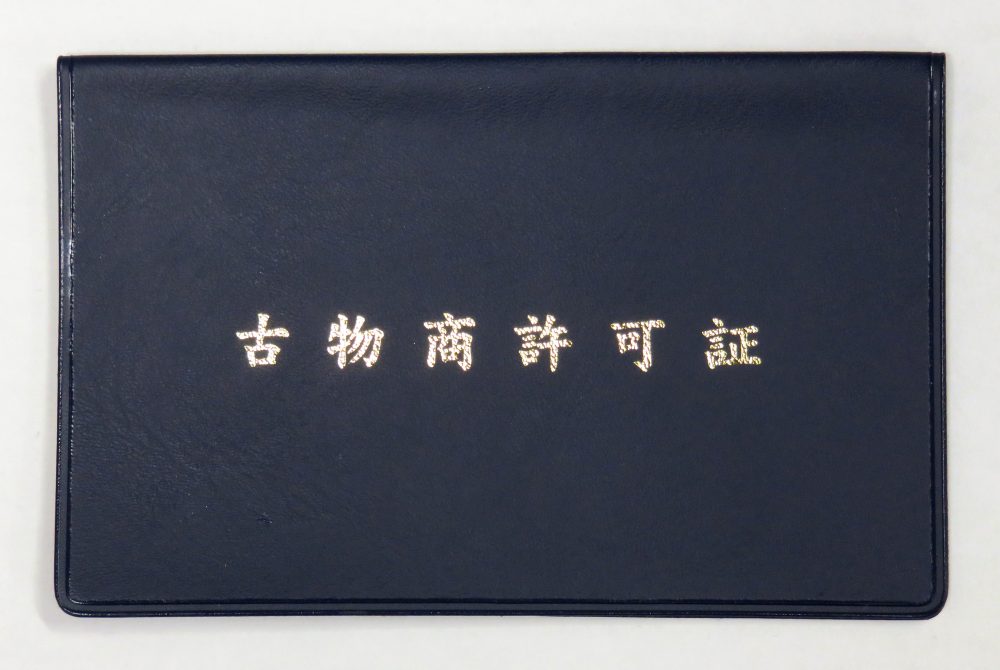

せどりするなら開業届を出す前に古物商許可を取得しよう

古物商許可がないと、中古品を営利目的で販売できません。せどりを始める前に、まず古物商許可を取得しておきましょう。

古物商許可を取らずに中古品を営利目的で売ると、3年以下の懲役または100万円以下の罰金の対象となります。

参考:古物商許可申請|警視庁

なお、購入した価格よりも低い価格で売る場合や、自分の不用品を売る場合などは違反になりません。古物商許可について詳しくは下記の記事をご確認ください。

せどりの開業届の書き方は?職業・事業の内容はなんて書く?

ここでは、開業届の上から順に、書くときにつまずきやすい点を解説します。

「納税地」は自宅、「職業」は小売業、「屋号」はあれば書く

まず、上部右側の小さい四角の中から解説します。「納税地」は、特に仕事用の事務所がなければ、自宅の住所を書きましょう。

「職業」は、商品を売る相手が消費者なら「小売業」と書きます。せどりをするほとんどの方は小売業に該当するでしょう。もしも相手が消費者ではなく事業者なら「卸売業」にします。

「屋号」は、決まっていれば書きましょう。決まっていない場合は空欄で構いません。

青色申告するなら「青色申告承認申請書」は「有」にチェックする

開業届の中ほどに、「開業・廃業に伴う届出書の提出の有無」という欄があります。

青色申告をしたい場合は「青色申告承認申請書」の欄の「有」にチェックし、青色申告承認申請書も同時に提出しましょう。青色申告しない場合や、すぐに申請書を出さない場合は「無」にチェックします。

青色申告とは確定申告の方式の一種で、節税できる制度です。ただし、事業を始めた日から原則として2ヵ月以内に税務署へ申請書を提出しなければなりません。

個人事業主の青色申告とは?いくらから必要?メリット・デメリットや帳簿の書き方などについて解説!

関連記事:開業届を出してから2ヵ月過ぎたけど青色申告できる?例外も解説(監修中)

「消費税に関する『課税事業者選択届出書』」は「無」にチェックする

「開業・廃業に伴う届出書の提出の有無」の欄には、「消費税に関する『課税事業者選択届出書』」について書くところもあります。

開業時は「無」をチェックしましょう。開業と同時に課税事業者を選択するケースは少ないためです。

さらに、商品を売る相手が消費者、つまり課税事業者ではない場合、インボイス登録するメリットはほぼありません。よって、課税事業者選択届出書については気にしなくて大丈夫でしょう。

ただし、消費税の課税事業者を選択する場合は「有」にチェックしましょう。

取引先が課税事業者か否かの影響について、詳しくは下記の記事をご確認ください。

【税理士監修】インボイス制度が個人事業主に与えるメリット・デメリットは?押さえておきたいポイントについてわかりやすく解説!

「事業の概要」は、取扱商品や販売方法を具体的に書く

「事業の概要」の欄には、事業の内容を分かりやすく書きましょう。「せどり」の3文字しか記載しないと、税務署の職員にとってわかりづらいと言われる可能性があります。

せどりの場合は「XXなどのインターネット販売」などと書くのがおすすめです。XXの部分には、古本や家電など自分が主に取り扱う商品を書きましょう。

「給与等の支払の状況」は従業員がいなければ空欄にする

開業届の下部に「給与等の支払の状況」という欄があります。従業員がいない場合は未記入で構いません。

副業のせどりは利益が年間20万円を超えたら確定申告が必要

この記事では、せどりの開業届についてお伝えしました。

一般的な会社員が副業としてせどりを行なっている場合、年間の所得が20万円を超えたら確定申告が必要です。所得とは、売上から仕入額や経費を引いた利益額を指します。

副業の税金対策とは?いくらからかかる?副業で節税できる方法を詳しく解説!

副業の税金対策や確定申告の仕方など、税務でのお困りごとは税理士にご相談ください。税理士は適切な節税策をご提案します。