不正・虚偽の申告によって本来納めるべき税金を免れる脱税。本記事では脱税の時効の有無や刑罰の内容、加算されるペナルティの仕組みなどについて解説します。また無申告を行ったときのペナルティや取るべき対応についても併せて紹介します。

目次

脱税とは

脱税とは故意の不正や虚偽の申告によって納めるべき税金を減らしたり未納にしたりすることです。それによって納税額を引き下げることが目的です。

主な例としては売上の隠蔽、帳簿改ざん、領収書の偽造、経費の水増しなどがあります。近年では申告そのものを行わない無申告も少なくありません。

後ほど詳しく解説しますが、脱税を行った場合は刑事罰の扱いになるため罰金だけではなく、懲役も同時に科されることがあります。

申告漏れとの違い

申告漏れとは納税者による計算ミスや計上ミスなどが原因で税金を過少申告してしまうことです。手続きの遅れや税法の解釈の誤りなども申告漏れに含まれます。

納税者が納めるべき税金の額よりも過少申告しているという点は脱税と同じですが、両者の違いは意図的に納税額を偽ったかどうかにあります。

申告漏れには不正行為によって税金を減らすという意図がないため、追加の罰金は必要になるとはいえ脱税よりもペナルティは大幅に軽くなります。

申告漏れは少額でも後から発覚する場合があります。近年多いのはフリーマーケットやネット通販などで得た収入の漏れです。

思ってもみなかった収入が申告の対象になっていることがあるので、確定申告の際には国税庁のホームページをよく確認しておく必要があります。

節税との違い

節税とは、税法で許可されている範囲内で合法的に税負担を減らすことです。犯罪行為である脱税とは大きく異なります。

節税対策には必要経費を適切に計上したり、各種の控除を利用したりといった様々な方法があるので積極的に行いましょう。

ただし、節税対策のつもりが実は脱税に該当していたというケースもあるため、税務に詳しい専門家によく相談しながら行うことをおすすめします。

脱税に時効はある?

日本は納税者が自ら納税額を計算して納付する申告納税制度を採用しています。

申告納税制度では脱税や申告漏れによる過少申告が起こるケースもあるため、国税庁は税務調査によって申告内容を確認したり不正を防止したりしています。

税務調査は原則として申告から5年までしか遡れないことが国税通則法で定められています。それを過ぎると申告内容に誤りがあっても調査はされなくなります。

ですが、5年という時効はあくまでも申告漏れのように意図せず過少申告となってしまった場合のみに適用されます。

脱税のように意図して不正・虚偽の申告をした場合の時効は7年まで延長されます。

ここでは税務調査でよく言われる「3年」「5年」「7年」の要件の違いについて解説します。

3年遡るケース

一般的な税務調査の場合は、3年分までの確認で終わることが大半です。

自分で確定申告を行っているものの、申告漏れによって結果的に過少申告となってしまった場合などが該当します。

5年遡るケース

3年分の税務調査によって過去にも似た間違いがありそうだと思われた場合は、5年分まで遡って調査するケースが一般的です。

どのような申告漏れが5年分への調査に切り替わるのかについての基準は明らかになっていません。

なお、確定申告そのものを行っていない無申告の場合は、最初から5年前まで遡って調査されます。

7年遡るケース

7年前まで遡る税務調査が行われるのは、脱税や巨額の申告漏れといった不正・虚偽などが疑われる申告を意図的に行っていると見なされた場合です。

税務調査の時効は5年と法律で定められていますが、悪質な申告を行っている場合は7年まで延長することがあります。

そのため、確定申告を毎年行って納税していれば、たとえ税務調査が行われても7年前まで調査されることはありません。

ただし法人として申告している場合、法人税法によって最低7年分は書類を保管しておくことが義務付けられています。

脱税の時効は成立する?

なかには税務調査の時効である5年間を逃げ切れば、税金の負担義務が消滅すると考える方がいます。

確かに単純な時間の経過のみで時効が成立すれば脱税は可能かもしれません。

ですが、脱税には「時効の更新」が適用されるため、時効を成立させるのはほとんど不可能だと言われています。

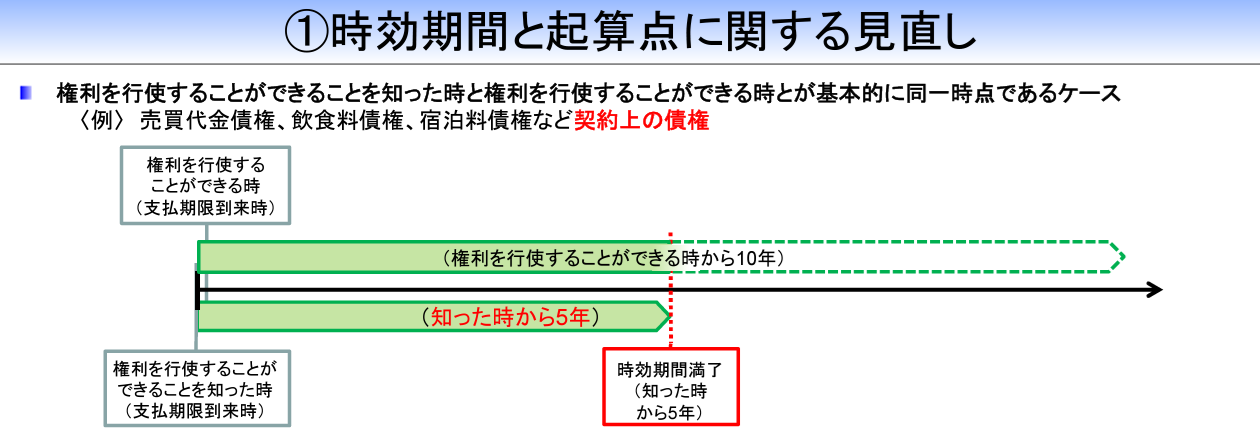

時効の更新とは、ある一定の事由が起こるとそれまでの時効期間がリセットされてゼロに戻ることです。

仮に起算日から3年経過していても、それによって何度もふりだしに戻ってしまいます。

脱税の場合は、税務署から督促状が届いたり、一部でも税金を納付したりすることで時効が更新されるケースが一般的です。

したがって時効を期待するより、一刻でも早く申告して納税するほうがペナルティを抑える方が賢明です。

参考:民法改正によって変わる時効の規定を教えてください。|j-net21

脱税の刑罰

脱税によるペナルティは主に3種類あります。

懲役と罰金

脱税の刑罰には10年以下の懲役もしくは1,000万円以下の罰金、またはその両方が課されることが法律によって定められています。

脱税の刑事罰は不正だとわかっていながら行った場合に科されます。また、申告漏れのようなミスにはペナルティのみであることが一般的です。

追徴課税

追徴課税とは、本来納めるべき税額が納付されていなかった場合に追加で課せられる税金のことです。脱税の場合は、税金との差額に加えて延滞税と加算税という附帯税も支払わなければなりません。

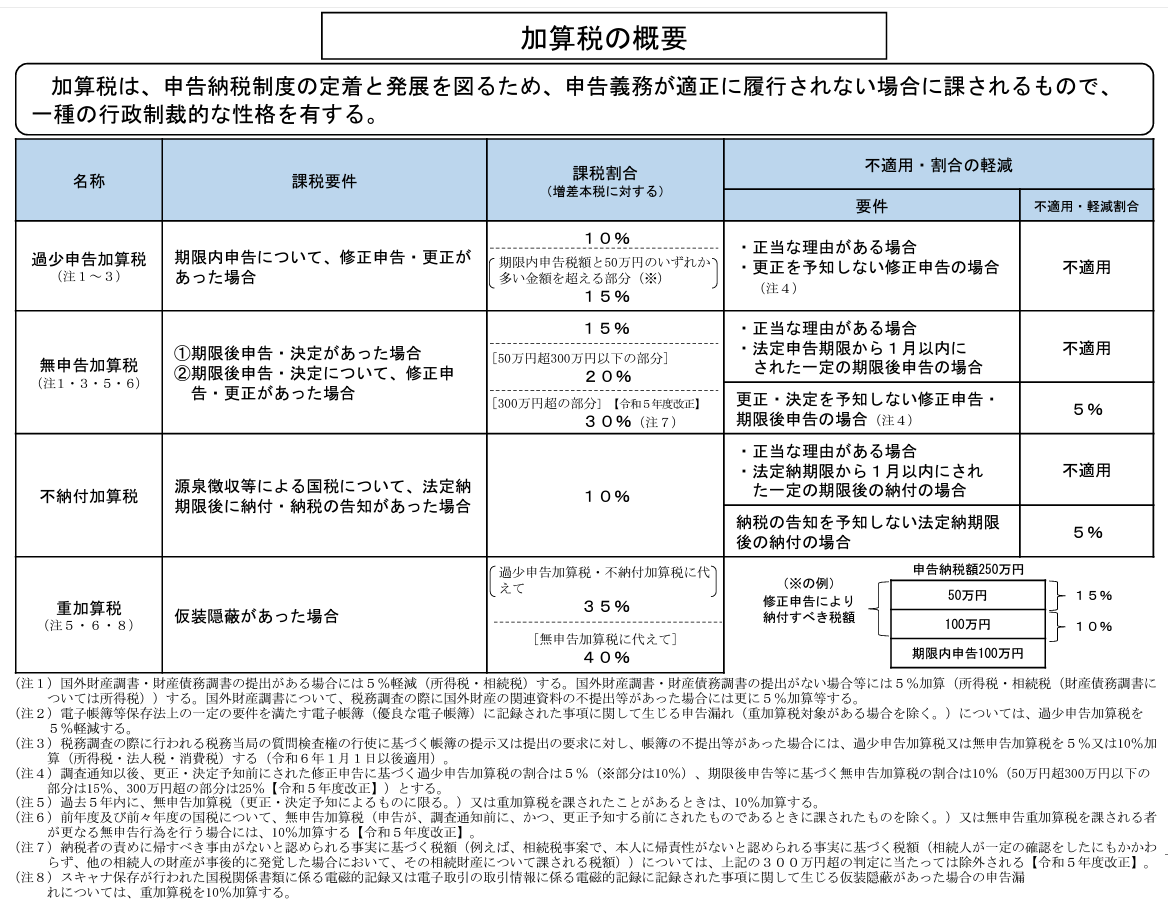

加算税には4種類あり、悪質な内容であるほど税率が重くなります。

引用:加算税の概要|財務省

名称 | 課税要件 | 課税割合 |

過少申告加算税 | 期限内に確定申告したが過少申告だった場合 | 10%・15% |

無申告加算税 | 税務調査で無申告が発覚した場合 | 15%・20%・30% |

不納付加算税 | 税務調査で源泉徴収等の不納が発覚した場合 | 5%・10% |

重加算税 | 仮装隠蔽があった場合 | 35%・40% |

加算税では、自主的な申告があったかどうかを重視しているため、「税務調査によって発覚した場合」のほうが課税割合が高くなります。

下記は、納付税100万円を期限後申告で行った場合です。

| 発覚したパターン | 納付税 | 無申告加算税 | 合計納税額 |

自主的に申告した場合 | 100万円 | 5% | 105% =105万円 |

税務調査によって 発覚した場合 | 50万円まで部分 50万円を超える部分 | 15% 20% | 115%(57.5万円) 120%(60万円) =117.5万円 |

元の納税額が同じ100万円でも申告のタイミングによって12.5万円もの差額になります。

故意の不正や偽装によって脱税を行った場合は最も重い40%の割合が課されます。

納税額100万円×重加算税40%=合計納税額140万円

期限後申告になっても自主的に申告するほうがずっと納税額は抑えられます。

追徴課税は原則として一括納付を求められますが、難しい場合は税金の支払先へ相談に行けば分割の相談に応じてくれることもあります。

| 税金の種別 | 相談先 |

| 法人税・消費税・源泉所得税 | 税務署(国) |

| 事業税・県民税等 | 都税(県税)事務所 |

| 市民税 | 市区町村役所 |

追徴課税の手続きには税金の知識が必要になるため、専門家のサポートを受けながら行うのもおすすめです。

参考:No.9206 国税を期限内に納付できないとき|国税庁

延滞税

延滞税とは、定められた納期限までに税金を納付していなかった場合に課される附帯税のことです。

延滞税の計算式は下記の通りです。

〔本来納税すべき額(10,000円未満の端数切捨て)×延滞税の割合×滞納日数〕÷365(日)

引用:延滞税の計算方法|国税庁

延滞税の計算は複雑なので国税庁のホームページにある自動の所得税・消費税の延滞税計算画面をぜひ活用しましょう。

参考:延滞税の算方法|国税庁

脱税に当たる行為とは

脱税の手口として国税庁から調査されやすい行為について解説します。

売上の過少報告

過少報告とは、伝票操作や現金取引などによって、実際の売上よりも少ない金額を申告することです。それによって納税額を下げることが目的です。

過少報告は以前から行われているため、国税庁も様々な方法で厳しく調査しており発覚しやすい手口です。

経費や人件費などの水増し

架空の経費を計上することで納税額を下げる経費の水増しも典型的な手口の一つです。

国税庁は本人の銀行口座を調査する権利があるだけではなく、取引先企業や銀行などもすべて対象になるため、経費に矛盾があればすぐに発覚します。

無申告

故意に確定申告そのものを行わない無申告は近年増加している手口です。

収入を得る方法が多様化しているため、無申告にはペナルティや刑罰があるという危機感が希薄になっているケースも少なくありません。

無申告は、特にインターネット上の取引や海外投資といった新しい経済活動を行っている事業者に多く見受けられます。国税庁はそういった調査も積極的に行っているのですぐに発覚します。

なお、国税庁が毎年行っている所得税及び消費税調査等によると、令和4事務年度は所得税の申告漏れや追徴税額などがすべて前年度よりも増加していました。さらに今後は調査がより厳重になることは間違いありません。

無申告を続けてきた場合

これまで税金の無申告を続けてきた場合は、税務調査で発覚する前にすみやかに自ら申告を行うことが最善策です。

本記事で解説した通り脱税が時効によって消滅するケースはありません。その中でペナルティを最小限に抑えられるのは自主的な申告による納付です。

「申告には何が必要になるのかわからない」「無申告なので怖い」という場合は税理士によるサポートを受けることをおすすめします。

脱税の時効についてよくある質問

最後に、脱税の時効や刑罰、罰金についてよくある質問を回答と共に紹介していきます。

税務署は何年前までさかのぼって調査をするのでしょうか?

税務調査の時効は5年とされていますが、脱税などの不正行為については、7年間の時効が適用されます。したがって、悪質なケースでは7年前までさかのぼって税務調査が行われる恐れがあります。

無申告は何年でばれてしまいますか?

税務署は収入や資産状況をある程度把握しているため、無申告がばれてしまう可能性は高いでしょう。数年にわたり無申告を指摘されていないケースでも、あえて泳がされていて、時効間際に調査される恐れもあります。

専門家への依頼もおすすめ

脱税には5年という時効が設けられてはいますが、調査内容や時効の更新といった様々な観点から見て成立する可能性はないでしょう。

無申告を行ってきた場合は、できるだけ早く自主的な申告を行うことが最も安全です。

もし過去に脱税をしていた場合も、自主的な申告か税務調査での発覚かによって納税額も大きく異なります。最小限のペナルティに抑えたいという方は、実績豊富な小谷野税理士法人へのご相談も検討してみてください。