個人事業主として事業を続けるにあたり、金融機関からの借入によって事業拡大などを行うケースはよくあります。本記事では個人事業主に適した借入先や受けられる借入額の目安、メリット・デメリットなどについて解説します。融資を受けるタイミングや条件も併せて紹介するのでぜひ参考にしてください。

目次

個人事業主の借入額はいくら?

個人事業主が金融機関からお金を借りることを融資を受けると言います。その融資限度額は結論から申し上げて「審査による」としか言えません。

仮に融資限度額が1,000万円あったとしても、審査の結果実際に借りられたのは300万円程度ということは頻繁に起こります。

審査は各金融機関によって行われるため、具体的な基準は定かではありません。

ですが、おおよその平均借入額や自己資金の目安などはあるのでぜひ資金調達の参考にしてください。

金融機関からの借入平均は800万前後

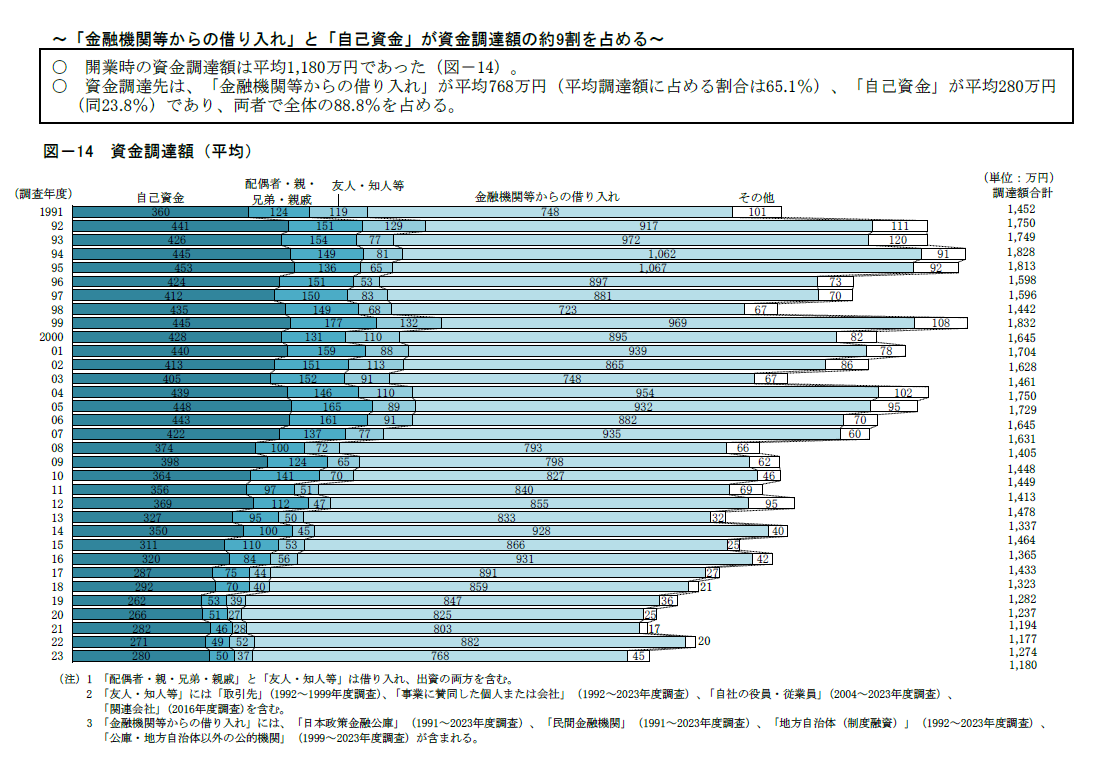

日本政策金融公庫では毎年、開業時に金融機関等から借入した資金調達額について調査を行っています。

例年平均して850万円程度ですが、最新の2023年度も比較的768万円と近い金額です。

【金融機関等からの借入平均】

金融機関等からの借入平均 | 参考 | |

2019年 | 847万円 | |

2020年 | 825万円 | |

2021年 | 803万円 | |

2022年 | 882万 | |

2023年 | 768万円 |

この調査には、融資を受けた際の自己資金の平均額も記載されています。

例えば、2023年度の場合は借入額の平均が768万円であるのに対して自己資金の平均が280万円です。希望融資額の約3割が自己資金として最低限必要ということが分かります。

ですが、自己資金が3割を超えれば必ず融資を受けられるというわけではありません。実績や事業内容といった総合的な内容で審査されるので注意しましょう。

創業資金総額ー自己資金

日本政策金融公庫から融資を受ける場合は「創業資金総額ー自己資金」が融資額の目安になります。

創業資金総額とは開業時に使用する予定の資金の総額を指します。例えば創業資金総額が800万円で自己資金280万円の場合、融資額の目安は520万円です。

目安に過ぎませんが、大まかな金額を掴むことはできるでしょう。

審査による

個人事業主に限らず、融資額は最終的に審査次第です。融資限度額の全額かそれ以下か、もしくは融資を受けられないかは審査によります。

審査の際には自己資金として認められるものとそうでないものがあるのでぜひ把握しておきましょう。

自己資金として認められやすいもの |

|

|---|---|

自己資金として認められにくいもの |

|

返済義務のない親からの贈与は、金融機関によって自己資金かそうでないか異なります。

自身が持っているお金のうちどれが自己資金となるのかは判断が難しいため、専門家のアドバイスを受けてみてもよいでしょう。

個人事業主はどこから借入すべき?

個人事業主が融資を受けられる借入先5つについて解説します。

日本政策金融金庫

個人事業主に最初に検討してほしい融資は日本政策金融公庫です。

日本政策金融公庫は金融庁が100%出資している金融機関であり、主に個人事業主や中小企業などに対して積極的な融資を行っています。

他の融資に比べて金利が低く返済期間も長いので、返済が負担になりにくいこともメリットです。

また、他の金融機関は主に実績をもとに審査するため開業時の個人事業主は不利になる傾向がありますが、日本政策金融公庫であれば融資を受けられる可能性が高くなります。

日本政策金融公庫のデメリットは審査内容が厳しく、審査に時間がかかることです。

申請から融資開始まで数ヶ月以上必要になることも多いため、準備には計画性が求められます。

信用金庫・信用組合

日本政策金融公庫に次いで個人事業主におすすめの融資は信用金庫や信用組合です。

銀行の主な取引先が大企業であるのに対して、信用金庫等の取引先は地域の個人事業主や中小企業であるためです。

日本政策金融公庫よりも金利は高い傾向にありますが、銀行に比べると融資の難易度も金利も低いことが特徴です。

銀行に融資を申し込む前に、まずは地域の信用金庫等を検討することをおすすめします。

銀行

銀行は大企業との取引が中心ではありますが、個人事業主でも融資も受けることはできます。

融資窓口へ相談へ行き、数多くの申請書類をもとに審査が行われます。

ただし難易度や金利が高いため、個人事業主には日本政策金融公庫による融資のほうがおすすめです。

事業拡大のタイミングがきたら、銀行による融資を検討してみてもよいでしょう。

地方自治体

近年は地方自治体でも独自の融資が行われるようになりました。比較的低金利のため、ぜひ都道府県や市町村などのホームページで確認しましょう。

補助金・助成金

融資とは少し異なりますが、地方自治体が補助金や助成金を行っている場合は併せて活用することをおすすめします。

補助金や助成金は返済不要のため、融資よりも先に確認しておきましょう。

デメリットは、補助金等の目的が自身の事業とマッチしていないと受けられない点です。

個人事業主が借入を活かせるタイミング

個人事業主の事業に借入を活かせるタイミングについて解説します。

開業時

個人事業主が最も融資を活かせるタイミングは開業時です。

事業内容にもよりますが、多くの場合は自己資金のみですべての開業準備をまかなうのは厳しいことが大多数です。

設立資金や設備費用などの他に、実際に利益が生まれて入金されるまでの間に使用するお金も必要です。

また、開業当初は予測していなかった事態が起こりやすいので、事業が軌道に乗るまで可能な限りお金は残しておきたいものです。

開業時は自己資金をもとに融資を受けることをおすすめします。

事業拡大時

業種によっては個人事業主でも新規事業や支店の設置、新しい設備導入といった事業拡大が必要な場合があります。

高額の資金が必要になった際に、一括での支払いは難しくても長期的な支払いなら可能な場合はぜひ融資も選択肢に入れてみてください。

災害・疫病といった緊急時

融資のなかには、災害や疫病といった緊急事態に事業者を救済するための内容もあります。

新型コロナウイルスの特別貸付や事業継続のための金融支援、それに設備復旧等の補助金など様々な種類があるので、普段から大まかにでもそれぞれの特徴と申請方法を押さえておくことをおすすめします。

出典:新型コロナウイルスに関する相談窓口(国民生活事業)|日本政策金融公庫

個人事業主が借入する前の最低条件

個人事業主が融資を申し込む前に必ずやっておきたい最低条件について解説します。

開業届の提出

融資の申し込みをする前に開業届を提出することをおすすめします。

開業届は提出していなくても営業でき、ペナルティもありませんが、融資の申請を行う際にはあらかじめ済ませてあるほうが円滑に進みます。

なお青色申告を行うには開業届が必須です。

確定申告

融資を行う金融機関は、確定申告によって申請者が正確な申告と納税を行っているかどうかを確認します。

事業によって利益を出していることを客観的に示すためにも確定申告は必須です。

所得税法によって確定申告と納税は国民に義務付けられています。申告そのものをしていなかったり、申告漏れが多かったりすると審査結果に影響することがあります。

必ず申請期間中に正確な申告を行いましょう。

他社からの借入がネックになることも

日本政策金融公庫の場合、すでに他社からの借入があると希望する融資を受けられないケースがあります。他社からの借入には、事業資金だけではなく住宅貸付や教育一般貸付なども含まれるので注意が必要です。

融資の担当者は借入件数や借入残高が多さをマイナス要因として見ます。新たに融資をしても返済できないのではないかと考えるためです。

借入件数や借入残高がある場合は、申請前に一度専門家や日本政策金融公庫の担当者などに相談してみることをおすすめします。

融資額の見極めは専門家のサポートも視野に

個人事業主がいくらまで融資を借入できるかという正確な数字は審査してみないことには分かりません。

ですが、本記事で解説した通り「開業時の金融機関等からの借入平均が約800万円」「創業資金総額ー自己資金=融資額」の2つが資金調達の目安にはなるでしょう。

個人事業主は資金調達以外にも事業経営や営業などすべきことが数多くあります。

開業時や事業拡大するタイミングは特に多忙なため、融資の手続きは専門家に依頼することもおすすめです。

自分一人で行うよりも融資額を正確に見極められるので、ぜひ「小谷野税理士法人」への相談も視野に入れてみてはいかがでしょうか。