源泉所得税の充当及び還付手続き

公開日:

最終更新日:

はじめに

年末調整等で源泉所得税の超過税額または過誤納金が発生した場合に

1.納付書にて充当する方法 と

2.還付請求書を提出して還付を受ける方法の手続きについてご紹介します。

1.納付書により調整して納付する場合

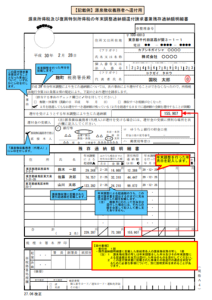

精算をした月分の所得税徴収高計算書(納付書)には、次のように記入します。

イ 過納額を充当又は還付したときは、「年末調整による超過税額」欄に、その金額を記入します。

ロ 不足額を徴収したときは、「年末調整による不足税額」欄にその金額を記入します。

この場合、「年末調整による不足税額」欄及び「年末調整による超過税額」欄には、実際にその月に精算をした金額を記入することになっているので、12月中に精算しきれず翌年1月又は2月に 繰り越して精算するような場合には、その精算をした1月又は2月の所得税徴収高計算書(納付書)の 該当欄にその金額を記入することになります。

なお、所得税徴収高計算書(納付書)は、過納額を充当したり還付したりしたため、納付する税額が なくなった(「本税」欄が「0」)場合でも、上記の事項を記入して必ず所轄税務署に e‐Tax により送信又は郵便若しくは信書便により送付又は提出します。

(参考)税額の納付と所得税徴収高計算書(納付書)の記載

https://www.nta.go.jp/publication/pamph/gensen/nencho2017/pdf/70-71.pdf

2.還付請求書を提出して還付を受ける場合

源泉徴収義務者が源泉所得税及び復興特別所得税を納付する際に誤って正当税額を超えて納付した場合に、その正当税額との差額(過誤納金)の還付を受けるために行う手続です。

源泉所得税額及び復興特別所得税を誤って多く納付した源泉徴収義務者で、その過誤納金の還付を受けようとする源泉徴収義務者は還付請求書を作成し、下記添付書類とともに提出します。

1)添付書類

①還付を受けようとする税額を納付した際の徴収高計算書の写し

②誤納額が生じた事実を記載した帳簿書類の写し(総勘定元帳の「預り金」勘定部分など)

2)提出時期

納付した日から5年の間に提出しないと、時効により請求権が消滅します。

(参考) 源泉所得税及び復興特別所得税の誤納額の還付請求

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_22.htm

おわりに

年末調整等により源泉所得税の還付を受けられるケースで、その手続きをしていない会社が時折見受けられます。

時効の5年以内に手続きをして還付を受けることをお勧めします。

(担当:小野)