報酬・料金等の源泉徴収について

公開日:

はじめに

フリーランスとして働く人が増えています。フリーランスのマッチングサービスを展開するランサーズ株式会社が公表している「新・フリーランス実態調査 2021-2022年版」によれば、2021年の日本のフリーランス人口は1,577万人で、コロナ流行前の2019年と比べて40%以上も増加しているそうです。

個人に一定の報酬・料金等を支払う場合、所得税の源泉納付が必要となることがあります。源泉徴収制度についてはご質問をいただくことも多く、税務調査でも問題となることが多い制度ですので、報酬・料金等の源泉徴収について整理していきましょう。

1.源泉徴収義務者

会社はもちろん、個人や人格のない協会・財団であっても、源泉徴収に係る所得税や復興特別所得税を徴収して国に納付する義務のある源泉徴収義務者となります。

ただし、給与等の支払いを行わない個人が、弁護士や税理士等への報酬・料金等を支払う場合(ホステス等への支払いを除く)においては、源泉徴収は必要ないものとされています。

また、個人が常時2人以下の家事使用人(家政婦等)のみに対して支払う給与や退職手当についても、源泉徴収を行う必要はありません。

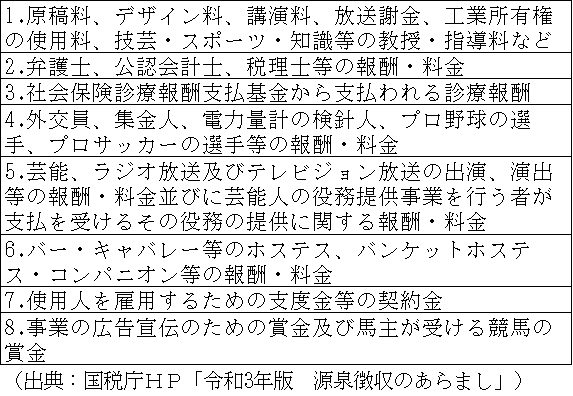

2.源泉徴収の対象となる報酬・料金等

中間納付税額の算出方法には、「予定申告方式」と「仮決算方式」の2つがあります。

選択をしなければ予定申告方式が採用されますが、どちらを選択するかは納税者が任意に決めることができ、選択にあたっての届出書の提出も不要です。

3.源泉徴収を行う場合の注意事項

源泉徴収を行う際には以下の点にご注意ください。

(1) 源泉徴収の対象となる弁護士、公認会計士、税理士等への報酬・料金は、個人の専門家に支払われるものに限られますので、法人に該当する税理士法人や弁護士法人等への支払いでは、源泉徴収を要しません。

(2) 支払いの名目が、謝礼、研究費、取材費、車代等であっても、その実態が報酬・料金等と同じであれば源泉徴収の対象になります。ただし、報酬・料金等の支払者が、直接交通機関、ホテル、旅館等へ通常必要な範囲の交通費や宿泊費等を支払った場合には、報酬・料金等に含めなくてもよいとされています。

(3) 金銭ではなく、物品その他の経済的利益で支払う場合にも、源泉徴収が必要となります。物品の評価は原則として処分見込価額で行われ、例えば、株式、貴金属又は不動産等はその日の時価、商品券やギフト券等は券面額、その他一般の物品は通常の小売販売価額(いわゆる現金正価)の60%相当額で評価します。

(4) 報酬・料金等に消費税等が含まれる場合は、原則として、消費税等を含めた金額が源泉徴収の対象となります。ただし、請求書等において報酬・料金等の額と消費税等の額が区分されている場合には、消費税等を除く金額を源泉徴収の対象とすることができます。

4.支払調書

報酬・料金等の支払者は、支払金額、源泉徴収税額並びに支払を受ける者の氏名・個人番号等を記載した支払調書を作成し、合計表とともに、支払日の翌年1月31日までに税務署長に提出する必要があります。

なお、給与所得の源泉徴収票と異なり、支払調書は支払相手へ交付する義務はありません。

ただし、慣行上、支払相手にも交付することが一般的ですので、依頼があれば発行できるように準備しておきましょう。

おわりに

源泉徴収が必要な報酬については、たとえ請求書に源泉所得税額の記載がなくても、源泉徴収を行う義務がありますので、源泉徴収が漏れた場合には源泉徴収義務者に対して不納付加算税や延滞税の罰則が科されます。

源泉徴収制度についてより詳しくお知りになりたい方は、国税庁ホームページの「令和3年版 源泉徴収のあらまし」をご覧ください。

(担当:江森)