消費税の中間申告・納税について

公開日:

最終更新日:

はじめに

消費税の課税期間は原則として1年ですが、直前期の確定消費税額が一定額を超える場合、中間申告の納付が義務づけられています。

今回は、消費税の中間申告制度についてご紹介します。

1.中間申告が必要な事業者

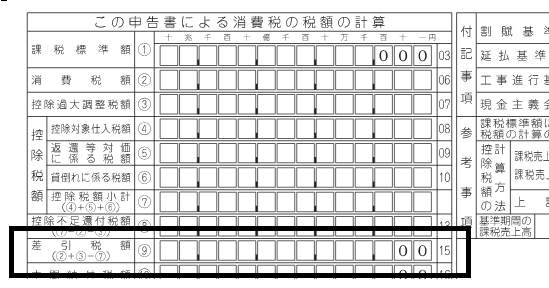

法人の場合は前事業年度、個人事業者の場合は前年の消費税の年税額が48万円(国税分)を超える場合に対象となります。前期の申告書の差引税額⑨の金額が48万円を超えているかで判断します。

法人で前事業年度が一年未満の場合は確定消費税額を年換算した金額によって判断します。

2.中間納付税額の算出方法

中間納付税額の算出方法には、「予定申告方式」と「仮決算方式」の2つがあります。

選択をしなければ予定申告方式が採用されますが、どちらを選択するかは納税者が任意に決めることができ、選択にあたっての届出書の提出も不要です。

3.予定申告方式の申告回数と納税回数、納税時期

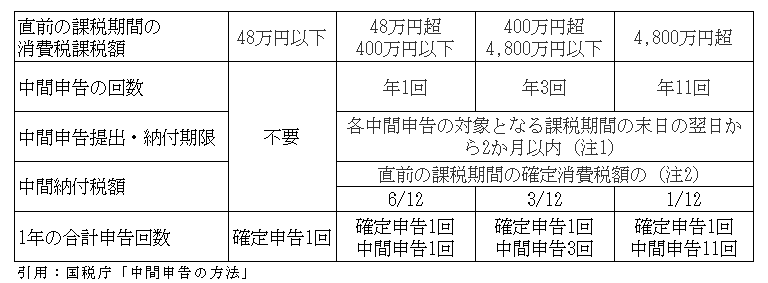

直前の課税期間の確定消費税額(地方消費税は含みません)に応じて次のようになります。

(注1)年11回納付の場合のみ、法人の場合は最初の1か月分、個人事業者の場合は最初の2か月分の納付期限が異なります。消費税の確定申告の期限の延長特例の適用を受けている法人の場合は、その課税期間開始後の2か月分はその課税期間開始日から3か月を経過した日から2か月以内となり、以後9か月分は中間申告対象期間の末日の翌日から2か月以内になります。

(注2)直前の課税期間が12か月に満たない場合は、計算方法が異なります。

4.仮決算に基づいて申告・納付する場合

仮決算方式は前年の消費税額に関係なく、中間申告の対象期間に対して仮決算を行い、中間納付する消費税額を計算する方式です。

仮決算を行い、申告書を作成するため、「予定申告方式」と比較すると手間がかかります。

しかし、今年の利益が少ない場合、多額の設備投資をしたような場合等は仮決算方式を選択することで予定申告方式よりも納税額を抑えることが可能です。

仮決算方式による中間申告の結果、消費税額がマイナスになったとしても、還付を受けることはできません。この場合は中間納税額が0円となります。

また、課税方式は年度決算と同様の方式を選択します。簡易課税を選択していれば仮決算でも同様の方式で計算し変更は認められません。

5.任意の中間申告制度

前期の確定消費税額が48万円以下でも、「事前届出」をすることで、任意に中間申告・納付ができます。中間申告がなく年一回の納税では、一時の納税金額が多額となってしまうので、消費税を計画的に納税することができます。

おわりに

納付すべき消費税及び地方消費税額の納付が遅れた場合、納付の日までの延滞税が生じます。中間納税額は高額になる場合があり数日の遅れでも延滞税が生じる可能性がありますので納付漏れがないよう注意が必要です。

(担当:吉原)