(税制改正特集)法人課税改正について

公開日:

最終更新日:

はじめに

令和6年度税制改正大綱のうち、今回は「交際費等の損金不算入制度の延長と見直し」、「中小企業者等の少額減価償却資産の取得価額の損金算入特例の見直し」、「中小企業倒産防止共済事業の改正」、「欠損金の繰戻還付の不適用措置等の延長」について、その改正の内容を記載します。

1.交際費等の損金不算入制度の見直しと延長

交際費等とは、法人がその得意先、仕入先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為のために支出するものをいいます。

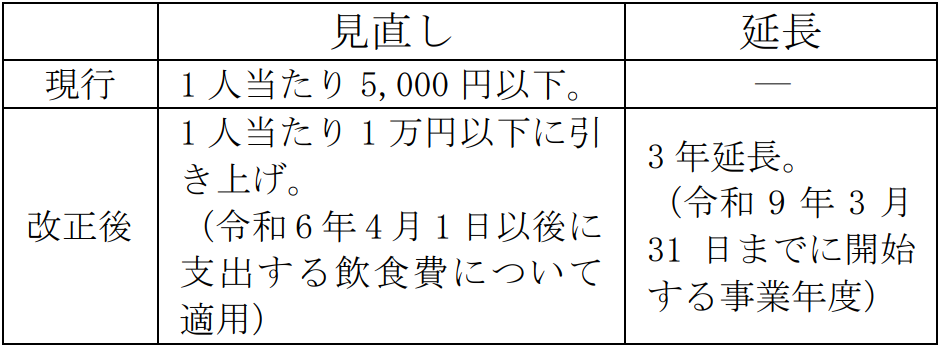

今回の見直しには、損金不算入となる交際費等の範囲から除外される一定の飲食費に係る金額基準について言及しております。

また、接待交際費に係る損金算入の特例(飲食費等の50%を損金算入)および中小法人に係る損金算入の特例(800万円まで損金算入)の適用期限も延長されました。

現行と改正後でのそれぞれの変更点を下表にまとめております。

2.中小企業者等の少額減価償却資産の取得価額の損金算入特例の見直し

少額減価償却資産とは、中小企業者等が取得価額30万円未満である減価償却資産を取得して事業の用に供した場合には、その取得価額を全額損金算入することができる(最大300万円まで)特例になります。

上記特例について、対象法人からe-Taxにより法人税の確定申告書等に記載すべきものとされる事項を提供しなければならない法人のうち常時使用する従業員の数が300人を超えるものを除外した上、その適用期限を2年延長されました。

(令和8年3月31日までに取得し、事業の用に供した資産について適用)

3.中小企業倒産防止共済事業の改正

中小企業倒産防止共済とは、取引先事業者が倒産した際に、経営難に陥ることを防ぐための制度で、掛金は損金算入できる税制優遇も受けられる制度になります。

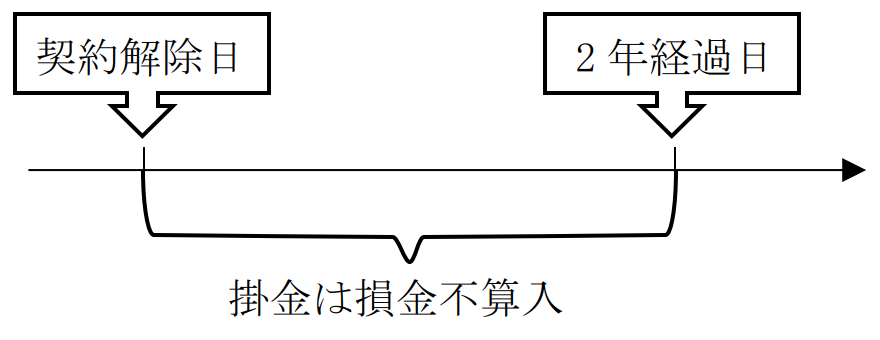

独立行政法人中小企業基盤整備機構が行う中小企業倒産防止共済事業に係る措置について、共済契約の解除があった後、同様の共済契約を締結した場合には、その解除した日から2年を経過する日までの間に支出する掛金については損金として算入されなくなります(所得税についても同様)。

(令和6年10月1日以後の共済契約の解除について適用)

4.欠損金の繰戻還付の不適用措置等の延長

欠損金の繰戻還付とは、青色申告書である確定申告書を提出する事業年度に欠損金額が生じた場合において、その欠損金額をその事業年度開始の日前1年以内に開始したいずれかの事業年度に繰り戻して法人税額の還付を請求することができる制度になります。

改正内容は、中小企業者の欠損金等以外の欠損金の繰戻しによる還付制度の不適用措置及び対象から銀行等保有株式取得機構の欠損金額を除外する措置の適用期限が2年延長されます。

(令和8年3月31日までの間に終了する各事業年度について適用)

おわりに

特に1、2は、対象となる法人が多いと考えられます。改正の見直しには、ご留意ください。

(担当:広地)