消費税の簡易課税制度

公開日:

はじめに

2020年度の消費税の税収は、所得税を上回る約21兆円となり、消費税の負担感は高まっております。今回は、うまく活用すれば節税にもなる消費税の簡易課税制度についてお伝えします。

1.簡易課税制度とは

消費税の計算方法には<原則>と<簡易>があります。「簡易課税制度」とは、課税売上高が一定額以下の中小事業者向けの制度で、事務負担の軽減を図ることを目的としています。<原則>と<簡易>の計算方法は次の通りです。

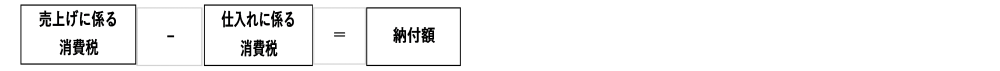

<原則課税>

<簡易課税>

上記の「仕入れに係る消費税」の部分を売上げに係る消費税に一定割合(みなし仕入率)を乗じた額とみなして、納付額を簡単に計算する方法です。

![]()

※1 みなし仕入率

1種 卸売業 90%

2種 小売業・農林水産業(食用)※2 80%

3種 建設業、製造業 70%

4種 その他 飲食店業 60%

5種 サービス業、保険業 50%

6種 不動産業 40%

※2 2019年10月1日を含む課税期間から、売上に軽減税率が適用されるような食用の農林水産物を生産する農林水産業は第2種区分で80%となりました。なお、非食用の農林水産業は第3種区分で70%となります。

2.適用要件 以下の①②を同時に満たすこと

①前々事業年度(個人事業者は前々年)

課税売上高≦5,000万円

②「消費税簡易課税制度選択届出書」を次の3.の期限までに提出すること。

3.消費税簡易課税制度選択届出書の提出

当該制度の適用を受けようとする事業年度の前事業年度の末日(個人事業者は前年12/31)までに提出が必要です。

4.消費税簡易課税制度選択不適用届出書の提出

当該制度の適用をやめようとする場合はそのやめようとする事業年度の前事業年度の末日(個人事業者は前年の12/31)までに提出が必要です。

5.注意点

①<簡易課税>は仕入に係る消費税を売上げに係る消費税に一定割合を乗じた額とみなすため、仕入れに関する処理について「課税、非課税」「8%、10%」など区分する必要がなくなり、事務負担の軽減につながります。ただし、複数の事業を運営している場合は売上についての消費税をその業種ごとに区分することが必要となり、かえって事務負担が増加する可能性があります。

②<原則>と<簡易課税>とでは算出される納税額が変わってくるため、どちらの納税額が少ないかを検討する必要があります。特に多額の設備投資があった場合は、売上げに対して一定割合を乗じるこの<簡易課税>によることで納税額が不利になる可能性が高いです。

③複数の事業を営んでいる場合には、原則として課税売上にかかる消費税額を業種ごとに分類する必要があります。

④簡易課税制度の適用を受けると原則、2年間は継続して適用しなければならず、<原則>に戻すことができません。

など、注意すべき点が多いのがこの「簡易課税制度」です。

おわりに

当該制度を適用する際は、翌期以降の事業計画や数値見込を踏まえて検討する必要があります。名前は「簡易」ですが「安易」な判断は禁物のようです。

(担当:原)