棚卸資産に係る消費税額の調整について

公開日:

はじめに

令和5年10月から消費税の適格請求書等保存方式、いわゆるインボイス制度が始まります。

消費税の免税事業者が適格請求書発行事業者になることで課税事業者となるケースも多いのではないでしょうか。

今回は、事業者の課税区分が変更になった場合の棚卸資産に係る消費税額の調整についてご紹介いたします。

1.免税事業者が課税事業者となった場合

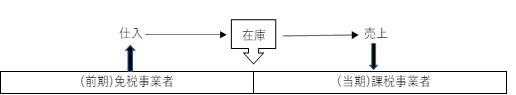

免税事業者であった課税期間に仕入れた商品・原材料等(棚卸資産)を、課税事業者となった課税期間の初日の前日、つまり、免税事業者であった前期の課税期間の最後の日に在庫としていたとします。

当期から課税事業者となり、その在庫としていた棚卸資産を売り上げた場合には、売り上げた時に預かった消費税から、棚卸資産を仕入れた時に支払った消費税分を控除税額の計算に含めることができるというものです。

申告の際には、棚卸資産についても十分に確認する必要があります。

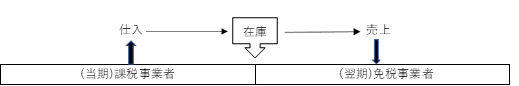

2.課税事業者が免税事業者となった場合

課税事業者が免税事業者となる場合にも注意する必要があります。

課税事業者であった課税期間に仕入れた商品・原材料等(棚卸資産)を、免税事業者となる課税期間の初日の前日、つまり、課税事業者であった当期の最後の日に在庫としていたとします。

この場合、在庫としていた棚卸資産を仕入れたときに支払った消費税分は、当期の控除税額の計算に含めることができません。

この棚卸資産は免税事業者となる翌期において売り上げを行うこととなるものなので、このような調整が必要となります。

3.簡易課税制度を適用する場合

免税事業者から課税事業者となると同時に簡易課税制度を適用することを選択した場合には、上記1の調整はありません。

簡易課税制度は、事業区分に応じて、みなし仕入率が定められており、それぞれの事業者の売上げに係る消費税額にこのみなし仕入率を用いて一定の方法により税額計算を行うものなので、棚卸資産があるかどうかで影響を受けることはありません。

(参照)https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6491.htm

おわりに

インボイス制度をきっかけに課税事業者となる場合は、免税事業者であった期間の最終日にしっかり棚卸作業を行い、在庫の把握をすることで、消費税の申告を適正に行うことができますので、ご参考ください。

(担当:齋藤桂)