(税制改正特集)オープンイノベーション促進税制

公開日:

最終更新日:

はじめに

「特別新事業開拓事業者に対し特定事業活動として出資をした場合の課税の特例」(オープンイノベーション促進税制)について、その制度概要を記載します。

1.概要

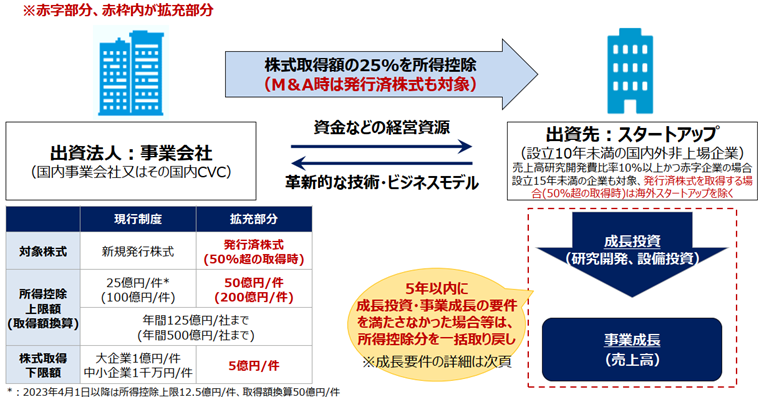

スタートアップ企業とのオープンイノベーションに向け、国内の事業会社またはその国内コーポレートベンチャーキャピタルが、スタートアップ企業の株式を一定額以上取得する場合の税制優遇措置です。

青色申告書を提出する法人で経営資源活用共同化推進事業者が、令和2年4月1日から令和6年3月31日までの間に出資により特定株式を取得し、かつ、これを取得した日を含む事業年度終了の日まで有している場合において、その特定株式の取得価額の25パーセント以下の金額をその事業年度の確定した決算において特別勘定の金額として経理したときは、その経理した金額について125億円を限度として損金の額に算入することができます。

特別勘定の金額は、特定株式の譲渡その他の一定の取崩し事由に該当することとなった場合には、その事由に応じた金額を取り崩して、益金の額に算入されます。

ただし、その特定株式がその取得の日から3年(令和4年3月31日以前に取得をした特定株式にあっては5年)を経過したものであることについて共同化継続証明書に記載されることにより証明されたものである場合には、その特別勘定の金額を取り崩したとしても、益金の額に算入する必要はありませんでした。

2.改正の内容

令和5年の税制改正では、対象株式を新規発行株式から既存発行株式の購入も対象に加えられる予定であり、MAによるスタートアップ企業の活性化が期待できます。

その際、MAから5年以内に「成長要件」を満たした場合には、減税メリットがその後も継続する仕組みとします。

「成長要件」は、①売上高成長、②成長投資、③研究開発特化の3つに分類され、5年以内に売上高成長率等の指標を超過することで特別勘定を取り崩して益金に算入することは不要となります。

一方、特別勘定の取り崩し事由に、議決権の過半数を有しなくなった場合等の要件が追加されます。

その他株式取得価額の下限など、所要の見直しがあります。

出典:経済産業省令和5年度(2023年度)経済産業関係 税制改正について

おわりに

紙面の都合上、詳細な規定を記載できませんでしたが、関係法令・要件等を確認のうえご利用ください。

(担当:池田)